营业税改征增值税对体育服务业的影响

卿 平

营业税改征增值税对体育服务业的影响

卿 平1,2

采用对比研究的方式,通过访谈、文献资料调研等方法首先进行关于营改增对体育服务业影响的文献综述,进而根据国家统计局关于体育产业的最新统计分类对体育服务业在营改增前涉及营业税应税项目及税率做了全面分析,并对体育服务业在营改增前后进行了税目、税率及企业实际税负的对比研究。以四川省为例,综合分析了营改增政策自2013年8月以来对服务业的利好影响及不利影响。研究认为,随着2016年底建筑业、房地产、金融业及生活服务业纳入营改增试点行业,届时将基本实现增值税的全覆盖,体育服务业作为第三产业中的新兴产业,具有普通服务业的共性,也具有其产业独特性,必然受到此次改革的重要影响,政府层面的政策对接和企业层面的合作伙伴管理、经营策略更新、财务核算的规范化等措施是体育服务业应对营改增改革及取得更好发展的重要保证。

营改增;体育服务业;纳税人;小规模纳税人;一般纳税人

1 营业税改征增值税政策解读

2011年,经国务院批准,财政部、国家税务总局联合下发营业税改征增值税(以下简称“营改增”)试点方案。自2012年1月试点以来,试点地区由点扩面再到全国,试点行业也陆续增加到“3+7”,即交通运输业、邮政业、电信业和7个现代服务业。其中,7个现代服务业包括研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、鉴证咨询服务及广播影视服务。在2015年底召开的全国财政工作会议上,中国财政部长楼继伟表示,2016年将全面推开营改增改革,将建筑业、房地产业、金融业和生活服务业纳入试点范围。因此,从未来的改革趋势及行业范围来看,体育服务业将全部列入到营改增的行列。

在主要税制安排的税率方面,将在现行增值税17%标准税率和13%低税率的基础上,新增11%和6%两档低税率;有形动产租赁服务适用17%税率,交通运输业服务适用11%税率,其他部分现代服务业适用6%税率;小规模纳税人提供应税服务,增值税征收率为3%[13]。

2 关于营业税改征增值税对体育服务业影响的综述

体育服务业在一定程度上具有普通服务业的共性特征,基于营改增改革对现代服务业的巨大影响,研究营改增改革对体育服务业的影响已成为体育理论界一个重要而现实的问题。就目前已有的研究来看,对此问题的讨论主要集中在以下2个层面:

1.从增值税单一税种出发研究营改增改革对体育服务业税收负担的影响,主要通过案例方法进行研究。高旭通过举例计算提出,企业缴纳营业税税收负担重于缴纳增值税税收负担、税收负担差距与企业盈利水平高低成同方向变化[3]。陈元欣等提出,如果体育场(馆)被确定为小规模纳税人,则税负随着税率的降低而降低,但如果作为一般纳税人,以租赁业务为主要业务的场馆,其税负会显著升高,而以举办赛事活动为主营业务的场(馆),税负会下降[1]。

2.通过综合考虑营业税、增值税、企业所得税等多税种的变化,评价营改增改革对企业税负的影响。漆亮亮等认为,营改增之后,对于一般纳税人来说,总体趋势是税负上升。对于小规模纳税人而言,综合税负总体尽管下降,但下降幅度较小[4]。杨倩认为,在衡量税负影响的时候,除了考虑营业税和增值税及企业所得税的影响外,还应该考虑城市维护建设税和教育费附加,另外,根据上下游产业链的关系及服务的需求价格弹性大小来决定增值税的可转嫁程度。基于这些前提,杨倩进一步提出,一般纳税人体育企业可以实现一定程度上税负的减轻。体育有形动产租赁企业受到的影响最大,如果是小规模纳税人,则营改增改革对其影响是降低税负,而作为一般纳税人,新进企业在短期内税负有明显降低,而成熟企业或者设备老化企业,则税负大幅增加[6]。

综上所述,目前关于营改增改革对体育服务业的影响研究主要集中在对不同经营业务税收负担的变化上,而应对措施对于企业层面主要在于如何利用改革降低税负,对于政府层面主要在于对营改增改革方案的进一步完善。研究多从体育行业中的某个具体行业出发,具体而微观,缺乏对这一问题的系统探讨和综合研究。且现有研究中鲜见对营改增改革自2012年试点到2015年全面铺开试行范围以来的改革效果进行研究。这项重大的税制改革对于北京、上海、广州等一线城市的影响和相对发达的省会城市的影响以及对中小城市的影响有何区别,不同的地域范围其具体应对措施有何不同,这些问题均需要进一步做深入的探讨。增值税、所得税(2002年1月1日起注册的企业)属于国税层面,营业税、所得税(2002年1月1日之前注册的企业)、城市维护建设税、资源税等属于地税层面,在从政府层面探讨政策措施时,措施的影响范围、实现可能性等方面比较复杂,导致措施的效果有待落实。另外,作为间接税的增值税,尽管具备向前、向后转嫁的可能性,但是,需求弹性大小及上下游产业链关系的测量,也是一个非常棘手的问题。伴随着营改增改革的全面铺开,对于作为相关利益群体的现代服务业经营者而言,如何保证他们在合理合法的前提下,科学纳税,降低纳税成本,适应新的税务工作变化,也是必须考虑的重要问题。

3 体育服务业营业税改征增值税前、后对比分析

3.1 体育服务业营业税改征增值税前涉及营业税类别及税率分析

①单位和个人进行戏剧、歌舞、时装、健美、杂技、民间艺术、武术体育等表演活动的业务;公园、动(植)物园及其他各种游览场所销售门票的业务;培训活动、举办文学、艺术、科技、讲座、演讲、报告会、图书馆的图书和资料借阅等业务;单位和个人为举办体育比赛或为体育比赛或活动提供场所的业务等均归属于文化体育业,按照3%缴纳营业税。除此之外的普通服务业,包括保龄球和台球项目按照5%缴纳营业税,而射击、狩猎、跑马、游戏机、蹦极、卡丁车、热气球、动力伞、射箭、飞镖、高尔夫球等按照娱乐业20%收营业税[12]。

根据《国家体育产业统计分类》将体育产业划分为11个大类、37个中类、52个小类。从目前的分类标准可以看出,在所有的11大类中,1~8类构成体育服务业,9~11类构成体育用品业。然而,是否所有构成体育服务业的细类都涉及到营改增的应税服务,便需要从国家统计局对各个分类的具体规定来界定。表1是按照《国家体育产业统计分类》关于对体育产业中涉及到体育服务的类别所进行的归类,涉及到体育服务的有8个大类,每个大类下又有更加具体的分类,而对每一个具体的分类,国家统计局还作了详细的说明,即具体每一个类别到底包括哪些活动或事务。根据这些说明,需要明确2个问题:1)这项活动或事务在营改增前是否是营业税征税范围,税率如何?2)这项活动或事务在目前或者未来是否可能适用此次营改增改革。

3.2 体育服务业营业税改征增值税前、后税目及税率比较

根据营改增试点行业与国家统计局对体育产业分类的最新界定的对接,体育服务业中涉及此次改革的行业主要有体育有形动产租赁、体育社会人文科学研究、体育类技术推广服务、体育信息技术咨询服务、体育广告业、体育会展业、体育娱乐设备出租、体育图书及音像制品出租、体育专业咨询、体育广播影视服务业(表2)。

表 2 实行营业税改征增值税的体育服务行业增值税与营业税税目税率比较

① “营改增”前,在广播、电视、电影和影视录音制作业中,除了播映业务,按照“文化体育业”税目3%征收营业税之外,其他业务都按照5%税率征收营业税。

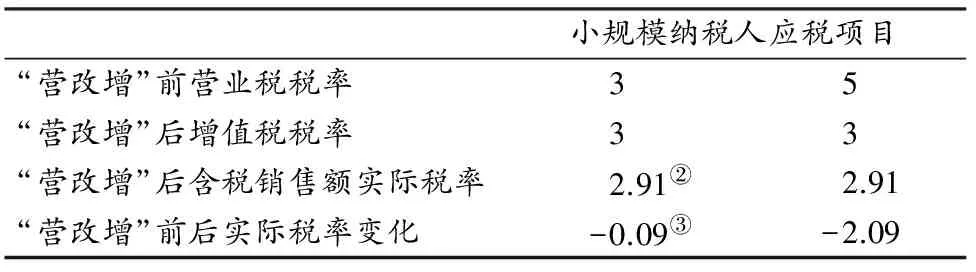

3.3 营业税改征增值税后体育服务业实际税负比较

营业税是“价内税”,其计算公式为:应交营业税=含税收入×营业税税率,该营业税率是实际税率。增值税是“价外税”,价税分离,计税基础是不含税的收入,其计算公式为:应交增值税=含税收入÷(1+增值税税率)×增值税税率,此处的增值税税率并不是实际税率,而实际税率的计算公式为:实际税率=1÷(1+增值税税率)×增值税税率。据此,可以简单对比营改增后企业实际税负的升降情况[10]。

从上述计算公式可以算出,对于小规模纳税人而言,无论税改前的营业税税率是3%还是5%,税改之后,企业的实际税率都有所下降,而且由于小规模纳税人不能抵扣进项税额,因此,这样计算得出的税率下降导致企业税负的下降结果较为真实。

表 3 营业税改征增值税前、后小规模纳税人实际税负比较

② 1/(1+3%)×3%=2.91%

③ 2.91%-3%=-0.09%

而一般纳税人根据上述计算方法计算出的结果虽然显示营改增后实际税率有所增高,尤其有形动产租赁按17%征收销项税额,但是,由于其可以抵扣进项税额,因此,结论待定。

4 实行营业税改征增值税改革后效果分析——以四川省为例

4.1 利好影响

根据四川省国税局统计,2013年8~12月全省营改增改革开始之后,试点纳税人累计入库增值税24.1亿元,比按原营业税政策计算的收入减少6.27亿元,减税幅度为24.3%;同时,原增值税一般纳税人增加应税服务进项税抵扣13.25亿元,合计减税19.52亿元。试点纳税人10.1万户,其总体税负为3.33%,较原营业税税负(4.3%)下降0.97个百分点。2014年全省国税累计办理各类减免税456亿元,增长19.5%,惠及纳税人90万户。减免税额中,营改增减税74亿元[2]。

截止2015年年底,从四川省营改增改革反映出来的效果分析,可以得出以下结果。

小规模纳税人(年应税销售额或劳务不超过500万元)获益大于增值税一般纳税人。四川省国税局统计数据显示,在所有试点纳税人中,小规模纳税人数量占8成以上。

营改增后,一般纳税人税负为3.44%,下降0.75个百分点,降幅为17.9%;小规模纳税人税负为2.96%,下降1.7个百分点,降幅为36.5%,税负下降幅度为一般纳税人的2倍。出现这种结果的主要原因在于,以前征收营业税时,所有应税企业一律不区分经营规模,均以营业额为计税基数按照3%或5%的税率征收营业税,且营业额是含税营业额,而营改增之后,年应税收入在500万元以下的企业被划定为小规模纳税人,以不含税销售额为计税基数按照3%的税率征收增埴税,因而导致了小规模纳税人税负下降比较明显的现象。

从行业来看,现代服务业成为营改增最大的受益者。现代服务业小规模纳税人较多,按照3%的固定税率缴纳,减税效果“立竿见影”。根据国税局数据显示,四川省改革后现代服务业税负为3.53%,下降1.47个百分点,共计减税3.74亿元,占试点纳税人累计减税的59.6%。而交通运输业税负为2.96%,较原营业税税负(3%)下降0.04个百分点。现代服务业税负下降百分点是交通运输业税负下降百分点的36倍。

在营改增试点中,由于一般纳税人可以用进项税额抵扣销项税额,这可以间接刺激健身俱乐部技术升级,更新固定资产,从而带动行业技术进步,提升企业竞争力,同时也可以推动全社会固定资产投资增长。国税局数据显示,原增值税一般纳税人增加应税服务抵扣为13.25亿元,这部分抵扣税款主要来自试点企业购进设备服务所支付的进项税额[2]。

4.2 不利影响

4.2.1 宏观层面的不利影响

营改增改革对政府和企业而言是把双刃剑,在对企业增值税减轻的同时,以流转税为基础的城市维护建设税和教育费附加也会相应减少,这无疑会减少政府税收。营业税是地方税,增值税是国家税,营改增后,地方税收失去主体税种,营业税将全部或大部分丧失,对地方政府收入产生较大的影响。

营改增后,税务机关的征税成本有所提高,因为增值税的税收原理和税制结构相比营业税而言更为复杂,这会降低税收征管效率。而纳税人从自身利益出发,可能利用新政漏洞达到偷逃税收的目的,这将对税务机关的工作带来很大的挑战。

4.2.2 微观层面的不利影响

1.某些企业可能在短期内出现税负不降反升的情况

部分企业出现税负不降反升的原因主要有两个方面:1)被划定为一般纳税人的企业在营改增之前就购进了大量固定资产,当时没有得到进项税额的增值税专用发票作为抵扣凭证,而固定资产使用年限一般为5~10年不等。那么,尽管被认定为一般纳税人,理论上可以抵扣进项税额,却在实际中得不到此好处,而销项税额按照(服务业)6%征税,超过原来营业税税率5%。如果是涉及到有形动产的租赁业务,税负增加效果尤其明显,因为此税率是17%,与5%的营业税率相比,提高不少。2)无论对一般纳税人还是小规模纳税人,由于增值税尚未覆盖所有行业,所以,对于无法开具增值税专用发票的企业而言,进货商的进项税额无法得到有效抵扣,这也会导致税负上升[7]。

2.税制改革将对企业的财务核算工作带来挑战

同部分体育服务业企业主访谈中得知,较多中小规模的企业,出于降低人工成本的考虑,从事企业会计工作的人员基本是企业主的家属或亲戚,通过会计从业资格考试取得会计或出纳资格,并非会计专业科班出身。营业税核算方式相对简单,专业性不强,而增值税本身税种就比较复杂,且企业最终需要缴纳的税收由原来的一部分变成两部分,需要计算销项税额和进项税额。因此,一系列的税收计算和缴纳方面的工作均发生很大变化,对企业财务核算是个新的挑战,要求对财务工作人员重新进行专项培训。

3.可能会对企业经济效益带来一定的负面影响

对企业经济效益的负面影响主要是通过企业收入和利润反映,营改增之后,如果企业的收入下降幅度超过了成本的下降幅度,那么利润就会下降。营业税是价内税,增值税是价外税,在会计核算时,营业税通过会计科目“营业税金及附加”核算,而这一科目将记入企业的成本费用,从当期的收入中进行扣除,再行计算企业所得税。增值税不计入企业成本,不从收入中扣除,会虚增企业当期的利润,也因此导致企业所得税税负增加,从而冲减营改增后增值税税负降低的效果。

4.营改增改革短期内、外部性效应突出

如四川省国税局资料显示,在四川省所有试点纳税人中,小规模纳税人数量占8成以上,那么,一般纳税人占比不到2成。短期内,这样的纳税人规模结构并不合理,也会产生较多的负外部性行为,虽然成为小规模纳税人对企业自身利益在短期内有税收负担降低方面“立竿见影”的效果。但是,过多的小规模纳税人充斥在整个社会生产中,它们之间最终会发生直接或间接的经济往来,这将使得一般纳税人在经营过程中取得有效增值税发票的难度增大,从而影响其当期进项税额的正常抵扣,进一步增加营改增之后的税负。

5 对策

当今世界,越来越多的国家已经意识到现代服务业是促进本国经济的新的增长点,是产业结构调整的重要推手,发展现代服务业也是经济发展方式转变的重要途径。文化体育业是现代服务业不可或缺的组成部分,目前,有专家在很多场合直接把体育业从文化体育业里脱离出来,单独列为一个细类。这说明,体育服务业因其固有的低碳环保、高附加值等属性成为第三产业及体育产业中的新力军,其在经济发展和社会进步的过程中发挥着独特的作用。

5.1 政府层面

5.1.1 微调增值税税目

如前文所述,结合到体育服务业,目前有8项业务是营改增后的应税项目,但是,随着现代服务业地快速发展,大数据及“互联网+”时代背景的到来,社会上不断涌现出服务业的许多新业态。尽管与原营业税税目相比,营改增后应税税目有明显的细化,但是,现有的增值税税目无法涵盖互联网时代下催生出的众多新的行业。在无法找到切合度较高税目的情况下,只能找相关的税目,然而,不同的税目可能导致税率及业务范围的不同,对体育服务业更是如此。因此,建议在营改增改革不断完善健全的过程中,能够针对服务业的特点,对应税税目进行微调,尽量做到让新的服务业业态能够较为准确的找到适用自己的税目。

5.1.2 简化增值税税率档次

营改增前,我国增值税有17%、13%两档税率,另外在某些特殊情况下,增值税现实征收中还有某些应税项目按照4%简易税率缴纳增值税,即在营改增改革前,我国已经有了3档税率。营改增改革之后,又新增设了11%和6%两档低税率,尽管体育服务业按照应税税目归属来看,大多只会涉及6%或3%的税率。但是,体育行业不可能与其他行业完全隔断,体育行业的业务可能涉及到货物销售等混合业务,目前5个档次的税率设计不仅使税制复杂化,不便于纳税人理解和执行,增加了纳税申报工作量,也会加大税务机关的征收管理成本,使得改革效果受到一定程度的消耗。

5.1.3 给予体育服务业中一般纳税人进项税额抵扣优惠

从前文所述四川省国税局的数据资料显示,四川的小规模纳税人税制改革后税负普遍降低,而一般纳税人则可能存在税负不降反升的情况。因此,企业不愿意发展壮大,也不愿意转变其发展方式,因为,小而全的发展模式在短期内的减税效果相对明显。从税改政策来看,体育服务业购进的货物或劳务的进项税额可以抵扣,但是,从体育服务业具体行业来看,要想实现进项税额地抵扣,现实上比较困难。除了健身俱乐部购进的设备器材可以作为进项税额抵扣之外,别的体育信息咨询、推广、影视、广告等业务,主要依靠人力资本投入,资本的有机构成偏低,不容易形成目前增值税抵扣政策中的进项税额。加之,健身俱乐部购进的机器设备均作为固定资产,具有较长的使用年限,且周转时间长,周转速度慢,不可能做到像商业流通企业那样随时抵扣。因此,建议国家针对这种有机构成偏低的一般纳税人服务业出台专门的抵扣办法,比如,根据销项税额的一定百分比确定抵扣额度,不直接和购进货物及劳务挂钩,这样可以增强企业做大做强的积极性。

5.1.4 配合其他税种优惠政策推动体育服务业整体减税

对政府鼓励的体育赛事经纪、体育健身等企业,自工商注册登记之日,建议免征企业所得税中归属地方管辖部分。对公益性体育组织自用的房产、土地,免征房产税、城镇土地使用税。对投资兴建小型体育场(馆)和运动员训练用房项目免征市房地产税、车船使用牌照税收、教育附加税、城市维护建设税、固定资产投资方向调节税和耕地占用税。体育企业购买固定资产,不作为固定资产处理,而作为当年期间费用在购买当年一次扣除,即增大当年成本,减少当年利润,从而为企业减少税收开支。体育投资者在投资初期,所有的开办费用采用“加计扣除”*“加计扣除”指按照税法规定在实际发生数额的基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额的一种税收优惠措施。例如,假定税法规定研发费用可实行150%加计扣除政策,那么如果企业当年开发新产品研发费用实际支出为100元,就可按150元(100×150%)数额在税前进行扣除,以体现鼓励研发政策。的方法。体育产业从业人员享受个人所得税减免政策、体育产业项目股东所分红利降低个人所得税税率。对按国家规定设立的青少年活动场所和青少年俱乐部开展的体育经营活动免征企业所得税。

5.2 企业层面

5.2.1 加强合作伙伴管理

由于目前营改增改革还处于试点阶段,各式各样的行业共存,无法保证所有企业都能开具增值税专用发票,这对具备一般纳税人资格的体育服务业企业在今后的业务开展中对于合作伙伴的选择提出了新的要求。在选择供应商或者合作伙伴时,尽量选择那些财务核算健全、并且能开具增值税专用发票的企业;在只能选择小规模纳税人作为供应商时,也应当要求取得小规模纳税人在税务机关代开的增值税专用发票。这样做既能够保障合作过程的安全性和合法性,也可以保证自身获得可以抵扣增值税销项税额的进项税额。从而在一定程度上降低企业增值税税负,也促使企业在更加良性的合作环境里健康生存、发展壮大[8]。

5.2.2 及时调整经营策略

2014年,国务院印发《关于促进服务外包产业加快发展》(国发[2014]67号),提出,服务外包增值税零税率和免税政策,体育服务业多属于知识密集型和技术密集型企业。因此,企业要及时调整自身的经营策略,也可以充分利用国家优惠税收政策达到降低企业经营成本、提高企业利润的效果。另外,在体育服务业企业的日常经营中,需要根据有关规定进行相应地调整,比如,根据增值税中关于“视同销售的”8项业务中的相关规定,体育服务业在进行相关业务的时候,首先要吃透相关政策规定,做到全面理解。尽量在活动前考虑到增值税问题,提前做出打算。比如,健身房在搞促销活动时,经常推出充值金额在多少以上可以送出实物产品的活动,以吸引会员更多地充值。营改增前,送出实物商品不被认为是销售行为,因此不会被征收相关税收,但是在营改增之后,此类行为就属于增值税中“视同销售”的8项业务之一,即送出的实物商品视同销售产品,需征收增值税。因此,财务工作人员在开具此类发票时候就要特别注明,以免产生额外的税收负担。假设会员在会员卡上充值500元,就可以获得100元的实物商品,如果企业在开具发票时不注明,那么税务机关很可能会按照600元的销售收入征收增值税。

5.2.3 加强财务工作规范性

营改增后,企业需要建立健全的内部财务核算机制,规范财务制度,重视税收筹划工作,加强财务工作人员财务培训,在日常的销售和购进业务中,明确不同板块适用的不同税率,防止产生混淆记账行为。在税负增加的现实情况下,努力防止片面地减少税收支出而导致的税务风险。同时,企业财务部门需要加强对增值税专用发票的保管及规范使用,一旦遗失,需要及时备案或去税务机关处理。培育与税务部门积极有效的沟通渠道,在合理、合法、合规的情况下,争取税务部门最大限度的税务优惠,及时对营改增改革过程中出现的各类具体问题形成总结性意见或建议,积极向税务机关反馈信息。及时了解和掌握最新的增值税政策,充分利用财政部门有关增值税补贴的政策[5]。

5.2.4 实行差异化价格策略

如果将税种分为直接税和间接税,那么,增值税便属于间接税,间接税具有一个突出的特点,就是根据顾客的价格弹性及企业的市场定价能力可以进行转嫁。尽管有学者认为,体育服务业提供的商品为非生活必需品,客户群一般为终端的个人消费者,其需求价格弹性较高,即顾客对价格比较敏感。但是,笔者认为,在决定商品需求量的6大因素中,价格因素固然排第一,但却不能忽略顾客的偏好,在很多情况下,体育服务业的忠实顾客往往都是具有强烈偏好的消费者,恰恰对价格不太敏感。另外,随着社会的进步,互联网时代的到来,体育服务业越来越多地与其他企业进行合作,为其他单位提供团购商品,进而为其他企业提供中间商品。因此,对体育服务业而言,根据具体情况实行适合的价格差异化策略,使企业在价格上有一定的自主空间,也是比较现实的应对税制改革的方法之一[9]。

6 结语

从2012年1月营改增在部分地区、部分行业的试点到2016年底建筑业、房地产、金融业及生活服务业的全面纳入,增值税以较快的速度基本实现了行业全覆盖,无论是生产性服务业,还是生活性服务业。营改增主要影响的是体育服务业的财务核算,而财务核算又直接影响到企业的直接动机和内在冲动——利润。因此,此次的税制改革,对企业而言,不是局部细微的影响,而是全面的影响,无论对小规模纳税人还是对一般纳税人,都要在战略上重视此次改革。尽管对目前众多的体育服务业小规模纳税人来说,在短期内税收负担是减轻的,影响是利好的。但是,如何调整企业内部的经营管理战略来适应新的税种及纳税方式,所有企业面临的挑战却是相同的。更加值得注意的是,正是由于小规模纳税人规模小,底子薄,其风险抵抗能力存在客观的不足,如果被动接受税制改革带来的短期好处,不积极应对新的财务环境,不具备未来做大做强的战略眼光,那么,低水平的供给过剩后,将遭遇供给侧改革带来地打击,未来的可持续发展也将存在问题。对一般纳税人而言,由于体育服务业自身具有不变资本投资相对较小、可变资本投资相对较大的特点(某些休闲健身俱乐部可能会例外),进项税额的抵扣或将是无法实现的美好愿望,在期待政府层面的政策微调带来利好改变之前,企业必须积极学习和研究增值税相关理论,在科学纳税的前提下,改变发展方式,迎接新时代的到来。

[1]陈元欣,何凤仙.“营改增”对体育场馆税负的影响研究[J].成都体育学院学报,2013,39(11):46-51.

[2]陈岩.去年“营改增”试点为我省企业减税近20亿元[N].四川日报,2014-03-04(2).

[3]高旭.营业税改征增值税对体育服务业税负的影响分析[J].当代体育科技,2013,3(5):78-80.

[4]漆亮亮,康冰.“营改增”对体育服务业的影响:税变匡算与对策建议[J].体育科学,2014,34(9):17-22.

[5]姚瑞军.“营改增”对信息技术服务业影响研究——以DF国信科技股份有限公司为例[D].南京:南京理工大学,2013:44-45.

[6]杨倩.“营改增”对体育产业的影响[J].首都体育学院学报,2015,27(5):397-401.

[7]杨宏伟,杨燕英,王明,等.“营改增”对创意文化服务业的影响[J],税务研究,2014,32(12):36-40.

[8]张君.“营改增”对服务业企业财务管理的影响及应对策略研究[J],交通财会,2014,(1):54-57.

[9]赵昊.“营改增”对鉴证咨询服务业的影响分析——以某税务师事务所为例[D].济南:山东大学,2014:36.

[10]赵顺娣,张十根.“营改增”对广播影视服务业的负税影响[J].财会月刊,2014,37(4):50-52.

[11]中华人民共和国国家统计局.国家体育产业统计分类[EB/OL].2015-9-6.http://www.gov.cn/gongbao/content/2015/content_2978273.htm

[12]中华人民共和国国务院.中华人民共和国营业税暂行条例[EB/OL].2008-11-10.http://www.gov.cn/gongbao/content/2008/content_1157910.htm.

[13]中华人民共和国财政部、国家税务总局.关于印发《营业税改征增值税试点方案》的通知[EB/OL].2011-11-16.http://www.chinatax.gov.cn/n810341/n810755/c1142136/content.html.

The Influence of the Replacing BT with VAT on Sports Service Industry

QING Ping1,2

By way of interviews and literature review,this paper gives an overview of literature review about the impact of the policy to replace the business tax with value-added tax in sports service industry.According to the newest statistical classification of State Statistics Bureau,this paper makes an overall analysis on the taxable items and tax rate of business tax before policy change in sports service industry.Additionally,a comparative study is made on taxable items,tax rate and the actual tax burden of sports enterprises before and after this change of policy.Taking Sichuan province as an example,it makes a comprehensive analysis of the advantages and disadvantages to sports service industry since the change of policy in August,2013.By the end of 2016,the construction industry,real estate,financial services and life service industry will be included in the pilot industries of the tax reform which will cover all the industries.As a new industry in the third industry,sports service industry not only has the common characteristics of the general service industry,but also has its unique characteristics,which is bound to be influenced deeply by the tax reform.This paper focuses on the analysis of the different tax burden effects of small scale taxpayers and ordinary taxpayers.Government policies and partner management,flexible business strategy,standard financial accounting will ensure the better development of the sports service industry.

replacingBTwithVAT;sportsserviceindustry;taxpayer;ordinarytaxpayer;smallscaletaxpayer

1002-9826(2016)05-0011-06

10.16470/j.csst.201605002

2016-02-24;

2016-06-22

四川省社会科学“十二五”规划2014年度项目(SC14B010)。

卿平(1974-),女,重庆永川人,副教授,硕士,在读博士研究生,主要研究方向为体育产业,Tel:(028)85093749,E-mail:56597724@qq.com。

1.四川大学 商学院,四川 成都 610065;2.成都体育学院 经济管理系,四川 成都 610041 1.Sichuan University,Chengdu 610065,China;2.Chengdu Sport University,Chengdu 610041,China.

G80-05

A