生物柴油背景下原油价格对植物油价格影响分析

蒋文斌

(南京财经大学粮食安全与战略研究中心,南京 210023)

生物柴油背景下原油价格对植物油价格影响分析

蒋文斌

(南京财经大学粮食安全与战略研究中心,南京 210023)

将植物油期货市场分为国内组和国际组,利用Johansen协整分析、VECM模型、格兰杰因果关系检验、脉冲响应以及方差分解等计量方法分析两组期货价格之间的联系与影响机制,得出以下结论:(1)国际原油价格与植物油价格的长期走势十分密切,相关程度较高,存在长期稳定的关系,且当短期价格偏离均衡状态时会得到有效的调节;(2)国际原油市场与植物油市场之间的价格传导十分迅速;(3)原油市场对植物油市场的影响强度大于植物油市场对原油市场的影响强度。

生物柴油;原油;植物油

面对能源安全、环境安全以及经济安全等多重压力,世界各国竞相寻求能替代石油的新能源,其中生物质能源是近几年许多国家能源战略的重点。除了发展乙醇汽油外,各国对生物柴油的投入不断加大,生物柴油产量出现井喷式增长。Global Data的数据显示,2001年全球生物柴油产量为9.59亿升,2009年为157.6亿升,2015年增长到357.6亿升。据德国《油世界》的数据显示,欧盟是世界上最大的生物柴油生产主体,2011年生物柴油产量为910万吨,占全求产量的41%,至2015年,欧盟生物柴油产量为1070万吨,占全球产量的36.8%。美国是世界第二大生物柴油生产国,2011年产量为285万吨,占全球产量的13%,2015年产量增至449万吨,占全球产量的15%。巴西是第三大生物柴油生产国,2011年产量为240万吨,占全球产量的11%,2015年产量为370万吨,占全球产量的13%。印尼自2014年超越阿根廷成为第五大产油国,2011年产量为130万吨,占全球产量的6%,2015年产量为320万吨,占全球产量的11%。阿根廷2011年产量为240万吨,占全球产量的11%,2015年产量为205万吨,占全球产量的7%。生物柴油主产国也是植物油主产国,得益于稳定的原料供给而迅速发展。美国、巴西和阿根廷利用豆油生产生物柴油,印尼利用棕榈油生产生物柴油,而欧盟生物柴油的主要原料为菜籽油。中国因坚持“不与民争粮,不与粮争地”的原则,生产生物柴油的原料以废弃油脂(地沟油)、生物油藻、非粮农作物为主,原料多元且供给不稳定,从而难以规模化生产生物柴油,近几年生物柴油产量保持在100万吨左右。为支持生物柴油产业发展,各国政府还给予各种扶持政策,包括种植补贴、生产补贴,关税优惠等。

一、文献综述

生物柴油产量的快速增长消耗了大量的农产品,这是否深化了农产品与能源的联系?对农产品来说是风险还是机遇?学术界对此还未得出一致结论。仇焕广等认为,生物能源的发展是全球粮食价格快速上涨的重要原因,同时导致农产品市场与石油市场更加密切,粮食波动风险加大[1]。付青叶等认为,受耕地资源约束,生物燃料发展提升了能源作物的种植比例,导致了其对其他粮食作物的替代[2]。李晓莉认为,生物燃料的迅猛发展将粮食价格和燃料价格密切联系在一起,深刻地影响到中国的饲料安全和植物油安全[3]。Peri等利用协整分析发现菜籽油价格的长期行为依赖于柴油[4]。Ciaian等利用格兰杰因果关系检验确认原油价格与农产品价格是单项因果关系[5]。王梦丽等利用格兰杰因果关系检验发现原油和豆油之间存在双向的格兰杰因果关系[6]。

另外一些学者的观点不同。YU等利用格兰杰因果关系检验和协整检验发现原油价格对植物油价格没有显著影响[7]。黄季焜等认为,燃料乙醇的发展提高了能源作物的价格,一定程度上促进了农民增收和农业发展[8]。邓大才等认为,在播种面积总量稳定的前提下,粮食增产只能依靠科技进步和基础设施发展,因此保障粮食安全应依靠粮食生产效率和结构的优化[9]。

学者们的研究集中于生物能源发展对粮食的影响,而有关生物柴油对植物油脂油料市场影响的分析较少。随着生物柴油技术的进步,生物柴油的产销量不断攀升,因此本文在前人的理论基础上进一步分析生物能源中生物柴油的发展是否导致原油市场与国内植物油脂市场的联系更加密切,原油市场是否对国内外植物油市场产生了明显冲击。国内农产品期货市场是国际农产品期货市场的“影子市场”,且我国生物柴油产量低,因此,国际原油对国内的影响主要通过国际植物油期货市场传导。同时,我国豆油和棕榈油消费量大、对外依赖程度高,本文的研究重点以这两个市场为主。本文将期货市场分为国内组和国际组,利用Johansen协整分析、VECM模型、格兰杰因果关系检验、脉冲响应函数以及方差分解等计量方法,具体分析两组期货价格之间的联系与影响机制,从而分析国际原油市场对国内外植物油市场的影响。

二、数据来源及分析

(一)样本数据

美国用豆油炼制生物柴油,马来西亚用棕榈油生产生物柴油,这两种油脂是目前生物柴油发展的重要方向与来源。因此,本文选取的数据来源于芝加哥期货交易所(CBOT)的豆油期货合约价格、马来西亚衍生品交易所(BMD)的棕榈油期货合约价格,以及大连商品交易所(DCE)的豆油和棕榈油期货合约价格,利用纽约商业交易所(NYMEX)的WIT原油价格代替柴油价格。由于大连商品交易所(DCE)2007年10月29日才上市棕榈油期货合约,因此本文数据的时间跨度为2007年10月29日至2016年6月30日,共收集到2135个数据。由于期货合约过了交割月份后就不复存在,因此期货价格序列是不连续的,期货合约价格具有时效性。本文的期货合约价格均选取主力期货合约的收盘价格作为代表,以此得到连续的期货合约数据。

本文用NYCO、CBOTSO、BMDPO、DCESO和DCEPO分别表示NYMEX的WIT原油期货价格、CBOT豆油价格、BMD棕榈油价格、DCE豆油价格和DCE棕榈油价格。为了克服模型中可能出现的异方差问题,对原始数据取对数,并分别用LNYCO、LCBOTSO、LBMDPO、LDCESO和LDCEPO表示对数价格。用DLNYCO、DLCBOTSO、DLBMDPO、DLDCESO和DLDCEPO表示对数价格的一阶差分。

(二)相关性分析

相关分析利用相关系数(R)来表示两变量之间的线性关系,0<R<1,R越高,表明序列之间的线性关系越强。

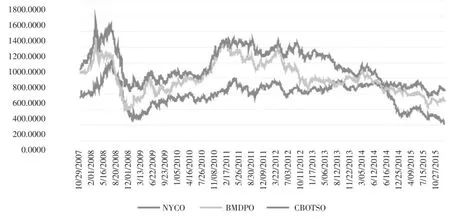

从图1可以发现,国际原油价格走势与国际豆油价格及棕榈油价格走势关联度很高。从表1中可以发现,国际原油价格与国际豆油价格的相关系数为0.77,与国际棕榈油价格的相关系数为0.7,国际豆油价格与国际棕榈油价格的相关系数为0.89。

表1 国际组(NYMEX原油、CBOT豆油

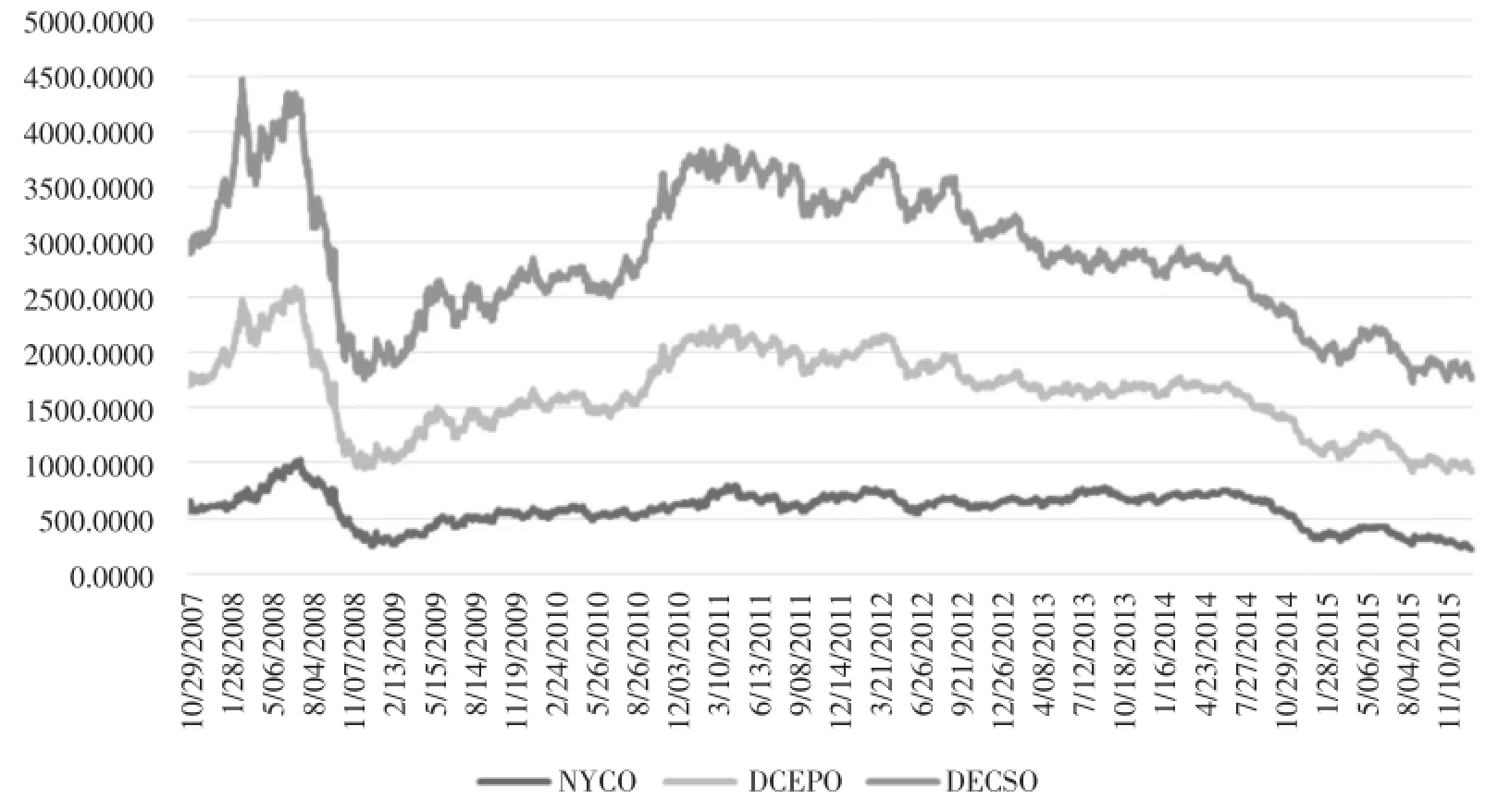

从图2可以发现,国际原油价格走势与国内豆油价格以及棕榈油价格走势也具有很强的相关性。从表2可知,国际原油价格与国内豆油价格的相关系数为0.73,与国内棕榈油价格的相关系数为0.7,国内豆油价格与棕榈油价格的相关系数为0.97。

(三)平稳性检验

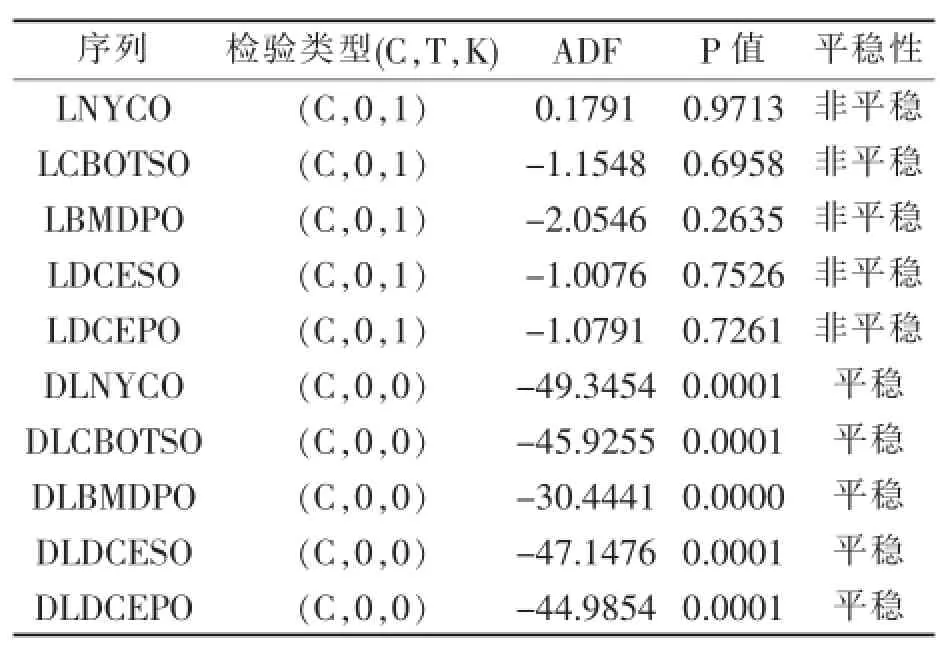

为检验各变量之间是否存在协整关系,首先利用ADF(Augmented Dickey—Fuller)单位根检验方法对五个期货价格序列进行平稳性检验。

从表3可知,五个期货品种的对数价格序列均为非平稳序列,而其对数价格序列的一阶差分为平稳序列,因此,五个品种的期货价格序列均为一阶单整(I(1))序列,由此可以进一步进行协整检验。

图1 国际组(NYMEX 原油、CBOT 豆油和BMD 棕榈油)期货历史价格走势

数据来源:《油世界》

图2 国内组(NYMEX原油、DCE棕榈油、DCE豆油)期货历史价格走势

?

表3 单位根检验结果

(四)协整检验

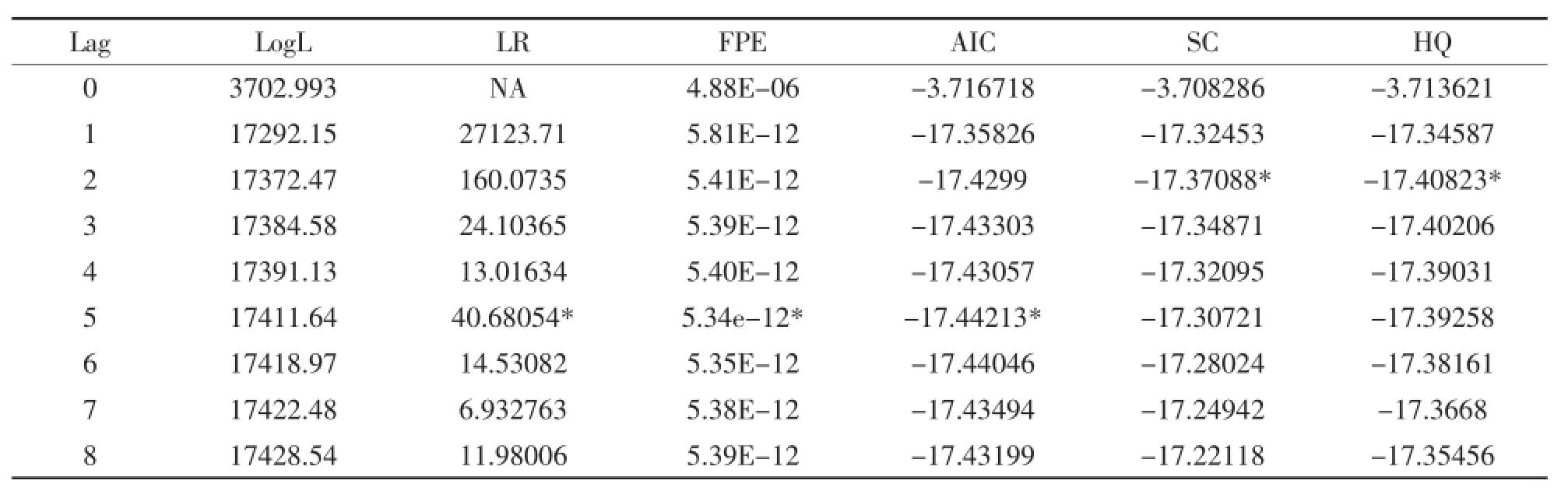

协整检验必须确定最优的滞后阶数。为了选择合适的滞后阶数K,本文依据LR统计量、FPE(最终误差)、AIC信息准则、SC信息准则以及HQ信息准则进行判断。

从表4可知,FPE和AIC均在滞后5阶显著,因此国际组协整检验的滞后阶数确定为4,并行协整检验。

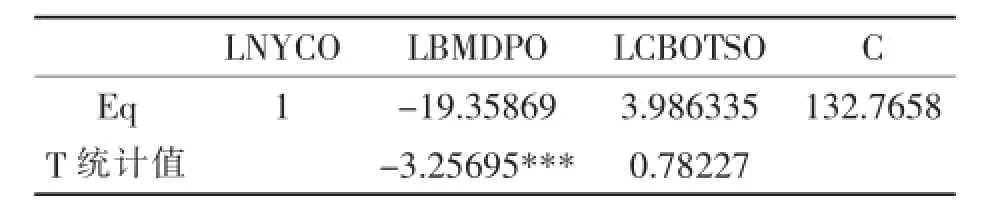

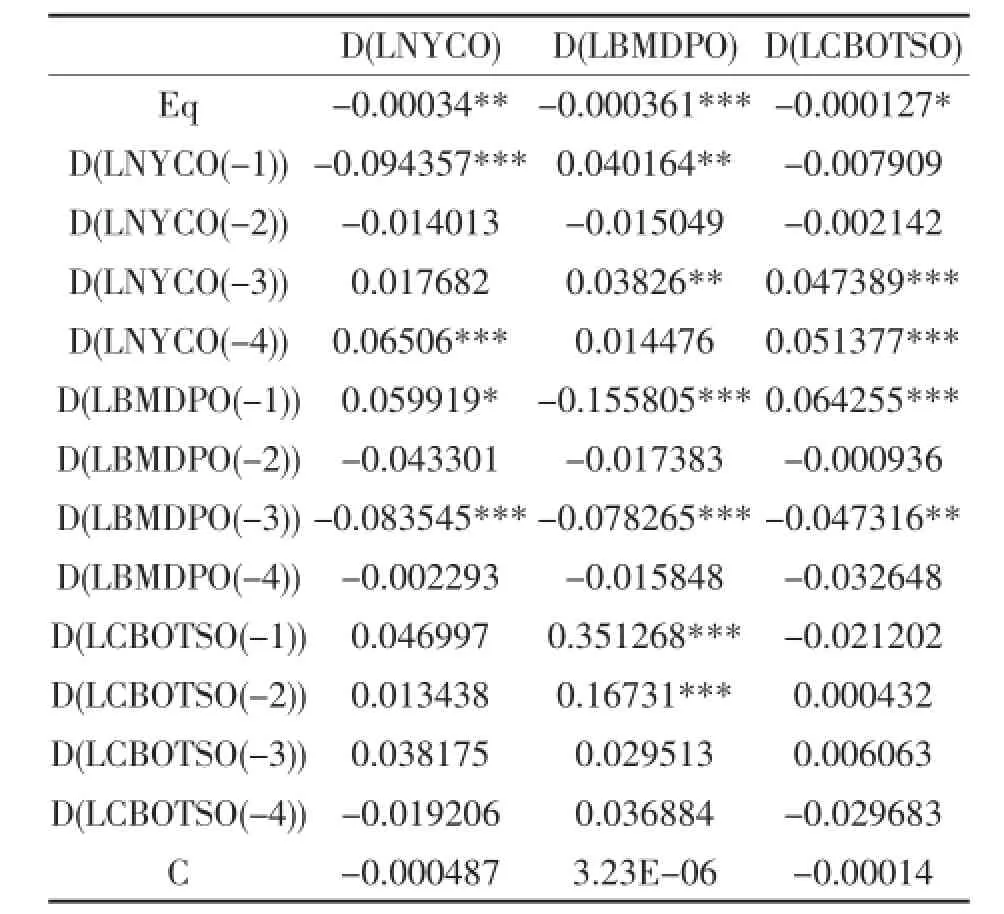

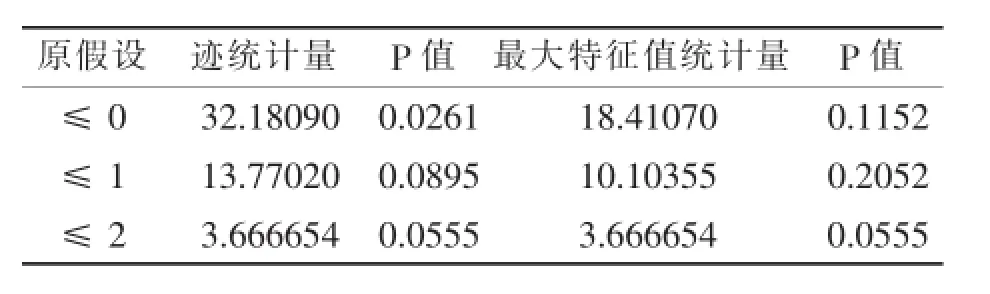

由表5可知,在10%的显著性水平下拒绝了≤2的原假设,即国际组三个期货价格序列NYMEX原油、CBOT豆油和BMD棕榈油存在协整关系,且至少存在两个协整方程。表6为协整方差参数。由于三者存在协整关系,可以建立三者的误差修正模型。

表4 国际组(NYMEX原油、CBOT豆油和BMD棕榈油)VAR模型滞后选择表

表5 国际组(NYMEX原油、CBOT豆油和BMD棕榈油)协整检验结果

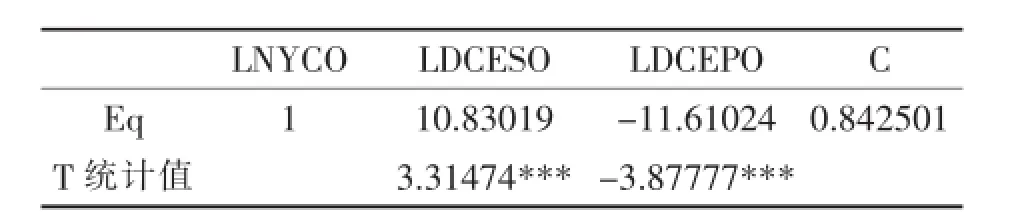

表6 国际组(NYMEX原油、CBOT豆油和BMD棕榈油)协整方程参数

表7 国际组(NYMEX原油、CBOT豆油和BMD棕榈油)误差修正模型参数

由表7可知,在国际组中,NYMEX的WIT原油期货价格的误差修正模型中,误差修正项系数在5%时的显著性水平下显著(-0.00034),表明当NYMEX原油期货价格偏离均衡状态时,误差修正项对下一期的原油期货价格有显著的修正作用,但修正的速度较慢。

表8 国内组(NYMEX原油、DCE豆油和DCE棕榈油)VAR模型滞后选择表

BMD的棕榈油期货价格的误差修正项中,误差修正项系数在1%时的显著性水平下显著(-0.000361),即当BMD棕榈油期货价格偏离均衡状态时,误差修正项对下一期的棕榈油期货价格具有显著的修正作用,但调节的速度较慢。

CBOT豆油期货价格的误差修正模型中,误差修正项系数在10%时的显著性水平下显著(-0.000127),即当CBOT豆油期货价格偏离均衡状态时,误差修正项对下一期的豆油期货价格具有显著的修正作用,但调节的速度较慢。

从表8可知,LR、FPE和AIC均显示无约束VAR模型在滞后5阶时显著,因此选择滞后阶数4进行协整检验。

表9 国内组(NYMEX原油、DCE豆油和DCE棕榈油)协整检验结果

表10 国内组(NYMEX原油、DCE豆油和DCE棕榈油)协整方程参数

由表9可知,在10%的显著性水平下拒绝了≤2的原假设,即国际组三个期货价格序列NYMEX原油、DCE豆油和DCE棕榈油存在协整关系,且至少存在两个协整方程。表10为协整方程参数。由于三者存在协整关系,可以建立三者的误差修正模型。

表11 国内组(NYMEX原油、DCE豆油和DCE棕榈油)误差修正模型参数

由表11可知,在国内组NYMEX的WIT原油期货价格的误差修正模型中,误差修正项系数在5%的显著性水平下显著(-0.001549),表明当NYMEX原油期货价格偏离均衡状态时,误差修正项对下一期的原油期货价格有显著的修正作用,但修正的速度较慢。

DCE豆油期货价格的误差修正项中,误差修正项系数在5%时的显著性水平下显著(-0.000889),即当DCE豆油期货价格偏离均衡状态时,误差修正项对下一期的豆油期货价格具有显著的修正作用,但修正的速度较慢。

DCE棕榈油期货价格的误差修正模型中,误差修正项系数在5%时的显著性水平下显著(-0.000205),即当DCE棕榈油期货价格偏离均衡状态时,误差修正项对下一期的棕榈油期货价格有显著的修正作用,但修正的速度较慢。

(五)格兰杰因果关系检验

为了研究国际与国内两组期货价格序列的具体影响关系和传导路径,本文运用格兰杰(Granger)因果关系模型对五组价格序列进行检验。

表12 国际组(NYMEX原油、CBOT豆油和BMD棕榈油)格兰杰因果关系检验结果

由表12可知,国际组在5%的显著性水平下,CBOT豆油期货价格不是NYMEX原油期货价格的格兰杰原因,而NYMEX原油期货价格却是CBOT豆油期货价格的格兰杰原因,二者之间的价格传导关系为单项传导。BMD棕榈油期货价格和NYMEX原油期货价格之间存在双向因果关系,但NYMEX原油期货价格对BMD棕榈油期货价格影响更大(9.5817>3.15794)。CBOT豆油期货价格和BMD棕榈油期货价格之间存在双向因果关系,但CBOT豆油期货价格对BMD棕榈油期货价格的影响更大(31.2536>3.72162)。在10%的显著性水平下,三者均存在双向因果关系。

表13 国内组(NYMEX原油、DCE豆油和DCE棕榈油)格兰杰因果关系检验结果

由表13可知,国内组在5%的显著性水平下,DCE棕榈油期货价格和NYMEX原油期货价格之间存在双向因果关系,但NYMEX原油期货价格对国内棕榈油的影响更大(5.29459>1.77065)。DCE豆油期货价格不是NYMEX原油期货价格的格兰杰原因,但NYMEX原油期货价格确是DCE豆油期货价格的格兰杰原因,二者之间的价格传导关系为单项传导。DCE的豆油和棕榈油期货价格之间是双向因果关系。在10%的显著性水平下,三者均存在双向因果关系。

(六)脉冲响应及方差分解

为了具体分析国内外两组市场期货价格序列之间的相互影响程度,本文对五组期货价格序列的波动率构建VAR模型,并进行脉冲响应及方差分解分析。

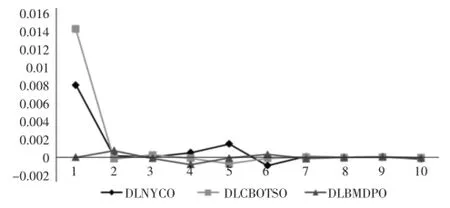

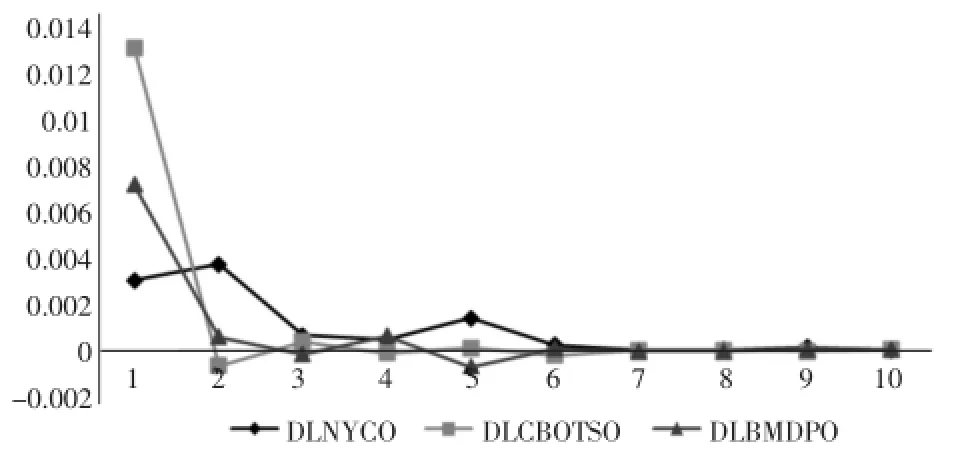

由图3可知,国际组中NYMEX原油价期货格波动对自身的影响最显著,第一个交易日冲击最大,为0.025%,第二个交易日后开始收敛。国际原油价格波动主要受自身价格波动的影响,CBOT豆油期货价格波动和BMD棕榈油期货价格波动对NYMEX原油期货价格的影响并不显著。

图3 国际组NYMEX原油期货价格脉冲响应图

由图4可知,国际组中CBOT豆油期货价格波动对自身的影响最显著,第一个交易日冲击最大,为0.014%,第二个交易日后开始收敛。NYMEX原油期货价格波动对CBOT豆油期货价格的冲击在第一个交易日为0.008%,第二个交易日开始收敛。CBOT豆油价格波动主要受自身价格波动以及国际原油价格波动的影响,而BMD棕榈油期货价格波动对CBOT豆油期货价格的影响不显著。

图4 国际组CBOT豆油期货价格脉冲响应图

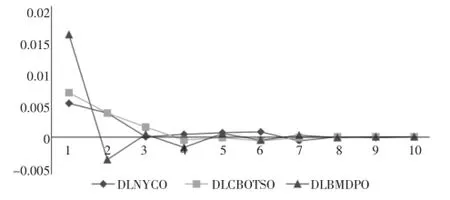

图5 国际组BMD棕榈油期货价格脉冲响应图

由图5可知,国际组中BMD棕榈油期货价格波动对自身的影响最显著,第一个交易日冲击最大,为0.016%,第二个交易日开始收敛。CBOT豆油期货价格波动对BMD棕榈油期货价格的冲击在第一个交易日最大,为0.007%,第二个交易日为0.004%,至第四个交易日开始收敛。NYMEX原油期货价格波动对BMD棕榈油期货价格的冲击在第一交易日为0.05%,第二个交易日为0.004%,第三个交易日开始收敛。BMD棕榈油价格波动受自身价格波动、CBOT豆油价格波动以及原油价格波动的影响。

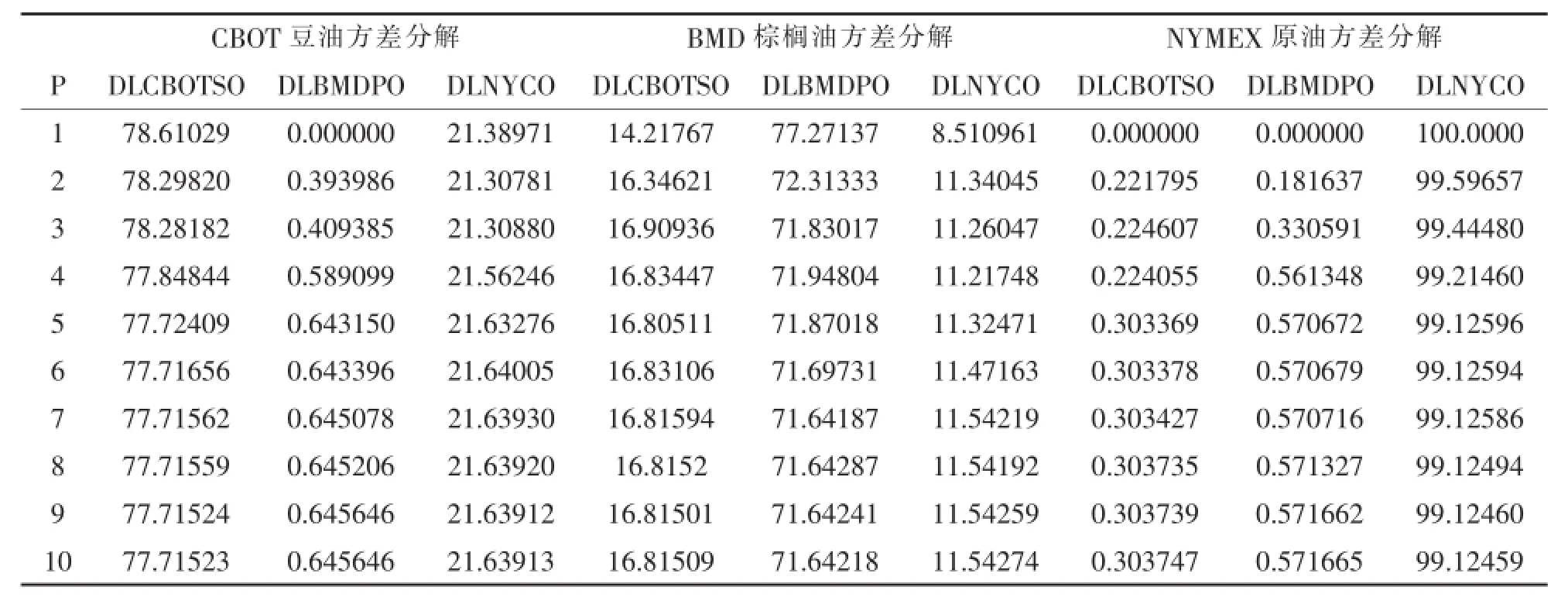

由表14可知,国际组中CBOT豆油期货价格波动的总方差中有78.61%来自于自身,此后逐渐下降并稳定至77.72%。来自于NYMEX原油的波动部分为21.39%,此后逐渐上升并稳定至21.64%。来自BMD棕榈油的波动部分并不显著。

BMD棕榈油期货价格波动的总方差中有77.27%来自于自身,此后逐渐下降并稳定至71.64%。来自于CBOT豆油期货价格的波动部分为12.60%,此后逐渐上升并稳定至17.13%。来自于NYMEX原油期货价格的波动部分为3.7%,此后迅速上升并稳定至6.16%。

NYMEX原油期货价格波动的总方差在第一期时100%来自于自身,此后略有下降,但不明显。来自于BMD棕榈油和CBOT豆油期货价格波动的部分并不显著。

图6 国内组NYMEX原油期货价格脉冲响应图

从图6可知,国内组中NYMEX原油期货价格波动对其自身的影响最显著,在第一个交易日的冲击为0.025%,第二个交易日开始收敛。国际原油价格波动主要受自身的影响,DCE豆油和棕榈油期货价格波动对国际原油期货价格的影响并不显著。

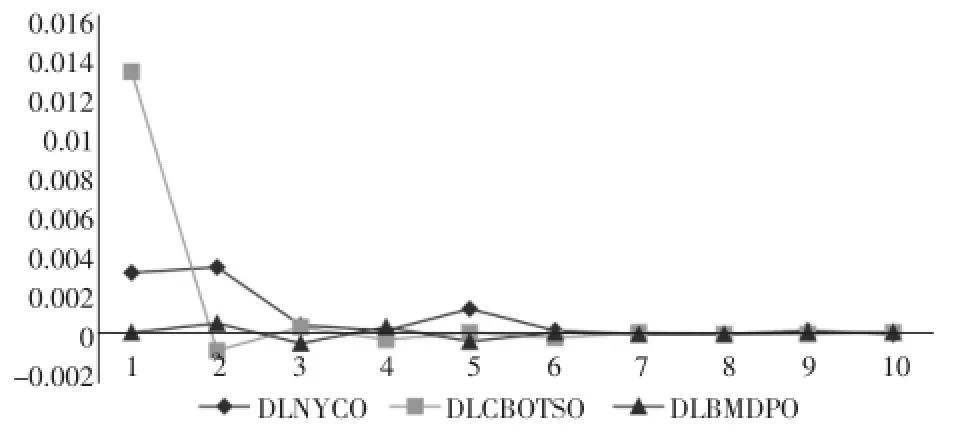

图7 国内组DCE豆油期货价格脉冲响应图

由图7可知,国内组中DCE豆油期货价格波动对自身的影响最显著,在第一个交易日的冲击为0.013%,第二个交易日开始收敛。NYMEX原油期货价格波动对DCE豆油期货价格的冲击在第一个交易日为0.003%,至第二个交易日达到最大,为0.0033%,第三个交易日开始收敛。国内豆油价格波动主要源于自身冲击,受棕榈油期货价格和原油价格波动的影响不显著。

由图8可知,国内组中DCE豆油期货价格波动对DCE棕榈油期货价格的影响最显著,第一个交易日冲击最大,为0.013%,第二个交易日开始收敛。DCE棕榈油期货价格波动对自身的冲击在第一个交易日最大,为0.007%,第二个交易日开始收敛。NYMEX原油期货价格波动对DCE棕榈油期货价格的冲击在第一交易日为0.003%,在第二个交易日为0.004%,第三个交易日开始收敛。国内棕榈油价格波动主要受豆油价格和自身价格波动的冲击,受原油价格的影响有限。

表14 国际组(NYMEX原油、CBOT豆油和BMD棕榈油)方差分解

图8 国内组DCE棕榈油期货价格脉冲响应图

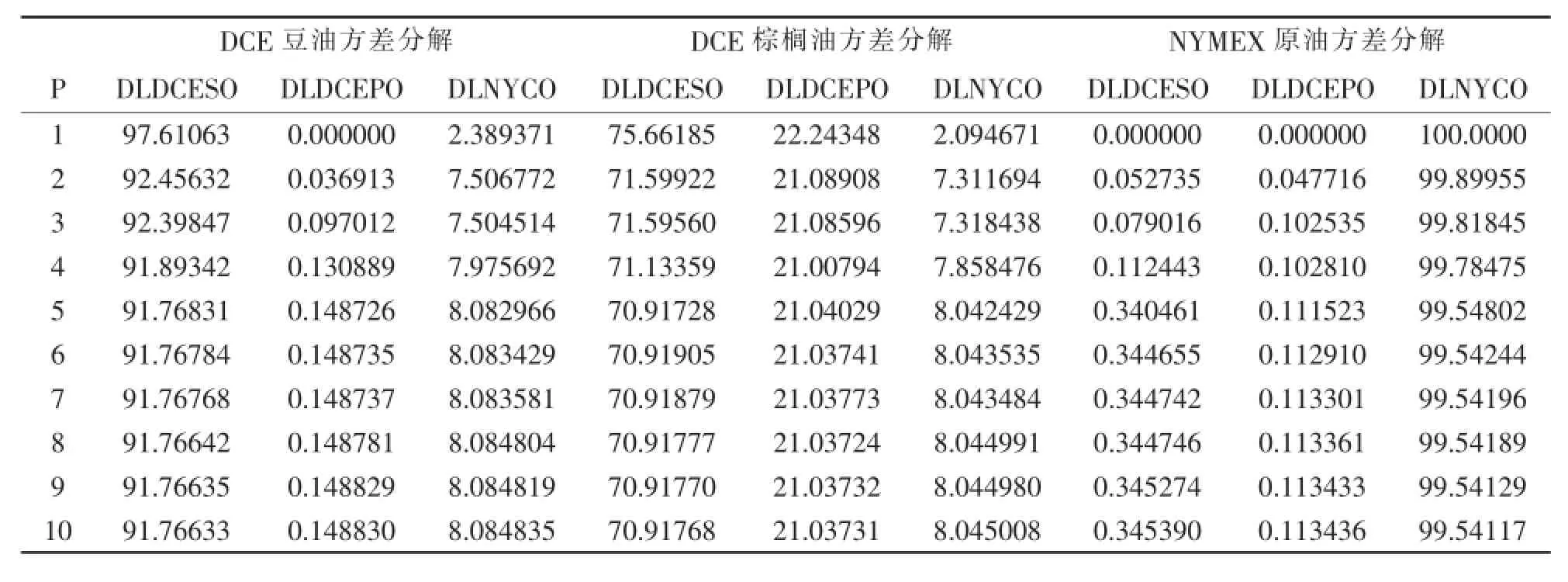

由表15可知,国内组中DCE豆油期货价格波动的总方差中有97.61%来自于自身,此后逐渐下降并稳定至91.77%。来自于NYMEX原油的波动部分为2.39%,此后迅速上升并稳定至8.08%。来自DCE棕榈油的波动部分并不显著。

DCE棕榈油期货价格波动的总方差中有22.24%来自于自身,此后逐渐下降并稳定至21.04%。来自于DCE豆油期货价格的波动部分为75.66%,此后逐渐下降并稳定至70.92%。来自于NYMEX原油期货价格的波动部分为2.09%,此后迅速上升并稳定至8.05%。

NYMEX原油期货价格波动的总方差在第一期时100%来自于自身,此后略有下降,但不明显,来自于DCE棕榈油和DCE豆油期货价格波动的部分并不显著。

三、结论与政策建议

(一)研究结论

在全球各国大力发展生物能源的大背景下,生物柴油产销量的快速增长使原油价格与植物油价格日益密切。

无论是国际市场还是国内市场,国际原油价格与植物油价格的长期走势十分密切,相关程度较高,国际原油价格与植物油价格存在长期稳定的关系,且当短期价格偏离均衡状态时会得到有效的调节。可见,在各国政府的大力扶持下,生物柴油的大量消耗强化了原油市场与植物油市场的关联联系。

国际原油价格与植物油价格均相互影响,但影响的强度略有不同。首先,原油市场对植物油市场的影响强度大于植物油市场对原油市场的影响强度。其次,国际原油对国际植物油市场的影响强度大于对国内植物油的影响强度。影响原油价格趋势的因素有很多,包括全球经济景气情况、各国货币政策、OPEC产油政策等,因此,生物柴油对原油价格的影响有限。马来西亚、印度尼西亚和美国等植物油主产国对生物柴油的推广较早,而我国在粮油平衡的现状下,生物柴油的原料以地沟油、动物油脂为主,植物油的消费需求绝大部分来源于食用需求,因而来自原油市场的冲击有限。

由于影响原油和植物油价格关联背后的因素复杂多样,Johansen协整分析、VECM模型、格兰杰因果关系检验、脉冲响应以及方差分解等计量方法,只检验变量之间是否存在相关关系以及关系的强弱和模式,对于解释相关关系背后的原因却无能为力,这也是本文的不足之处。

(二)政策建议

表15 国内组(NYMEX原油、DCE棕榈油、DCE豆油)方差分解

随着生物柴油的技术创新速度不断加快,生物柴油的生产成本将继续降低。此外,由于生物柴油环保优势明显,各国政府相继对生物柴油生产企业给予补贴,生物柴油产业化进程迅速。因此生物柴油的产销量将继续攀升,原油价格与植物油价格的联系还会不断被强化,建议:(1)政府应正确认识原油市场对植物油市场的冲击,在制定关税、补贴、托市和储备政策时应充分考虑原油价格的影响;(2)应加快推出国内原油期货合约以及原油下游产品期货合约,并合理设置合约价值,从而给予国内植物油贸易商和加工商更多的对冲品种;(3)降低企业参与期货市场交易的准入门槛。鼓励中国植物油加工和贸易企业参与期货市场的套期保值,对参与套期保值的企业适当降低保证金和手续费;(4)逐步放松国内企业从事境外期货业务的管制,使众多国内中小企业有机会参与国际期货市场的套期保值和套利交易,提升中国在国际期货市场的影响力。

[1]仇焕广,杨军,黄季焜.生物燃料乙醇发展及其对近期粮食价格上涨的影响分析[J].农业经济问题,2009(1):80-85.

[2]付青叶,王征兵,毕玉平.生物燃料乙醇发展对中国粮食生产的影响分析[J].经济问题,2011(5):84-88.

[3]李晓俐.生物能源的发展对国际及中国粮食市场的影响[J].世界农业,2010(11):4-6.

[4]PeriM,Baldi L.Vegetable oilmarket and biofuel policy:An asymmetric cointegration approach[J].Energy Economics,2010(3):687-693.

[5]Ciaian P,Kancs D.Interdependencies in the Energy-Bioenergy-Food Price Systems:A Cointegration Analysis [C].Annual Meeting,July,2010:25-27.Denver,Colorado. Agricultural and Applied Economics Association,2010:25-31.

[6]王梦丽,郑紫云,黄静,等.生物柴油背景下原油和豆油的价格联系[J].吉林农业(C版),2013(4):292-293.

[7]Yu T H,Bessler D A,Fuller S.Cointegration and Causality Analysis ofWorld Vegetable Oil and Crude Oil Prices [C].California:American Agriccultural Economics Association Annualmeeting,2006.

[8]黄季焜,仇焕广,Michiel,等.发展生物燃料乙醇对我国区域农业发展的影响分析[J].中国经济学,2009(2):727-742.

[9]邓大才.粮食安全:耕地、贸易、技术与条件:改革开放30年粮食安全保障的途径研究[J].财经问题研究,2010(2):3-7.

(编辑:林钢)

The Im pact of Crude Oil Price on Vegetable Oil Price in the Contextof Biodiesel

JIANGWen-bin

(Research Centerof Food Security and Strategy,Nanjing University of Financeand Economics,Nanjing210023, China)

With Johansen cointegration analysis,VECM model,Granger causality tests,impulse response and variance decomposition,this paperanalyses the relationship between domestic and internationalvegetable oil futuresmarketsand the impactofonemarketon the other.It reaches the following conclusions:(1)Vegetable oil’s long-term price trend is closely related to crude oil price,and their stable relationship can adjust the short-term price deviation.(2)The price transmission between domestic and international vegetable oilmarkets t is very rapid.(3)The impactof crude oilmarketon the vegetable oilmarket is greater,and not the otherway around.

biodiesel;crude oil;vegetable oil

F713.52

A

1671-4806(2017)01-0019-09

2016-10-19

蒋文斌(1992—),男,江苏常州人,硕士研究生,研究方向为贸易经济。