商业银行的存款拓展策略

张吉光 骆丹花 杜逴骏

随着经济结构调整、货币政策回归常态、金融监管趋严,商业银行的增长模式发生了改变,拓展存款已经成为规模增长的决定性因素。当前形势下,存款增速放缓、流转规律发生变化,商业银行需要通过找准源头、切入渠道来参与存款市场竞争。本文从货币创造的逻辑出发,分析存款增长的规律,寻找存款增长的来源,在此基础上,提出稳存增存的策略和建议。

存款增长规律的变与不变

存款增长主要来自于三大渠道,一是外汇占款的投放,二是政府支出的增加,三是银行信用派生。下面,笔者着眼市场,分析存款变化的规律,找出其中的“变”与“不变”,为存款拓展提供参考。总体来看,这些规律主要体现在增速、派生方式和结构上。

存款增长的速度持续放缓

存款是货币的最主要表现形式,是央行货币政策调控的主要中介目标。从广义货币构成看,由于相邻两年M0占比变化较小(在0.4%以内),且M2的体量远大于M0,因此存款增速大致与M2增速相当。货币总量则由供给和需求两端共同决定,需求端指经济运行所需要的货币量,一般由GDP和CPI决定,而供给端则由央行、银行业金融机构、非银行业金融机构共同决定。央行确定货币总量调控目标的过程会兼顾经济增长和物价稳定,即目标M2增速=目标GDP增速+目标CPI+其他变量。

十九大报告提出,我国经济已由高速增长阶段转向高质量发展阶段,通过宽松货币推动经济增长的格局将发生变化。2017年5月以来,M2同比增速连续低于10%,2017年12月仅为8.2%,2018年1月为8.6%,2月为8.8%。根据M2与GDP、CPI的关系,在GDP增速维持6.5%左右、CPI增速在3%左右的情况下,考虑其他因素影响,未来M2的增速大致在8%~10%的水平。从一般性存款和非银存款的增速情况来看,非银存款增速受到政策影响较大,2015年之前,其增速远高于一般存款增速,2016年其增速為负,2017年恢复到略高于存款增速的水平。在强监管政策下,笔者预计非银存款不会再有快速增长。由此推断,未来存款预计将维持在M2的增长水平,增速大致为8%~10%。

存款增长的来源发生变化

外汇占款对存款增长贡献减少。自2007年起,外汇占款对存款增量的贡献保持下降趋势,尤其是2013年,时任央行行长周小川表示“央行基本退出常态式外汇市场干预”之后,贡献逐年下降。2015~2016年,外汇占款明显下降,央行被动收缩货币供应,调整货币投放方式。外汇占款变动趋势的变化,与国内经济结构持续调整密切相关,我国经济逐步从过去的出口导向型向资本输出型转变,未来由出口企业带来的人民币存款增长有限。(见图1)

银行贷款投放成为存款增长的主要来源。在银行信用派生的四类方式中,银行购买的企业债券在2016~2017年呈现下降态势,非标类信贷投放在2017年呈现明显收缩,地方债置换预计2018年将全部完成,银行信用派生将依赖于贷款投放。十九大报告也明确提出,要增强金融服务实体经济的能力,贷款将成为存款增量的重要来源。

持有存款的主体发生变化

非银存款占比稳定或将略有下降。随着金融去杠杆工作的深入推进,非银存款占比从2015年半年度10.1%的峰值回归到目前8.7%左右的水平。未来,强监管的态势将继续保持,非银存款占比将稳定在现有水平或略有下调。

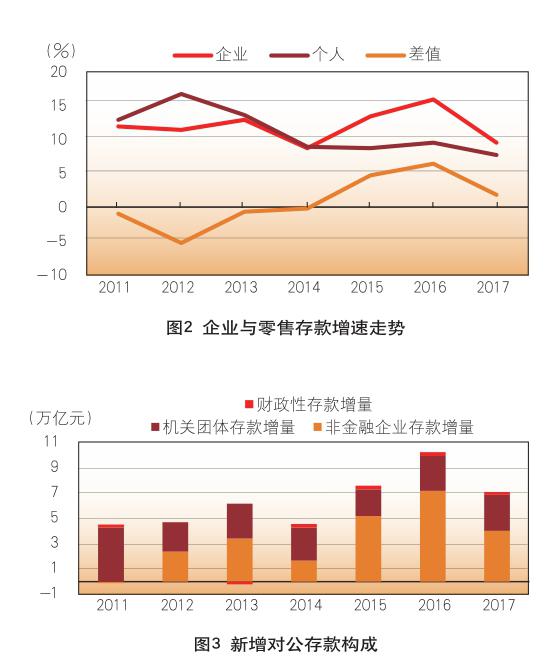

企业存款比例不断上升,零售存款占比进一步下降。随着居民理财意识日益增强,越来越多的居民开始选择基金、股票、房产、互联网金融等渠道进行财富管理,个人的资产配置中,存款的比例不断下降,由此导致零售存款在存款中的比例下降,企业存款占比持续上升。从人民银行披露的数据看,自2013年开始,零售存款增速低于企业存款,2016年增速相差5个百分点。上海、北京、深圳等一线城市的差异更加明显,2016年,上海、北京、深圳企业存款增速分别比零售存款增速高出11.5%、10.3%、18.4%。这主要是由于个人配置资产投资进入基金、资管计划、信托计划后,一小部分由于非银机构结算、流动性需要转为非银金融机构存款,而大部分则直接或者间接地进入了资本市场,成为对公存款。2017年末,银行理财规模达29.54万亿元,其中66.99%为个人购买;假设理财资金的备付留存为5%,则至少有18.8万亿的零售存款通过资管计划等转化为企业存款。同时,在每年一月份,企业存款都有较明显的下降,与贷款投放进度形成一定的反差。这主要由两方面因素造成:一是银行存款“年末冲高”,来年一月这部分存款会回流理财、基金市场;二是春节前企业集中发放工资、奖金,存款由企业向个人转移。(见图2)

对公存款中,不同类型机构的存款增长有所分化。首先,企业存款占对公存款比例最大,2013年以后基本稳定在66.5%左右。然而,其波动幅度较大,2016年增量为7.2万亿元,2017年增量仅为4.0万亿元。同时,随着企业理财意识上升,企业存款也存在脱媒现象,存款配置比例下降;但由于其支付需求强于个人,企业存款脱媒情况相较于个人存款缓和,截至2017年末,企业购买的银行理财产品规模为6.5万亿元。其次,机关团体存款占比呈上升趋势,增量稳定。机关团体存款占比从2011年的26.2%不断上升至32.2%,且其存款增量较为稳定,每年有2万亿~3万亿元的存款增量,是对公存款增长的稳定来源。最后,财政性存款增长稳定,每年的增量基本维持在0.2万亿~0.3万亿元之间,变动幅度较小。(见图3)

满足跨境金融需求,争取资金回流

除央行“常态式外汇市场干预”外,外汇占款的主要影响因素是结售汇,结汇增加货币投放、售汇减少货币投放,需要关注结汇流程中的资金流转。一方面,配套交易银行建设,优化日常结算流程,提升客户结汇便捷度,争取更多企业结汇业务;另一方面,把握企业境外融资需求,从内保外贷等跨境融资产品切入,争取回流资金结汇形成的存款沉淀。

切入存款流转的资金流

切入资金流的分配环节。依前所述,直接融资使得存款向具备直融能力的企业及行业聚集,可以认为是存款的重新分配的过程。在此过程中,关键是要切入分配环节,使脱媒的存款回流。根据有无业务资质,商业银行需要提供差异化的服务。针对具备业务资质的债务融资工具等承销发行,银行需要立足牌照优势,挖掘自身客户业务需求、寻求非银机构项目推荐,不断扩充项目池,与传统公司业务联动,获得募集资金沉淀。针对不具备业务资质的公司债、资产证券化业务等,一方面,采取“以投资揽存”的思想,在资管、金市资产配置过程中,投资相关债券,支持企业融资,并以此获取融资资金;另一方面,挖掘现有客户资源,对有需求的客户,通过与证券公司等合作,通过财务顾问等服务,共同参与发行工作,联动企业存款营销,达到揽存目的。

介入资金流的聚集环节。根据监管要求,资管计划设立、直接融资流程中都会有托管的需求,市场前景巨大。以资管市场为例,2017年末,资管市场的规模约为108万亿元,尽管资管市场受到监管影响,但基于企业、个人在配置资金方面对财富增值的迫切需求,未来托管业务仍将持续增长。银行需要高度重视托管业务。一方面,提升托管、行管业务的市场影响力和竞争力,拓展各类资管和私募机构的托管、行管资金,获得存款沉淀。另一方面,营销和推广客户资金监管服务,重点营销在IPO、新三板挂牌、定增等方面业绩靠前的非银机构,获取其服务企业的融资信息,争取融资资金的监管。

及时获取资金流转的有效信息。除上述措施外,其他商业银行难以触及的业务,则需要针对性地建立信息通道,获取被投资企业的信息。以保险为例,近年来进行另类投资的占比越来越高,2016年达到36.02%,首次超过债券投资,2017年末升至40.19%,规模达6万亿元,投资体量庞大。

针对性培育基础客户群

客户是基础,是存款获取的基石,要将思路从“拓展业务”向“经营客户”转变。

聚焦行业金融、资本市场,培育企业基础客群。在新户拓展過程中,针对性重点拓展有贷户、基本户及行业金融领域的各类大中小客户。同时,着力培育和重点服务具有资本市场融资潜力的客户,挖掘融资需求。此外,针对一级资本市场的蓬勃兴起,通过与PE、VC等机构合作,拓展和服务新兴企业。

提升服务质量,做好机关团体客户经营。由前分析,机关团体存款增长较为稳定。例如,社保基金、公积金基本保持7000亿元、5000亿元的年均增长量,其余机关团体存款年均增量也在1万亿元以上,2016年达到1.6万亿元。不同类型机关团体对金融服务的诉求不同,银行既要做好支付结算等基础服务,也要根据客户资金保值增值需求,适时运用价格策略。同时,也要主动把握机关团体的基建等需求,如医院、学校等实施新建、扩建项目等,把握资金流向,争取资金在本行体系内循环。(见图4)

强化获客留客,做大零售基础客群。一是做强财富管理业务,拓客增存。通过提升资产配置能力、丰富产品线,切实满足客户保值增值的财富管理目标,由此获取相应的存款沉淀。二是重视代发代扣代缴业务,提升活跃客户比例。通过公私联动批量获客,同时设计针对性产品、服务,提升客户活跃度。三是注重房贷客户营销,吸收富余现金流。房贷客户一般具有稳定的收入来源,在还款之后仍有富余资金,可通过不断提升其黏性获取资金沉淀。