非公开发行股票案例研究

———以中国电建为例

□(中国电建集团昆明勘测设计研究院有限公司 云南昆明650051)

定向增发是我国上市公司股权再融资的一种方式,其本质上是以非公开发行的方式向指定投资者或特定投资者发行股票融资,这种方式在21 世纪初期股权分置改革之后使用较多,在此过程中,中小股东一般不作为定向增发的对象。定向增发一般采用优先股申购模式,作为具有混合证券功能的优先股,也是被认为是介于债权融资与股权融资之间的组合融资方式。在非公开发行优先股融资过程中,会在发行契约中对优先股股东权利中的投票权和财产性权利拆分并重新安排,从而使得对财产收益权或表决控制权有不同偏好的投资者相互合作容纳到同一公司中。近年来,中国交建(股票代码:601800)、中国电建(股票代码:601669)及10 余家上市银行均采用了非公开发行优先股股票方式定向增发。本文以2014—2015年期间中国电建非公开发行股票整合集团各项核心业务的案例为研究对象,对其非公开发行优先股股票的程序及市场反应进行分析,具有一定的理论意义和实践价值。

一、中国电建非公开发行股票的基本背景

(一)政策背景

2011年,国务院国资委和国家发改委联合发布《关于印发〈电网企业主辅分离改革及电力设计、施工企业一体化重组方案〉的通知》(国资发改革[2011]41号),文件指出实施电网企业主辅分离改革及电力设计、施工企业一体化重组是深化电力体制改革,推进中央企业布局结构调整的一项重要举措,有利于提升电力企业的整体综合实力。

根据该文件精神,电建集团将水电、风电勘测设计业务板块资产注入上市公司平台,可以实现中国电建的产业链整合与统一管控,提高上市公司质量和企业价值,推动国有资产证券化改革,从而完善企业治理结构,促进企业良性发展。

(二)企业背景

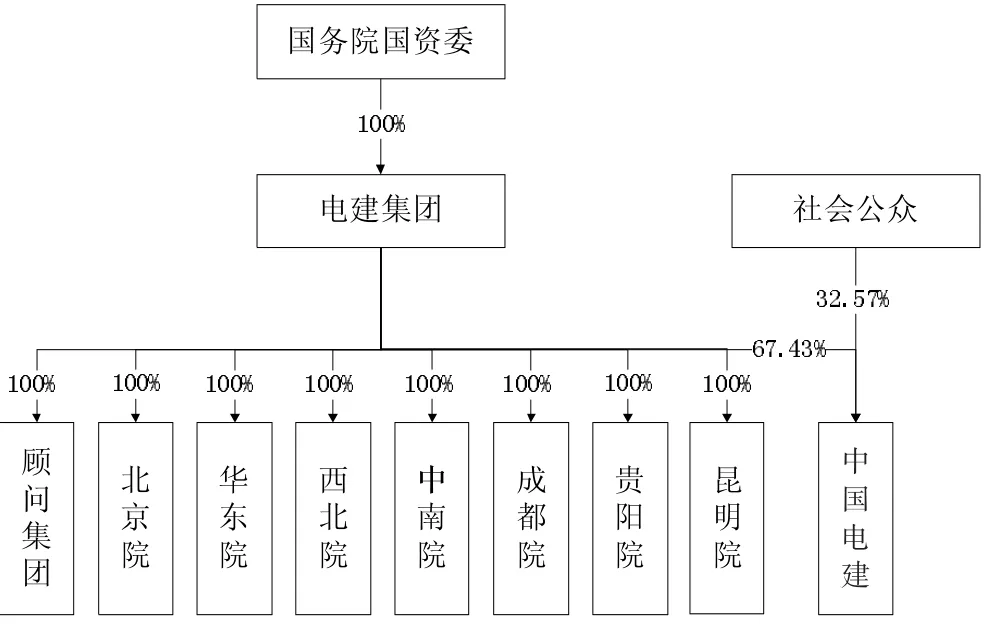

中国电力建设集团有限公司(简称“电建集团”)成立于2011年年底,是国务院国资委出资的国有独资公司,是中国水电行业的龙头企业。中国电力建设股份有限公司(简称“中国电建”,股票代码601669)是电建集团的重要子公司,是提供电力工程承包业务的特大型建筑企业,是电建集团的上市子公司。除中国电建之外,电建集团旗下还有中国水电工程顾问集团有限公司(简称“顾问集团”)、中国电建集团北京勘测设计研究院有限公司(简称“北京院”)、中国电建集团华东勘测设计研究院有限公司(简称“华东院”)、中国电建集团西北勘测设计研究院有限公司(简称“西北院”)、中国电建集团中南勘测设计研究院有限公司(简称“中南院”)、中国电建集团成都勘测设计研究院有限公司(简称“成都院”)、中国电建集团贵阳勘测设计研究院有限公司(简称“贵阳院”)、中国电建集团昆明勘测设计研究院有限公司(简称“昆明院”)等8家核心成员企业,均主要从事电力工程规划、勘测、设计业务。

电建集团、中国电建、八家勘测设计企业股权结构如下页图1所示。

从图1股权结构可以看出,电建集团旗下的上市公司与8家勘测设计企业之间不存在股权关系,符合设计、施工、运营相分离的建构机制。而随着我国水电、风电勘测设计技术的不断提升,勘测设计业务技术型劳动收益率不断增加,而施工类劳动密集型收益率却呈下降趋势,因此,将8家勘查设计企业注入上市公司有助于提升上市公司整体收益率,从而提升企业价值。

二、中国电建非公开发行股票的主要流程

图1 中国电建资产注入前的股权结构

按照中国证监会《上市公司非公开发行股票实施细则》的相关规定,上市公司非公开发行优先股股票应当有利于减少关联交易、避免同业竞争、增强独立性;应当有利于提高资产质量、改善财务状况、增强持续盈利能力,并对董事会决议及公告、股东大会讨论及公告、保荐人尽职调查、证监会审核批准等程序进行了规范要求,此外,国有上市公司非公开发行股票还需要国资委审批。从实务层面来看,国有上市公司非公开发行股票的程序过程大约需要8—10个月的时间,具体分为以下阶段:

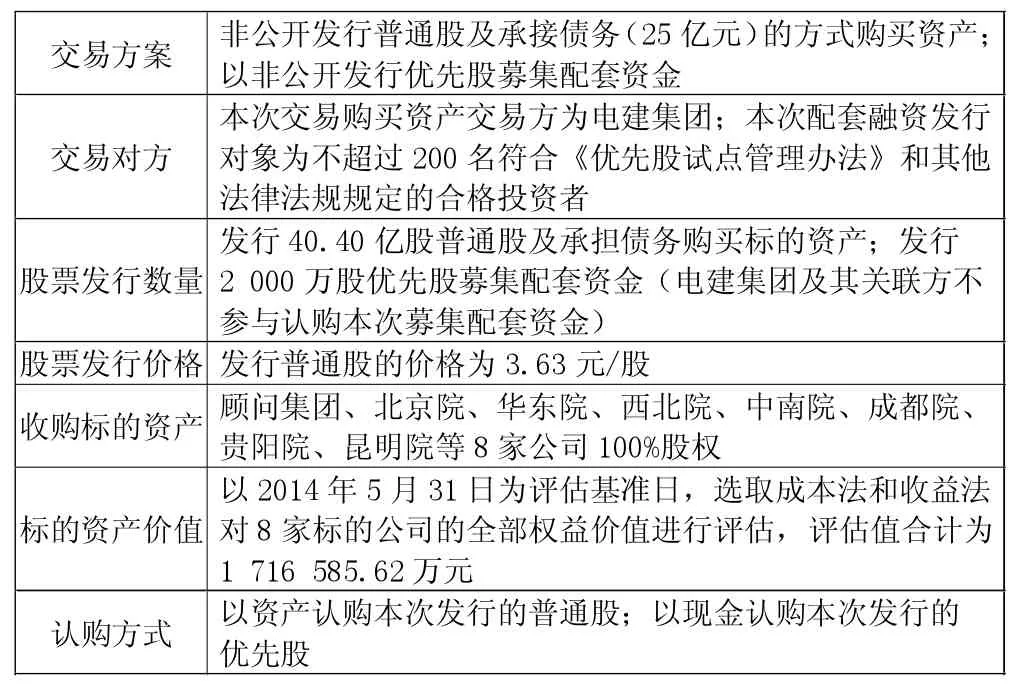

(一)准备阶段

准备阶段主要是董事会研究论证,产生决议并公告。在中国电建非公开发行股票程序中,2014年9月30日,中国电建发布关联交易报告,将通过非公开发行普通股并接受债务的方式,购买电建集团所持的8家勘查设计公司100%股权;拟向总数量不超过200名的合格投资者,以非公开发行优先股的方式募集配套资金,从而构建产业一体化,实现水电、风电设计施工业务板块整体上市。方案具体内容见表1。

表1 中国电建资产注入方案

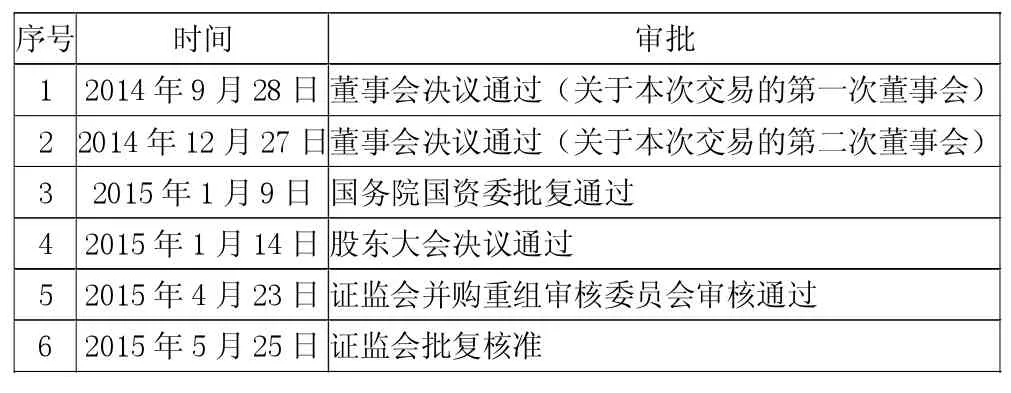

(二)审批阶段

由于非公开发行股票实施资产注入,属于上市公司重大事项,需要经董事会决议后报国资委、股东大会、证监会审批,以对发行方案的合规性进行审查。从表2中的程序可以看出,证监会的重组审核是耗时最长的,也是最为严格的。

表2 中国电建资产注入方案审批程序

(三)实施阶段

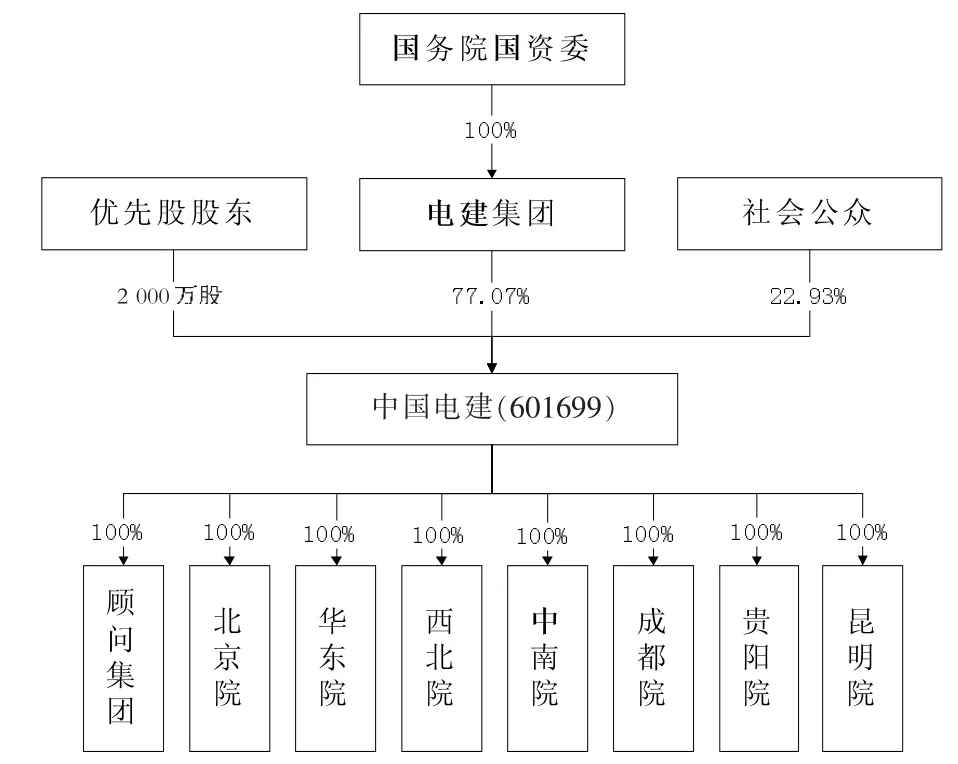

根据发行方案,中国电建本次向电建集团发行普通股股票的价格为3.63元/股,比市场参考价格2.77元/股溢价31.05%,符合相关规定要求。另外中国电建向电建集团支付对价25亿元以承接电建集团的债务,向电建集团发行股份数量为4 040 180 771股。在证监会审批完成后,截至2015年9月18日,中国电建已完成本次发行,成功募集到相关资金。

由于本次发行是定向增发,中小股东未获得增发股票。完成增发使得中国电建社会公众持股比例由32.57%降到了22.93%,电建集团的持股比例由67.43%上升到77.07%,股权结构如图2所示。

图2 中国电建资产注入后的股权结构

三、中国电建非公开发行股票的市场效应分析

(一)企业效益层面

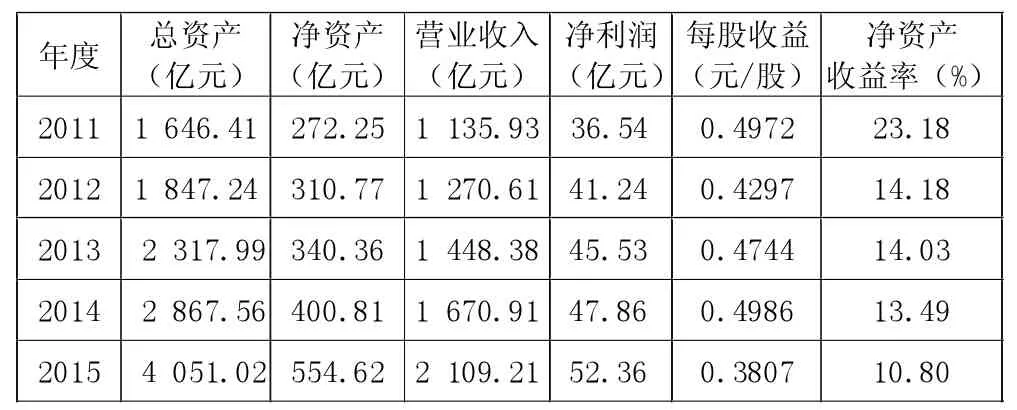

表3 中国电建主要会计数据及财务指标

从表3可以看出,8家勘测设计企业注入中国电建后,中国电建的规模显著扩大,盈利能力显著增强。2013年年末,中国电建营业收入、净利润、每股收益分别为1 448.38亿元、45.53亿元、0.4744元/股。2014年年末,中国电建营业收入相比上年增长15.36%,净利润相比上年增长5.12%,每股收益相比上年增长5.10%,净资产收益率略有下降是由于净资产的增速比收益的增速快。2015年年末,中国电建营业收入相比上年增长26.23%,净利润相比上年增长9.40%,每股收益、净资产收益率有所下降,是由于股数、净资产的增长快于收益的增长。

表4 2015年8家标的公司资产效益贡献

2015年,8家勘测设计企业合计为中国电建贡献利润20.38亿元,占比38.92%。中国电建从主要从事工程承包业务的企业转变为拥有项目总承包、工程管理、设计、施工、修造业务等完整产业链的上市公司,核心竞争力显著增强。

(二)市场反应层面

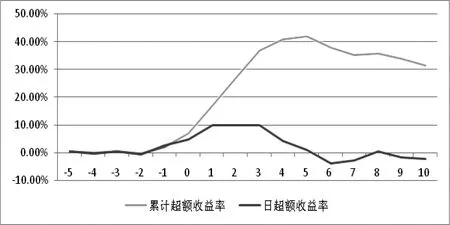

本文通过事件研究法考察了中国电建资产注入的短期市场反应。选择董事会首次公告日为事件日,事件窗口期为[-5,10],采用市场调整法,以上证指数作为市场指数收益率,计算中国电建各期的日超额收益率(AR)和累计超额收益率(CAR)。

图3 中国电建资产注入公告的短期市场反应

由图3可以看出,从中国电建资产注入的第-5日开始到公告日,累计超额收益率(CAR)持续为正值,在1%左右,中国电建股价未大幅上涨,说明上市公司信息保密做得较好,资产注入信息可能未提前泄露。从公告发布之日起,公司股价快速大幅上涨。从公告日至第5日,产生41.15%的累计超额收益率,说明投资者对资产注入后上市公司的发展前景普遍坚持较为乐观的预期。中国电建资产注入给投资者带来的短期正的财富效应,在一定程度上提升了公司价值。

四、中国电建非公开发行股票案例的启示

(一)国有企业治理层面

当前国有企业公司治理结构存在较多不足,国有企业资产组合上市有利于完善公司治理结构,扩大国企的资产规模和资产质量,降低资产负债率,提高企业抗风险能力,提升国企的运营效率及盈利能力,增强国有经济的中长期发展韧性,实现国有资产保值增值。此外,中国电建的案例也为国有资产的定价机制提供了市场参考,为国有企业的改革与国有资产配置提供了重要借鉴方案。

(二)水电企业管理层面

当前国家去产能及能源结构调整,是水电、风电等清洁能源发展的重要机遇期,中国电建将水电、风电勘测设计业务及建筑施工业务置于统一的平台上,符合电力市场化改革要求,能够促进中央企业布局结构调整和资源优化配置,增强企业综合实力,完善现代企业制度。本次非公开发行股票形成的整体优势在于形成项目总承包、工程管理、设计施工等完整的产业链,实现同一产业链上下游纵向一体化协同和不同产业链之间的横向协同,提升核心竞争力、持续经营能力、长期盈利能力。

(三)市场层面

从非公开发行股票的普遍性市场反应来看,优质资产注入是会大幅提升企业价值的,具有较好的市场效应,因为它可以进一步避免中国电建与电建集团之间的同业竞争,大幅减少关联交易,提升企业的市场信誉和市场预期,对于提升该类行业的市场价值也是具有重要作用的。