西安银行个人理财产品风险收益对比分析

文/李猛,陕西秦农农村商业银行股份有限公司阎良支行

自银监会2015年发布了《商业银行个人理财产品管理暂行办法》后,我国商业银行理财产品市场快速发展,各大商业银行都在逐年加大理财产品的发行力度。随着理财市场不断扩容,每年市场上新发布的理财产品数量都在不断增加,并且较上一年增加的数量也在增加。理财市场的不断扩大说明我国居民的理财意识越来越强,越来越多的居民倾向于把储蓄资金改投放到理财产品上。因此商业银行应该继续加大理财产品的研发与发行力度,一方面可以吸引新的客户,一方面可以留住自身银行有理财需求的存款客户。与存款不同的是,高收益的理财产品是具有一定风险的,商业银行在发行理财产品时要同时考虑收益率和风险水平。对客户来说最大的风险就是实际收益比购买产品时宣传的预期收益率低,而这类产品的过多会影响产品口碑和消耗银行信誉度,从而造成客户的流失。本文从收益率和风险的角度研究西安银行理财产品现状,并根据存在的问题提出改进策略。

1 西安银行理财产品现状

西安银行是由市属国有平台公司、大型外资银行及国内大型企业参股投资的、具有股权多元化和市场化特征的区域性股份制商业银行。注册资本40亿元,下辖包括总行营业部、8家分行,10家区域支行和12家直属支行等在内的共176个营业网点。经过西安银行在市区营业网点数的数量优势转化为理财产品销售渠道优势,西安银行理产品发展迅速。在2007年至2019年期间西安银行一共发布了理财产品,其中个人理财产品有1929期理财产品。西安发行理财产品的随年份变化趋势如图1如表所示,横坐标是年份,纵坐标是该年发行理财产品的份数,其中2019年只包含了1月到11月的数据。我们可以发现西安银行理财产品发行数量的总体趋势是往上的,而其中非保本型理财产品发展更为迅速,在2019年发行的均为非保本型理财产品。这是因为银监会在2018年发布了《关于规范金融机构资产管理业务的指导意见》,规定理财产品不能保本保收益,因此我国商业银行都在慢慢取消保本型理财产品。本文数据均取自Win d数据库。

2 西安银行个人理财产品结构对比分析

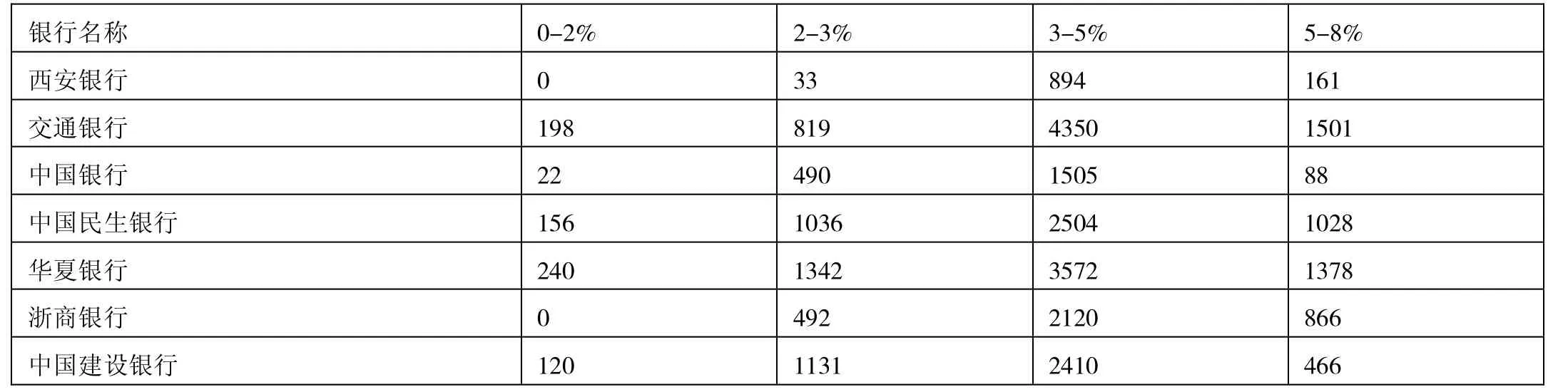

根据银行理财产品的不同特征,可以从收益类型、预期收益率和委托期来进行区分,本文基于数据统计的基础上与其他同类银行分别进行对比分析,得到西安银行理财产品的结构特点。由于银监会规范银行后续不能发布保本保收益的理财产品,各银行都在慢慢取消发行保本收益的理财产品,因此本文只针对不同预期收益率类型进行对比分析。表1为在陕西地区2017年至2019年理财产品市场占有率在前二十的银行数据统计,本文通过与市场占有率前6的银行理财产品进行分类对比,分析西安银行理财产品不同结构类型的特点与存在问题(表1)。

表1 2017-2019年各银行在陕西地区理财产品发行数据汇总

我们将理财产品通过收益率的高低分为以下四类,分别统计西安银行和陕西地区发行量前六的银行理财产品情况,统计结果如表2所示。我们可以发现西安银行发行的高收益率理财产品(5-8%)的产品有161款,占比14.7%,而浙商银行的高收益率产品(5-8%)有866款,占比24.8%。对比分析得出,西安银行的高收益率理财产品发行占比偏低,这会影响西安银行个人理财产品的整体收益率水平,从而影响对客户的吸引力水平(表2)。

3 西安银行个人理财产品风险收益状况对比分析

个人理财产品的预期收益率是银行吸引客户的直观因素,但是当客户最后得到的实际收益率低于预期收益率时,就会影响客户对继续购买理财产品的意愿和黏性。这种实际收益率低于预期收益率的风险也会对银行信誉与口碑有一定影响,因此发行理财产品时在尽可能提高预期收益率的同时也要考虑风险状况。本文将实际收益率低于预期收益率定义为产品的风险,并通过改良的均值半方差模型进行计算。

表2 2017-2019年各银行理财产品按预期收益率分类产品数据汇总

均值半方差模型定义如下:

设X是随机变量实际收益率,EX是它的数学期望,h为实际收益率的均值,令( X - h)-= min( X - h, 0),称为随机变量X的下半方差,记为,称为X的下半标准差。

利用Matlab软件建立均值半方差数学模型,再将Wind数据库得到的各银行在2017年至2019年11月期间的发行理财产品数据整理到Execl中,然后将实际收益率和预期收益率数据带入Matlab数学模型进行计算,最后得到各银行实际收益率的均值和下半标准差如表3所示。

表中下半标准差的含义是指预期收益率大于实际收益率的一个波动情况,下半标准差越大,说明该银行的理财产品实际收益率往往低于预期收益率,风险越大。

从表3中可以看出,实际收益率均值最大的是浙商银行,达到5.2754%,但是同时浙商银行的下半标准差也是最大,说明收益率的提高带来了风险的增加。七家银行按照下半标准差从大到小排列为:浙商银行0.8610、华夏银行0.8297、交通银行0.8007、民生银行0.7215、中国银行0.6488和西安银行0.3397。其中西安银行的是下半标准差最小的,说明西安银行预期收益率往往不会低于实际收益率,客户购买理财产品的风险最小。

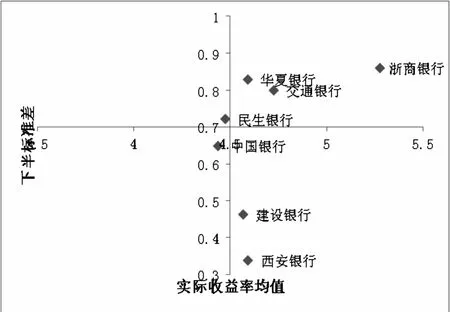

通过表3的各家银行数据,我们统计得到理财产品的实际收益与下半标准差的散点图,如图2所示。

图2的横轴含义为理财产品实际收益率均值,处于第二象限和第三象限说明该银行实际收益率均值较低低,;纵轴含义为银行理财产品的风险值,处于第一象限和第二象限说明该银行理财产品的风险水平较高。从上图可以看出华夏银行、交通银行和浙商银行都维持着较高的风险水平,但是浙商银行的收益率均值很高;而建设银行和西安银行的风险水平较低,但是收益率水平也比较低。而对西安银行来说,它的风险水平是最低,因此可以在保证风险水平的基础上来适当提高预期收益水平,从而吸引更多的客户。

图2 2017-2019七家银行理财产品实际收益率和风险程度散点图

4 总结

本文将西安银行与陕西地区理财产品发行量较高的六家银行进行风险收益对比分析研究,通过下半标准差模型衡量风险水平。分析表明,西安银行的理财产品风险水平最低,但是同时实际收益率水平也处于低水平。而收益率是吸引客户的最重要因素,通过低收益率来控制低的风险水平并不利于西安银行产品的发展。因此通过对比分析得到,西安银行的风险水平可以适当提高理财产品预期收益率,从而增加产品竞争力。另外通过不同收益率水平的理财产品对比分析,我们可以得到西安银行的高收益率理财产品(年化收益率在5-8%之间)占比发行总量的14.7%,而浙商银行和交通银行的高收益率理财产品均超过了20%,因此西安可以适当增加高收益率理财产品的发行数量。