互联网金融对商业银行创新能力的影响

康倩

摘 要:互联网金融的发展对传统商业银行来说既是挑战也是机遇,倒逼商业银行不断进行改革与创新。本文通过对我国16家上市商业银行2010-2017年数据的实证分析,得出互联网金融从整体上提高了我国商业银行的创新能力,但对不同类型的商业银行创新能力的影响不同。由此,建议商业银行充分利用自身优势、转变经营理念、加快业务调整来适应新的金融环境。

关键词:互联网金融;商业银行;金融创新

中图分类号:F832.7 文獻标识码:A 文章编号:1674-0017-2019(5)-0030-06

一、互联网金融及对商业银行创新能力的影响

(一)互联网金融的基本概念

互联网金融,是传统金融与互联网技术的结合,是传统金融利用大数据、云计算等技术在互联网平台上实现支付、贷款、投资、理财等业务,它一方面具有传统金融的特点,另一方面又结合了互联网的新兴技术,达到了传统金融与互联网技术优势互补的效果。与传统金融相比,互联网金融具有普惠性、便捷低成本性、金融信息化等特点,但是金融风险性远高于传统金融。

(二)互联网金融对商业银行业务的影响

根据资产负债表,可以将商业银行的业务分为三类:资产业务、负债业务及中间业务。由于互联网金融的业务涉及范围较广,对商业银行的这三类业务均有一定程度的影响。

1.对资产业务的影响

对我国商业银行资产业务影响较大的主要是P2P网贷平台业务。长期以来,我国商业银行放贷门槛较高,许多小微企业和个人都不满足,P2P网贷较商业银行而言,手续简单、额度期限灵活,比商业银行在贷款上更具有吸引力。因此P2P网贷平台对商业银行的资产业务盈利产生了一定的分流。

2.对负债类业务的影响

目前,许多第三方支付机构会分流银行存款,比如余额宝,微信钱包等理财工具,人们会将一定金额的常用资金放在第三方支付机构中,以备方便使用,可见,第三方支付机构具有一定的“吸收存款”功能。同时随着我国互联网理财市场的蓬勃发展,一些用户会将自己的存款投入P2P网贷平台出借给其他需要资金的客户或者小微企业,赚取比商业银行存款更高的利息,因此P2P融资平台也影响商业银行的负债业务。另外,大多数互联网理财产品,其收益率比商业银行存款利率要高,在投资期限、投资金额、投资产品类型等方面都比商业银行的选择多,对于那些风险承受能力强一些的客户来说,会选择投资互联网理财产品,互联网理财也会影响商业银行的负债业务。

3.对中间业务的影响

目前,商业银行的中间业务按收入可以分为四类,分别是信托业务、投资银行和交易业务、存款账户服务业务、手续费类收入业务。第三方支付平台的出现,使得人们生活中的收付款、转账、融资、信托等活动都可以在第三方支付平台完成,而且操作更加便捷,所以原本属于商业银行中间业务的收入很大部分被第三方支付平台分流。随着第三方支付平台越来越完善,商业银行在中间业务方面明显创新不足,受到的影响将会越来越大。

(三)商业银行的金融创新

随着信息技术的进步,利率市场化等经营环境的改变,我国商业银行传统的核心竞争力受到了挑战,商业银行的金融业务创新不仅是指金融产品的创新,更是指商业银行转变传统的经营发展理念,通过运用先进技术、经营方法、企业文化等能力的不断创新,实现银行发展战略的综合实力。商业银行金融创新的动因又分为内因和外因,内因主要是为了降低交易成本、提高经营效率、规避管制和风险;外因主要是随着互联网及大数据的发展,金融服务方式发生了变化,客户对服务提出了更高的要求,以及国内外同行业的竞争迫使商业银行做出创新。

1.完善电子银行服务系统

近几年,面对互联网金融对商业银行中间业务的侵占,商业银行采取了积极的应对措施。在线下,商业银行积极探索网点智能化、轻型化及线上线下一体化转型,多家银行试点推出轻型化、智能化的“无高柜网点”,实施网点智能化升级。在线上,商业银行借鉴互联网金融的发展模式,建立起集网上银行、掌上银行、电话银行、自助银行于一体的了电子银行服务系统,使得银行服务更加完善、更加便民。

2.加强与互联网金融的互惠发展

商业银行与互联网金融二者各有优势,商业银行有雄厚的资产实力、丰富的客户资源及良好的信誉,互联网金融低成本、便捷、覆盖面广、普惠性高、信息的收集与处理效率高。商业银行与互联网金融合作,利用互联网金融吸附资金能力强的特点,成为互联网金融的资金托管行,增加了商业银行的中间业务收入,拓宽了商业银行低成本负债业务来源。目前,各大银行纷纷加强与互联网金融企业的合作,将互联网与其传统业务相结合,寻找新的突破和创新,为增进客户粘合度,向电商、移动支付领域发展。

二、互联网金融对商业银行创新影响的实证分析

(一)研究假设

由上文分析可知,互联网金融的发展对商业银行有很大的影响,倒逼着商业银行进行改革与创新。本文提出以下假设。

假设1:互联网金融的发展能够促进商业银行的创新,即互联网金融的发展与商业银行的创新能力呈正相关。

总体上,互联网金融的发展能够促进商业银行的创新,但是对不同规模的商业银行的创新能力会有不同。股份制商业银行通常充分了解自己的优势与劣势,整体的发展能力比国有商业银行要强,面对互联网金融带来的竞争与威胁,往往能够积极采取有效措施进行改革与创新。而国有银行因为有国家的隐形庇护,有各种优惠政策,依赖性太强,创新力、竞争力明显不足。另外,国有商业银行规模较为庞大,意味着组织架构庞大,决策链条太长,因此面对互联网金融所带来的威胁,即使希望做出革新来解决,但较长的决策链条使得效率明显不足。由此,本文提出以下假设。

假设2:互联网金融的发展会抑制国有商业银行的创新,即互联网金融的发展与国有商业银行的创新能力呈负相关。

假设3:互联网金融的发展能够促进股份制商业银行的创新,即互联网金融的发展与股份制商业银行的创新能力呈正相关。

(二)研究设计

1.样本选取

考虑到2010年以后互联网金融在我国才逐步发展起来,以及数据搜集方面存在困难等原因,本文选取了我国已经上市的16家商业银行作为研究对象,分别是:中国工商银行、中国建设银行、中国银行、中国农业银行、交通银行、中信银行、招商銀行、浦发银行、华夏银行、兴业银行、光大银行、北京银行、民生银行、平安银行、南京银行、宁波银行,样本数据选用从2010年到2017年共计8年的数据,数据来源于wind数据库。

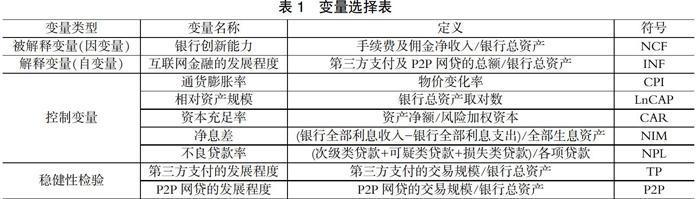

2.变量选择

(1)被解释变量。本文研究的是互联网金融对商业银行创新能力的影响,借鉴之前学者的研究,用银行的手续费及佣金收入来表示商业银行的创新能力,另外要使各个指标能够便于比较,将手续费及佣金收入除以银行的总资产作为被解释变量,用字母NCF来表示。

(2)解释变量。互联网金融中较突出的业务主要是第三方支付、P2P网贷、众筹,但其中对商业银行影响较大的主要是第三方支付和P2P网贷。因此用第三方支付及P2P网贷的交易规模总额除以银行总资产作为解释变量,用字母INF表示。

(3)控制变量。商业银行的创新受到多种因素的影响,为了确保研究的准确性,将通货膨胀率(CPI)、商业银行的资产规模(CAP)、资本充足率(CAR)、净息差(NIM)、不良贷款率(NPL)五个指标作为控制变量纳入模型中,其中给银行资产规模取对数,以相对资产规模(LnCAP)来衡量资产规模的影响。

3.模型的构建与选择

本文使用面板数据进行实证研究,建立如下模型:

上式中,i表示所选取的商业银行,t表示不同的年份。

用面板数据建立的模型,主要有三种,即:混合模型、固定效应模型、随机效应模型。本文通过下检验Hausman

(1)进行F检验

H1:模型中不同个体的截距项是相同的;H2:模型中不同个体的截距项是不同的。

其中SSEr为混合估计模型的残差平方和;SSEu为个体固定效应模型的残差平方和;N为截面个体数量,T为时间跨度,K为解释变量个数。

如果F

(2)Hausman检验

H1:个体随机效应模型;H2:个体固定效应模型。

由Hausman检验结果,如果F统计量对应的P值小于0.05,应拒绝原假设,建立个体固定效应模型,反之建立随机效应模型。

(三)实证检验

1.全样本商业银行回归结果

对我国16家上市商业银行而言,N=16,T=8,K=6,α=0.05。应用Eviews软件计算出SSEr=3.679479,SSEu=1.401284,计算得到F=0.0001,查表得到F0.05(15,107)=1.75,得到F

建立模型如下:

NCFit=-0.214233+1.7×10-5INFit-0.027949CPIit+0.077204LnCAPit-0.035066CAPit

+0.101244NIMit+0.158267NPLit+εit

R2=0.991222,F=55.73138,DW=1.248295

根据回归结果可知,对上市商业银行,互联网金融的发展程度(INF)、资产规模(CAP)、净息差(NIM)、不良贷款率(NPL)与我国商业银行的创新能力(NCF)呈正相关,通货膨胀率(CPI)、资本充足率(CAR)与我国商业银行的创新能力(NCF)呈负相关。

2.国有商业银行的回归结果

对我国5家上市国有商业银行而言,N=5,T=8,K=6,α=0.05。应用Eviews软件计算出SSEr=0.112471,SSEu=0.099484,计算得到F=0.95,查表得到F0.05(4,30)=4.02,得到F

建立模型如下:

NCFit=-1.041896-6.2×10-5INFit+0.017746CPIit+0.101293LnCAPit+0.027634CAPit

+0.071461NIMit-0.115525NPLit+εit

R2=0.891156,F=13.68287,DW=1.193403

根据回归结果可知,对我国国有商业银行,互联网金融的发展程度(INF)、不良贷款率(NPL)与我国商业银行的创新能力(NCF)呈负相关,通货膨胀率(CPI)、资产规模(CAP)、净息差(NIM)、资本充足率(CAR)与我国商业银行的创新能力(NCF)呈正相关。

3.股份制商业银行的回归结果

对我国11家上市股份制商业银行而言,N=11,T=8,K=6,α=0.05。应用Eviews软件计算出SSEr=2.178748,SSEu=0.767435,计算得到F=13.56,查表得到F0.05(10,75)=2.63,所以得到F>F0.05,拒绝H1,所以应该选择个体固定效应模型。然后再进行Hausman检验,检验结果如表4所示。

由Hausman检验结果,P=1,接受H1,因此应该选择个体随机效应模型。得出的回归结果见表5所示:

得出相应的估计式为:

NCFit=-0.597306+1.8×10-5INFit-0.03405CPIit+0.071116LnCAPit-0.004352CAPit

+0.102535NIMit+0.259914NPLit+νit

R2=0.919672,F=38.22519,DW=1.517595

其中反映各银行随机影响的vi估计结果如表6所示。

根据回归结果可知,对我国股份制商业银行,互联网金融的发展程度(INF)、资产规模(CAP)、净息差(NIM)、不良贷款率(NPL)与我国商业银行的创新能力(NCF)呈正相关,通货膨胀率(CPI)、资本充足率(CAR)与我国商业银行的创新能力(NCF)呈负相关。

(四)稳健性检验

为了检验上述结果的可靠性,本文借鉴吴成颂(2016)的研究方法,将解释变量分别换成第三方支付的交易规模除以银行资产总额和P2P网贷的交易规模除以银行资产总额,分别用TP、P2P表示,对上述模型重新进行回归分析。

回归结果与前文的回归结果一致,第三方支付和P2P网贷均与我国整体商业银行的创新能力呈正相关,与国有商业银行的创新能力呈负相关,与股份制银行的创新能力呈正相关。可见,本文的回歸结果可靠,通过了稳健性检验。

(五)实证结果分析

互联网金融利用互联网、云计算及大数据等技术已经渗透到了银行的“存、贷、汇”业务中,对银行的业务产生了一定的负面影响,但同时促进了商业银行的改革,倒逼商业银行经营模式的转型和业务的创新。本文通过对我国16家上市商业银行2010——2017年的数据进行实证分析,发现互联网金融发展与整体商业银行的创新能力呈正相关,与国有商业银行的创新能力呈负相关,与股份制商业银行的创新能力呈正相关。得到上述结论主要是因为,面对互联网金融发展所带来的压力,银行业积极进行改革创新来应对金融环境所发生的变化,各大商业银行不断建立和完善网上服务系统、拓展业务、开发新的金融产品,寻找新的发展之路。

三、对策建议

互联网金融发展对传统商业银行来说既是挑战也是机遇,商业银行应该利用自身的优势,并结合互联网金融,转变经营理念、加快业务调整来适应新的金融市场。为更好地完善商业银行的经营模式,提高商业银行的盈利能力,本文提出以下对策建议。

(一)发展特色业务,增加客户粘性和活跃度

近几年,互联网金融的发展确实促进了商业银行的创新与改革,但商业银行的改革远没有跟得上时代发展的步伐。对于银联发布的“云闪付”APP,要想区别于其他第三方软件,就必须要有自己的优势,可以针对不同收入人群、不同年龄人群、不同行业人群进行客户产品选择的个性化定制,制定特色业务,并简化程序提高服务的效率和力度,靠特色业务来吸引客户,增加客户粘性和活跃度。

(二)加强数据应用,对接互联网金融

传统商业银行可通过与第三方支付平台的合作,共享客户信息,建立庞大的客户信息库,有效利用大数据进行客户信息分析,了解客户的消费习惯,制定更加符合客户的个性化服务,实现精准营销。然而,现在互联网金融体系还尚未完善,管理制度、风控制度及法律制度均未完善,传统商业银行在与第三方支付平台合作的过程中,应及时做好应对互联网金融风险的准备,在稳健中谋求进步。

(三)注重金融风险防范

互联网金融是在虚拟的互联网技术下进行的,伴随着高风险性,商业银行借鉴互联网金融的思想进行改革与创新的同时,一定要做好风险防范,建立事前预防、事后控制的风险处理机制。在网络上进行交易时,要保证交易双方提供真实、可靠的个人及公司资料,在交易之前要对双方的信息进行真实性核查,在交易的过程中,要对交易进行追踪,直至交易完成。另外,要建立信用评估制度,利用客户的信用等级来约束客户的交易行为,控制风险发生的可能性。一旦发生风险,要及时处理与补偿,将风险伤害控制到最低。

参考文献

[1]韩强.我国互联网金融发展现状与发展对策研究[D].济南:山东大学,2015.

[2]胡文涛,张理,李宵宵,王子姣.商业银行金融创新、风险承受能力与盈利能力[J].金融论坛,2019,(03):31-47.

[3]黎红梅,刘莹.论中国商业银行的金融创新[J].湖南农业大学学报(社会科学版),2002,(03):55-57.

[4]廖戎戎,蒋团标,喻微锋.互联网金融对银行创新能力的影响—基于58家商业银行面板数据的实证[J].金融与经济,2018, (09):52-57.

[5]孙玉兰. 互联网金融发展对我国商业银行创新能力影响的研究[D].华东师范大学,2018.

[6]吴成颂,周炜,张鹏.互联网金融对银行创新能力的影响研究—来自62家城商行的经验证据[J].贵州财经大学学报,2016, (03):54-65.

[7]杨立勋,赵燕.利率市场化背景下我国国有银行与股份制银行竞争力对比分析[J].浙江金融,2015,(06):37-42.

The Influence of The Internet Finance on the

Innovation Ability of Commercial Banks

KANG Qian

(School of Economics and Management Northwestern University,Xian Shaanxi 710127)

Abstract:The development of internet finance has a great impact on commercial banks, forcing them to carry out reform and innovation. This paper theoretically discusses that internet finance can promote the innovation of commercial banks, and through the empirical analysis of the data of 16 listed commercial banks in China from 2010 to 2017, it is concluded that internet finance has significantly improved the innovation ability of commercial banks in China. But the impact on the innovation ability of different types of commercial banks is different, which has a negative impact on the innovation ability of state-owned commercial banks and a positive impact on the innovation ability of joint-stock commercial banks. Therefore, it is suggested that commercial banks should accelerate business adjustment and innovation to adapt to the new financial environment by combining internet finance thoughts.

Keywords: Internet finance; Commercial bank; Innovation

責任编辑、校对:罗慧媛