基于价值链嵌入视角下的海外并购整合路径研究

——以海尔并购GE为例

毛超妹

(赣南师范大学商学院 江西 赣州 341000)

一、引言

伴随着中国经济进入“新常态”,中国企业步入产业盘整和升级时期,中国企业为了实现产业升级而掀起了跨国并购的浪潮,但数据显示至2017年,全国占据前十的并购失败案例中,跨国并购占据了半壁江山。尽管跨国并购进入了低潮期,但对于企业应对新常态下的转型升级仍然具有十分重要的意义。

价值链是1985年哈佛大学商学院教授迈克尔·波特在其著作《竞争优势》中提到。他认为价值链伴随着企业的日常经营活动,企业的每一项经济行为都会影响企业的价值。本文从价值链嵌入的视角出发,对青岛海尔并购GE的整合路径以及整合效果进行分析,探究企业通过跨国并购是否实现了企业的价值创造,为其他企业的跨国并购提供借鉴。

二、青岛海尔并购美国GE案例情况

(一)企业概况

1989年青岛海尔(简称:海尔)建立,1993年11月于上交所上市(股票代码:600690),是中国家电最早的一批上市企业,海尔一直秉承以用户需求为核心,坚持以用户价值创造为目标,现今,青岛海尔已成为全球最大的的白色家电制造企业之一。

通用电气公司(General Electric Company,简称GE),创建于1892年,是一家一直保持技术创新的百年企业,也是全球提供技术和服务业务最大的跨国公司,该公司在纽约证券交易所上市(股票代码:NYSE:GE)。通用电气的经营范围广泛,不仅仅提供冰箱、洗衣机、洗碗机、厨电等种类丰富的家用电器,同时还提供航空、运输、医疗、能源等一系列设备。

(二)并购过程

2008年,GE首次公开出售家电业务消息,市场上就传出通用家电预想将海尔并入,但随者金融危机的爆发,使得GE家电的销售遇到了阻碍。2014年9月,海尔收购通用家电的消息盛传,议论纷纷,但最终被美国知名公司伊莱克斯以33亿美元的报价收购了。然而在2015年7月,美国司法部担心这次收购可能会给美国带来垄断的风险,反对此次并购案。2016年6月7日,青岛海尔股份有限公司正式宣布以55.8亿美元的价格收购通用电气,双方签署了并购交易的全部文件。

三、并购案例的嵌入性整合分析

青岛海尔并购GE是够实现了协同效应和规模效应,同时提高了并购方企业的财务绩效和经营结成果,这都是海外并购整合需要重点关注的内容。为此,本文通过分析青岛海尔并购美国GE整合过程中技术、文化和财务方面的活动,收集海尔公司年报和国泰安数据库中的相关数据,通过财务指标分析法对海外并购整合路径的合理性做全面分析和总结。

(一)技术整合

当今家电行业的竞争,更多的是围绕企业核心技术优势展开的竞争。如何获取和强化核心技术成果是中国家电企业发展壮大的重要问题。

青岛海尔拥有线上线下相结合的创新平台,其中线上创新平台HOPE,为供应商、用户提供了优质的资源共享,通过搜集到的数据采取专业分析,明确用户的消费习惯,可以帮助企业下一步开发满足客户需求的消费品提供信息支持。而海尔的线下研发中心分布海内外多个国家,拥有多项专利技术授权。美国GE公司拥有120多年的发展历史,其研发能力拥有世界领先水平。并购后,海尔利用GE公司的匀温热风技术,退出嵌入式烤箱,比同业产品更具有易清洁的特征。通过GE家电价值链的嵌入,使得青岛海尔的厨电产品在国际市场中拥有了更强的竞争力。

(二)文化整合

早期的海尔采用“休克鱼”的方式进行扩张,强势注入自己的企业文化取代对方文化。这种方式只适合早期收购经营不善且低价值的企业。然而,大部分海外并购的目标企业不仅具有优质的企业资源,而且拥有强大的品牌影响力,强行注入显然不利于企业成长。

近来年海尔逐步加快全球化进程,通过收购三洋、斐雪派克等方式寻求扩张,搭建自己的全球化战略布局。GE的企业文化与海尔极为相似,坚持“关注客户需求”的企业宗旨,生产客户最需要的产品,提供个性化的服务。青岛海尔独创的“人单合一”的双赢模式是海尔进行海外并购的致胜法宝。海尔将“人单合一”模式注入到通用家电并得到了目标企业高层管理人员的认可。这种温和的文化整合方式有助于企业价值的提升同时为企业并购后的协同效应打下了良好的基础。

(三)财务整合

财务整合是对并购后企业资金的统一管控,有利于提高资金的管理效率。由于并购后企业的管理模式有所改变,原有的组织机构已经无法适用于并购后的正常运行,因此对组织机构的调整以及财务人员的内部分工都需要重新规范,明确岗位职责,有助于提高工作效率。

青岛海尔并购前采用的是我国企业会计准则编制报表,而GE公司采用的是美国公认企业会计准则,并购之后GE公司的资产和收入等要素都应纳入青岛海尔的报表中,因此需要根据我国企业会计准则编制合并报表。这无疑对企业财务人员的专业素养提出了更高的要求。青岛海尔并购GE公司后,决定GE公司相对独立的运营,使得目标企业之前的财务机构不需要进行大规模的调整。所以,海尔与GE系统性的财务整合,发挥了财务协同效应,提升企业绩效。

四、并购绩效分析

海尔集团2016年与美国GE并购,本文选择并购前两年和并购后三年即2014年到2019年的财务指标数据进行对比,系统性的分析并购对企业绩效带来的变化。

(一)盈利能力分析

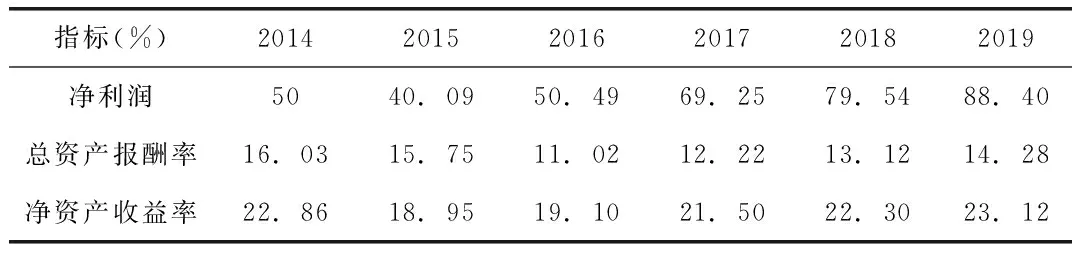

表1 海尔盈利能力指标分析

由表1可知,青岛海尔在并购GE之前的净利润有轻微下降,在完成并购的当年净利润有明显上升,而在并购后的两年销售业绩也是达到了近几年的峰值。不容置疑的是并购产生的协同效应助力了企业的业绩增长。总资产报酬率和净资产收益率同样也表现出并购前的下降到并购后的提升,进一步说明企业的经营状况通过并购具有正面影响。

(二)偿债能力分析

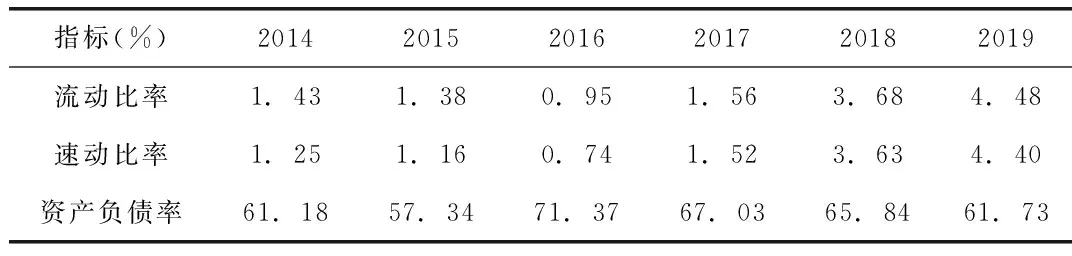

表2 海尔偿债能力指标分析

由表2可知,青岛海尔的流动比率和速动比率从2014年到2016年都维持着下降的趋势,且幅度较大,在并购的当年即2016年下降到最低点,随着并购整合的顺利完成后指标开始直线上升。而资产负债率则刚好相反,并购前指标逐年上升,并购后指标开始下降。说你企业短期偿债能力和长期偿债能力伴随着整合力度的逐步加深而不断增强。

(三)营运能力分析

表3 海尔营运能力指标分析

由表3可以看到反映企业营运能力的三个指标都呈现下降的趋势。说明应收账款的利用率不高,同时其占用天数在增加,短期偿债能力下降,反映企业控制能力在并购后有所下降。存货周转率在减少,存货管理存在不足。总资产周转率在并购后对企业的全部资产的使用率没有明显的变化。

(四)成长能力分析

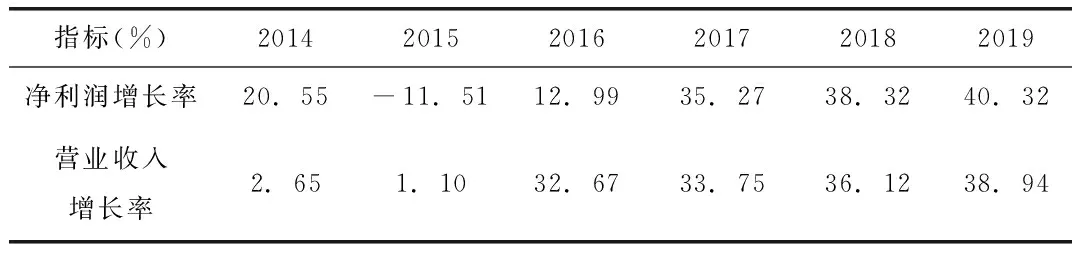

表4 海尔成长能力指标分析

由表4可知,营业收入增长率在并购前有略微下降,但并购当年的呈现大幅度增长,达到并购前的30倍。可知青岛海尔并购美国GE给企业的经营绩效带来了正面作用,大大促进了海尔的营业收入。净利润增长率在2015呈现负增长,通过2016年的并购实现了转亏为盈,并且之后出现了大幅度的增长态势。综合并购的各方指标,可见并购对海尔未来的可持续发展起到了积极的促进作用。

五、研究启示

本文通过价值链为视角对青岛海尔并购美国GE公司的整合路径进行研究,得出企业并购应该从实际出发综合内外部因素进行技术、文化和财务等方面的高效整合,有助于企业通过跨国并购实现协同效应和规模效应。

首先,明确企业发展战略。海尔要想进一步打开市场的占有率,其最有效的方法就是结合自身发展状况,通过跨国并购获取先进的技术和多样性的销售渠道,实现企业的持续发展。

其次,选择恰当的目标企业。“走出去”发展战略给家电制造业带来了巨大的发展机遇,但国际化竞争激烈,市场经营风险较大。因此选择合适的目标企业是并购前需要关注的重点环节。最后,重视跨国并购后的整合。跨国并购顾名思义并购双方来自不同的国家具有的企业文化以及管理风格都存在着天绕之别。青岛海尔的整合方式是保留通用家电的人力资源、管理模式同时将企业自身“认单合一”的文化理念渗透到目标公司,求同存异,使得企业获得并购的协同效应。