电子股“共振上涨”景气周期延续带来长期投资机会

齐永超

身处景气周期中的半导体、电子制造、显示面板等电子股,今年一季度业绩普遍向好,并与二级市场形成“共振”。对于电子股接下来的表现,接受《红周刊》记者采访的职业投资人认为,“从业绩的兑现角度来看,半导体已经出现了长期成长性”,半导体、元器件、显示面板等领域,有望出现长期投资机会。

半导体业绩超预期“长期变量”正在“兑现中”

Wind数据统计显示,在申万半导体行业近70家披露一季报业绩的半导体公司中,55家实现利润同比增长,占比近8成,整体业绩靓丽。其中,一季度实现净利润超过2亿元的公司有7家,如韦尔股份、卓胜微、华润微、长电科技、紫光国微、兆易创新等;实现归母净利润同比增长率超过10倍的公司有8家,如士兰微、睿能科技、晶丰明源、通富微电等。

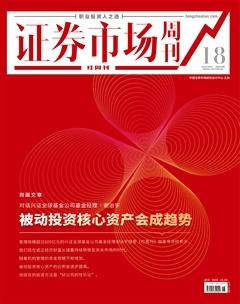

整体来看,半导体一季度业绩显著增长,纵向对比来看,今年一季度,半导体公司实现归母净利润合计为61亿元(注:未包含中芯国际),为2015年以来一季度同期最高值,同比增幅达到了148%。(见图1)

图1 近5年半导体一季度业绩表现

數据来源:Wind

半导体公司一季度业绩之所以实现整体显著增长,与下游需求拉动带来的产品涨价不无关联。《红周刊》记者注意到,今年一季度,半导体公司掀起密集调价函。如晶丰明源、士兰微、中颖电子等。晶丰明源表示,一方面是上游原材料成本持续上涨;另一方面是下游市场需求旺盛。据悉,晶丰明源在今年以来已经发布了四次涨价函。晶丰明源是归母净利同比增幅超过10倍的公司之一,主营为LED照明驱动芯片。

正是在业绩超预期增长之下,半导体公司在二级市场广受追捧。统计数据显示,截至5月6日收盘,半导体板块4月以来累计涨幅达到了11%,显著跑赢市场。剔除年内上市的新股,有11只个股涨幅超过20%,国科微、晶丰明源、士兰微、中颖电子等多只个股均在近期创出历史新高。(见表1)

表1 半导体公司一季度业绩增长且股价涨幅领先的公司(部分)

数据来源:Wind

悟空投资投研总裁江敬文在接受《红周刊》记者采访时表示,“目前半导体行业充分受益于国产替代、下游需求增加以及补库存周期。其中,国产替代周期是一个长变量,近两年处于真实兑现中。从库存周期来看,因为去年疫情影响,当前还处于一个补库存的小周期中。从业绩的兑现角度来看,半导体板块已经出现了长期成长性。”

他指出,“功率半导体下游非常广泛,与宏观经济紧密相关。在经济复苏周期,该板块具有很强的确定性。另外,功率半导体多为IDM(设计制造一体化)厂商,有很好的产能保障,相对而言,功率半导体更具中长期的关注价值。”

半导体上游、电子制造公司业绩回暖迅猛社保增配相关公司

《红周刊》记者注意到,在半导体景气度不断提升的背景下,电容、电阻等被动元件公司同样在首季迎来业绩“开门红”。据Wind统计显示,申万15只被动元件个股,今年一季度业绩悉数增长,业绩增长率达100%,相较往年大幅提升。对比来看,2018年一季度被动元件实现业绩增长的公司占比为66%,2019年、2020年一季度同期实现净利增长的公

司占比均为53%。另外,今年一季度,被动元件公司业绩增幅超过100%的公司家数显著增加,达到10家,如泰晶科技、三环集团、振华科技、顺络电子、江海股份等。

同时,电子制造公司业绩增长率也出现显著提升。据《红周刊》记者统计显示,今年一季度,79家电子制造公司,实现净利润同比增长的公司65家,占比82%。对比来看,2018~2020年同期,电子制造实现业绩增长的占比则分别为50%、56%与45%。今年一季度,电子制造公司业绩增长超过100%的公司家数同样出现进一步增加。(见表2)

表2 被动元件、电子制造公司一季度业绩表现(部分)

数据来源:Wind

《红周刊》记者注意到,被动元件、电子制造获得社保基金重仓配置。统计显示,今年一季度,社保基金共现身33家电子股前十大流通股股东,其中,现身被动元件、电子制造公司前十大流通股股东的公司达到了17家。如被动元件公司三环集团、法拉电子、江海股份等。

“和半导体的逻辑类似,被动元器件一方面受益于下游需求的显著增加;另一方面受益于新一轮的国产替代周期,而受疫情影响,国产替代的进度出现了进一步加速。从中长期的角度来看,我们认为竞争格局较好的电感及薄膜电容龙头有望长期受益,而进入新能源车下游认证的厂商具有更大的成长空间。”江敬文向记者表示。

半导体下游面板业呈现“双雄局”行业中期成长性正在“证实”

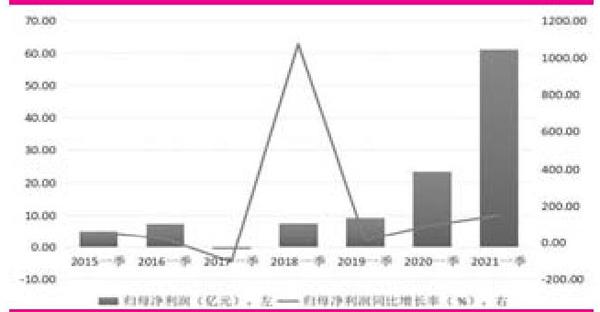

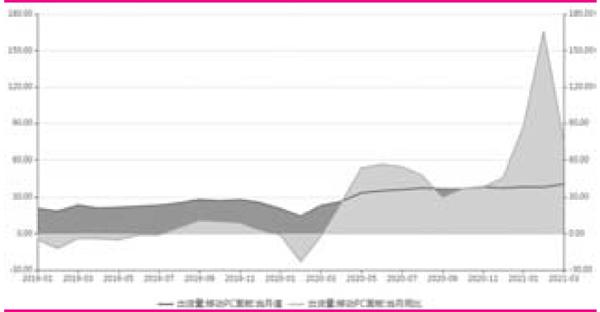

作为半导体行业下游,面板行业格局稳定且在产品端出现供不应求的局面。据《红周刊》记者统计显示,今年1~3月,全球移动PC面板出货量分别达到38.60百万片、38.30百万片、40.90百万片,同比增幅分别达到了87.00%、166.00%与76.00%。(见图2)价格方面,面板价格于近日再度创出新高。以截至2021年4月23日数据来看,7寸:IPS/FFS:1280*800平板电脑面板价格上涨至20.00美元/片;10.1寸:IPS/FFS:1280*800平板电脑面板价格上涨至32.70 美元/片。(见图3)

图2 2019年以来全球移动PC面板出货量(百万片)

数据来源:Wind

图3 2015年以来7寸、10.1寸平板电脑面板价格

数据来源:Wind

因此,面板“双雄”——京东方、TCL,业绩均出现大增情况。在一季度,这两家公司分别实现净利润为51.82亿元、24.03亿元,合计实现净利润达75.85亿元,占光学光电子全部净利润的6成。另外,主營液晶显示主控板卡的视源股份实现净利润为2.01亿元,同比增长24.49%;主营玻璃基板的彩虹股份一季度实现净利润11.11亿元,同比增幅达291.16%,主营偏光片的三利谱一季度实现净利润0.7653亿元,同比增幅达570.00%。

“LCD面板格局的改善较大概率具有长期性,而我国的面板企业也会因此长期走上新的盈利平台。虽然下一个阶段面板产业的主要矛盾转向柔性屏和MiniLED,但这两个新技术产品更多的是增量,对传统LCD市场冲击有限。”深圳正圆投资基金经理华通向记者表示。

江敬文向记者指出,“我们认为面板的行业格局在真实向好,随着韩国的LCD产能在逐步退出,未来三年行业内的新增LCD产能有限。未来面板价格的周期性会逐步熨平,行业会更多呈现由需求驱动的小周期波动,而不是以往供给过剩带来的周期性出清。”他还表示,“过往两轮面板涨价周期尾端都出现了行业产能的集中释放,最终产能过剩导致面板价格的大幅下跌,市场更多的将面板公司视为强周期股,我们认为未来行业中期成长性将强于行业周期性。”

对于面板产业链价值分布情况,江敬文指出,“以面板上游偏光片为例,偏光片处于产业链微笑曲线的上游,产业链的位置处于较好的位置。对于大陆面板产业链来说,下游的国产化走在前面,上游目前主要还是靠进口,因此上游偏光片的国产替代空间很大。国内的龙头厂商在这个时间窗口及时释放产能,这个时点我们认为面板上游原材料同样会有不错的成长性。”

玻璃基板同样是面板上游行业,对此,华通表示,“玻璃基板和面板一样处于周期性涨价中,但玻璃基板涨价的周期持续性以及价格的稳定性不如面板。”

(本文提及个股仅做分析,不做投资建议。)