“一带一路”框架下中日在越南的第三方市场合作

[摘要]利用中国、日本和越南的2008—2018年贸易结构数据,分别计算中日对越南的贸易结合度、贸易竞争性、比较优势以及贸易互补性等指标,动态地分析了中日对越南的贸易关系及其变化趋势,得出不同结构性特征。分析结果显示,中日在越南市场所处的地位与角色不同,中国是越南重要的进口市场,而日本是重要的出口市场;与日越贸易结合度相比,中越贸易关系处在快速上升期,未来发展空间更大;出口相似性指标分析表明,中日对越南的贸易越来越趋同,竞争性正在增强;中日两国对越南贸易在特定产业领域具有较高互补性。

[关键词]中日;第三方市场合作;越南;“一带一路”;比较优势

[中图分类号]中图分类号F752.7;F114.46[文献标识码]A文献标志码[文章编号]1673-0461(2021)02-0040-08

自2013年中国提出“一带一路”倡议以来,获得了很多国家的支持,已经累计与122个国家、29个国际组织签署了170份合作文件。2018年中国与“一带一路”沿线国家的进出口总额达到1.3万亿美元,实现非金融类直接投资156.4亿美元。对外承包工程项目方面,中国与“一带一路”沿线国家合同营业额达到893.3亿美元,实现海外并购达到164.5亿美元。“一带一路”倡议秉持“共商、共建、共享”的理念,已被写入联合国、中非合作论坛、上海合作组织、亚欧会议等重要国际机制成果文件。在与越来越多的国家和地区加强“一带一路”框架下的合作过程中,第三方市场合作成为了中国与发达国家经贸合作的新模式。

一、“一带一路”框架下中日在越南第三方市场合作的背景

第三方市场合作的起源和发展与多边经济合作密切相关,其本质是一种不同国家之间基于禀赋优势上的优势互补。因此,结合第三方市场的现实需求,挖掘合作方具有比较优势的领域是第三方市场合作成功的关键。第三方市场合作涉及至少三方的资源协调,通常由发达国家、新兴经济体和发展中国家等不同经济发展水平的国家或地区的合作构成。在其具体形式上与传统的“南-南合作”和“南-北合作”模式不同,而是呈“北-南-南”形式。“北-南-南”形式可以让参与经济合作的各方充分发挥各自优势:发达国家可以发挥核心技术和商业服务上的优势,新兴经济体可以发挥一些资源与中低端技术上的优势,而第三方国家可以提供廉价熟练劳动力和生产或建设需求,为三方合作提供平台。

2015年6月,中国政府同法国政府共同发表《关于第三方市场合作的联合声明》,在此次声明中首次提及第三方市场合作模式。第三方市场合作是在坚持平等协商、互利共赢、互补互利、开放包容的原则基础上,企业主导,政府推动,将中国终端制造能力同发达国家高端技术、先进理念结合起来,为第三国提供高水平、高性价比、更具竞争力的产品和服务,实现“三方共赢”的新型“北-南-南”合作模式。第三方市场合作模式被提出后,受到很多国家的欢迎,逐渐变成推动“一带一路”建设的重要途径。除了法国以外,中国先后与韩国、葡萄牙、加拿大、澳大利亚、新加坡等国家签署了关于开展第三方市场合作的备忘录。

2018年5月9日,中日共同签署了《关于中日企业开展第三方市场合作的备忘录》,双方同意建立推进第三方市场合作工作机制,举办中日第三方市场合作论坛,推动第三方项目合作与两国企业间交流。2018年10月26日,第一届中日第三方市场合作论坛在北京召开。中日双方在交通物流、能源环保、产业升级和金融支持、地区开发4个分论坛上开展专题讨论,共签署52项合作协议[1]。2019年4月,中日创新合作机制在北京召开,双方多个政府部门围绕创新合作的实施路径展开交流,就创新政策、优化贸易和投资政策等多个领域的具体合作进行探讨和研究。中日两国共商互惠共赢的创新合作机制,预示着两国经贸合作迎来重大發展机遇[2]。

二、“一带一路”框架下中日在越南第三方市场合作的经贸基础

(一)中日的经贸领域合作基础

自1978年中日签订《中日和平友好条约》以来,中日经贸关系持续发展,为两国经济增长做出重要贡献。根据日本海关统计,2019年1—11月,中日双边货物贸易达到2768.3亿美元,其中日本进口1550.9亿美元,占日本进口总额的23.5%。在日本市场上,中国的劳动密集型产品占有较大优势,纺织品及原料、鞋靴伞和箱包等轻工产品在日本进口市场的占有率均在60%左右。目前,中国是日本第二大出口贸易伙伴和第一大进口贸易伙伴。在投资方面,2019年1—10月,日本对华直接投资实际投入金额33.3亿美元,投资结构不断优化,中国对日投资也持续扩大,华为、阿里巴巴等中国著名企业纷纷投资日本市场。

当今,全球经济秩序正发生深刻变化,美国提出“美国优先”口号,向贸易伙伴国推行贸易保护主义政策,提高了外部经济环境的不确定性[3],世界经济发展形势异常严峻。对于日本而言,尽管已经签署CPTPP和日欧EPA,但这些协议还刚刚起步,至少就目前而言,日本经济长期面临的结构性矛盾仍然未能解决[4],“安倍经济学”未能转化成强劲的经济增长动力[5]。低迷的经济增长率和人口老龄化趋势下,改善对华经贸关系是日本经济增长的新路径[6]。通过与中国共同开辟第三方市场,日本可以更好地发挥高端制造业领域技术优势,助力日本经济全面复苏[7]。中日在第三方市场进行的合作也有利于避免双方恶性竞争,规避第三方市场的竞争成本和投资风险[8]。中日在共同研发、联合竞标、技术转让等方面有着不少合作经验,因此中日第三方市场合作具有较好的合作基础[9],必将为两国经贸关系升级带来新动力。

(二)中日在越南第三方合作的经贸基础

中日在第三方市场合作的区域上,东南亚拥有得天独厚的条件和优势,东南亚与中日长期牢固的经济合作基础[10]、完善的配套设施以及稳定的政治关系,使其成为第三方市场合作的优先区域[11]。其中,在东南亚占有重要制造业基地地位的越南优势明显,是中日在东南亚地区最重要的贸易伙伴之一,是中日两国探索第三方合作的重要市场[12]。

在过去的10年里,越南的年均经济增长速度超过6%,2019年更是达到7.02%,2019年外商直接投资也达到203.8亿美元,创下10年最高水平,其经济改革与市场开放速度不断加快。除了东盟以外,越南还加入了亚太经济合作组织(APEC)、全面和进步跨太平洋伙伴关系协定(CPTPP)以及区域全面经济伙伴关系协定(RCEP),在亚洲经济合作中起着越来越重要的作用。2015年,越南的GVC前向参与率(间接出口的国内附加值)达到25.3%,而在1997年该值只有18.6%。越南的GVC后向参与率(出口中的国外附加值率)也从1995—1997年的30.2%上升至2013—2015年的35.0%。越南GVC前向参与率和GVC后向参与率的提升表明其在全球价值链中扮演着越来越重要的角色。

中国与日本都是越南重要的贸易伙伴国之一,且随着三国经济的增长,彼此经贸联系越来越紧密。从贸易规模上看,2008年中国与越南的进出口总额达到194.58亿美元,之后快速增长,2018年达到1481亿美元。越南已成为中国提出“一带一路”倡议以来进出口规模最大的国家,位列十大“一带一路”贸易伙伴国之首,2014—2018年间中越进出口额的复合年均增长率已经达到12%,增速远远高于其他贸易伙伴国(见表1)。

日本与越南的合作期初始于开发援助计划(ODA)。日本大力推动“官民合作”模式,利用亚洲开发银行和日本政府开发援助等方式参与对越南的经贸合作[13]。日本长期保持对越南提供对外援助最多的国家的地位[14]。2009年日本和越南之间的双边经济合作协定签署生效,为日本与越南之间的经贸合作提供法律与制度保障[15]。多年来,越南保持着日本在亚洲第一大投资目的地的位置。

日本与越南的进出口额也基本上保持持续上升的趋势。从20世纪90年代到2004年为止的近10年间,日本曾一度是越南最大的贸易伙伴。2018年日本与越南的双边贸易额达到375.55亿美元。

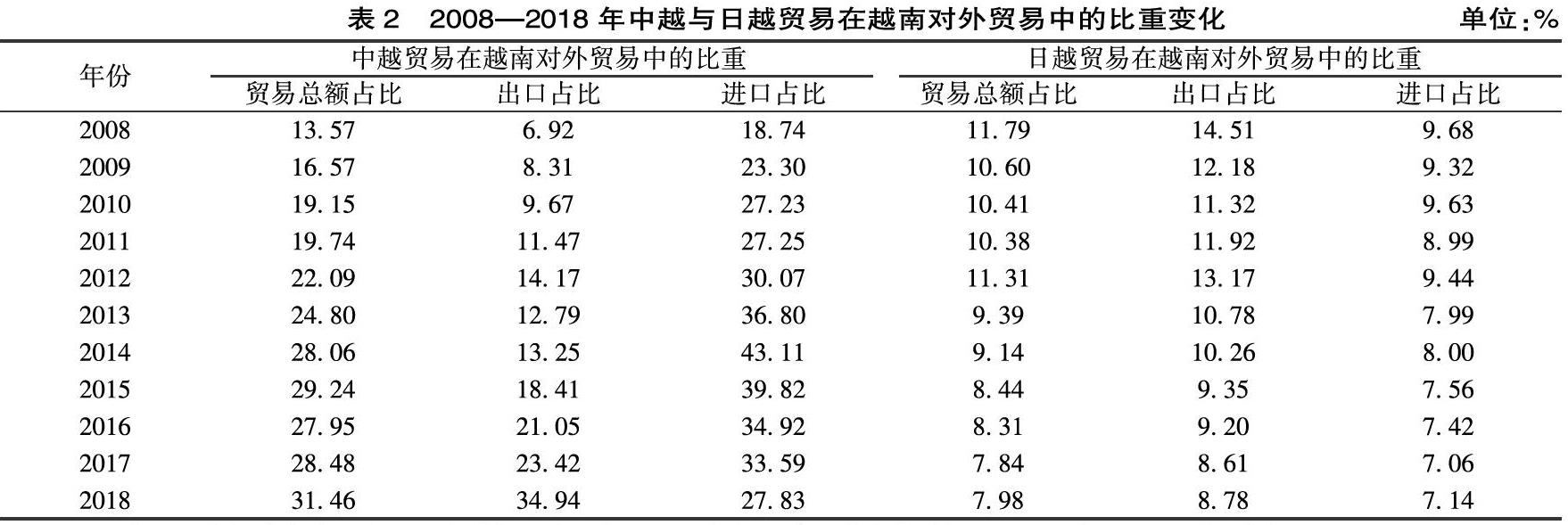

从中日与越南的贸易额在中日两国进出口贸易中的比重可知,日越贸易额在日本对外贸易中的比重高于中越贸易在中国对外贸易中的比重,即越南在日本贸易伙伴中的地位高于中国。然而,自2014年之后,中越双边贸易额在中国对外贸易中的比重开始超过日本,2018年已经达到3.2%,而日本则为2.53%。从越南的角度,越南与中日两国的贸易总额占比也出现较大的变化。中越双边贸易额占越南贸易总额的比重持续上升,从2008年的13.57%上升至2017年的28.48%;而日越双边贸易额占越南对外贸易总额则逐步下降。从上述趋势中可以看出,中越贸易的地位已经明显高于日越贸易,且中国的地位仍在不断上升,而日本的地位则出现不断下降的趋势。2018年中越双边贸易占越南对外贸易中的比重约为日越双边贸易比重的4倍(见表2)。

三、中日对越南的贸易特点比较

(一)中日对越南贸易的进出口倾向性比较

在贸易进出口倾向性方面,中国对越南的出口始终高于进口,而日本则从越南的进口高于对越南的出口,这意味着对越贸易中,中国始终处于顺差地位,而日本则处于逆差地位。2018年中国对越南的贸易顺差达到199.28亿美元。与中国不同的是,日本对越南的贸易中大多保持逆差,而且逆差规模在逐年上升,2018年逆差规模已经达到46.85亿美元。

另外一个不同特点是,越南从中国进口占比始终高于出口占比,而越南从日本进口的占比始终低于出口占比。从这一差异可以看出,越南倾向于依赖中国的进口商品,而对于日本则依赖出口商品,这表明对于越南而言,中日两国的市场在对外贸易方面具有明显不同的定位。此外,中国在越南的进口来源地的地位不断上升,中国的出口占比从2008年的18.74%上升至2018年的27.83%。日本在越南出口目的地地位则表现出先上升后下降的趋势,2008年越南对日本的出口占比达到14.51%,而到2018年已经降至8.78%。

(二)中日与越南贸易的商品结构比较

从出口商品结构来看,机械和运输设备、制成品等资本密集型产品是中日对越南出口的主要商品。2009年中国对越南出口比重最大的产业依次为机械和运输设备、制成品、杂项制品、化学成品以及矿物燃料,以上几种产业共占总出口的93.61%。尤其杂项制品、化学成品以及矿物燃料等产业在总出口的比重非常相近,均占10%左右。随着“一带一路”建设的推进,中国对越南的出口结构发生较大变化,机械与运输设备和制成品的比重不断上升,2017年分别达到39.10%和30.62%,而矿物燃料产业的比重不断下降,2017年下降至1.68%。日本方面,2009年对越南出口比重最高的产业分别为机械和运输设备、制成品,两种产业约占日本对越南出口的73.78%,而相比之下其他产业的出口都显著低于这两种产业。日本对越南的出口产业结构在2009—2017年间并没有出现较大变化,2017年机械与运输设备和制成品等产业仍然是对越南出口的最主要产业,所占比重达到70.19%(见表3)。

四、中日对越南贸易的贸易结合度与竞争性分析

(一)中日对越南贸易的贸易结合度

从图1可以看出,中日对越南的贸易结合度均高于世界平均水平。对于中国而言,对越南的贸易结合度在2014年达到高峰之后有所下降,但总体上仍处在上升趋势。2008年,中国对越南的贸易结合度达到2.12,而2018年上升至2.92。从日本的角度,对越南的贸易结合度只有小幅波动,基本上维持在2左右。由此,可以看出中越贸易关系不断增强,且未来仍有不少上升空间,而日越贸易关系则表现出稳定的状态。中日两国对越南的贸易结合度在2008年时大体相似,而随着时间的推移,中日对越南的贸易结合度差距越来越明显。

中国与日本在越南市场上的贸易竞争度方面,呈现出上下波动状态。2009年中日在越南市场上的出口相似性指标达到81.12,并在2011年有所上升,达到84.41,2015年下降至71.55,2017年重新上升至81.97(见图2)。总体上,当前中日在越南市场上的贸易竞争度并不低,尤其“一带一路”倡议提出后,随着中日积极参与东南亚市场的经贸与投资活动,两国与越南市场的竞争性也显示出增强的态势。中日在越南市场上的出口相似性指标表明随着中国改革开放步伐的加快和經济的快速增长,中日两国的出口商品结构呈现进一步接近的趋势。

五、中日对越南贸易的贸易互补性分析

为了衡量中日在越南市场上的贸易互补性,采用由PeterDrysdale(1967)提出的比较优势指数方法。为了便利性与可操作性,本文采用于津平(2003)的贸易互补性指数(TradeComplementarityIndex,TCI)[18]。中日两国产业的贸易互补性指数可以由两国比较优势指数构成:

图3和图4给出了2009年与2017年中日按照SITC分类法划分的出口产业比较优势的变化。中国方面,制成品、机械和运输设备、杂项制品等产业是具有比较优势的领域,而相比之下,化学成品,矿物燃料、饮料和烟草、食品和活畜、非食用粗原料、动植物油等产业竞争优势相对较低。另外,2009年与2017年比较优势指数的动态变化表明,化学成品、制成品等产业的竞争力出现提升,机械和运输设备产业的比较优势竞争力相对下降,而其他产业,如食品和活畜、饮料和烟草、动植物油、非食用粗原料等产业的比较优势变化不大,基本维持在一定水平上。

日本的出口产业比较优势则主要体现在制成品、机械和运输设备以及未分类产业上,而食品和活畜、饮料和烟草、动植物油、非食用粗原料、化学成品等产业的国际竞争力相对较低。与2009年相比,化学成品、杂项制品等产业的竞争力有少量提升,而机械和运输设备、制成品、非食用粗原料等产业的比较优势出现下降。

从贸易互补性方面,中国与越南在多数产业上贸易互补性指数都比较低,而在制成品、机械及运输设备等少数产业中有很高的进出口吻合度。而且在中国提出“一带一路”倡议后,机械及运输设备等产业的贸易互补性进一步提升,从2009年的1.31提升至2017年的1.48。对于越南而言,矿物燃料、非食用粗原料、杂项制品等产业具有较高的进出口吻合度。“一带一路”倡议开展以来,矿物燃料等产业的进出口吻合度大幅下降,而机械和运输设备、杂项制品等产业提升了与中国的贸易互补性(见表4)。

对于日本而言,化学成品、制成品、机械和运输设备是对越南的贸易中具有较高互补性的产业。随着中国推进“一带一路”建设,日本与越南的贸易互补性也出现一些变化。化学成品、制成品、机械和运输设备等产业的贸易互补性指数均出现不同程度的下降,尤其化学成品已经从2009年的1.11下跌至2017年的0.94。越南方面,食品和活畜、非食用粗原料、矿物燃料、杂项制品等产业是对日本的贸易中具有较高互补性的产业。近些年,越南对日本的贸易互补性出现变化,非食用粗原料、矿物燃料等产业的贸易互补性大幅下降,而食品和活畜、杂项制品仍是对日本贸易中贸易互补性较强的产业(见表5)。

[CM(19*2]比较中日对越南贸易中的互补性可以发现,过去日本与越南的贸易互补领域比中国广,而且在互补性程度上也明显高于中国。“一带一路”建设开展以来,中国与日本对越南的贸易互补性均发生变化,中国对越南的贸易中互补性较高的产业领域增加,而日本对越南的贸易互补性较高的产业领域相对减少。从越南的角度而言,也出现类似变化。其原因不仅仅在于中国与日本产业竞争力的变化,作为第三方市场的越南的产业结构以及出口商品结构调整也导致了中日对越南贸易的互补性变化。

六、结论及启示

本文通过用2008—2018年贸易数据计算了中日对越南的贸易结合度、贸易竞争性、比较优势、贸易互补性等指标,动态地分析了中日对越南的贸易关系及其变化趋势,得出如下结论。

第一,中日在越南市场所处的地位与角色不同。进出口倾向性表明,在与越南的贸易中,中国始终处于顺差地位,而日本则处于逆差地位。对于越南而言,中国是重要的进口市场,而日本是重要的出口市场。

第二,与日越贸易结合度相比,中越贸易关系处在快速上升期,未来发展空间更大。贸易结合度表明,中国对越南的贸易结合度总体上仍处在上升趋势,而日本却基本上长期维持在一定水平。由此,可以看出中国对越南的贸易关系不断增强,未来中越贸易关系仍有不少上升空间。

第三,中日对越南的贸易越来越趋同,中日之间的贸易竞争性正在增强。贸易竞争性指标表明,中日在越南市场上具有较强贸易竞争度,尤其“一带一路”倡议提出后,中日出口相似性指标的上升表明中日在越南市场的竞争将越来越激烈。

第四,中日两国对越南贸易在特定产业领域具有较高互补性。比较中日对越南贸易的互补性发现,过去日越贸易无论是在贸易互补领域的广度,还是在深度上均强于中越贸易,但自“一带一路”建设开展以来,中日对越南的贸易互补性均发生较大变化,中国对越南的贸易中互补性较高的产业领域增加,而日本对越南的贸易互补性较高的产业领域相对减少。

鉴于中日两国与越南存在上述贸易关系,本文提出以下建议。

第一,中日对越南的贸易结构特征表明两国具有坚实的合作基础,两国应以大局意识妥善应对潜在现实问题,将合作红利提升至最大化。中、日、越均处于东亚生产网络的重要位置,构成东亚产业分工与价值链的重要一环,对亚洲乃至全球生产与经济产生重要影响。但随着三国经济的快速增长,其产业梯队效果不断减弱。正如贸易竞争性分析结果,中日对越南的贸易方面出口相似度较高,存在较强的竞争性,如果不积极探索经贸合作安排,有可能出现相互挤出市场的效果。因此,在“一带一路”框架下积极探索良性互动机制,开展差异化分工与合作,是三个国家能否实现多赢局面的关键。另外,主要大国间的贸易政策博弈及其外溢效应深刻影响日本的现实抉择,尤其日本对外政策在一定程度上受到美国战略的牵引,因此不可低估美日关系对中日第三方合作的影响。中日应重视在越南开展第三方市场合作带来的巨大红利,排除美国贸易保护主义因素的干扰,坚定开辟共赢合作新模式的决心,探索中日第三方市场长效机制,共同开创经贸领域深度合作的新局面。

第二,中日应基于对越南贸易中的比较优势,妥善分工合作,实现优势互补。对于中日两国对越南的贸易中共同具有比较优势的领域,需要进一步探索差异化战略谋求合作共赢。事实上,即使在同一产业领域,中国的优势更多地体现在性价比比较高的优势富裕产能和中低端工业制成品,而日本则在精密仪器、半导体原材料和零部件、高端装备等高技术和高附加值领域具有显著优势。日本资金供应能力虽不及中国,但在海外投资和运营管理经验上占据竞争优势,并具有较强的事后监督和风险防控能力。中日可以以各自比较优势为基础,建立起以项目实施为核心、“直接投资+对外贸易+融资合作”的新型合作模式[20]。中日要注意比较优势产业交叉重叠特征,基于品质、档次、规格、款式上形成错位发展,也可以借助于产品的深加工和国際间产品内生产工序或环节的转移,形成基于产业价值链分工的国际生产网络。

第三,越南对中日两国贸易的比较优势为中日合作提供重要依据。正如前文分析,越南对中国贸易中在非食用粗原料等产业具有比较优势,而对日本贸易则在食品和活畜产业具有比较优势。中日在对越南的经贸合作时,需要切实配合越南的实际需求,发挥三方优势,才能实现利益最大化和资源配置最优化。例如,中国进出口银行与日本国际协力银行共同为越南海防火电站二期项目、越南太平二期煤炭火电项目等工程提供联合融资的举措,充分发挥了中、日、越三方的比较优势,为三方合作提供了良好范例。未来,要结合越南的“两廊一圈”发展战略以及中越跨境经济合作区等次区域经济合作形式,积极推动其与“一带一路”倡议对接的同时,继续挖掘越南的市场需求,为三方经济增长提供更多空间。

[参考文献]

[1]吴崇伯,胡依林.“一带一路”倡议下中日推进第三方市场合作的思考[J].广西财经学院学报,2019,32(4):11-19.

[2]陈志恒,孙彤彤.中日第三方市场合作的挑战与对策[J].理论探讨,2020(1):108-114.

[3]沈铭辉,李天国.百年变局下的亚太区域秩序构建与中国角色[J].当代世界,2019(11):11-17.

[4]金仁淑.安倍经济学:没有实感的经济增长及政策错位[J].日本问题研究,2018,32(2):20-27.

[5]甘睿淼,陈志恒.中日经贸发展现状及其面临的机遇与挑战[J].日本研究,2016(3):58-62.

[6]李天国.后TPP时代中日韩FTA的机遇与挑战[J].东北亚学刊,2018(2):48-54.

[7]王竞超.中日第三方市场合作:日本的考量与阻力[J].国际问题研究,2019(3):81-93,138.

[8]徐梅.从“一带一路”看中日第三方市场合作的机遇与前景[J].东北亚论坛,2019,28(3):55-67,127.

[9]张季风.迈向新时代的中日经济关系:机遇与挑战[J].国际论坛,2020(3):1-16.

[10]马文秀,王惜墨.“一带一路”框架下中日对东盟基建关联产业出口竞争状况分析——基于显性比较优势指数与转移份额分析方法[J].日本问题研究,2019,33(2):34-44.

[11]王厚双,张霄翔.“一带一路”框架下中日加强在东盟第三方市场合作的对策思考[J].日本问题研究,2019,33(2):23-33.

[12]金丹,杜方鑫.中国—东盟自贸区背景下中国企业对越南投资研究[J].国际贸易,2019(10):64-72.

[13]潘金娥.越南和日本:相互需求性很强[J].世界知识,2015(19):30-31.

[14]于向东,彭超.浅析越南与日本的战略伙伴关系[J].东南亚研究,2013(5):43-52.

[15]白如纯.日本与越南经贸关系——经济外交的视角[J].东北亚学刊,2019(6):66-77.

[16]FINGERJM,KREININME.Ameasureof“ExportSimilarity”anditspossibleuses[J].Theeconomicjournal,1979,89(356):905-912.

[17]GLICKR,ROSEAK.Contagionandtrade:whyarecurrencycrisesregional?[KG-*4][J].Journalofinternationalmoneyandfinance,1999,18(4):603-617.

[18]于津平.中國与东亚主要国家和地区间的比较优势与贸易互补性[J].世界经济,2003(5):33-40.

[19]崔健,刘伟岩.“一带一路”框架下中日与第三方市场贸易关系的比较分析[J].现代日本研究,2018(5):23-38.

[20]卢国学.稳步推进中日第三方市场合作不断深入[J].中国发展观察,2019(24):76-78.

(责任编辑:李萌)