2011—2020年越南税制改革及其经验与启示

马念谊 黄飞豪

摘要:越南从20世纪80年代末开始持续进行税收制度的调整与完善,特别是通过2011—2020年的税制改革,既确保了税收收入的稳定性,又增强了税收制度的可持续性和透明度,同时实现了优化营商环境与纳税人满意度“双提升”。借鉴越南税制改革的有益经验,本文建议从优化税制结构、完善信息共享制度、推进税收征管现代化建设及培养高素质税务专业人才等方面进一步优化中国的税制改革。

关键词:越南;税制改革;启示

[中图分类号] F813.33 [文献标识码] A [文章编号] 1003-2479(2021)06-106-07

Experience and Inspiration of Tax System Reform in Vietnam (2011-2020)

MA Nianyi, HUANG Feihao

Abstract: In 2020, China and ASEAN became each other's largest trading partners,among whom Vietnam is China's largest trading partner in ASEAN. With the formal entry into force and implementation of RCEP, the economic and trade cooperation between China and Vietnam will reach a new level. Vietnam has continued to adjust and improve its tax system since the late 1980s, especially the tax system reform in Vietnam from 2011 to 2020 has not only ensured the stability of tax revenue, but also enhanced the sustainability and transparency of the tax system while Vietnam optimized the business environment and improving the satisfaction of taxpayers. Based on the beneficial experience of Vietnam's tax system reform, this paper proposes to further optimize China's tax system reform from the following aspects: optimizing the tax system structure, improving the information sharing system, promoting the modernization of tax collection and management, cultivating high-quality tax professionals and so on.

Key Words: Vietnam; Tax Reform; Inspiration

引 言

2020年,中国—东盟互为最大的贸易伙伴①,其中,越南是中国在东盟最大的贸易伙伴②。研究越南的税收制度情况和改革动态,既有利于中国赴越南投资的纳税人了解越南的投资环境及税收制度,又有利于促进中国与越南的税收协调,减少税收的不确定性,促进区域经贸合作,实现双方互利共赢。

目前,学术界对越南税制研究的成果较少且大多聚焦于越南税制的介绍,缺少对越南税制改革近况的系统研究。本文将从税制概况、税制改革的历程与举措、税制改革成效等3个方面探讨2011—2020年的越南税制改革,并凝练出一些进一步完善中国税制改革的经验与启示。

一、越南现行税制简介①

按照征税对象划分,越南现行的税种分为所得税(企业所得税、个人所得税)、货物与服务税(增值税、特别消费税、进出口税、环境保护税)、财产税(非农业土地使用税、农业土地使用税、资源税)三大类②。本文着重介绍越南的主体税种——企业所得税、个人所得税、增值税,以及特别消费税的征税范围及税率。

(一)企业所得税

越南现行企业所得税法采用双重税收管辖权,即居民税收管辖权和来源地税收管辖权。企业所得税的课税对象是企业在商品、服务和其他生产经营活动的收入所得。企业所得税的纳税人分为居民企业和非居民企业两类。居民企业是指依照越南法律和法规规定在越南境内成立的企业;非居民企业是指依照外国法律规定设立,但在越南设立常设机构或者无常设机构的企业。常设机构包括分支机构、行政办公室、工厂、矿山或者其他自然资源开采地点等。

1. 居民企业

(1)征税范围

居民企业来源于越南境内和境外的所得均需缴纳企业所得税,课征所得税的计税依据是企业利润总额。居民企业在境外取得的收入已在收入来源国纳税的,若两国之间已签订税收协定,则按照协定执行。企业所得税的应税收入包括:生产经营取得的收入、提供劳务取得的收入和其他收入。

(2)税率

自2016年1月1日起,越南企业所得税基本税率调整为20%。在越南境内从事油气勘探、勘测和开采活动的企业,企业所得税适用税率为32%~50%;勘测、勘探和开采其他稀有资源(黄金、银等)的企業,适用税率为50%;对于珍贵矿山和稀有自然资源,若其有 70%及以上的面积位于社会经济条件特别困难地区的,适用企业所得税税率为40%。

2. 非居民企业

(1)征税范围

在越南境内有常设机构的非居民企业,在越南境内发生的活动取得的收入需缴纳企业所得税。取得发生在境外,但与越南境内常设机构的活动有关的收入也需缴纳企业所得税。在越南境内无常设机构的非居民企业取得在越南境内的应税收入也需缴纳企业所得税。应税收入包括生产经营收入、提供劳务收入和其他收入。

(2)税率

在越南设有常设机构的非居民企业,企业所得税基本税率为 20%;在越南未设有常设机构的非居民企业取得的收入,按收入类型认定税率征税,税率为0.1%~10%。

(二)个人所得税

个人所得税纳税人分为居民纳税人和非居民纳税人两类,其判定标准有两种(详见表1);越南个人所得税兼具属人原则与属地原则。居民纳税人按照其全球收入纳税,非居民纳税人仅需就其来源于越南境内的收入纳税。越南的个人所得税实行分类与综合相结合的税制模式。

1. 居民纳税人

(1)征税范围

应税所得包括8类:经营活动所得、工资薪金所得①、资本投资所得、资产转让所得、不动产转让所得、中奖所得、特许权使用费所得、遗产所得。

(2)税率

居民生产经营所得、工资薪金所得适用超额累进税率(详见表2);居民投资所得、资产转让所得、不动产转让所得、中奖所得、版权所得、商业特许权所得、遗产或赠予所得项目适用比例税率(详见表3)。

2. 非居民纳税人

非居民纳税人是指不符合上述居民纳税人判定条件之一的纳税人。

(1)征税范围

非居民纳税人仅需就其来源于越南境内的收入纳税。

(2)税率

非居民个人在越南境内取得的收入,按照不同的所得类型,适用不同的税率(详见表4)。

(三)增值税

越南增值税的征税范围涵盖生产、销售和服務的全过程,对货物和服务在生产、流通和消费过程中所产生的增值额均征收增值税。越南实行消费型增值税。

1. 征税范围

越南的《增值税法》对增值税的征税范围规定采取排除法。《增值税法》第五条列出了25项非应税项目,包括:农业生产者销售的自产农产品;海水盐、天然盐及盐制品;土地使用权转让;公共邮政、公共事业服务等。除此之外,其他项目均需依照税法规定缴纳增值税。

2. 税率

越南的增值税税率分为零税率、5%和10%三档。出口商品适用零税率;农业、医药、卫生、教学和科学技术服务等适用5%的税率;石化、电子、化工、机械制造、建筑和运输等适用10%的税率。

(四)特别消费税

按照越南《特别消费税法》规定,越南特别消费税的税目税率划分较为详细,共包含10类商品和6类服务,税率划分从5%到150%不等,视税目而定。

1. 征税范围

越南特别消费税的征收范围涵盖商品和劳务两大类。商品:卷烟、雪茄及其他烟草制品;酒;啤酒;24座以下的汽车,包含两座以上的客货两用汽车;气缸容量超过125cm3的两轮和三轮摩托车;飞机和游艇;各种汽油、轻质油;容量小于90000BTU(BTU为英国热量单位)的空调;纸牌和祭祀用品。劳务:经营舞厅;经营按摩、推拿、卡拉OK;经营赌场、赌博机。

2. 税率

商品税率:卷烟、雪茄及其他烟草制品的税率为75%;啤酒税率为65%;啤酒以外的其他酒类按照酒精浓度划分,酒精浓度为20度以上的税率65%,20度以下35%;碳酸饮料税率10%;24座以下汽车按照气缸容量划分,税率从5%到150%不等;两轮摩托车以及气缸容量超过125cm3的三轮摩托车税率20%;飞机税率30%;游艇税率30%;汽油税率10%,E5汽油税率8%,E10汽油税率7%;空调容量不大于90000BTU的空调税率10%;纸牌税率40%,祭祀用品税率70%。劳务税率:经营歌舞厅税率40%;经营按摩、推拿、卡拉 OK税率30%;经营博彩业务税率30%;赌场税率35%;经营高尔夫业务税率20%;经营彩票业务税率15%。

二、越南税制改革历程及举措

(一)越南税制改革历程划分

越南的税收立法权和征税权集中于中央。随着国内经济社会形势的变化,越南的税收制度也在不断地调整与改革,总的改革方向是精简税制,降低税负规范管理,与市场经济国家接轨①。从20世纪80年代末到2000年,越南进行了两个阶段的税制改革,第一阶段包括颁布《特别消费税法》《营业收入税法》《个人所得税法》等法律文件;第二阶段是对营业税和收益税进行改革,原来的营业税被增值税替代,原来的收益税被企业所得税替代,并对个人所得税法进行修改完善。2000—2020年,越南又进行了两次大的税制改革,以10年为一个大规划。本文着重研究2011—2020年的越南税制改革情况。

(二)2011—2020年越南税制改革内容②

1. 税制改革目标

按照社会主义市场经济的要求,制定同步、统一、公平、有效的税收法律体系;建设现代化、高效的税制体系;制定透明、简化的税务程序;按照国际惯例,构建科学、高效的税务行政体系;培养高素质的税务人员;应用具有高连接性、集成性、自动化的现代信息技术。

2. 具体改革措施

(1)税收政策改革

增值税方面,缩小增值税应税商品和服务的范围;降低5%税率的商品和服务项目;完善法规,出台适应市场经济发展中涌现的一些新型商品和服务的征收机制;研究至2020年基本适用的税率档次;完善税收计算方法,落实税收优惠政策;调整和补充税收起征点的规定;按照国际惯例,改进增值税申报方式。

特别消费税方面,调整和补充特别消费税税目;制定烟草、啤酒、酒精、汽车消费税调整方案,以调节纳税人的消费行为;研究和完善全球生产链中,国家间应税价格条例,确保国内货物和服务与进口货物和服务之间的公平监管。

企业所得税方面,以吸引投资为目标,循序渐进地降低一般税率,提高国内企业的竞争力;增加税收优惠,继续鼓励投资生产高附加值产品、配套产业、高新技术产业、生物技术产业;补充关于费用扣除的规定;完善关联交易、加收利息、防止资本弱化的特别纳税调整规定。

个人所得税方面,扩大税基,明确应纳税所得额;按照国际惯例,对每项收入的纳税计算方法进行修改和补充;按照应纳税所得额和纳税人调整税率;通过调整税率,鼓励个人依法致富。

(2)税收征管改革

第一,推广电子政务,优化纳税服务。一是实行电子税务登记。税务机关在受理企业登记时,即向企业发放自动税码。根据2019年越南税务部门的试点计划,2020年,全国至少有65%的企业将实现电子税务登记。二是在越南全国范围内开展电子纳税申报。截至2020年年底,越南税务部门与50多家商业银行合作,完成电子纳税与宣传互联互通,企业参与率达到99.83%①。三是实施电子退税。截至2019年,越南全国各级税务部门都已实施电子退税。四是强制使用电子发票。越南财政部宣布,从2022年7月1日起,越南所有企业、组织和个人100%使用电子发票②。

第二,调整税务机构,简化行政程序。一方面,致力于优化税务机构设置。从2018年开起,越南税务总局牵头实施机构调整计划,将63个省、直辖市的税务部门中约548个区、县、市税务分局合并为257个区域税务分局;按照税源状况配备税收征管力量。另一方面,大力简化税收行政程序。在改革过程中,税务部门严格执行政府关于简化税务行政程序的要求以有效缩短企业办理税务登记和申报纳税花费的时间③。

第三,提高税务人员素质,加强税务人员管理。首先,建立培养高素质税务人员的机制。越南筹建一所专门的税务学校,配备高素质的税收专业师资队伍,制定科学、实践性强的课程教学体系,建设现代化的税收实训仿真实验室。对有志从事税务工作的大学生,进行预先上岗培训。其次,强化税务人员管理。按照税收管理任务整合人力资源,促进干部管理權限下放,严格税务人员工作绩效考核,建设一支专业、廉洁的税务干部队伍;加强对税务人员履行职责情况的检查和监督,严肃查处税务人员渎职、失职行为。

第四,建立健全信息共享制度。一是加强国际税收情报交换。越南税务总局积极开展国际税收征管多边合作,进一步加强与其他国家及国际组织的税收情报交换。二是统一纳税人代码管理。实行税务编码和海关编码的统一登记管理,建立规范、不易重号的纳税人识别号制度,为实现纳税人信息多部门共享奠定基础。三是建立税务机关与社会保险机构的信息交换机制。为完善个人所得税征收管理模式,税务机关与社会保险机构之间建立自然人纳税人的社会保险、医疗保险和失业保险信息等专项费用扣除的信息共享机制④。

三、2011—2020年越南税制改革成效

(一)财政收入和税收收入“双稳健”增长

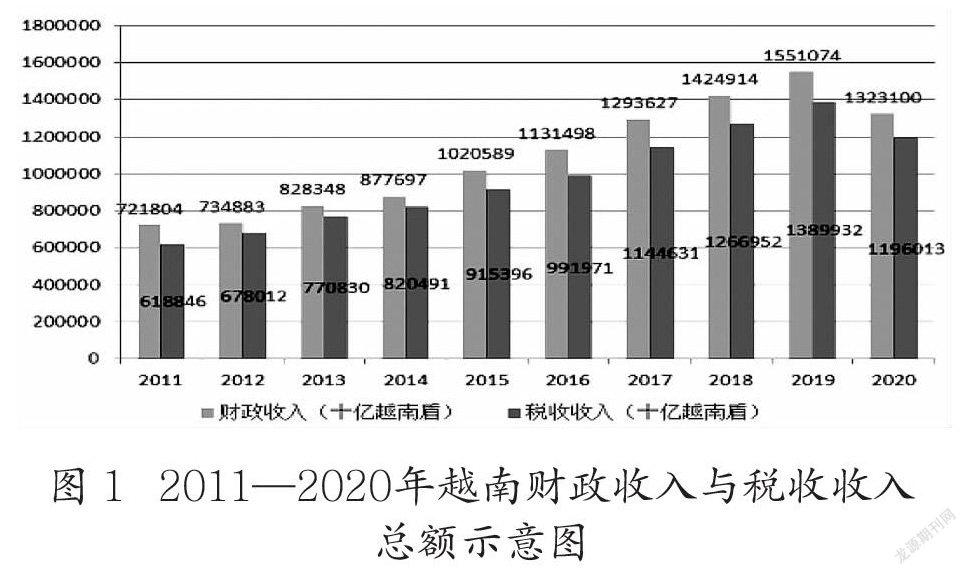

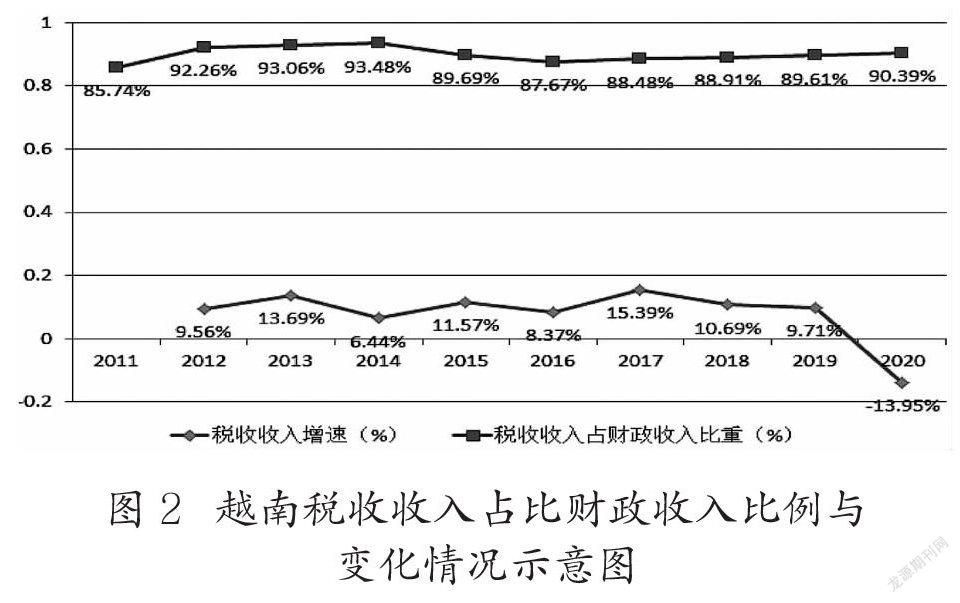

越南通过实施税制改革,实现财政收入和税收收入同步稳定增长,为国家经济发展提供财力保障。越南财政部的统计数据⑤显示,2011—2019年,越南税收收入从618.85万亿越南盾增加到1389.93万亿越南盾,年均增长8.58%;财政收入从721.80万亿越南盾增加到1551.07万亿越南盾,年均增长7.87%(如图1所示)。受COVID-19疫情影响,2020年,越南税收收入增长率比2019年下降13.95%,但税收收入规模仍处于相对较高的水平,达到1196.01万亿越南盾。同时,越南财政收入质量较好,2011—2019年税收收入占财政收入的比重约九成左右(如图2所示)。

(二)主体税种收入显著增加

虽然越南在税制改革进程中实施减税政策,但因有效激发市场主体活力,主体税种收入不减反增①。例如,增值税、企业所得税和个人所得税是越南的三大主体税种,2011—2019年,以上3个税种的税收收入均实现显著增长(如图3所示)。受疫情影响,2020年,越南三大主体税种中的企业所得税和个人所得税收入分别比上年增长6.99%和17.58%,只有增值税收入比上年下降24.04%。

(三)优化营商环境与纳税人满意度“双提升”

税制改革中,精简税务部门结构和简化纳税程序的改革措施,会有效降低越南纳税人的纳税成本,使税收效率有所提升,营商环境得以优化。世界银行发布的《2020年经营环境报告》②显示,2020年,越南纳税指数较上年从第131位上升至第109位,前进22位,且该指数的大多数决定性指标都有所改善,特别是纳税时间缩短114小时(从498小时减少到384小时),越南纳税人的年均纳税次数也减少40%(从2019年的10次减少到2020年的6次)。同时,据越南工商会(VCCI)于2021年5月发布的评估企业对税务机关满意度的报告③,78%的企业对税制改革结果表示满意,比2014年上升7个百分点。其中,90%的企业认为能方便快捷地获取税务信息;80%的企业认为税收评估容易实施;97%的企业认为智能电子税收程序易于使用。越南税制改革使企业获取涉税信息更为便利,电子税收程序直接造福企业,这些举措使越南税制改革得到越来越多企业的好评。

(四)税收征管现代化水平不断提高

越南在税制改革的过程中,注重将现代信息技术运用于税收征管工作中,不断提高税务信息化水平。一是全面采用电子方式进行税收管理,有效提高办税效率。2014年,越南税务部门启动与商业银行的电子纳税服务合作项目,促进非现金支付和电子纳税、退税业务的实施④。截至2020年12月,全国63个省的省级税务部门和所有下属部门都实行电子报税服务①;企业电子退税率达到95.80%②;税务部门通过互联网发布涉税信息,以电话、短信等多种形式提供24小时税收信息查询服务,纳税服务质量显著提升。二是电子发票助力税收信息化发展。随着电子发票在越南的广泛使用,既有利于纳税人降低制度性交易成本,又有利于税务部门运用大数据技术管控税源。三是加强数字经济平台企业的税收征管,应对数字经济带来的税收挑战。2019 年6月,越南议会颁布新的《税收征管法》,加强越南对国际电子商务交易的征税权,给实体企业和线上企业提供公平竞争环境③。

四、越南税制改革对优化中国税制改革的经验与启示

(一)优化税制结构,建立现代税制体系

一是优化增值税的税制结构,致力于建立税率单一、调节消费和体现中性的现代增值税制度。二是进一步完善消费税税制,发挥好消费税引导消费、促进节能环保的调节作用。三是推进数字经济发展的税制改革,并做好新税制与传统税制的衔接。四是推进税制向“绿色”转型。在税收法律制度中突出对资源的保护和“绿色使用”,对环境友好型技术和产品给予税收优惠。

(二)完善信息共享制度

1. 税务部门要拓展精诚共治格局,畅通与外部门的数据共享渠道

建立“政府主导、部门协同、互利共赢”的数据信息共享平台,构建“税务+N”的税收精诚共治新格局,及时、全面、精准地掌握纳税人的涉税行为,有效减少税收流失。

2. 健全多边税收合作交流机制

依托国际税收合作重要平台,中国要积极参与世界主要国家(地区)的税收征管实践与经验分享,确保在重要的税收征管问题上达成共识。

3. 加强国际税收情报交换,提高税收透明度

先行构建中国—东盟税收情报交换的多边机制,提高中国参与国际税收规则制定的话语权,构建公正、透明、高效的国际税收新秩序。

(三)继续推进税收征管现代化建设

第一,积极推进惠民办税服务,把互联网与税收征管更好地结合起来,充分发挥“互联网+督查”平台的作用。第二,利用互联网更好地进行税收宣传,帮助纳税人更高效地处理涉税业务。第三,加快建设“金税四期”系统。着力打造税务系统内外的信息“共享池”,构建税务部门与相关部门常态化、制度化数据共享机制,打通信息共享和核查平台。第四,有序推进电子发票的使用和管理,加速电子发票在全国范围内的推广,有效降低制度性交易成本。

(四)培养现代化税务专业人才

首先,高校调整税务专业学生的人才培养方案,为新时代税收事业发展注入持续动力,尝试开展“3+1”的应用型人才培养模式,在保证课堂教学效果和质量的基础上,通过加强社会实践学习,为税务部门提供专业知识过硬的“生力军”。其次,加强税务人员知识更新培训。一是为税务战略人才、税务领军人才等重点人才提供具有国际视野的培训课程,促进其快速成长、成才。二是加强新入职税务人员的培训,让有经验的税务骨干在工作中传授经验。三是鼓励税务人员参加税务师、注册会计师、律师等职业资格考试,提高税务人员的专业素养和综合素质。

注:本文是国家社科基金项目《数字经济背景下RCEP跨境税收争端解决机制创新研究》(21BGJ026)和广西财经学院财政与公共管理学院学科项目《东盟国家特别消费税研究》(2021CZXK03)的阶段性研究成果。

(责任编辑:颜 洁)

作者单位:广西财经学院财政与公共管理学院

①《中国东盟首次互为第一大贸易伙伴》,光明网,https://m.gmw.cn/baijia/2021-01/19/1302050985.html,访问时间:2022年2月26日。

②《越南是中国在东盟最大贸易伙伴》,中国商务部网站,

http://www.mofcom.gov.cn/article/i/jyjl/j/202009/202009

03001266.shtml访问时间:2022年2月26日。

①这部分内容主要依据越南《企业所得税法》(14/2008/QH12)、《个人所得税法》(04/2007/QH12)》、《增值税法》(13/2008/QH12)、《第219/2013/TT-BTC号通知》、《特别消费税法》(27/2008/QH12)、《第108/2015/ND-CP号法令》和《第70/2014/QH13号法令》等法律文件。

② 《中国居民赴越南投资税收指南》,中国国家税务总局网站,http://www.chinatax.gov.cn/chinatax/n810219/n810744/n1

671176/n1671206/index_3.html,訪问时间:2022年2月26日。

①工资薪金所得包括:工资、薪金和类似的收入;津贴;各种形式的报酬;参与商业协会、董事会、理事会及其他组织取得的全部货币收入;纳税人获得的其他货币性或非货币性所得;红利、奖金等。

①《中国居民赴越南投资税收指南》,中国国家税务总局网站,http://www.chinatax.gov.cn/chinatax/n810219/n810744/n

1671176/n1671206/index_3.html,访问时间:2022年3月8日。

②这部分内容主要依据越南《第732/QD-TTg号决定》(越文)这份法律文件。

①《税务部门继续改革税务行政程序和电子税务服务》 (越文),越南金融电子杂志网站,https://tapchitaichinh.vn/su-kien-noi

-bat/nganh-thue-tiep-tuc-cai-cach-thu-tuc-hanh-chinh-thue-va-cac-dich-vu-thue-dien-tu-320994.html,访问时间:2022年3月9日。

② 《越南所有企业和个人须在2022年7月1日之前使用电子发票》, “走出去”导航网, https://www.investgo.cn/article/gb/

yshj/202111/568363.html,访问时间:2022年3月9日。

③《税务部门继续改革税务行政程序和电子税务服务》(越文),越南金融电子杂志网站,https://tapchitaichinh.vn/su-kien-noi

-bat/nganh-thue-tiep-tuc-cai-cach-thu-tuc-hanh-chinh-thue-va-cac-dich-vu-thue-dien-tu-320994.html,访问时间:2022年3月11日。

④越南金融电子杂志网站,https://tapchitaichinh.vn/tim-

kiem.html?q=T ng%20c c%20Thu &trang=1,访问时间:2022年3月7日。

⑤越南财政部网站,https://www.mof.gov.vn,访问时间:2022年3月9日。

①越南财政部网站,https://www.mof.gov.vn,访问时间:2022年3月9日。

②《2020年营商环境报告》,世界银行网站, https://www.

worldbank.org/en/search?q=Doing+Business+2020,访问时间:2022年2月26日。

③《企业对税务行政改革的满意度不断提高》(越文),越南金融电子杂志网站,https://tapchitaichinh.vn/su-kien-noi-bat/

muc-do-hai-long-cua-doanh-nghiep-ve-cai-cach-hanh-chinh-thue-ngay-cang-tang-315513.html,访问时间:2022年2月28日。

④《越南银行与税务总局合作推出电子纳税服务》 (越文),越南金融电子杂志网站,https://tapchitaichinh.vn/tai-chinh-kinh

-doanh/thong-tin-doanh-nghiep/vietinbank-hop-tac-voi-

tong-cuc-thue-trien-khai-dich-vu-nop-thue-dien-tu-86

864.html,访问时间:2022年3月1日。

①《改革税务行政程序,确保为纳税人提供最好的支持》(越文),越南金融电子杂志网站,https://tapchitaichinh.vn/Chuyen-dong

-tai-chinh/cai-cach-thu-tuc-hanh-chinh-thue-dam-bao-

ho-tro-tot-nhat-cho-nguoi-nop-thue-329693.html,訪问时间:2022年3月1日。

②《税务行政体制综合改革》(越文),越南金融电子杂志网站,https://tapchitaichinh.vn/Chuyen-dong-tai-chinh/cai-cach

-toan-dien-he-thong-hanh-chinh-thue-330704.html,访问时间:2022年3月2日。

③ 《中国居民赴越南投资税收指南》,中国国家税务总局网站,http://www.chinatax.gov.cn/chinatax/n810219/n810744/n

1671176/n1671206/index_3.html,访问时间:2022年3月10日。