买卖权平价关系偏离能预测现货市场收益吗?

崔海蓉 李晶晶 鲁训法

摘 要:选取隐含波动率差指标,以上证50ETF期权为研究样本,研究了期权市场买卖权平价关系偏离能否预测标的资产未来的收益信息。将分组分析和回归分析两种方法相融合,并将样本数据划分为三个不同阶段进行分析,结果显示,在发展初期期权市场包含标的资产未来较短时间内的收益信息,但信息含量很少;随着期权市场的发展,即在发展中期和发展期,期权市场包含标的资产未来更长时间范围内的收益信息且信息方向发生改变;期权市场能否准确预测现货市场信息与投资者情绪显著相关。

关键词:买卖权平价关系;隐含波动率差;市场效率;投资者情绪;流动性

一、引言

市场是信息的集散地,对市场信息的提炼一直是学者们研究的重点。若能合理利用市场信息,就可以提前对市场未来可能出现的金融风险做好应对准备。近年来,衍生品的发展催生了大量针对衍生品市场信息的研究,其中由于期权支付的非线性,期权市场的隐含信息成为目前研究的热点。

虽然理论上期权是冗余证券,期权市场无法反映标的市场以外的信息,然而在现实中期权市场相对现货市场存在着一定的信息优势(郑振龙等,2012)[1],这主要是因为相比现货市场,期权市场高杠杆、低交易成本的优势使得许多知情交易者选择先在期权市场上进行交易。此外,期权市场也有利于噪音交易者隐藏交易。

上证50ETF期权自2015年2月9日推出以来已经历了六年多的发展,从刚上市到逐步发展成熟需要经历一个长期过程,那么目前上证50ETF期权市场发展状况如何值得研究。本文通过买卖权平价关系偏离来研究期权市场的信息含量,并以上证50ETF期权为例,探究我国指数期权市场的发展状况,为期权市场的后续发展提供建议,为维护金融市场的安全和稳定提供重要参考。

二、文献综述

Black(1975)[2]最早提出期权市场的高杠杆可能使得知情交易者选择交易期权而不是股票;Figlewski和Webb(1993)[3]认为由于期权市场的卖空成本更低、杠杆更高,投资者更倾向于在期权市场利用私人信息进行交易,因而一个自然的结果就是期权市场将可能早于股票市场反映价格信息。

要验证Black等人的观点,需要在期权市场及其原生资产价格之间建立起联系(胡昌生等,2019)[4]。于是部分学者通过期权交易量与标的资产收益或波动之间的关系来研究期权市场的信息含量。Easley等(1998)[5]最早构造了包含现货市场价格信息的期权交易量模型(the sequential trade model),发现美国CBOE市场的期权交易量包含股票未来的收益信息。Lee和Wang(2016)[6]则综合以往文献中的期权与标的股票交易量之比等多项指标,将投资者类型进一步细分,发现在中国台湾指数期权市场上仅外国机构投资者具有显著预测力,且相对其他指标看涨期权与标的股票交易量之比预测能力更好。Ryu和Yang(2019)[7]、Yang等(2019)[8]则研究发现期权交易量包含标的未来的波动信息,其中,期权市场对波动率的总体需求并不能预测股市波动性,但是外国投资者的Vega加权净需求包含了未来波动的重要信息。吕雪岭等(2020)[9]则同时从异常收益率和波动率两个角度研究期权交易对标的市场的影响。

同时,一些学者发现期权市场的隐含波动率偏斜抑或拥有现货市场的收益信息。Rubinstein(1994)[10]最早提出由于市场不完美,现实中的隐含波动率并非如B-S公式那样为常数,而是呈现出偏斜状态。在此之后波动率偏斜对标的未来收益的预期成为重要的研究方向之一。研究者主要通过构造投资组合计算超额收益和回归分析两种方法来研究波动率偏斜的信息含量,得出的结论大多为标的未来收益与波动率偏斜呈负相关关系,如Zhang(2018)[11]、倪中新等(2020)[12]等。学者们对于这种关系的解释为:拥有未来股价消极信息的投资者会增加对看跌期权的需求或(和)减少对看涨期权的需求,进而看跌期权隐含波动率上升或(和)看涨期权隐含波动率下降;拥有未来股价积极信息的投资者会增加对看涨期权的需求或(和)减少对看跌期权的需求,进而看涨期权隐含波动率上升或(和)看跌期权隐含波动率下降。

还有不少学者认为风险中性偏度与波动率偏斜可以反映相同或相关度很高的信息(Dennis和Mayhew,2002)[13]。通过某一时间到期的期权的波动率偏斜可以确定资产价格的风险中性概率,亦称为隐含概率分布。波动率偏斜对应的隐含概率分布比对数正态分布有更肥的左端尾部和更瘦的右端尾部(赫尔,2014)[14],而风险中性偏度是资产在风险中性测度下收益率分布的偏度程度。郑振龙等(2019)[15]对在岸人民币期权和离岸人民币期权的风险中性偏度进行了研究,他们发现在“8·11汇改”之后,外汇期权市场的风险中性偏度包含了越来越多的关于汇率未来价格分布的信息。

除了波动率偏斜和风险中性偏度指标以外,部分学者运用方差风险溢价(即隐含方差与已实现方差之差)来衡量期权市场是否拥有现货市场的收益信息,如Zhou(2018)[16]、Yun(2020)[17]等。他们得出的结论大致相同,即方差风险溢价越大,标的资产未来收益越高。

然而,具有相同到期期限和行权价格的看涨和看跌期权的隐含波动率是不相等的(陈蓉和赵永杰,2017)[18],即看涨期权和看跌期权之间存在隐含波动率差(Implied Volatility Spread,缩写为IVS),也称之为买卖权平价关系偏离(Deviations from Put-Call Parity)(Cremers和Weinbaum,2010)[19]。Nishiotis和Rompolis(2019)[20]通过构造投资组合的方法对个股期权进行研究,发现这种波动率差包含标的资产的未来收益信息;而Cao等(2020)[21]则是运用回归分析的方法,發现个股期权的隐含波动率差对标的个股的长期股本溢价具有预测能力。

综上所述,目前的研究都是分别针对期权市场包含现货市场两种不同类型的信息展开的,即基于标的价格的方向性信息(收益率)和基于不确定性的波动信息(波动率),但这些研究基本都是针对个股期权进行的,针对中国期权市场的研究则较少。在研究方法上普遍运用分组构造投资组合法或回归分析法,研究方法较为单一。在指标选取上虽然采用了波动率偏斜、风险中性偏度、方差风险溢价等较为丰富的指标,但是没有考虑期权价格偏离买卖权平价关系的可能性,而是直接假定服从买卖权平价关系,这完全背离了真实金融市场状况。

基于以上不足,本文的研究主要出于以下考虑:首先,本文以上证50ETF期权为研究样本,通过买卖权平价关系偏离来衡量期权市场隐含的未来现货市场的收益信息,所采用的指标为隐含波动率差(IVS)。与之前的指标相比,该指标可以直接作用于现实世界,在反映期权与标的市场信息传递状况的同时,还可以反映出看涨看跌期权的相对定价效率。其次,针对目前所使用的分组分析和回归分析两种方法的优劣,并结合上证50ETF期权的特点,将两种方法相融合来研究IVS对未来收益率的预测能力,以使得结果更加科学可信。再次,为了考察IVS本身的时变特征及其对标的资产未来收益预测能力的演变过程,特别将相关数据分成三个阶段讨论,从而得到了非常有意义的结果。最后,由于期权市场是全体参与者整体预期的体现,但这一预期是理性预期还是非理性预期值得探讨。如果考虑非理性预期的可能性,投资者情绪可以作为非理性表现的指标,为此构建投资者情绪指标,研究买卖权平价关系的偏离是否受到投资者情绪的影响。

三、数据说明

(一) 数据来源

上证50ETF期权的标的为上证50ETF。上证50ETF期权于2015年2月9日在上海证券交易所上市,样本区间选自2015年2月9日开始,至2019年9月20日结束,共计1127个交易日,数据来自国泰安数据库和锐思数据库。期权数据包括每日各行权价格和到期期限的期权持仓量、交易量、隐含波动率。其中隱含波动率数据用于计算隐含波动率差,该数据是基于B-S期权定价公式求得的(Li,2005)[22]。目前的一些研究采用无模型方法来计算隐含波动率,由于无模型方法通常需要对数据进行离散化和内外插值处理,对期权行权价格数据量要求较高(Ryu和Yang,2019)[7],考虑到上证50ETF期权实际情况,B-S公式计算效果会更好,因此,本文直接采用该指标进行后续研究。标的资产数据包括每日收盘价、开盘价及交易量。关于投资者情绪数据还包括每日沪市融资融券余额、沪市流通市值加权市场日换手率。

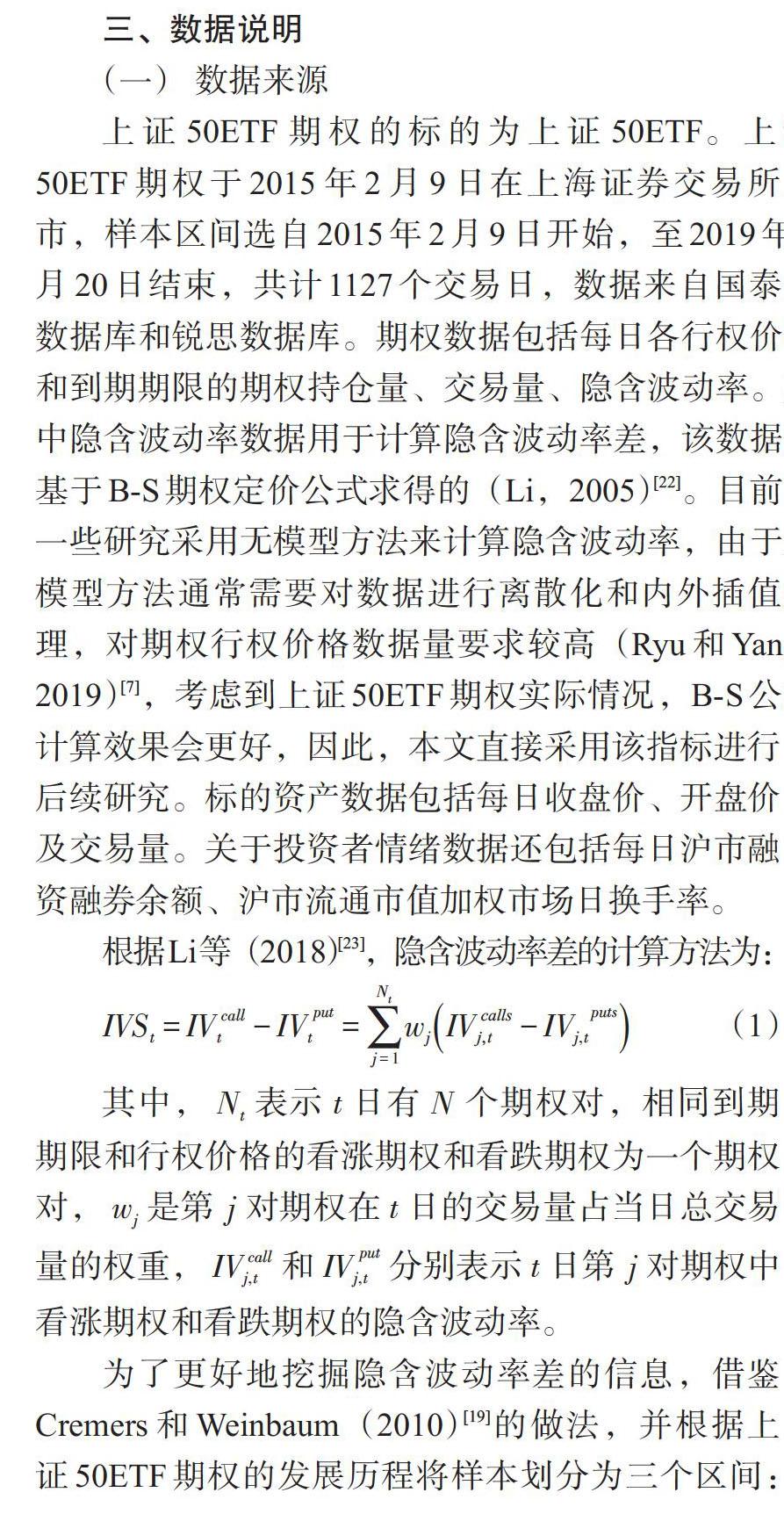

为了更好地挖掘隐含波动率差的信息,借鉴Cremers和Weinbaum(2010)[19]的做法,并根据上证50ETF期权的发展历程将样本划分为三个区间:发展初期(2015年2月9日—2016年7月29日)、发展中期(2016年8月1日—2018年4月2日)和发展期(2018年4月3日—2019年9月20日)。图1为IVS的原序列图,该图直观地揭示了这样划分的合理性:在第一个子区间IVS波动较大;在第二个子区间内IVS趋于稳定,均值增大且多为负数;在第三个子区间内,IVS均值进一步增大且为正数。

(二)IVS描述性统计分析

买卖权平价关系偏离的程度主要由IVS的绝对值大小来反映。从图1可以看出IVS明显异于零,说明上证50ETF看涨期权和看跌期权的隐含波动率绝大部分情况下偏离了买卖权平价关系。尤其在发展初期阶段,买卖权平价关系偏离的程度更大,意味着上证50ETF期权市场在发展初期定价效率较低,这可能与2015年股灾的影响有关。IVS为正说明看涨期权价格相对看跌期权价格过高,IVS为负则正好相反。图1中IVS多为负值,说明上证50ETF期权市场上买卖权平价关系的偏离更多发生在看跌期权相对看涨期权价格较高的方向,反映了投资者在所选取的数据区间内更多持有相对悲观的情绪。

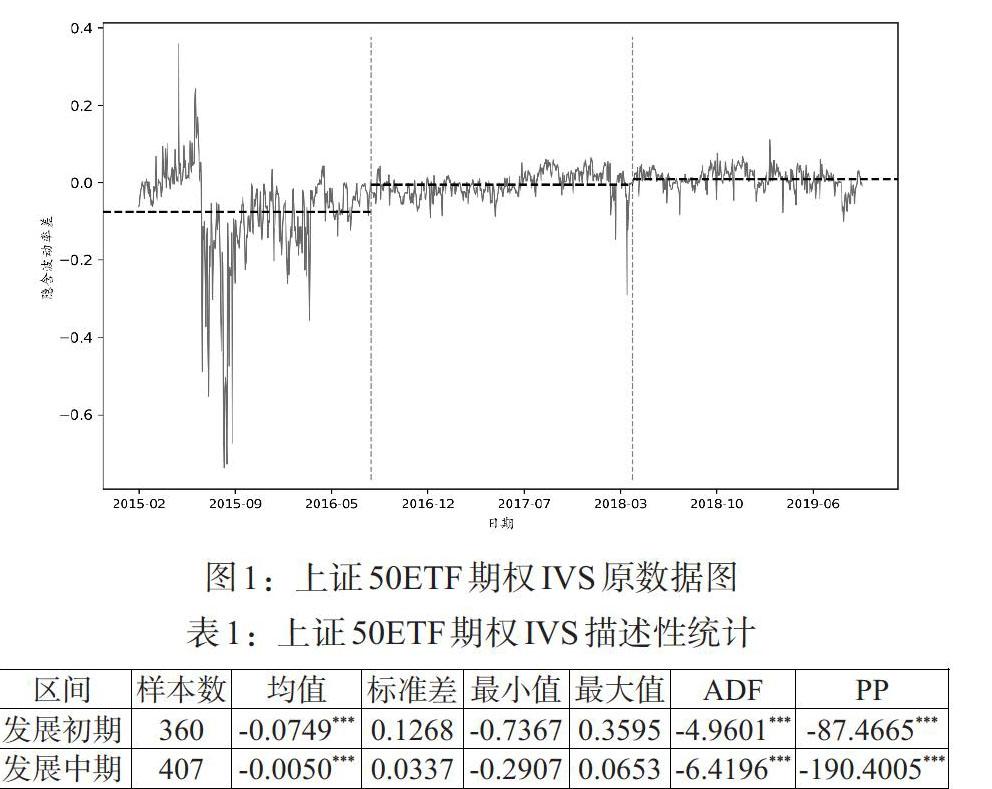

表1是上证50ETF期权IVS的描述性统计。IVS均值绝对值的大小在不同发展阶段先显著减小、随后趋于平稳,说明随着期权市场的发展买卖权平价关系偏离的程度在下降,市场定价效率显著提升。从IVS的标准差来看,在发展初期,当市场出现危机或大幅波动时,IVS波动也随之增大,而在发展中期和发展期IVS波动也趋于平稳。

此外,ADF检验和PP检验都说明在1%的显著性水平下,IVS序列呈平稳状态,意味着在后续建模过程中可以直接使用IVS的原序列。

四、IVS对现货市场预测力的分析

相关研究方法大体分两种:一种是按照IVS大小分组,不考虑交易成本构造投资策略来研究IVS和标的未来收益之间的关系(Cremers和Weinbaum,2010)[19];另一种是运用回归分析法研究个股期权的IVS对未来股票收益率的预测力(Cao等,2020)[21]。前者的优点在于能够比较不同个股期权横截面的IVS与未来收益之间的关系,但该方法只能从统计意义上得到相应的结论,不能得到变量之间具体的依赖关系;而回归分析法虽然可以得到具体的依赖关系,但在建模之前具有一定的盲目性和主观性,为此本文将这两种方法相融合。

对上证50ETF一种期权来说,不需要对比不同个股横截面之间的差异,分组分析法的目的是获得统计意义上的演化路径以及后续建模所需的时间跨度依据。而在此基础上进行的回归分析,能给出IVS与未来收益之间的即时关系,以获得即时具体交易策略的指导。具体的实施步骤为:先对上证50ETF期权按照IVS大小进行分组,运用分组分析法得到IVS与未来收益率之间在统计意义上的演化路径和时间跨度依据,为后续研究提供强有力的支撑;接着根据统计意义的演化路径,构建IVS与收益率之间关系的回归分析模型,并在不同时间跨度上进行分析讨论;最后获得IVS对未来收益较为具体的预测能力结果。

(一)分组分析

以IVS分组方法进行分析,具体步骤仅以发展初期为例,其余两个时期类似:对IVS根据三等分位点将其分为IVS(高)、IVS(中)、IVS(低)三组,并对每组内的IVS分别取平均值;针对分组后的每日IVS,计算自该日起持有标的上证50ETF的 1~10日、20日、30日、60日的收益率,并将这些收益率分别取平均值;观察分组后的各平均收益是否随IVS的增加呈现递增(或减)趋势,如果是,则认为IVS包含标的未来的收益信息,否则不包含。

表2是各发展时期分组后的IVS以及投资标的收益的均值情况,其中[r1],[r2],[…],[r60]分别对应投资标的1日、2日、…、60日的平均收益率。从表2可以发现,在发展初期收益率随着IVS的增加呈现出明显的递增趋势。以r1为例,IVS(低)组对应的投资标的平均收益率为-0.0024,IVS(中)组对应的平均收益率为0.0006,IVS(高)组的平均收益率为0.0014。这种递增趋势大概维持10个交易日,即[r20]、[r30]、[r60]不再具有這种趋势,说明IVS在发展初期阶段包含标的资产未来较短时间内的收益信息。然而在发展中期和发展期,投资标的收益具有明显的随IVS增加而逐渐减少的趋势,这种趋势持续到30个交易日([r60]并未包含此趋势),说明IVS在发展中期和发展期包含了未来标的较长时间的收益信息,且信息方向随着期权市场的发展呈相反趋势变化。

(二)构建回归分析模型

在确认IVS与未来标的收益之间关系的统计演化路径之后,接下来构建回归模型以研究IVS与未来标的收益的即时走势关系。根据Cao等(2020)[21],构建如下时间序列模型,其中[rt+k]表示未来[k]天内标的收益率,[t]为当前时刻:

表3给出了各发展期式(2)中IVS对未来收益[r]预测的估计结果。从发展初期来看,IVS的回归系数[β]均不显著,意味着尽管在统计意义上得出IVS包含标的未来的收益信息,但是这种关系在时间序列意义上并不显著。说明在发展初期IVS包含的标的未来信息含量非常少,且迅速被标的市场所吸收。

在发展中期,IVS的回归系数[β]在k=9和k=10时显著为负,且调整的可决系数[R2]大于0.5%。Campbell和Thompson(2008)[24]认为当[R2]大于0.5%时,意味着对收益率的预测具有经济意义,且数值越大,说明经济意义越显著。这表明随着期权市场的发展,IVS开始包含标的未来的收益信息,但短期内的信息含量仍不显著,直到9个和10个交易日后才开始显现,且信息方向与发展初期阶段相比出现了相反的变化,即IVS越大标的收益反而越低。

在发展期,IVS的回归系数几乎全部显著为负,与发展中期对比,不仅回归系数的显著程度进一步加强,[R2]也在增大,说明随着期权市场的发展,IVS包含标的资产的未来收益信息越来越多且呈现显著负相关关系。

综上,可以认为发展初期上证50ETF期权市场在一定程度上包含标的未来较短时间内的收益信息,IVS与未来收益正相关,但是信息含量很少,在10个交易日后会迅速被标的市场吸收。随着期权市场的发展,即在发展中期和发展期,期权市场包含了标的未来相对更长时间范围内的收益信息,但是此时IVS越大收益反而越低,出现IVS与标的收益关系的反转演化,究其原因可能是因为与发展初期相比,更多个体投资者参与到期权市场,他们通常会对市场信息表现出过度反应。例如,当市场预期标的收益上升时,众多投资者因为羊群效应或非理性因素会大量买入看涨期权,造成看涨期权价格相对高估,导致IVS增大,但是标的收益率实际上并未上升,甚至有时会下降。

(三)稳健性检验

期权市场的流动性体现着投资者对期权或现货市场的关注度(Lei 等,2017)[25]。有学者认为,当期权相对于标的资产的流动性更高时,期权市场反映的信息会更强(Easley等,1998;Gremers和Weinbaum,2010)[5,19],那么这种关注度是否会影响IVS的信息含量值得研究。因此,为了研究前述结果是否受市场流动性变化的影响,类似于Chen 等(2014)[26]的研究,将每个时期的期权分为高流动性、中流动性和低流动性,根据式(2)再作回归。

衡量流动性的指标很多,这些指标大多适用于衡量一段时间内的流动性状况,而本研究主要集中于日数据,同时考虑简单、可操作性强的原则,这里选取日交易量作为流动性的代理指标。具体来说,将每日相同行权价格、相同到期期限的看涨看跌期权对按照各自的交易量数据分为三组。以2015年2月9日为例,该日共有20个期权对,每对期权都对应着一个隐含波动率差和交易量数据。将这些期权对按照当日交易量大小排序并找出30%分位点和70%分位点。如果期权对的交易量位于30%之前则视为高流动性期权,位于30%分位点与70%分位点之间视为中流动性期权,位于70%分位点之后视为低流动性期权。然后根据式(2)对各组期权再做回归分析。表4—6为不同时期区分流动性后的回归结果。

表4是发展初期区分流动性后式(2)中IVS对未来收益[r]预测的估计结果。从表4可以看出,高流动性期权IVS的系数[β]绝大部分为正(除k=2和k=3为负外),但都不显著;中流动性期权IVS的系数β虽然均为正,但只在k=5时才具有10%的显著性;低流动性期权IVS的系数[β]除在k=1、2时为正,其他均为负,且只在k=9、10时才有10%的显著性。说明在发展初期,区分流动性后IVS预测力仍然较弱,这与未区分流动性时的结论是一致的。高流动性期权和中流动性期权的IVS与收益率呈正相关关系,而与低流动性期权为负相关关系,这在一定程度上可能会出现相互抵消的情况,从而最终呈现出正相关关系。这也说明前文在未区分流动性的情况下研究期权IVS包含信息的结果不显著的现象,可能是由于流动性高的期权与流动低的期权所包含的信息含量方向相反造成的。

表5是发展中期区分流动性后式(2)中IVS对未来收益[r]预测的估计结果。根据表5,高流动性期权IVS的系数[β]在k=10以内均为负,当k=8和9时有5%的显著性,k=10时有10%的显著性,其他不具有显著性。中流动性期权IVS的系数[β]大多为负值,且都不具有显著性。低流动性期权IVS的系数[β]均为负值,当k=8时有5%的显著性,k=9和10时有10%的显著性,其他也不具有显著性。说明中流动性组IVS的预测力几乎为零,低流动性组与高流动性组IVS体现出稍强的预测力,且低流动性组的预测力会更强一些。

因此,总体来说发展中期回归系数β的显著性较发展初期有所增强,IVS预测力随着期权市场的发展在逐渐显现,与收益率之间总体呈现出负相关关系,和发展初期相比出现了反转演化,这与未区分流动性时的结论是一致的。

表6是发展期区分流动性后式(2)中IVS对未来收益[r]预测的估计结果。可以看出,高流动性期权IVS的系数[β]均为负,除k=1、2外其他系数均在1%或5%的水平下显著,说明高流动性期权IVS具有非常强的预测力,且包含标的未来较长时间的信息。中流动性期权IVS系数[β]也都为负,仅当k=10和k=20时分别在5%和10%水平下显著,说明中流动性期权IVS也包含标的未来较长时间的信息,但是预测力较高流动性组要低很多。而低流动性期权IVS的系数[β]大多为正值,且都不显著,说明低流动性期权IVS预测力非常弱。

很明显,发展期IVS总体预测力较其他两个时期来说是最强的,与收益率的关系在低流动性的正相关和中高流动性的负相关相互抵消后仍然呈现出负相关关系,IVS所包含的信息含量随着期权流动性的增强而增强,且表现出更长时期的预测力。

综上,当考虑期权市场流动性时,IVS的预测力在不同发展时期随流动性增强呈现出的变化规律是不一样的,即发展初期IVS预测力随流动性的增强而减弱,发展中期IVS预测力和流动性关系呈U形变化,发展期IVS的预测力随流动性的增强而增强,但IVS隐含未来现货市场信息的结论与未区分流动性时的结论是一致的。

五、 IVS与投资者情绪的关系

前述研究表明尽管IVS隐含现货市场未来的收益信息,但IVS的预测力会受流动性变化的影响,即当考虑期权市场流动性时,不同发展阶段IVS隐含的收益信息含量及方向均不一致,IVS并不能准确预测未来的收益率,这一现象的根源值得进一步深入研究。

陈蓉和林秀雀(2016)[27]在研究波动率偏斜对尾部风险的预测效果时发现预测结果并不准确,于是考虑非理性因素的影响,进一步研究波动率偏斜与投资者情绪之间的关系,通过投资者情绪对波动率偏斜的影响关系来解释波动率偏斜含有尾部风险信息但却不能准确预测尾部风险的现象,类似的研究还有Cao等(2020)[21]。此外,Brown和Cliff(2005)[28]、Cao等(2020)[21]认为如果IVS受到市场情绪的影响,期权市场就会反映标的未来更长时期的信息。而前述研究已经表明,上证50ETF期权市场在发展中期和发展期包含了未来较长时间范围内的收益信息,因此,猜想IVS可能受到市场情绪的影响,故本部分将研究IVS與投资者情绪之间的关系。

投资者情绪是对金融市场上“理性人”假设的一种颠覆(刘勇和白小滢,2020)[29]。周佰成等(2021)[30]、Mand和Sifat(2021)[31]认为投资者情绪是投资者对未来收益或收益相关因素的主观信念,且这种信念并不能反映已有的客观事实,而是与投资者自身的经验知识和社会背景等密切相关。投资者情绪目前尚无统一的指标,常用的有:IPO数量、机构投资者新增开户数、看涨看跌交易量比率、看涨看跌持仓量之比等。Han(2008)[32]在研究标普500指数期权时,选取3个投资者情绪代理指标,即多空之差、期货净头寸和指数定价误差。

本文结合现有研究并考虑数据的可得性,选取股票换手率、看涨看跌期权交易量比率、看涨看跌期权未平仓比率、沪市融资融券余额比等四个指标,通过主成分分析法提取出第一主成分,即投资者情绪指数,构建如下模型:

先前的实证分析结果表明发展初期IVS包含了未来较短时间范围内的标的资产收益信息,而发展中期和发展期IVS包含了未来较长时间范围内的收益信息,因此,将发展初期作为一个样本期,发展中期和发展期归为一个样本期来研究IVS与投资者情绪之间的关系。

表7给出了式(3)中IVS与投资者情绪Senti关系的估计结果。从表7可以看出,发展初期投资者情绪的回归系数[β]不具有显著性,而发展中期和发展期投资者情绪的回归系数[β]在1%水平下显著,说明发展初期期权市场基本不受投资者情绪的影响,而在发展中期和发展期期权市场受到投资者情绪的影响较为显著,此时投资者情绪指数越高,IVS越小,说明看跌期权相对于看涨期权的价格被高估,投资者大多持有相对悲观的市场情绪。

表7的结果深刻解释了前述所得结果的根源:在发展初期个体投资者通常较少参与市场,大多为机构投资者,而机构投资者相对较为理性,使得市场上有较少的非理性因素,因此,在发展初期期权市场包含较短的标的未来收益信息,且信息量很少,并且这种信息含量基本不受流动性的影响。随着期权市场的发展,即在发展中期和发展期,大量个体投资者开始加入,他们增加了市场上的非理性选择,使得IVS受到市场情绪的影响,期权市场反映了标的未来相对更长时间范围内的信息,且信息含量受流动性影响的程度更大。

六、结论与建议

尽管理论上认为具有相同到期期限和行权价格的欧式看涨和看跌期权的隐含波动率是相等的,即满足买卖权平价关系,但真实的金融市场并非如此。那么,买卖权平价关系偏离的程度是如何演化的,是否隐含未来现货市场信息,以及这种偏离是否有更深层次的原因值得深入探讨。本文以上证50ETF期权为例,对上述问题做了一系列的研究。主要结论如下:

首先,对上证50ETF期权来说,隐含波动率差(IVS)绝大部分情况下显著不为零,买卖权平价关系偏离属于常态,在发展初期买卖权平价关系偏离的程度较大,后续显著降低并趋于平稳,说明上证50ETF期权市场定价效率不断改善。

其次,买卖权平价关系偏离确实隐含未来标的资产的收益信息。在发展初期,IVS含有未来较短时期的收益信息,且IVS越高收益就越高,但所含的信息量非常少且很快被现货市场吸收;而在发展中期和发展期IVS的信息方向出现了反转,即随着IVS的增大,未来收益反而越低,且IVS包含了标的资产未来相对较长时间范围内的收益信息。

再次,当考虑期权市场流动性时,IVS仍然包含未来标的资产的信息,但IVS的预测力在不同发展时期随流动性增强呈现出的变化规律有所不同:在发展初期低流动性组IVS预测力稍强一些;发展中期低和高流动性组的预测力会稍强,中流动性组几乎没有预测力;发展期高流动性组IVS的预测力会更强,中流动性组预测力显著下降,低流动性组几乎没有预测力。

最后,针对IVS隐含未来现货市场信息,但其预测结果并不准确,考虑是否由市场情绪所引起。为此构建投资者情绪指标,将IVS对投资者情绪做回归,结果表明IVS确实与投资者情绪显著相关,尤其在发展中期和发展期,期权价格更多受到投资者主观感受的影响,期权市场存在明显非理性因素。

因此,对于投资者来说,可以利用隐含波动率差对未来资产收益作出判断,以更理性地进行投资决策;对监管者来说,可以利用买卖权平价关系所隐含的收益信息对市场作出预期,从而防范资产价格大幅变动尤其是价格骤跌的风险,此外可以利用投资者情绪指标对买卖权平价关系的偏离所产生的影响验证期权市场是否存在非理性因素,从而对投资者进行理性引导,进一步稳定金融市场。

参考文献:

[1]郑振龙,吕恺,林苍祥.交易量的信息含量:台湾期权市场的证据 [J].金融研究,2012,(6).

[2]Black F. 1975. Fact and Fantasy in Use of Options[J].Financial Analysts Journal,31(4).

[3]Figlewski S,Webb G P. 1993. Options,Short Sales and Market Completeness [J].The Journal of Finance,48(2).

[4]胡昌生,程志富,陈晶,陈聪. ETF期权隐含偏度、投资者情绪的理性与非理性 [J].系统管理学报,2019,28(6).

[5]Easley D,O'Hara M,Srinivas P S. 1998. Option Volume and Stock Prices: Evidence on where informed traders trade [J].The Journal of Finance,53(2).

[6]Lee Y H,Wang D K. 2016. Information Content of Investor Trading Behavior: Evidence from Taiwan Index Options Market [J].Pacific-Basin Finance Journal,38.

[7]Ryu D,Yang H. 2019. Who Has Volatility Information in the Index Option Market? [J].Finance Research Letters,30.

[8]Yang H,Kutan A M,Ryu D. 2019. Volatility Information Trading in the Index Options Market:An Intraday Analysis [J].International Review of Economics and Finance,64.

[9]呂雪岭,熊熊,严雨萌,许克维.“稳定”还是“扰动”——基于上证50ETF期权的实证分析 [J].管理科学,2020,33(4).

[10]Rubinstein M. 1994. Implied Binomial Trees [J].The Journal of Finance,49(3).

[11]Zhang J. 2018. Informed Options Trading Prior to Dividend Change Announcements [J].Financial Management,47(1).

[12]倪中新,郭婧,王琳玉.上证50ETF期权隐含波动率微笑形态的风险信息容量研究 [J].财经研究,2020,46(4).

[13]Dennis P,Mayhew S. 2002. Risk-Neutral Skewness:Evidence from Stock Options [J].The Journal of Financial and Quantitative Analysis,37(3).

[14]约翰·赫尔.期权、期货及其他衍生产品 [M].王勇, 索吾林译.北京: 机械工程出版社,2014.

[15]郑振龙,黄珊珊,郭博洋.外汇期权信息含量与在岸离岸市场效率 [J].金融研究,2019,(10).

[16]Zhou H. 2018. Variance Risk Premia,Asset Predictability Puzzles, and Macroeconomic Uncertainty [J]. Annual Review of Financial Economics,10.

[17]Yun J. 2020. Variance Risk Premium in a Small Open Economy with Volatile Capital Flows:The Case of Korea [J].International Review of Economics and Finance,65.

[18]陈蓉,赵永杰.隐含波动率曲面的预测研究:来自中国台湾市场的证据 [J].系统工程理论与实践,2017,37(8).

[19]Cremers M,Weinbaum D. 2010. Deviations from Put-Call Parity and Stock Return Predictability [J].Journal of Financial and Quantitative Analysis,45(2).

[20]Nishiotis G P,Rompolis L S. 2019. Put-call Parity Violations and Return Predictability:Evidence from the 2008 Short Sale Ban [J].Journal of Banking and Finance,106.

[21]Cao C,Simin T,Xiao H. 2019. Predicting the Equity Premium with the Implied Volatility Spread [J/OL].Journal of Financial Markets,https://doi.org/10.1016/j.finmar.2019.1

00531.

[22]Li S. 2005. A New Formula for Computing Implied Volatility [J].Applied Mathematics and Compution,170(1).

[23]Li J,Yao Y,Chen Y,Lee CF. 2018. Options Prices and Stock Market Momentum: Evidence from China [J]. Quantitative Finance,18(9).

[24]Campbell J,Thompson S P. 2008. Predicting Excess Stock Returns out of Sample:Can Anything Beat the Historical Average? [J]. Scholarly Articles,21(4).

[25]Lei Q,Wang X W,Yan Z P. 2017. Volatility Spread and Stock Market Response to Earnings Announcements [J/OL].Journal of Banking and Finance, https://doi.org/10.1016/j.jbankfin.2017.04. 002.

[26]Chen C H,Chung H, Yuan S F. 2014. Deviations from Put-Call Parity and Volatility Prediction: Evidence from the Taiwan Index Option Market [J].Journal of Futures Markets,34(12).

[27]陈蓉,林秀雀.波动率偏斜与风险中性偏度能预测尾部风险吗 [J].管理科学学报,2016,19(8).

[28]Brown G W,Cliff M T. 2005. Investor Sentiment and Asset Valuation [J].The Journal of Business,78(2).

[29]劉勇,白小滢.投资者情绪、期权隐含信息与股市波动率预测——基于上证50ETF期权的经验研究 [J].证券市场导报,2020,(1).

[30]周佰成,迟雪丹,阴庆书.风险预期对股票市场交易行为的影响研究 [J].吉林大学社会科学学报,2021,61(1).

[31]Mand A A,Sifat I. 2021. Static and Regime-dependent Herding Behavior: An Emerging Market Case Study [J/OL].Journal of Behavioral and Experimental Finance, https://doi.org/10.1016/j.jbef.2021.100466.

[32]Han B. 2008. Investor Sentiment and Option Prices[J].The Review of Financial Studies,21(1).