西宁特钢债转股动因及成效研究

郭志诚 常 媛 刘文迪

(江西理工大学经济管理学院,江西 赣州 341000)

一、引言

“四万亿投资政策”推动外需转内需,化解金融危机,短期方面中国经济取得了积极的成效。长期来看,救市政策透支经济增长潜力[1],十年间仅2010年GDP增长率超过10%,中国经济处于“三期叠加”的经济增速下行阶段。在“三期叠加”的特殊时期,高杠杆蕴含巨大风险,而债转股降杠杆的最佳措施之一。截至2019年年末债转股签约协议总金额达2.4万亿元,约85%集中在钢铁、煤炭、有色等行业。自2015年钢铁行业进入“行业寒冬”,行业上半年亏损180亿元,远超2014年全年盈利额。宝武钢铁、重庆钢铁等多家钢铁公司为了摆脱高债务风险进行了债转股,西宁特钢的债转股项目始于2019年6月28日,同年年末实施成功,是债转股项目较为成功的一项案例,以下是西宁特钢债转股项目动因及实施过程介绍。

二、西宁特钢债转股动因与实施过程分析

1.西宁特钢概况

西宁特殊钢股份有限公司(以下简称“西宁特钢”)成立于1964年,1997年联合青海省创业集团、青海铝厂等多个机构共同发起设立西宁特钢。如图1所示,受“四万亿救市政策”的影响,西宁特钢营业利润经历三年短期增长,此后维持了三年的低利润水平,2015年受到市场影响钢铁产品营收受到大冲击,2016年~2017年虽有所好转但利润仍然为负,2018年又受到借款到期影响财务费用大涨巨亏17亿元,近年经营情况不容乐观。

图1 西宁特钢2009年~2018年经营概况

2.债转股动因分析

(1)国家政策利好债转股项目盛行

国务院强调推进降杠杆过程中要遵循“市场化、法制化、有序开展、统筹协调”四项原则,以推进兼并重组、优化债务结构、有序开展市场化银行债权转股权等方式作为主要途径。相比于直接破产清算、剥离资产,企业偏向于事后实施债转股重组[2]。国家首推市场化债转股去杠杆,包括西宁特钢在内钢铁企业响应国家政策,2016年~2018期年间宝武钢铁、南钢股份、重庆钢铁、华菱钢铁等多家钢铁企业实施完成中债转股,政策及同业支持的大形势给予西宁特钢实施债转股的信心。

(2)降低企业杠杆率改善资本结构

“四万亿政策”影响下钢铁行业整体资产负债率上涨,习惯于热钱的钢铁行业没有警惕高杠杆带来的高风险于2015年遭遇“钢铁行业寒冬”,此后行业整体开始去产能、降杠杆。如图2所示,行业资产负债率2018年降低到55%。西宁特钢同样采取了降杠杆措施并连续两年实现杠杆率水平降低,而2018年与方大集团混改计划受挫,筹资失败加上大量利息到期费用化,资产负债率达到历史最高点92.93%。一直处高杠杆水平的西宁特钢急需降低资产负债率,优化资本结构。

图2 西宁特钢与行业资本结构对比

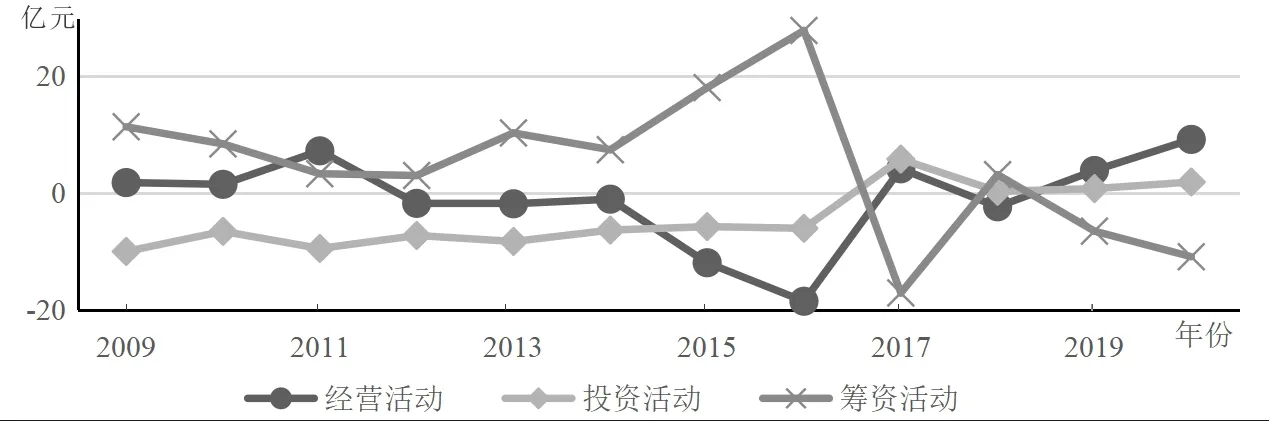

(3)行业净利润率低资金需求未满足

2020年钢铁行业10强企业,5家公司净利润率为负值,净利率最高的中国宝武钢铁集团仅3.6%。钢铁企业需要大量资金来维持运营,而长期的低利润率难以满足资金需求。如图3所示,西宁特钢经营、投资活动产生的现金流量净额在2012年~2018年仅2017年为正数。长期负经营现金净流入和持续的投资支出,西宁特钢长期靠筹资活动获得资金支持,而经营不佳降低了对外筹资渠道的可持续性,存在资金断裂风险。为摆脱不良资金流结构带来的困境,西宁特钢与方大集团2018年进行了混改计划,但混改计划失败导致其需要找到新的资金支援方式,而债转股就是西宁特钢的新机遇。

图3 西宁特钢经营、投资和筹资活动产生的现金流量净额

3.债转股实施过程

债转股参与主体包括工银金融、青海金助、国新建信和中银资产4家投资机构,标的公司为青海西钢新材料有限公司(以下简称西钢新材料)。债转股有“收债转股”“发股还债”和“混合模式”等多种实施方式,此次西宁特钢采取债转股模式是“发股还债模式”,该模式分为三个步骤。

第一步“债权人和外部投资人注资西钢新材料”,4家投资机构以30亿元现金向西钢新材料注资,原债权人和外部投资者成为西钢新材料新股东,表1是详细的增资情况表。

表1 投资人对西钢新材料的增资情况 (金额单位:万元)

第二步“债务清偿”,增资款项主要用于偿还对金融机构的负债。公告披露增资方分别在正式入股后40个、15个工作日内清偿约定债务并向增资方提供还款凭证。西宁特钢依据合同完成了对5家债权人的17亿元债务清偿,第二批资金落地后并未公布资金使用情况。

第三步“目标股权退出”,公告中披露两种目标股权退出方式,二级市场退出和转让方式退出,报告中详细列式了参与债转股三方的责任,西宁特钢有义务保障实施主体完成退出,在退出过程中提供一切必要的协助与配合。

三、西宁特钢债转股成效分析

1.市场反应

本文以债转股公告日为事件日进行市场反应分析,西宁特钢6月28日发布公告,西钢新材料接受战略投资者工银投资的增资。本文将首次发布公司债转股公告的日期作为市场反应的事件日,前20天和后20天作为窗口期,2018年10月31日至2019年4月26日120天的时间作为估计期,得出预估收益模型。根据事件日前后20日的股价涨跌幅度获得预期收益率、超额收益率(AR)以及累计超额收益率(CAR),最后绘制得到图4。

图4 西宁特钢公告日期间AR与CAR变动趋势

如图4所示,西宁特钢发布债转股公告前,AR在[-20,0]期间相较于[0,20]期间整体波动较为明显且水平低,有5日的负AR情况,此外持续增长的频次低。事件日后,西宁特钢整体的波动幅度较小水平较事件日前较高,无负AR情况。事件日前的CAR增速缓慢,还有负增长的情况出现,而事件日后CAR主要在[0,8][12,16]两段区间内明显上升,增速分别在第5日和第15日达最大值,第8日和第16日后增速趋于平缓,说明了西宁特钢债转股信息的公布,带来了正向的市场反应,影响时间有一定的持续性。

2.财务效应

西宁特钢2019年6月28日首次公布债转股方案,2020年1月2日发布公告成功实施债转股项目,本文将两个时间作为节点划分为转股前、转股中、转股后三个时间区间,分别从偿债能力、盈利能力和营运能力等方面对西宁特钢债转股财务效应进行深入分析。

(1)偿债能力分析

如图5所示,2018年受市场寒冬的影响,西宁特钢短期偿债能力处于低水平,2019年第一季度市场回暖短期负债能力提升,直至债转股开始维持在同一水平。实施债转股后流动比率在2019年三、四季度明显上升,转股完成后的第一个季度。而速动比率在债转股实施的第一季度由于西宁特钢偿还了10亿借款,货币资金大量减少,此外本季度的预付采购款增加,导致速动资产总额下降,速动比率小幅降低,2019年第四季度开始上升,整体变动趋势与流动比率一致,直到2020年第一季度流动比率与速动比率均达峰值后开始下降,流动比率在2021年第一季度达平衡点,且水平高于2018年。综上所述,西宁特钢债转股的实施给西宁特钢偿债能力带来了积极的影响。

图5 西宁特钢偿债能力分析

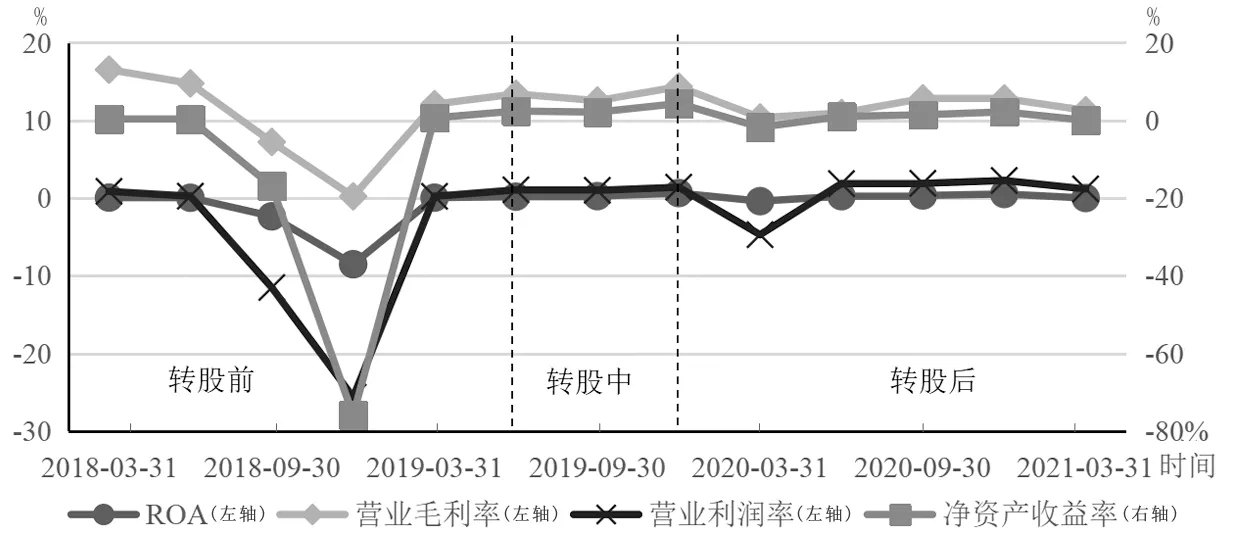

(2)盈利能力分析

根据图6可知,2018年西宁特钢整体盈利能力下降,2019年第一季度回升至下降前的水平,主要是2019年西宁特钢调整了产品结构、削减员工进行整体的成本控制,使得公司效益大大提升。在债转股前、中阶段基本保持一致,转股后西宁特钢整体的盈利能力有小幅度下降,但又很快回升。综上所述,债转股对于西宁特钢的盈利能力影响不明显,其盈利能力的提升取决于西宁特钢本身的经营治理水平。

图6 西宁特钢盈利能力分析

(3)营运能力分析

如图7所示,西宁特钢的存货、总资产、流动资产、应收账款等四个周转率均呈现周期性变动趋势。钢铁企业通常会在年底进行大规模的交货,经营能力呈现出周期性的波动是钢铁行业的显著特征。对比转股前后的经营能力指标可以发现西宁特钢每个周期的波峰除应收账款周转率外都是呈现出上扬趋势,应收账款周转率在2020年全年指标水平低于2018年,是因为2020年销售的材料款尚未收回。各指标都应收账款销售的商铺及商品房应收款由于结算周期影响,房款暂未回收。综上所述,债转股实施的确推动了西宁特钢经营情况向好。

图7 西宁特钢营运能力分析

3.企业价值

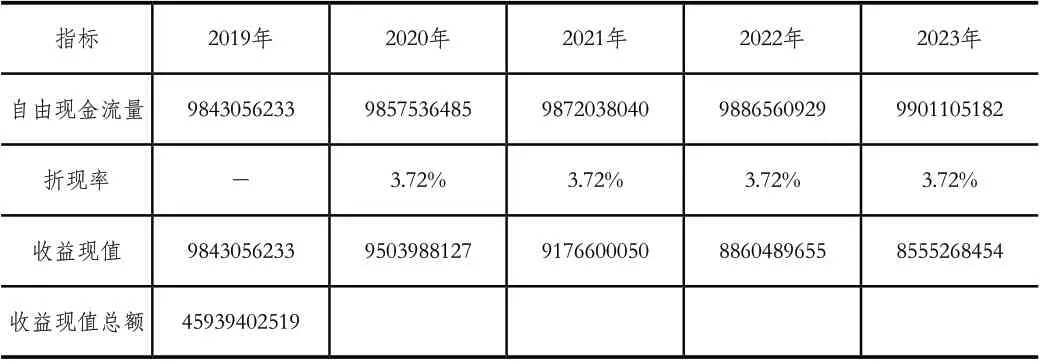

(1)未实施债转股的企业估值

本文采用汪海粟[3]的做法,选择债转股前五年的数据作为基础得出均值预测后期的自由现金流量,以2018年的财务数据为基础得出2019年~2023年西宁特钢未实施债转股情况下的自由现金流量预测值及收益现值,最终计算得出西宁特钢2019年、2020年的企业价值,如表2所示。

表2 西宁特钢未实施债转股情况下预测期的收益计算 (单位:元)

永续期的企业价值=9901105182×(1+4.01%)/(4.26%-4.01%)=4191346967601.32(元)

永续期的企业价值现值=4191346967601.32/(1+4.26%)^5=3402942188488.95(元)

2019年年末未实施债转股情况下企业价值=预测期收益现值和+永续期价值现值=3,448,881,591,008.54(元)

计算步骤同上,2020年年末未实施转股情况下企业价值为3767134884803.12(元)

(2)实施债转股的企业估值

表3 西宁特钢实施债转股情况下预测期的现值计算 (金额单位:元)

永 续 期 的 企 业 价 值=10016338864×(1+4.01%)/(4.2557%-4.01%)=3852808451384.17(元)

永续期的企业价值现值=3852808451384.17/(1+4.28%)^5=3124380913170.34(元)

2019年年末实施债转股情况下企业价值=预测期价值现值和+永续期价值现值=3166450239437.20(元)

计算步骤同上,2020年年末实施转股情况下企业价值为3492420914028.90(元)。

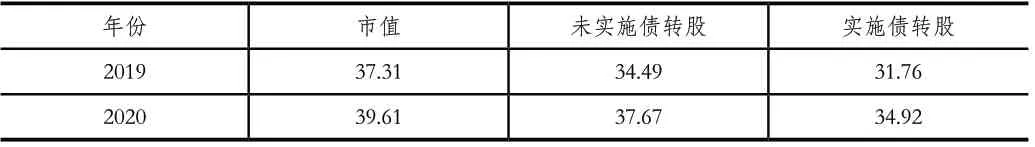

(3)企业估值与市值比较

如表4所示,市值高于未实施和实施债转股情况的企业估值,市场看好西宁特钢的未来发展。2019年、2020年实施了债转股的企业价值对比未实施债转股的企业价值分别下降了7.92%、7.30%,原因在于实施债转股后企业的权益资本增加债权资本减少,未实施债转股时西宁特钢的权益资本成本为4.26%,加权资本成本率3.72%,实施债转股后权益资本成本为4.28%,而加权资本成本率为3.82%。债转股实施后综合资本成本率上升,导致了企业价值下降。此外本次债转股参与的四家投资方均为国有企业背景,市场化程度不高,未能形成强力的企业价值提升效力。

表4 实施债转股与实施债转股企业估值与市值比较表 (单位:亿元)

四、建议与启示

1.构建企业风险防范系统

西宁特钢长期在主营业务亏损的情况下对外持续投资,导致西宁特钢需要持续对外筹资来满足企业的资金需求,这是西宁特钢常年资产负债率高的原因之一。在经济下行的大环境下,无疑给企业带来极大的危机,债转股实施成功后建立合理的风险防范系统是西宁特钢急需完成的任务。

2.相关信息透明化、及时化

第一次大规模债转股仅有25%的股权实现退出,大量债务本质上是由国家进行买单。为防止这一情况重演,国家对企业相关信息质量有了更高的标准。对比2018年西宁特钢混改计划失败,债转股项目顺利实施与息透明化、及时化方面作出的努力相关,但在相关公告方面关于投资人投入资金使用的信息并未披露完整,相关信息透明化、及时化方面西宁特钢仍需加强。

3.牵头关联债权方引入市场力量

西宁特钢在第一阶段引入两家公司分别是债权方工银金融和关联债权方青海金助,关联方和债权人的牵头给予西宁特钢开展债转股项目便利。给予市场信心带动西宁特钢业绩向好,但并未实现企业价值的提升,原因之一是引入的三方投资人均为国资背景,并未充分利用市场资本的力量,要完成企业价值的进一步提升,西宁特钢需要进一步利用市场资本力量。