资本市场开放对企业风险承担的影响研究

——来自“沪港通”的经验证据

吴锡皓,潘钰子

(海南大学 管理学院,海南 海口570228)

资本市场扩大开放是我国落实对外开放基本国策的重要内容之一,不仅加速了我国资本市场发展进程、深化了金融体系改革,也有助于分散资产配置风险、提高投资者成熟度、改善我国企业治理质量。为进一步促进我国资本市场与国际接轨,“沪港通”和“深港通”陆续开通,极大地推进了我国资本市场的开放进程。随着资本市场开放的深化,各种争议也接踵而至,目前关于资本市场开放经济后果的研究存在两种完全对立的观点。在支持资本市场开放的学者看来,资本市场开放能够改善公司投资效率、优化公司治理水平、改善公司信息披露环境、提升公司创新水平①朱琳,伊志宏:《资本市场对外开放能够促进企业创新吗?——基于“沪港通”交易制度的经验证据》,《经济管理》2020年第2期,第40-57页。以及降低股价异质性波动②钟凯,孙昌玲,王永妍:《资本市场对外开放与股价异质性波动——来自“沪港通”的经验证据》,《金融研究》2018年第7期,第174-192页。。然而,反对者却认为,资本市场开放会加剧股价波动性③Bai Y.,Chow D.Y.,“Shanghai-Hong Kong Stock Connect:An Analysis of Chinese Partial Stock Market Liberalization Impact on the Local and Foreign Markets”,Journal of International Financial Markets,Institutions and Money,Vol 50,No 9,2017,pp.182-203.、加大国内资本市场与国际资本市场的风险联动性、降低股票定价效率④Chen G.,Firth M.,Xin Y.,“Control Transfers,Privatization,and Corporate Performance:Efficiency Gains in China's Listed Companies”,Journal of Financial and Quantitative Analysis,Vol.43,No.1,2008,pp.161-190.。

根据《中国企业风险报告(2020)》的分析,受中美贸易摩擦和新冠疫情等不利因素的叠加冲击,国内外宏观经济形势不确定性陡增,我国许多企业的生存和发展遇到前所未有的挑战,企业面临的风险水平骤然升高。如何降低企业的外围风险、营造更好的营商环境成为各方关注的重要议题。随着我国资本市场对外开放的深化,国内企业在吸收国际资本的同时,也切实感受到资本市场和经济环境风险的加剧。那么,在当前国内企业承担较高的风险背景下,我国资本市场是否应当继续加大对外开放力度?抑或相反,关起国门发展经济?显然,这是一个很重要的问题。要回答这个问题,就有必要弄清资本市场的开放究竟如何影响企业的风险承担,然而目前学界仍缺乏这方面的研究。本文将“沪港通”的施行作为我国资本市场开放的外生冲击变量,研究这一交易制度的实施如何影响公司的风险承担水平。实证结果表明,“沪港通”这一资本市场开放政策的施行有利于减轻企业风险承担压力,证明了扩大资本市场开放更多的是带来积极效应。路径研究发现,“沪港通”交易制度的施行可通过提高标的企业投资效率和信息披露质量,进而降低其风险承担水平。进一步研究发现,相较于非国有企业,“沪港通”开通对国有企业风险承担的缓解作用更显著;且“沪港通”政策实施对企业风险承担的降低作用在管理层持股比例较低的公司更明显。

相对于已有文献,本文的贡献主要体现在以下几个方面:第一,基于资本市场开放重要事件——“沪港通”交易制度的施行,首次从企业风险承担的角度探索资本市场开放的经济后果,有助于我们更全面地认识资本市场开放带来的影响。第二,以“沪港通”政策的实施为外生冲击,较好地解决了以往关于企业风险承担影响因素研究的内生性问题。已有文献大多基于产权性质①余明桂,李文贵,潘红波:《管理者过度自信与企业风险承担》,《金融研究》2013年第1期,第149-163页。、公司股权结构②冯晓晴,文雯:《多个大股东与企业风险承担》,《中南财经政法大学学报》2020年第2期,第25-36页。、高管特质③Goldberg C.S.,Graham C.M.,Ha J.,“CEO Overconfidence and Corporate Risk Taking:Evidence from Pension Policy”,Journal of Corporate Accounting&Finance,Vol 31,2020,pp.135-153.以及激励政策④李小荣,张瑞君:《股权激励影响风险承担:代理成本还是风险规避?》,《会计研究》2014年第1期,第57-63页。等方面探索上市公司风险承担的影响因素,这些影响因素在解释公司风险承担水平时,或多或少存在一定的内生性问题。最后,本文的研究发现对于进一步深化资本市场开放、继续推行“沪港通”对外开放交易制度具有重要的参考价值。贯彻资本市场全面开放是十九大提出的重要内容之一,为促进资本市场开放,我国相继推出“深港通”、“沪伦通”等系列政策,本文的研究结论有助于全面认识资本市场对外开放政策的经济后果,为坚定施行资本市场扩大开放政策提供参考依据。

一、理论分析与研究假设

理论上,资本市场的对外开放力度的加大,可能会对企业的风险承担产生两种截然不同的影响,既有可能减轻企业的风险承担,也有可能加重企业的风险压力。从减轻企业风险承担的角度看,首先,“沪港通”的开通有助于引进境外投资者持股以改善国内投资者结构。就“用手投票”的动机和能力而言,相较于国内投资者,来自香港的境外投资者成熟度更高,其价值投资倾向更明显,因而更具有动机积极参与公司治理。与此同时,当境外投资者持股比例达到公司前十,就具有委派董事等权利⑤Aggarwal,R.,Erel,I.,Ferreira,M.,et al.,“Does Governance Travel Around the World?Evidence from Institutional Investors”,Journal of Financial Economics,Vol.100,No.1,2011,pp.154-181.,故具有参与公司治理的能力。因此,境外投资者“用手投票”可缓解股东与管理层之间代理冲突,提升公司投资效率和信息披露质量,改善公司治理水平,提升公司经营绩效,进而可能降低业绩波动以及企业风险承担水平。

其次,“沪港通”交易机制所引进的境外投资者也可通过“用脚投票”的方式监督管理层行为。具体而言,活跃于中国资本市场的境外投资者大多为机构投资者,能够高效利用所获取的信息,较国内投资者而言具有一定的信息优势。当其利益受损且“用手投票”受到阻碍时,会及时选择抛售公司股票的方式,减少自身损失。倘若境外机构投资者大量抛售公司股票,会对股价产生较大的下行压力,尤其是机构投资者会引领相关境外投资者和国内散户集体抛售相关股票,进一步加剧公司股票下跌。这不仅对公司高管声誉产生不利影响,同时也增大其解雇风险,加大公司高管自利成本。上述隐形成本有助于抑制高管的自利行为,缓解公司代理冲突,进而提升其投资效率与信息质量,减少企业业绩波动,降低风险承担。

此外,公司内部会采取风险对冲的策略,提高投资效率和信息披露质量、降低高管变更的频率⑥饶品贵,徐子慧:《经济政策不确定性影响了企业高管变更吗?》,《管理世界》2017年第1期,第145-157页。,有助于提升公司治理质量。由于管理者具有风险规避倾向,在此环境中与所有者利益更为一致,进而缓解代理冲突,相对降低公司风险承担。

基于上述分析,我们提出以下研究假设:

H1a:资本市场开放可能有利于减轻公司的风险承担。

从另一个角度看,资本市场的开放也有可能会加大企业风险承担。首先,由于“沪港通”交易机制对境外投资者交易规则、持股比例和交易额等存在一定限制,加之搭便车等问题的存在会抑制境外投资者选择“用手投票”。同时,由于境外机构投资者普遍实行经理人制度,其短期任期内业绩压力使其更倾向于短视行为①Jan B.,Ferreira M.A.,Pedro M.,Pires P.,“Are Foreign Investors Locusts?The Long-Term Effects of Foreign Institutional Ownership”,Journal of Financial Economics,Vol.126,No.1,2017,pp.122-146.,压力传导致使公司管理层增强其盈余操纵动机,降低信息披露质量和投资效率②Chang X.,Chen Y.,Zolotoy L.,“Stock Liquidity and Stock Price Crash Risk”,Journal of Financial and Quantitative Analysis,Vol.52,No.4,2017,pp.1605-1637.,进而降低公司治理水平。此外,由于投资者对公司发挥监督作用也需一定的时间和经济成本,而短期投机的境外投资者的投资行为并非追求公司长期价值回报,导致其对管理层未能发挥有效的监督作用③Callen J.L.,Fang X.,“Institutional Investor Stability and Crash Risk:Monitoring Versus Short-termism?”Journal of Banking&Finance,Vol.37,No.8,2013,pp.3047-3063.,这将进一步加剧公司代理问题,阻碍信息披露和投资效率的优化,进而加大公司的风险承担。

其次,境外投资者较内地投资者而言,可能缺乏一定的本地信息,导致其投资行为未必科学合理。例如,Chen等人研究发现④Chen S.,Sun Z.,Tang S.,Wu D.,“Government Intervention and Investment Efficiency:Evidence from China”,Journal of Corporate Finance,Vol.17,No.2,2011.pp.259-271.,基于中国资本市场环境,境外投资者对信息收集与分析成本较境内投资者更高,导致境外分析师对公司盈余预测精确度相对较低,本地信息的缺乏,加之“羊群效应”在境外投资者及国内散户间扩散,容易进一步加大企业的风险承担。

最后,“沪港通”的施行加剧了本国与国际市场间的风险联动,加快了短期国际游资的进出,进一步加大了本国经济和A股市场的波动水平⑤Bai Y.,Chow D.Y.,“Shanghai-Hong Kong Stock Connect:An Analysis of Chinese Partial Stock Market Liberalization Impact on The Local and Foreign Markets.”,Journal of International Financial Markets,Institutions and Money,Vol.50,No.9,2017,pp.182-203.。由于我国当下资本市场监管水平相对薄弱,许多资本交易制度仍有待完善,这会放大资本市场开放所带来的冲击。此外,资本市场开放也进一步增强外汇交易需求,加大了中国外汇波动水平,进一步放大了外汇波动对资本市场波动的影响⑥吴丽华,傅广敏:《人民币汇率、短期资本与股价互动》,《经济研究》2014年第11期,第72-86页。。因此,随着资本市场开放政策的实施,各因素影响将加重我国股市和经济环境的不确定性,进而加大企业风险承担。

基于以上分析,我们提出如下对立假设:

H1b:资本市场开放可能会加重公司的风险承担。

二、研究设计

(一)样本选择与数据来源

本文选取2010—2018年中国上交所A股上市公司为初始研究样本,并对初始样本按照以下原则进行处理:(:(1)剔除金融保险类上市公司。由于金融保险行业平时的账务处理以及报表编制都与其他行业存在很大差异,故将其剔除;(;(2)剔除ST、PT类上市公司。在资本市场中,ST、PT往往属于业绩较差、风险较高的公司,这类公司的很多财务指标出现异常,故将其剔除;(;(3)为降低数据极端值对研究结果的影响,进行了Winsorize处理;(4)由于后文在计量第t年企业风险承担水平时,需要用到t前后两年的数据,即第t-2~t+2年的数据,因此,最终进入假设检验的样本年度为2012—2016年。经过上述筛选后,共获得8 356个公司-年度观测值。

(二)变量设计

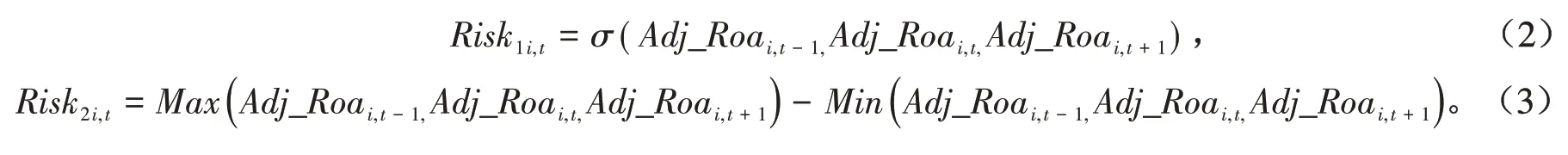

1.公司风险承担水平的衡量公司风险是其收益的不确定性的集合,而在已有财务理论研究中,主要用收益的方差或标准差来度量企业的风险承担水平。参考Faccio等人以及余明桂等人的研究⑦Faccio M.,Marchica M.,Mura R.,“Large Shareholder Diversification and Corporate Risk-Taking”,Review of Financial Studies,Vol.24,No.11,2011,pp.3601-3641.⑧余明桂,李文贵,潘红波:《民营化、产权保护与企业风险承担》,《经济研究》2013年第9期,第112-124页。,本文通过度量某一周期内(具体为3年或5年)总资产收益率(Roa)的波动来衡量公司的风险承担水平。我们以公司息税前利润(EBIT)除以年末资产总额的比率来度量Roa,然后进行年度-行业均值调整,具体计算方法见公式(1)。在此基础上,我们采用(t-1,t+1)共3年的Adj_Roa的标准差和极差两种方法度量公司风险承担(Risk1和Risk2),详见公式(2)和(3)。其中,公式(2)中的σ(.)表示标准差,公式(3)中Max(.)和Min(.)分别表示最大值和最小值。

其中,X表示行业中企业的数量。

在后续的稳健性检验中,我们借鉴Faccio等人以及余明桂等人的研究①Faccio M.,Marchica M.,Mura R.,“Large Shareholder Diversification and Corporate Risk-Taking”,Review of Financial Studies,Vol.24,No.11,2011,pp.3601-3641.②余明桂,李文贵,潘红波:《民营化、产权保护与企业风险承担》,《经济研究》2013年第9期,第112-124页。,采用以下方法计量企业风险承担:(:(1)采用(t-2,t+2)共5年Adj_Roa的标准差和极差方法度量公司风险承担(Risk3和Risk4)。例如,我们在计算m公司2012年的企业风险承担水平Risk3时,采用的是2010—2014年共5年的Adj_Roa的标准差来度量。由于计算某公司第t年的Risk3需要用到t-2~t+2前后两年的数据,因此,尽管我们的初选样本期间是2010—2018年,但经过以上程序,最终进入检验程序的样本期间为2012—2016年。(2)从市场波动的角度计量企业风险承担,即个股周收益率波动(即某一样本年度内公司股票的周收益率的标准差STD_RET)来衡量企业风险承担水平。

2.资本市场开放衡量指标借鉴钟覃琳和陆正飞以及连立帅等人的做法③钟覃琳,陆正飞:《资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验》,《管理世界》2018年第1期,第169-179页。④连立帅,朱松,陈关亭:《资本市场开放、非财务信息定价与企业投资——基于沪深港通交易制度的经验证据》,《管理世界》2019年第8期,第136-154页。,我们设置虚拟变量HSE来度量资本市场开放影响。如果该公司的股票在“沪港通”标的范围内,则HSE赋值为1;否则,赋值为0。

3.控制变量企业规模(Size)、资产负债率(Lev)、公司绩效(Roe)、企业成长性(Growth)、账面市值比(Bm)、产权性质(Soe)、企业年龄(Age)、大股东持股比例(First)、董事会人数(Board)、独董占比(Indep)以及年度效应(YEAR)和行业效应(INDU)。

(三)检验模型

根据前文样本筛选和变量设定,本文设置如下双重差分模型(DID)检验资本市场开放对公司风险承担的影响:

在模型(4)中,Riski,t为公司风险承担代理变量;HSE为“沪港通”标的股票代理变量;Post为“沪港通”开通时间,若为2014年之后年度,则Post赋值为1;否则为0;Control为上文加入的控制变量;INDU和YEAR分别表示行业与年度虚拟变量。在模型(4)中,我们主要考察交乘项HSEi,t*Posti,t的系数α3,若系数α3显著小于0,则说明“沪港通”实施后减轻了公司风险承担,支持前述研究假设H1a;系数α3显著大于0,则说明“沪港通”实施后推高了公司风险承担,假设H1b将得到支持。

三、实证结果及分析

(一)单变量检验

在回归分析之前,我们首先以企业是否为“沪港通”标的公司,检验它们的风险承担水平是否存在显著差异,表1报告了单变量检验的结果。通过表1可以发现,非标的公司(HSE=0)风险承担Risk1的均值和中位数(0.028和0.018)均显著高于标的公司(HSE=1)相应数值(0.019和0.013)。同样,非标的公司(HSE=0)风险承担Risk2的均值和中位数也均显著高于标的公司(HSE=1)。以上结果初步说明“沪港通”的施行可发挥外部治理作用,“沪股通”标的公司承担的风险更低,初步验证了前述假设H1a。

表1 单变量分析

(二)基本回归结果

1.DID平行趋势检验结果参考Lester的研究①Lester R.,“Made in the U.S.A.A Study of Firm Responses to Domestic Production Incentives”,Journal of Accounting Research,Vol.57,No.4,2019,pp.1059-1114.,我们计算了两组样本的风险承担变化率(△Risk1%(2012—2013)和△Risk2%(2012—2013))②以△Risk1%(2012—2013)为例,m公司的△Risk1%(m,2012—2013)=(Risk1 m,2013-Risk1 m,2012)/Risk1 m,2012*100%。,然后对比检验这两个变化率的均值和中位数是否存在显著差异,其结果如表2所示。

表2 DID平行趋势检验——沪港通政策实施前实验组与控制组的风险承担差异

从表2可以看到在“沪港通”政策实施之前的2012—2013年,“沪股通”标的股票(处理组)与非标的股票(对照组)在企业风险承担变化趋势上并未存在显著差异,支持了双重差分法的合理性。

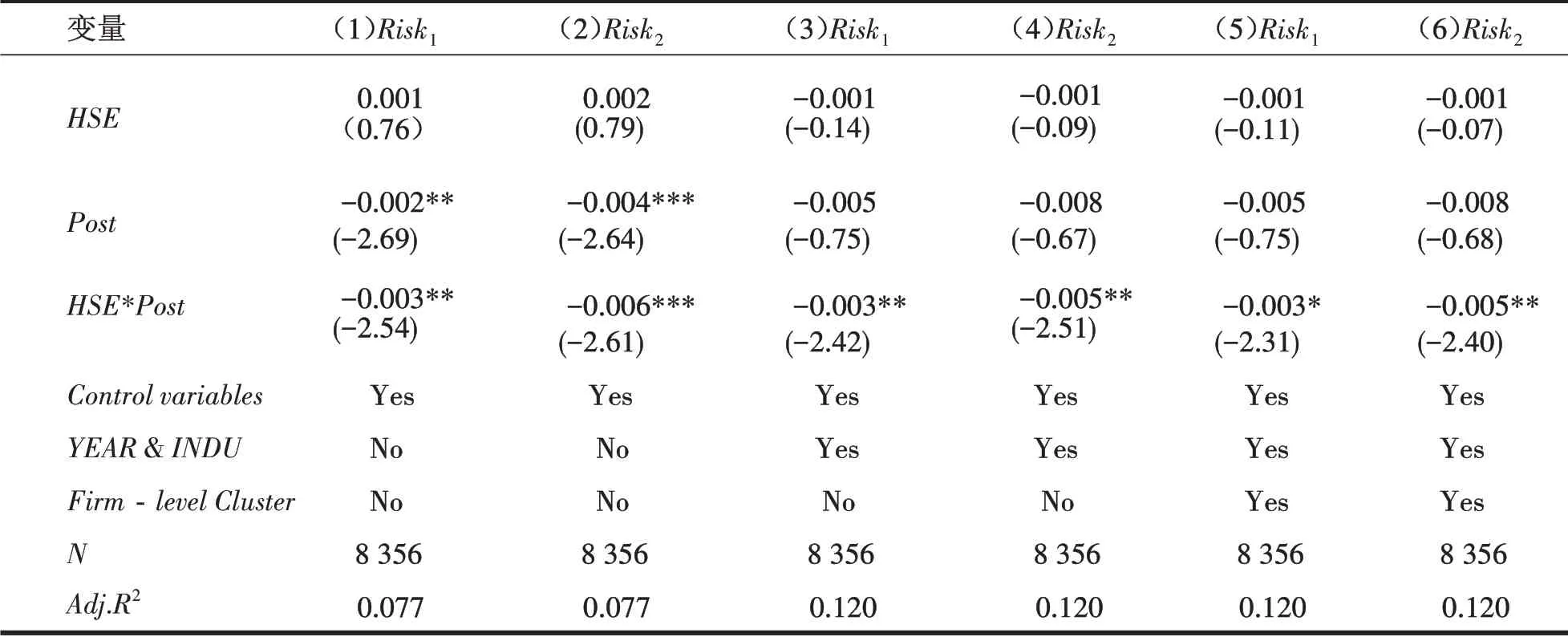

2.DID回归结果表3报告了资本市场开放对企业风险承担影响的DID回归结果。其中,列(1)和(2)未控制年度与行业效应,列(3)和列(4)同时控制年度与行业效应,列(5)和列(6)在控制年度行业效应的基础上,进一步在公司层面进行聚类处理(Cluster)。在这六列实证结果中,HSE与Post之间的交互项(HSE*Post)系数均在1%的水平上显著为负,表明“沪港通”政策的实施有效降低了企业的外在风险水平。根据第(5)列和第(6)列交互项(HSE*Post)的回归系数,可知在“沪港通”政策实施后,相较于非标的公司,“沪股通”标的公司企业风险承担平均下降约为11.54%和10.21%③其经济显著性计算为:-11.54%=-0.003/0.026,其中,-0.003为表3列(5)中交互项(HSE*Post)的回归系数,0.026为“沪股通”标的企业风险承担均值(见表2);此外,10.21%的计算同上。,支持了前述研究假设H1a。

表3 资本市场开放与企业风险承担

(二)稳健性检验

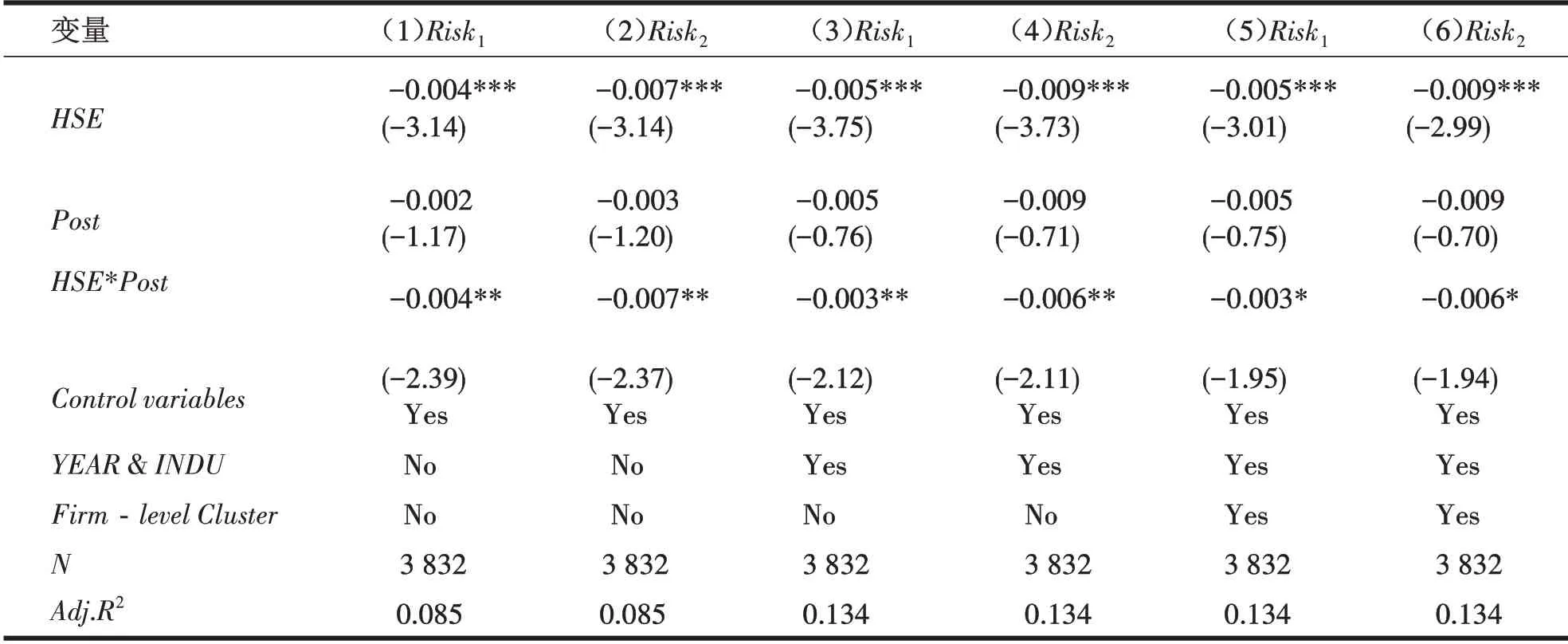

1.PSM-DID检验由于“沪股通”标的股票为证监会人为筛选,此类公司自身治理水平较高且风险较低,可能导致回归结果存在自选择的估计偏差。因此我们采用倾向匹配得分(PSM)1:1最近邻匹配的方法进行分析。表4报告了PSM-DID检验的结果。其中,列(1)和列(2)没有控制行业、年度效应,也没有在公司水平上进行聚类处理;列(3)和列(4)同时控制年度与行业效应,列(5)和列(6)在控制年度行业效应的基础上,进一步在公司层面进行聚类处理(Cluster)。可以发现,这六种回归结果的HSE*Post的回归系数也依然显著为负,由此表明,我国资本市场沪港通的开放,有利于降低公司的风险承担水平。

表4 资本市场开放与企业风险效应——PSM-DID检验

2.指标敏感性检验参考Faccio等人以及余明桂等人的研究①Faccio M.,Marchica M.,Mura R.,“Large Shareholder Diversification and Corporate Risk-Taking”,Review of Financial Studies,Vol.24,No.11,2011,pp.3601-3641.②余明桂,李文贵,潘红波:《民营化、产权保护与企业风险承担》,《经济研究》2013年第9期,第112-124页。,本文以5年(t-2期至t+2期)为周期度量企业风险承担(Risk3和Risk4),具体度量方式详见公式(2)和(3)。同时参考陆瑶和胡江燕的研究③陆瑶,胡江燕:《CEO与董事“老乡”关系对我国上市公司风险水平的影响》,《管理世界》2014年第3期,第131-138页。,选择个股周收益率波动(即个股年度内周收益率的标准差STD_RET)来衡量企业风险承担水平,指标敏感性测试如表5所示,交乘项HSE*Post的回归系数均在1%的水平上显著为负,表明采用新的方法(Risk3、Risk4和STD_RET)重新计量企业风险承担之后并没有影响本文的结论,资本市场开放仍是降低企业风险压力的重要因素。

表5 资本市场开放与企业风险效应——指标敏感性检验

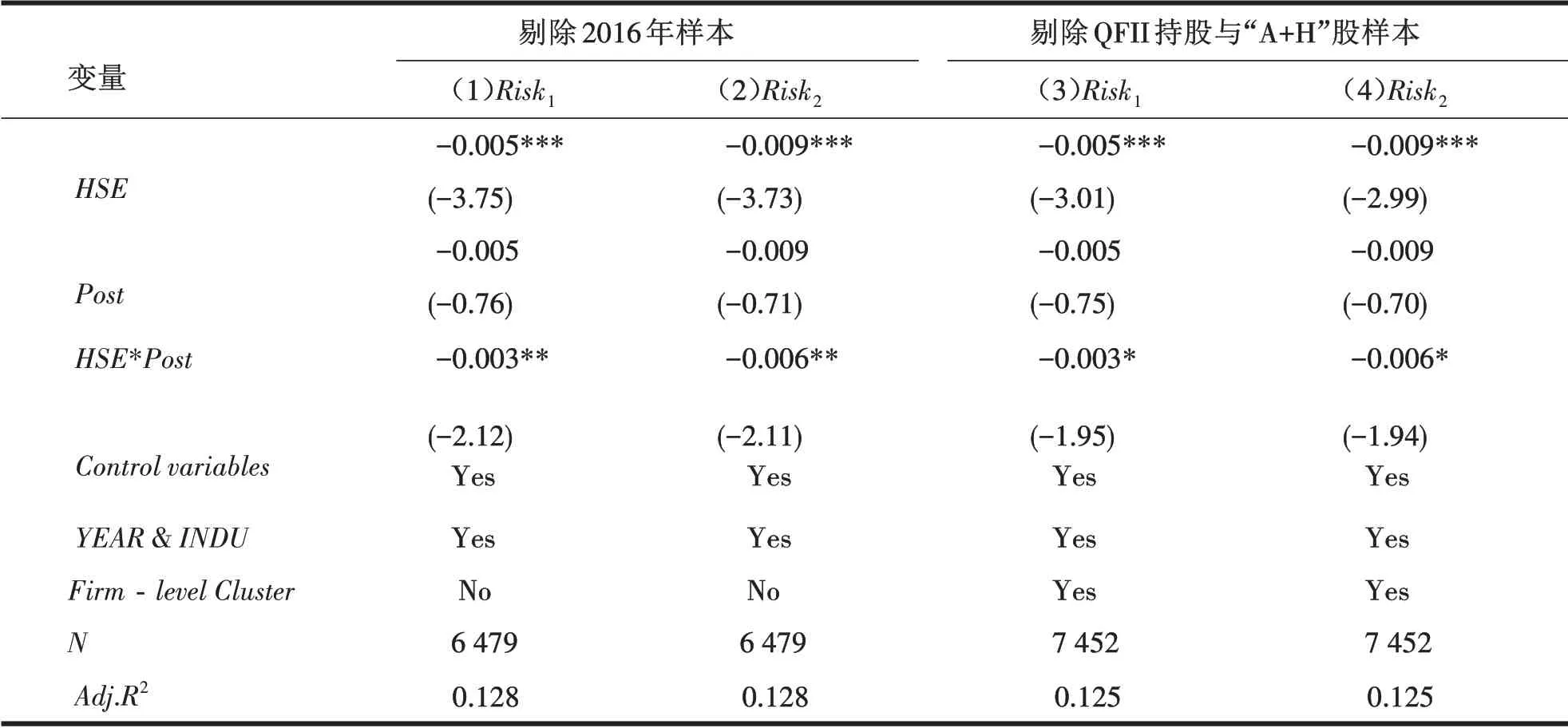

3.其他替代性解释的排除首先,由于中国股市在2015年经历上半年暴涨与下半年暴跌,“冰火两重天”催生了2016年至今证监会对股市的强监管。随着监管强度的加大,企业的风险投资行为可能会受到遏制,进而降低企业风险承担水平。因此,监管强度的加大可能是公司风险承担水平降低的另一种解释,公司风险承担水平的降低未必就是资本市场开放的结果。为了排除监管因素强化的影响,本文剔除2016年的样本,对模型(4)重新回归,检验结果见表6的第(1)和(2)列。该结果显示,剔除了2016年的强监管样本后,交互项HSE*Post的回归系数依然显著为负,说明剔除强监管年份的影响后,“沪港通”的开放仍然显著降低了企业风险承担水平,文章结论不变。然而,与前文表3相比,剔除2016年强监管年份的影响后,交互项HSE*Post的回归系数有所减小,说明证监会对股市的强监管政策的确有助于降低企风险承担。

其次,QFII持股可能也会有效监督管理者行为,提升公司治理水平,进而降低企业风险承担;而“A+H”交叉上市的公司,同时受到中国大陆和香港证监会的监管,并根据双方准则进行会计信息披露,这种双重要求可能有助于增强公司治理,进而降低公司风险承担。因此,QFII持股以及“A+H”交叉上市也可能是导致公司风险承担下降的原因。为排除这些因素的干扰,本文剔除QFII持股与“A+H”股样本,重新进行了检验,结果见表6第(3)和(4)列。该回归结果表明,即便剔除了QFII持股以及“A+H”交叉上市的影响之后,HSE*Post系数仍在10%水平上显著为负。因此,排除掉QFII持股以及“A+H”交叉上市的解释之后,本文的研究结论仍然成立,即资本市场开放是降低公司风险负压的重要因素。

表6 资本市场开放与企业风险效应——其他可替代解释的排除

四、拓展性检验

(一)作用机制分析

根据前文理论分析,“沪港通”交易机制降低企业风险承担的作用机制在于以下两个方面:第一,改善投资效率路径——“沪股通”标的公司由于香港机构投资者持股,其“用手投票”和“用脚投票”行为对管理层的监督力度更大,这种方式强化对其投资失败的惩罚力度,抑制了管理层的非效率投资行为,进而降低了企业风险水平。第二,改善信息披露质量路径——“沪港通”标的公司的信息披露管制更严格,促使公司改善其信息披露质量,缓解了企业与投资者间的信息不对称水平,因此企业外在风险相对更低。为证实上述理论逻辑,我们分别围绕公司投资效率和信息披露质量,对“沪港通”实施影响企业风险承担的内在机制展开检验。

1.投资效率中介效应检验结合前文的理论分析,为检验投资效率是否为“沪港通”实施降低公司风险承担的作用机制,参考陈运森和黄健峤的研究①陈运森,黄健峤:《股票市场开放与企业投资效率——基于“沪港通”的准自然实验》,《金融研究》2019年第8期,第151-170页。,本文设置变量非投资效率(Invest)来度量企业投资效率。表7报告了投资效率中介机制检验三阶段的回归结果,在第三阶段检验中,HSE*Post的系数显著为负,且系数绝对值和显著性水平较第一阶段均有所降低,表明变量Invest起到了部分中介效应。即“沪港通”交易制度的实施,企业投资效率有所优化,“沪港通”施行通过提高企业投资效率的部分中介作用降低了企业风险承担。

表7 资本市场开放与企业风险效应——投资效率中介效应

2.信息中介效应检验参考Dechow等人的研究②Dechow P.M.,Sloan R.G.,Sweeney A.P.,“Causes and Consequences of Earnings Manipulation:An Analysis of Firms Subject to Enforcement Actions by the SEC*”,Contemporary Accounting Research,Vol.13,No.1,1996,pp.1-36.,本文选取操作性应计项(Abs_DA)作为信息披露质量度量指标。表8的第三阶段检验中,HSE*Post系数显著为负,且系数绝对值较第一阶段均有所降低,表明变量Abs_DA起到了部分中介效应。换言之,“沪港通”政策的实施提高了企业的信息披露质量,进而降低企业风险承担。

表8 (续)

表8 资本市场开放与企业风险效应——信息中介效应

(二)进一步分析

1.产权性质的差异就中国经济结构而言,国企肩负着保民生、稳增长以及贡献财政税收等社会责任,形成较严重的政策性负担,政治压力致使其投资效率处于较低水平;同时其管理层大都由国家直接任命,全民所有导致监管者缺失,可能导致其信息披露质量较差;国企管理者薪酬普遍受到行政管制,致使薪酬激励难以发挥应有作用。就非国有企业而言,由于中国现行产权保护制度的不完善,致使非国有企业经营本身就存在较高风险水平,但所有者的直接监督可提高监管力度,进而提高企业投资效率;同时非国有企业天生存在逐利的动机,风险与收益相匹配,致使其存在风险性行为,但市场化竞争可优化其公司治理水平,提高信息披露质量。根据边际效用递减规律,我们预测,在实施“沪港通”后,相较于非国有企业,境外投资者的大幅引进对企业风险承担的缓解作用在国有企业中更显著。

表9报告了相应的回归结果,其结果显示,与列(1)相比,列(3)的交互项HSE*Post系数都要大一些,而组间系数差异的Chow检验(见表末尾)也显示二者存在显著差异,说明“沪港通”交易制度的实施对国有企业风险承担的缓解作用更显著,列(2)和(4)对比的结果也同样支持了上述结论。

表9 资本市场开放与企业风险效应——基于产权性质的调节效应

2.代理冲突影响现代企业制度中,代理冲突是公司治理的核心问题。高敬忠和周晓苏以及程小可等分别以管理层持股和CEO持股为研究对象①高敬忠,周晓苏:《管理层持股能减轻自愿性披露中的代理冲突吗?——以我国A股上市公司业绩预告数据为例》,《财经研究》2013年第11期,第123-133页。②程小可,钟凯,杨鸣京:《民营上市公司CEO持股缓解了代理冲突吗?——基于真实活动盈余管理视角的分析》,《审计与经济研究》2015年第4期,第13-21页。,发现持股及持股比例的上升会显著提高公司信息披露质量,降低盈余管理水平,缓和股东和管理层的代理冲突。管理层持股可有效缓解公司代理成本,提升公司治理水平,进而提升公司投资效率和信息披露质量,降低其风险承担。因此,如果资本市场开放能够降低企业风险水平,那么,这种效应在代理冲突较为严重的公司里发挥的作用可能更为明显。据此,我们推测,相较于管理层持股比例较高的企业而言,“沪港通”交易制度施行对管理层持股比例较低企业的风险承担的缓解作用更显著。

表10报告了管理层持股差异造成的影响,其中前两列报告了管理层持股比例大于年度行业均值的样本回归结果,HSE*Post的回归系数分别为-0.003和-0.006,且均在10%的水平上显著;后两列报告了管理层持股比例较低样本的回归结果,HSE*Post的回归系数分别为-0.006和-0.011,且均在5%的水平上显著。此外,表末的交乘项组间差异系数Chow检验的结果显示,列(1)和(3)的交乘项系数在5%的水平上存在显著差异,由此表明,“沪港通”交易制度的实施降低企业风险水平在管理层持股比例较低企业里的作用更显著;列(2)和(4)的结果同样支持这一结论。

表10 资本市场开放与企业风险效应——基于管理层持股的调节效应

五、结论

受新冠疫情和中美贸易摩擦等不利因素的冲击,我国许多企业的生存和发展遇到前所未有的危机,企业外在的风险压力较大。在当前国内企业风险较高的背景下,是否应当继续扩大资本市场开放成为当下我国学术界普遍关注的热点话题。本文基于“沪港通”实施的外生事件,以上交所A股上市公司为样本,考察了资本市场开放对企业风险承担的影响。实证结果表明,“沪港通”这一资本市场开放政策的施行有助于减轻企业风险承担,且上述结论在经过一系列稳健性检验后依然成立,由此表明资本市场的开放带来更多的是积极效应。路径研究发现,“沪港通”交易制度的施行可通过提高标的企业投资效率和信息披露质量,进而降低其风险承担。进一步研究还发现,相较于非国有企业,“沪港通”开通对国有企业风险承担的缓解作用更显著;且“沪港通”政策实施对企业风险承担的降低作用在管理层持股比例较低的公司更明显。

本文从企业风险承担的角度,进一步揭示了“沪港通”交易制度形成积极公司治理效应的作用机制,即通过引入境外投资者,有助于提升企业投资效率和信息披露质量,进而降低公司风险承担。本文支持了资本市场开放具有积极效应的观点,有助于全面认识资本市场对外开放政策的经济后果,同时也提供了资本市场开放与企业风险承担方面的启示。第一,在中美贸易摩擦和新冠疫情的不利冲击背景下,企业的生存和发展遇到前所未有的挑战,企业更需要成熟的价值投资者来监督治理公司,而“沪港通”等开放政策可以引进成熟的境外投资者,完善投资者结构,提高投资效率和信息披露质量,降低企业的风险承担,从而促进实体经济的可持续性发展。因此,我国应该继续坚定资本市场对外开放政策,完善“沪港通”等对外开放交易机制,加强境内外投资者的经验分享,改善境内投资者的投资理念和个人能力,为我国经济转轨增添动力。第二,资本市场开放是我国金融体制改革的重要举措,通过吸引外来投资者,一定程度上打破了我国企业的融资困境。因此,政府要不断创新对外开放机制,加强对资本市场的金融监管,优化金融资源配置,推动汇率、利率的市场化改革,为我国企业发展注入血脉。