中国股票市场“下行Beta 之谜”

——基于信息质量与投资者风险偏好的解释

李伟强 ,张守信

(1.东北财经大学 研究生院,辽宁 大连 116025;2.哈尔滨商业大学 体育学院,黑龙江 哈尔滨 150028)

一、引言

一系列基于不同市场的研究均发现,资本市场存在典型的“下行Beta 之谜”,即在股价下行阶段,个股特质尾部风险与其预期收益率之间表现为负相关。对此,一部分的研究尝试从非理性投资策略的视角加以解释,如投资者赌博式心理、追涨杀跌的交易策略等。然而,近期的一些研究却发现,公司财务信息操纵会影响到股票下行Beta。因为在股价下行阶段,公司将增加盈余管理并导致会计稳健性的降低,这会形成价值低估效应并加速股价下滑。史永东等也证实,在不同的财务操纵意愿下,市场中将出现能够真实反映公司财务状态的有形信息和与公司财务信息无关的无形信息,不同信息对股价下行风险存在异质性影响结构。这意味着,公司的财务操纵意愿会改变市场信息中财务信息的含量,进而对股票下行风险与预期收益产生影响。因此,信息质量成为影响个股风险与收益关系的重要变量。

中国股票市场中是否存在“下行Beta 之谜”?其出现又多大程度上与信息质量相关? 针对这些问题,本文参考Daniel et al.及史永东等的研究,将个股信息拆分为与基本面相关的“价值信息”和与基本面无关的“噪声信息”,继而考察不同信息对个股Beta 的异质性影响,同时基于不同策略投资者对信息质量及价值信息利用存在异质性的认知,进一步检验不同投资策略是否会影响信息与个股Beta变动的关系,从而基于风险-收益存在信息冲击异质性的理解,为中国A 股市场股票的“下行Beta 之谜”提供解释。

二、研究假设

(一)价值信息、噪声信息与股票下行Beta

信息往往是不同质的,一些信息是公司财务价值的真实反映,有助于投资者对股票进行正确估值,Daniel et al.称之为“价值信息”。另外“噪声信息”源自财务操纵后的有选择披露,无法反映公司真实财务状况。Frankel et al.认为基本面信息反映了公司真实财务状况与未来盈利前景,故股价同步性形成了股票价格“均值回归”的基本判断。而Lee et al.证实,当市场信息的财务信息较多时,投资者能够基于真实财务信息进行投资选择,有助于化解市场风险,因此本文提出假设H。

H:市场信息中价值信息越多,股票下行Beta越低。

噪声信息与价值信息伴生,噪声信息的产生,一是因为投资者的解读差异,二是公司进行选择性披露,传递了非真实信息。

Morck et al.发现,噪声信息并不显著影响即期收益率,但会对股票价格产生冲击。与此同时,Stambaugh et al.发现,价格下行也会催生负面噪声信息的产生,此时股票下行Beta 会背离价值信息。据此,提出假设H。

H:市场信息中噪声信息含量越高,股票下行Beta 水平越高。

(二)投资者风险偏好的影响

投资者交易策略是通过对所获信息进行解读的结果。Stambaugh et al.发现,风险偏好者基于单一信息决策且不愿调整投资策略。因此,在价值信息影响股票下行Beta 过程中,风险偏好者往往会忽视完整的价值信息,同时在股票价格波动时不及时调整策略。由此,提出假设H。

H:投资者风险偏好程度越高,价值信息与股票下行Beta 水平的负向关系越弱。

Barberis et al.发现风险厌恶者总是更为关注公司全面信息,其采取更为稳健的组合投资策略。吴世农等也发现,风险厌恶者更偏好于“基本面策略”,对风险厌恶者而言,噪声信息的冲击被一定程度上抵消,从而强化价值信息与股价变动间的同步性。据此,提出假设H。

H:投资者风险厌恶程度越高,价值信息与股票下行Beta 水平的负向关系越强。

三、研究设计:模型与方法

(一)个股下行Beta 系数的估计

在个股Beta 的估计上,本文用Frazzini et al.的方法,用个股超额回报对市场超额回报进行时序维度的滚动回归来估计股票样本t 季度Beta水平,其中,个股收益波动率用各历史年度滚动日超额回报标准差计算。采用日收益率数据进行计算,是为了更好地控制收益率分布的尾端偏态特征对实证结论的影响,也有助于更好地摒弃其他混杂因素的干扰。

(二)价值信息与噪声信息识别

将Daniel et al.的“基本面信息”、宏观经济因素与未来信息全部归入“价值信息”。思路如下:

首先,构建个股收益率回归方程,并引入宏观经济因素。在个股收益率变动中,方程扰动项部分就代表了公司个体因素的影响,而宏观因素的作用则体现在方程拟合部分。

在宏观经济因素引入时,参考Stambaugh et al.的研究,使用市场平均收益率描述宏观经济波动的影响,同时为控制我国股票市场典型存在的行业收益率偏差,方程(1)中还引入行业平均收益率加以控制。具体收益率方程为:

r

为周股票平均实际收益率,r

为经流通市值加权的考虑现金红利再投资的综合市场收益率,r

则是对应的行业收益率。方程(1)中同时引入了市场收益率与行业收益率的滞后一期与超前一期项,其中滞后一期是为了规避信息冲击的股价非同步性影响,而超前一期则是为了控制未来信息对收益率的冲击。

其次,借鉴Kim et al.的方法,估计方程(1)得到残差后进行收益率滚动合并,可得到信息冲击下个股收益率变动份额,此时该份额可表示价值信息与噪声信息冲击下的收益率变动成分,如式(2)、(3)所示。

n

(i

,q

)表示q

季度股票交易跨周数。最后,使用史永东等的收益率方程识别价值信息与噪声信息,具体方程如式(4)。

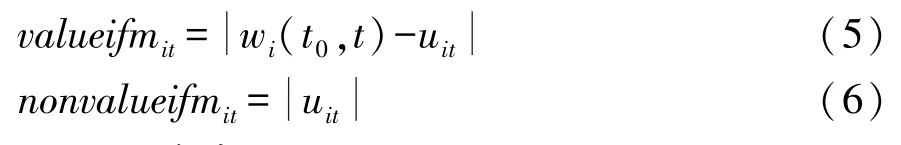

valueifm

)与噪声信息(nonvalueifm

)即可定义为:

(三)投资者风险偏好的识别

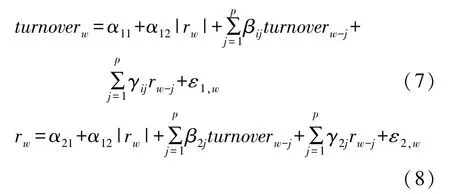

使用Statman et al.基于换手率进行投资者风险偏好类型的识别,研究发现,投资者在自我归因偏差影响下会对自身的选股能力产生盲目自信,此时高收益率下的换手率程度就成为测度投资者风险厌恶程度的一个很好的代理变量。构建换手率方程如式(7)、(8)。

r

为个股周平均收益率,turnover

为周实际换手率。具体的滞后阶数由AIC 准则确定。对二阶滞后移动平均模型而言,若收益率与换手率间存在Granger 因果关系,即表明高收益率引致了更高换手率(过度自信)或更低换手率(损失厌恶),从而一定程度上能够识别出投资者的风险偏好类型。

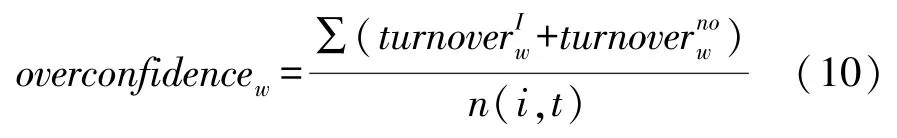

参考郑睿等的研究,将换手率分解为投资者行为产生的部分以及资金流动等因素产生的部分,并假设此时股票投资者风险偏好类型为中等,则:

根据Odean的研究,股票换手率一阶差分均值可测度投资者在该只股票上的总体风险偏好程度,当投资者呈现出过度自信或风险偏好型特征时,高收益率会引致高换手率,此时周换手率一阶差分大于0。即有:

同时,测度风险厌恶特征可通过股价上涨阶段的平均换手率和股价下跌阶段的平均换手率之差加以识别。其逻辑是,在股价上涨阶段,风险厌恶型投资者具有较低的理论盈利上限,此时投资者会倾向尽快卖出持有的盈利资产;而在股票下跌阶段,风险厌恶型投资者又倾向于采取相对保守的投资策略,明显降低交易频率。

此时,计算风险厌恶型偏好可如式(11)所示。

(四)相关控制变量的选择

为讨论股票下行Beta 的变动,进一步引入与股票风险相关的其他控制变量。参考Fama et al.的研究,基于多因子Fama-French 模型引入如下控制变量:换手率(Turnover

)、特有收益率(Ret

)、特有收益率标准差(Sigma

)、资产规模(Size

)、账面市值比(MB

)、短期资产负债率(Lev

)、总资产收益率(ROA

)、公司财务信息透明度(ABAC

)。具体详见表1 所示。

表1 模型相关变量测度说明

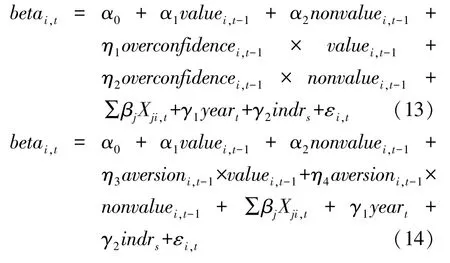

(五)模型设计

鉴于个股下行Beta 可能存在一阶延时效应,借鉴Cooper et al.的方法,本文使用了固定效应的变截距模型,并在回归方程中引入个股下行Beta 的一阶滞后项。考察价值信息和噪声信息是否影响个股下行Beta 的模型为:

beta

为个股i

在时期t

的下行Beta 系数,value

与nonvalue

为滞后一期市场信息中价值信息与噪声信息含量,X

为引入的j

个控制变量,year

与indr

是时间与行业哑变量,以控制时间维度变异及行业异质性。因此,进一步设计考察风险偏好者策略与风险厌恶者策略对信息冲击影响的模型可表述为式(13)和式(14)。

四、样本、数据与实证分析

(一)样本与数据

样本时段的选择上,为了规避股权分置改革对公司股票流动性、绩效结构以及经营策略的影响,并回避制度性调整对股票系统性风险的冲击,样本选择确定为2007—2020 年,同时对沪深股市所有上市公司样本进行了如下处理:(1)剔除所有金融类、ST 公司及上市时间未满2 年的公司样本;(2)剔除所有存在停牌时长超过半年的公司当年季样本;(3)剔除存在交易数据缺失的公司样本,最终得到14 年共28 912个时点公司个体样本。为了控制离群值的影响,对所有连续变量在1%和99%水平上进行了缩尾处理。

本文数据全部源自CSMAR 数据库和Wind 数据库,还有部分股票交易数据源自上交所与深交所官方网站。

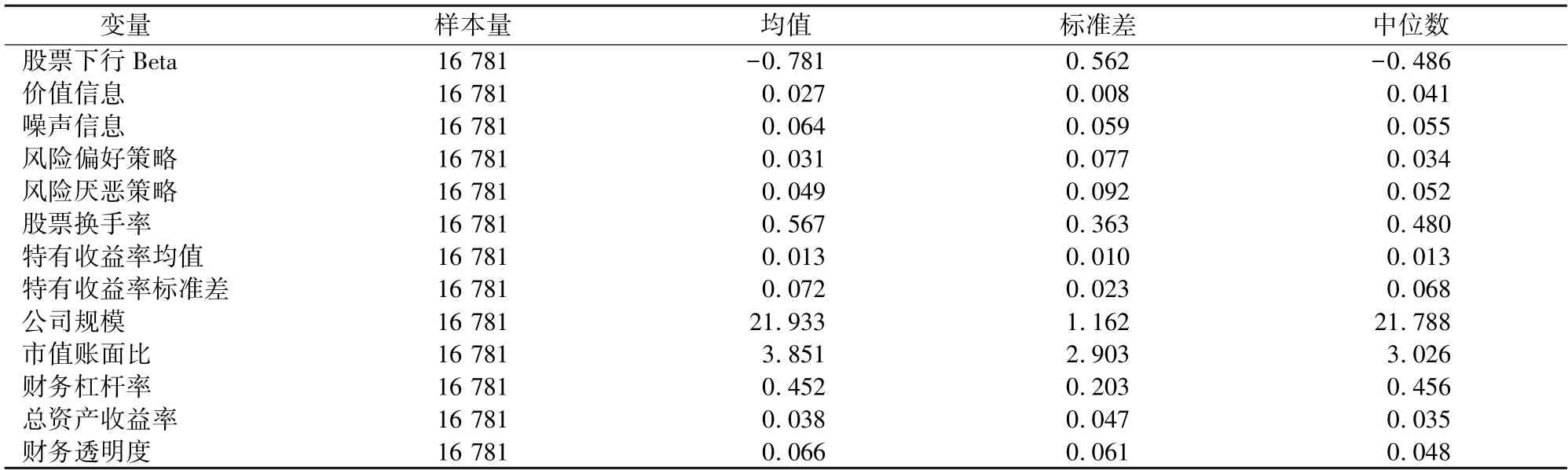

样本描述性统计详见表2。从表2 可知,基于均值比较发现,价值信息均值与标准差均显著低于噪声信息,表明市场信息主要以噪声信息为主,且噪声信息离散度更大,而价值信息则相对规律。风险偏好型指标的均值为负,风险厌恶型指标均值为正,表明市场中投资者更多的表现为风险厌恶型。

表2 变量描述性统计

(二)实证结论

1.Beta 下行之谜的存在性。基于Baker et al.提出的零成本投资组合分组对冲策略,利用滚动回归测算得到的个股逐月下行Beta 进行高低排序,并依照0~20%、20%~40%、40%~60%、60%~80%和80%~100%水平进行股票分组以构建零成本投资组合。通过买入低下行Beta 组别资产与沽空高下行Beta 组别资产构建投资组合对冲交易,逐月滚动计算对冲交易策略下模拟交易的期末实际收益率,估计结果详见表1。

在实际估算时,风险调整收益率使用了Fama-French 四因子(含市值、市值账面比、动量因子、特质波动率)模型计算,估计结果一并列于表3。

表3 基于下行Beta 排序的对冲策略收益率比较

从表3 结果可知,与P1 组到P5 组Beta 升序表现不同,对冲交易策略下资产组合的超额收益率呈现出显著的降序变动趋势。Beta 最低的P1 组平均超额收益率达到68.1%,同期最高Beta 的P5 组平均收益率仅为11.5%,Beta 最低组与Beta 最高组组间收益率差异达56.6%,系统性风险Beta 与预期收益率间的负相关关系显著成立,这证实了Beta 下行之谜的存在。

2.信息治理与下行Beta。在对模型(13)、(14)进行估计时,为了尽可能控制个体维度相关性的影响,在回归时对标准误进行了聚类稳健处理,同时进行中心化变换。考虑到本文个股样本基本涵盖所有上市公司,直接构建固定效应模型,并使用有限信息最大似然法进行估计,估计结果详见表4。

表4 实证结果

根据表4 的结果,模型(1)给出了价值信息、噪声信息与个股下行风险Beta 之间的关系。价值信息显著降低了股价下行Beta,而噪声信息对股价下行Beta 的影响相对微弱,但依然在统计上显著。以上支持了假设H而不是假设H。这表明,对于充斥于市场的股票相关信息而言,影响股票收益率的信息仅表现为能够揭示股票基本面的、能够真实反映公司内部治理水平与财务状况的价值信息。大量的噪声信息,虽然不会基于公司经营传递反映在未来收益率变动上,却会通过影响投资者决策与预期估值反映在个股风险水平Beta 上。即从信息冲击的角度上看,价值信息能影响股票预期收益率,而价值信息与噪声信息却会同时冲击个股Beta,由于收益、风险存在差异化的信息冲击机制,才一定程度上导致了股票“下行Beta 之谜”的产生。

模型(2)、(3)、(7)加入了投资者风险厌恶类型变量,并通过交互项以考察投资者风险类型或者说风险偏好是否对价值信息、噪声信息影响股票下行Beta。从估计结果可知,投资者风险类型与价值信息、噪声信息间的交互项均表现为统计显著。这意味着,投资者风险类型确实成为信息质量影响股票下行Beta 的调节变量。

具体来说,这种调节效应表现为,当投资者普遍属于风险偏好者,价值信息对股票下行Beta 的影响被显著减弱;而投资者属于风险厌恶者时,价值信息对股票下行Beta 的影响得到有效增强。同时,噪声信息在影响股票下行Beta 的过程中,风险类型的调节效应表现为风险厌恶类型下,噪声信息的冲击会被显著减弱,而风险偏好者为主体时,噪声信息对股票下行Beta 的影响被放大了。

(三)稳健性检验

为了保证实证结论的客观性,本文进行如下稳健性检验:(1)剔除∗ST、PT 类股票样本;(2)以二阶下偏距计算半方差,代替方差来计算股票下行Beta;(3)在方程中通过对个股引入上市、深市哑变量控制市场性偏差;(4)使用季度滚动超额收益率替代月度滚动收益率计算股票下行Beta。所有稳健性检验的结果与本文的结果基本一致,说明本文的结论是稳健的。

五、结论及启示

本文修正Daniel et al.的“有形收益”“无形收益”度量指标,将股价信息拆分为与基本面相关的“价值信息”和与基本面无关的“噪声信息”,基于分组构建对冲交易策略,检验股票“下行Beta 之谜”的存在性,在此基础上实证检验了信息质量对股票下行Beta 的影响,同时考察了投资者风险偏好差异的作用。结论表明:

1.中国A 股市场的股票确实显著存在“下行Beta 之谜”,即在股票下行阶段,存在风险-收益偏离结构,且这一特征在不同类型股票中均显著存在。

2.价值信息显著降低了股票下行Beta,而噪声信息对股票下行Beta 的影响虽然相对微弱,但在统计上显著。考虑到价值信息影响股票预期收益率,而价值信息与噪声信息会同时冲击股票下行Beta,这说明正是由于收益、风险存在差异化的信息冲击机制,才一定程度上导致了风险-收益偏离的出现与股票“下行Beta 之谜”的产生。

3.投资者风险偏好差异对信息冲击股票下行Beta 具有“信号过滤”与“信号放大”效应。风险厌恶者能够通过相对稳健的投资策略适度规避噪声信息的干扰,从而一定程度上有利于基本面价值向股票下行Beta 的传导,而风险偏好者,由于对基本面信息的忽略,一定程度上放大噪声信息的干扰及其效应。

这意味着,当股票市场个体投资者以风险厌恶型策略者为主体时,噪声信息对股价下行风险的冲击被大大抑制了,而风险偏好型投资者则会放大无价值信息对风险的冲击。随着我国大力发展机构投资者,间接投资逐渐替代直接投资成为我国个体投资者参与股票交易的主要方式,投资者的信息识别能力有了显著提升,交易策略也越加趋向稳健。这都有助于修正股票市场风险-收益关系,降低下行Bete 之谜出现概率,从而有效推动中国股票市场向有效市场迈进,这无疑为未来进一步发展机构投资者提供了逻辑正当性。

注释:

①在存在做空限制的市场中,由于股价上行阶段不会出现资产损失风险,因此很多文献认为,只有在股价下行阶段讨论Beta 才有意义。这也是本文仅仅分析下行Beta 之谜而不是宽泛的讨论Beta 异象的理由,因为中国股票市场恰恰是一个不允许做空的市场。

②本文未采用负偏度系数的原因是,该偏度系数是使用个股上升、下降时期的收益率波动率之比计算得到。这使得负偏度系数更多与个股相关,而较少与市场平均收益率关联。这种测度方案虽然能够更为准确地衡量个股价格波动,却无法直接反映系统性风险变动。

③价值信息与噪声信息对收益率的影响方向取决于信息属于“好信息”还是“坏信息”,故价值信息与噪声信息都存在“好信息”与“坏信息”类型,因此进行了绝对值处理。

④原因是本文后续的实证模型是以个股为样本,只需要识别出市场上交易该只股票的投资者中,主要属于哪一种风险偏好类型即可。

⑤此处分成两个模型考察不同投资者风险策略的影响,主要是为了规避多重共线性的影响。当然,本文也尝试将两种策略模式引入同一模型中,但结果表明存在较强共线性(VIF=15.66)。

⑥在实际计算时,本文仅仅使用各月度总体表现为价格下跌趋势的股票样本,判断依据是每月下跌天数大于上涨天数。

⑦本文也进行了Hausman 检验,结论支持固定效应模型形式。