融资约束与机构投资者持股对投资效率的影响

孙慧

【摘 要】 以我国沪深A股上市公司2016-2020年的数据为样本,探讨融资约束和机构投资者持股对投资效率的影响及机构投资者持股这一因素的调节作用。研究发现,面临融资约束的企业迫于资金压力,在抑制过度投资的同时加剧投资不足;机构投资者持股对投资效率具有明显的促进作用;机构投资者持股能降低信息不对称,加大监督力度,缓解融资约束带来的投资不足,但同时削弱了融资约束对过度投资的抑制作用。

【关键词】 融资约束;机构投资者持股;投资效率

The Impact of Financing Constraints and Institutional Investors′

Shareholding on the Efficiency of Investment

Sun Hui

(Jianghai Vocational and Technical College, Yangzhou 225000,China)

【Abstract】 Based on the data of Shanghai and Shenzhen A-share listed companies from 2016 to 2020, this paper discusses the impact of financing constraints and institutional investorsshareholding on investment efficiency and the moderating effect of institutional investors′shareholding. It is found that under the pressure of capital, enterprises facing financing constraints can restrain over-investment and aggravate under-investment. The shareholding of institutional investors has a significant promoting effect on investment efficiency. The shareholding of institutional investors can reduce the information asymmetry and improve the supervisory role, so as to alleviate the under-investment caused by financing constraints, but weaken the restraining effect of financing constraints on excessive investment.

【Key words】 financing constraint; institutional investors′ shareholding; investment efficiency

〔中圖分类号〕 F275 〔文献标识码〕 A 〔文章编号〕 1674 - 3229(2022)01- 0077 - 07

0 引言

我国经济已由高速增长阶段转向高质量发展阶段,经济进入新常态后总量矛盾与结构矛盾交织在一起,总需求不足,结构性矛盾突出。最近几年,我国经济增速下行压力较大,特别是2020年受新冠肺炎疫情的影响,企业复工复产面临重重困难。在政策要求、经济环境和突发事件的多重压力下,企业融资成本高、风险大、资金使用效率低下等问题越来越突出,成为制约企业转型升级的瓶颈。因此,在经济新常态下,研究企业面临的“融资难、融资贵”等融资约束问题如何影响企业的投资效率,以及如何缓解这种融资约束,对推动企业转型升级和高质量发展具有重要意义。

已有研究表明,我国上市公司普遍存在投资效率不高的现象,主要表现为过度投资和投资不足。以往学者从多个角度研究了投资效率的影响因素,如公司治理、外部监督、高管特征、自由现金流、融资方式等,总体而言,企业的投资离不开资金保障,因此企业的现有资金和融资来源始终是影响高管作出投资决策的根本性因素,而企业内外部治理环境对于投资-现金流的敏感性具有重要作用。基于此,本文拟从融资约束视角出发,首先探讨融资约束如何影响现金流进而影响投资决策,进而引入活跃在资本市场的重要角色——机构投资者,分析机构投资者的存在对企业的投资效率有何作用,并进一步研究机构投资者持股能否通过缓解融资约束从而对融资约束与投资效率的作用机制产生影响。本文将进一步区分企业的产权性质,分析前述作用机制在国有企业和民营企业中的差异。

1 理论分析与研究假设

根据代理理论,在现代企业制度下,存在两类代理冲突,一是管理层与股东之间的代理冲突,二是大股东与中小股东之间的代理冲突。Jensen提出第一类代理冲突是管理者为了自身利益、社会地位、自我价值的实现,扩大投资的范围和规模,其中不乏投资于净现值为负的项目,造成投资过度[1];Laporta 等认为第二类代理冲突则是大股东利用股权地位控制管理层投资决策行为,譬如高价购买大股东股票、投资于大股东受益的项目等[2]。根据信息不对称理论,企业管理层掌握更多的信息,加大了其隐藏短期行为的风险。从非效率投资的两种表现形式来看,投资过度行为更可能发生在企业资金充裕的条件下,Fazzari等认为面临融资约束,使得企业的投资-现金流敏感性很高[3]。我国上市公司面临不同程度的融资约束,面临融资约束的企业一方面受再融资压力的影响,若企业不能保证资金链稳定,持续经营将面临困难,给管理层声誉带来负面影响,管理层会将更多的精力放在拓宽融资渠道,保障生产经营上,过度投资行为相应减少;另一方面融资约束企业会得到投资者、债权人、分析师更多的关注,信息不对称程度降低,从而抑制管理层的投资行为。相反,投资不足往往更多地出现在融资约束企业,企业融资成本较高或融资难度大时,无法及时获得足够的资金而放弃净现值为正的项目,会导致投资不足[4]。根据上述理论分析,本文提出假设1。88FC1879-83E7-43F5-8934-B5810FDB5406

H1:融资约束抑制过度投资,但加剧投资不足

机构投资者作为资本市场上的重要参与者,具有资金实力雄厚、投资规模大、资金运作成熟、专业水平相对较高的特点,但机构投资者的作用如“双刃剑”,学术界也对其作用持不同的观点,Pound认为机构投资者因代理成本高,会通过信息搜集和专业判断优势对持股企业更多地关注,以降低代理成本,为中小股东的共同利益扮演着积极的监督角色[5]。李向前则对我国机构投资者持消极态度,认为我国机构投资者规模小、专家数量少、专业水平参差不齐、能力不足等降低了其进行长期投资和投机获利的可能性[6]。首先,从机构投资者的能力来看,机构投资者在信息搜集、行情分析和判断走势上优于个人投资者,能通过提高上市公司信息披露透明度来降低信息不对称[7-8],同时降低公司管理层盈余管理的行为[9],机构投资者还能通过监督股东大会、董事会、监事会决议,积极阻止可能损害中小股东利益的决策,来提高公司治理水平[10]。其次,从机构投资者的动机来看,机构投资者面临资金持有人的资金赎回压力,促使其规范自身行为,保护客戶利益,维护自身在社会上的声誉,出于此动机会花更多的精力监督管理层的投资决策,降低投资风险[11]。最后,从证券交易的外部环境来看,为了保证证券市场交易的“公平、公正、公开”,国家和政府制定了一系列的法律法规来规范和监督机构投资者的投资行为,大大降低了机构投资者与管理层“合谋”获利的风险。根据以上分析提出假设2。

H2:机构投资者持股与投资效率正相关,能有效抑制过度投资和投资不足

企业面临融资约束的一个重要原因就是企业与债权人及投资者之间存在信息不对称,或者债权人及投资者对企业信心不足,而机构投资者的参与能够有效缓解公司与投资者之间的信息不对称[12],一方面,机构投资者具备个人投资者不可比拟的专业优势和规模优势,机构投资者与企业之间的距离更近,能掌握更多的内部信息,并通过其投资行为向外界传递,让其他投资者“搭便车”,进而降低信息不对称。另外,机构投资者投资经验丰富,财务分析能力强,能够有效预测上市公司未来的盈余和经营业绩[13],降低股东和债权人的代理成本和信息不对称。另一方面,机构投资者的积极参与能起到监督约束作用,机构投资者介于大股东与中小股东之间,有动力也有能力投入更多的精力去研究公司,尤其是对信息透明程度较低的公司给予更多的关注,能对公司管理层道德风险和逆向选择行为起到有力的约束,从而提高公司透明度,对于管理层作出更合理的投资决策、提高公司经营业绩起到有效的促进作用,进而缓解企业的融资约束及由此导致的投资不足问题。因此,机构投资者的治理作用可通过缓解融资约束,进而降低投资不足,提高投资效率得以实现。

但是,机构投资者对过度投资的治理作用却在引入融资约束变量后有不同的表现,当前大多数学者认为机构投资者持股能有效降低过度投资,如徐爱玲等认为机构投资者持股能提高公司治理水平,一定程度上减少公司的自由现金流,降低代理成本,从而抑制过度投资[14]。但也有充分的研究表明机构投资者持股,同时也缓解了企业的融资约束,降低了投资-现金流敏感性,进而降低投资不足的行为。融资约束低的企业,投资对自由现金流的依赖性偏低,因此在内源融资充足、外源融资约束条件少的情况下,管理层更有可能通过大规模投资来扩大企业生产规模[15]。因此,机构投资者持股降低了企业的信息不对称和代理成本,缓解了企业的融资约束,增强了对企业投资的监督作用,从而降低企业的非效率投资程度。根据以上分析提出假设3。

H3:机构投资者持股能有效降低融资约束导致的投资不足,同时增强融资约束对过度投资的抑制作用。

2 研究设计

2.1 样本选择

以 2016-2020年沪深A 股上市公司为研究对象,相关数据来自国泰安CSMAR数据库。按以下步骤对数据进行筛选得出:(1)剔除金融类、保险类上市公司;(2)剔除发行 B 股或H 股的上市公司;(3)剔除ST 或PT 等经营异常的公司;(4)剔除上市不足5年以及样本期间数据缺失的公司。经过上述剔除之后共获得1237家公司6185个样本数据,实证结果通过STATA11.0输出。

2.2 变量度量

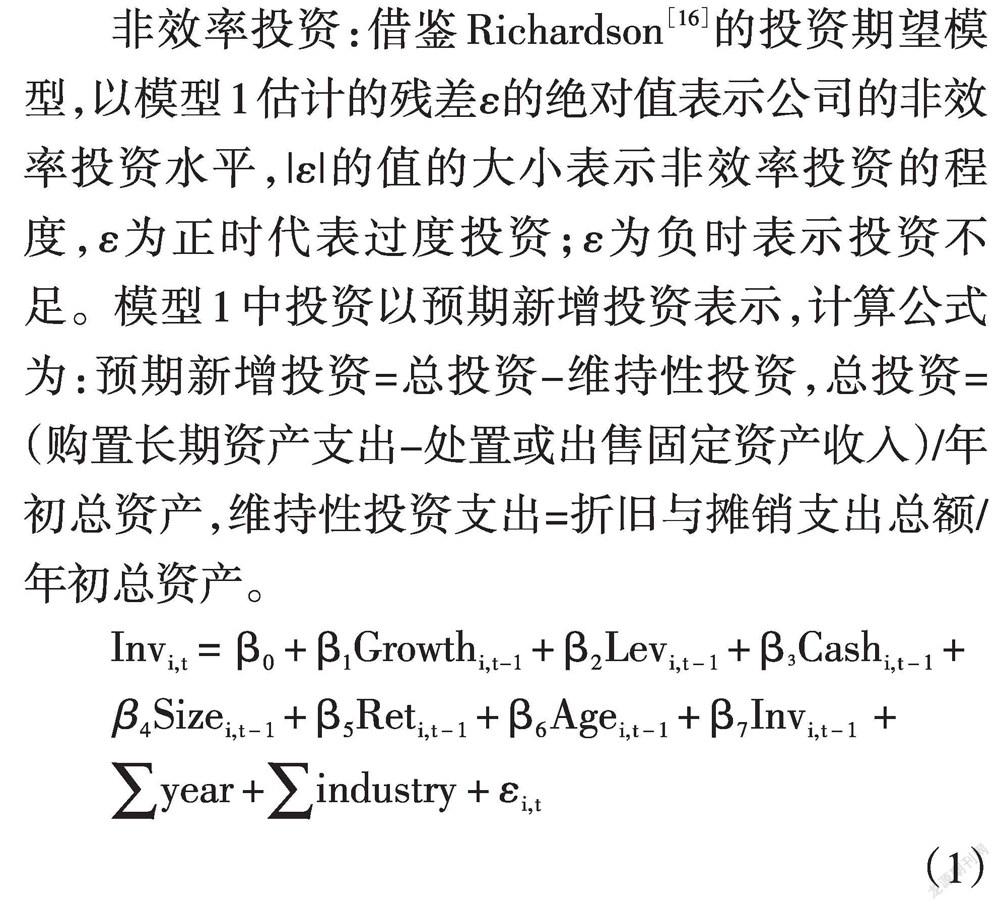

非效率投资:借鉴Richardson[16]的投资期望模型,以模型1估计的残差ε的绝对值表示公司的非效率投资水平,|ε|的值的大小表示非效率投资的程度,ε为正时代表过度投资;ε为负时表示投资不足。模型1中投资以预期新增投资表示,计算公式为:预期新增投资=总投资-维持性投资,总投资=(购置长期资产支出-处置或出售固定资产收入)/年初总资产,维持性投资支出=折旧与摊销支出总额/年初总资产。

[Invi,t= β0+β1Growthi,t-1+β2Levi,t-1+β3Cashi,t-1+β4Sizei,t-1+β5Reti,t-1+β6Agei,t-1+β7Invi,t-1 +year+industry+εi,t] (1)

融资约束:在以往的实证研究中,学者们对融资约束的度量指标有许多模型和标准,较为常见和通用的方法有三种。(1)单一指标替代法,即用企业某一项指标的高低来度量融资约束的程度,如公司规模、财务松弛、股利支付情况、利息保障倍数、债券信用评级和股权结构等指标。这一方法综合性较差,不能很好地衡量企业融资约束的程度。(2)融资约束指数,即通过从企业某些财务指标中选取部分衡量指标,再通过Ordered Logistic 模型构造法、多元判别分析法及Fisher 判别函数来构建融资约束指数,当前比较常见的有 SA 指数、KZ指数 和WW指数。(3)敏感度指标,主要通过采用投资-现金流敏感度模型和现金-现金流敏感度模型来衡量企业面临的融资约束程度。88FC1879-83E7-43F5-8934-B5810FDB5406

本文主要选取第二种度量方法,借鉴Ordered Probit 模型,利用SA指数对融资约束进行度量,根据如下计算公式得到SA 指数的绝对值,SA指数的绝对值越高,表明融资约束程度越高。指数计算方式为:

SA = -0. 737* Size + 0. 043* Size2-0. 04* Age2

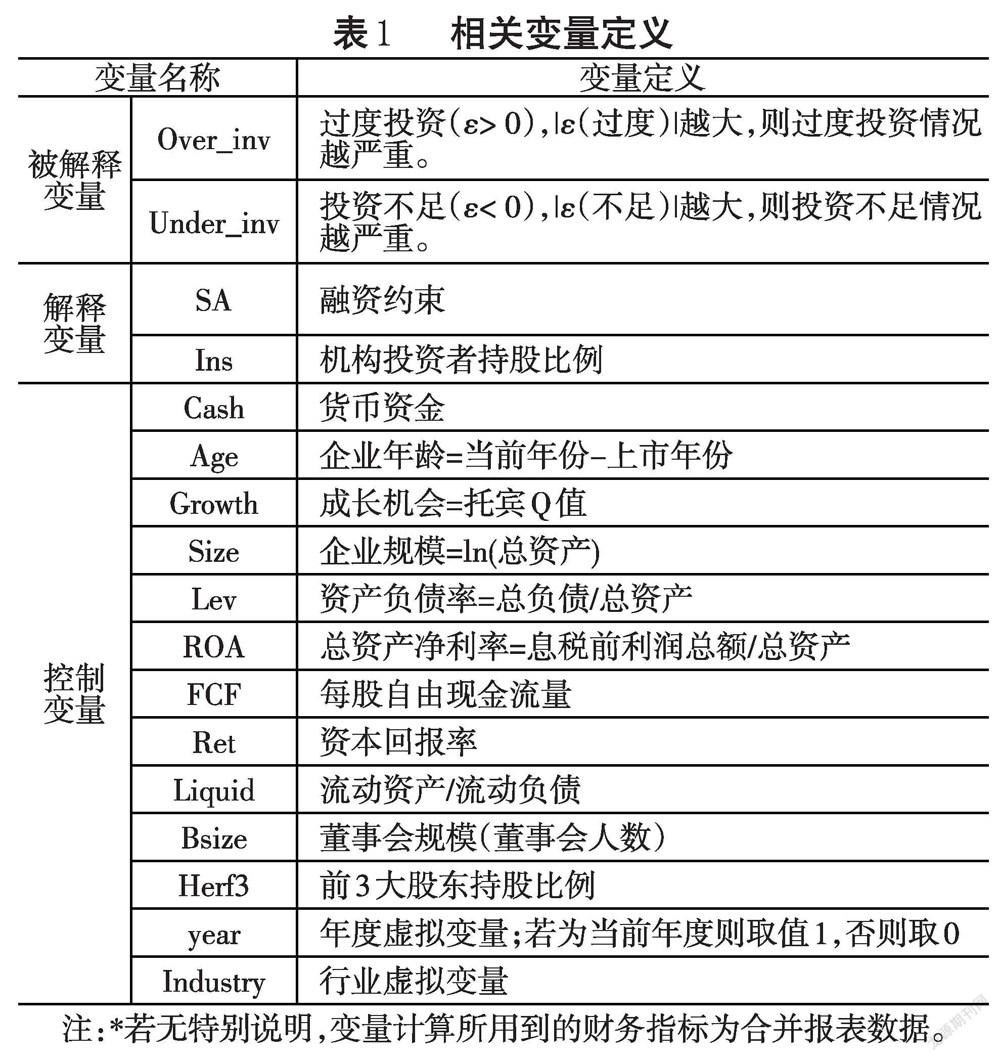

机构投资者持股比例:本文将所有类型机构投资者持股数量之和与上市公司流通股数量之比作为机构投资者持股比例的度量,机构投资者包括证券投资基金、合格的境外投资者(QFII)和社保基金等独立型机构投资者和综合类券商、保险公司、企业年金、信托公司、财务公司和其他机构投资者等非独立型机构投资者。具体的变量定义和度详见表1。

2.3 控制变量

选取以下指标作为控制变量:货币资金(Cash)、企业年龄(Age)、托宾Q值、公司规模(Size)、资产负债率(Lev)、总资产净利率(ROA)、自由现金流(FCF)、资本回报率(Ret)、流动比率(Liquid)、董事会规模(Bsize)、前三大股东持股比例(Herf 3)。具体的变量定义见表1。

2.4 模型构建

为了验证本文提出的研究假设,分别构建如下3个模型进行回归检验:

[Over_inv/Under_inv=β0+β1SA+βkControl+ε] (2)

[Over_inv/Under_inv=β0+β1Ins+βkControl+ε ](3)

[Over_inv/Under_inv=β0+β1Ins+β2Ins+β3SA*Ins+βkControl+ε] (4)

3 实证分析

3.1 描述性统计

如表2所示,过度投资的样本数为2309个,占总样本个数的37.33%,投资不足的样本个数为3876个,占总样本个数的62.67%,要明显多于过度投资的样本个数,初步佐证了我们的研究假设,即企业普遍面临融资约束,融资约束的企业更可能导致投资不足。而过度投资样本的均值(0.112)、标准差(0.154)和最大值(1.107)都要大于投资不足样本的均值(-0.052)、标准差(-0.052)及最小值(-0.547)的绝对值,说明投资过度的数据波动及偏离程度高于投资不足样本,为方便分析,在后续分析中过度投资与投资不足的测量数值均使用绝对值,即使用|ε(过度)|和|ε(不足)|。SA指数的最小值大于零,说明企业均存在融资约束,标准差为0.507,说明企业之间融资约束存在差异,样本是有效的。机构投资者持股比例平均值约为10%,持股量较大,相对集中。其他控制变量中,自由现金流(FCF)的最大值为正,最小值为负,均值和中位数在0左右,而标准差相对较大,说明企业之间自由现金流水平差距较大,且一般没有过多的自由现金流,与投资不足样本偏多的结论相对吻合,进一步证明了企业的非效率投资很大程度上受企业自由现金流的影响。另一个标准差较大的指标是企业的成长机会,即托宾Q值,说明所选样本所处的成长阶段显著不同,更能体现企业融资约束程度的差异。从描述性统计结果来看,本文所选取的样本数据是有效的。

3.2 回歸结果分析

根据模型2,分别以过度投资和投资不足水平作为因变量,以融资约束作为自变量,进行全样本回归分析。表3的回归结果显示,过度投资与融资约束水平(SA)在1%的水平下显著负相关,而投资不足与融资约束水平(SA)在1%的水平下显著正相关。说明企业融资约束程度越高,企业面临资金紧缺的压力,管理层更有可能放弃一些净现值为正的投资项目,因而投资不足的可能性越大,同时,因投资减少在一定程度上限制了过度投资的水平,从而验证了H1。控制变量中,货币资金(Cash)、自由现金流量(FCF)与过度投资显著正相关,说明企业可供支配的自由现金流越多,更有可能进行过度投资。公司成长性(Growth)与过度投资显著正相关,说明企业成长性越好,机会越多,越有可能进行规模性投资扩张,过度投资的可能性越大。资本回报率(Ret)与过度投资正相关、与投资不足负相关,说明企业资本回报率越高,管理层对企业的信心越足,越会进行过度投资。

为了验证H2,我们分别以过度投资和投资不足作为因变量,以机构投资者持股作为自变量,研究机构投资者持股对过度投资和投资不足的影响。表4的回归结果显示,在过度投资和投资不足两个样本中,机构投资者持股与过度投资和投资不足均显著负相关,但显著性程度有所差别,机构投资者持股与过度投资在10%的显著性水平下负相关,与投资不足在1%的显著性水平下负相关,验证了H2,说明机构投资者持股能起到外部监督作用,同时抑制了企业的过度投资和投资水平不足,从而提高了企业的投资效率,但是同时也说明了机构投资者持股对投资不足行为的抑制作用相对更明显。其他控制变量的影响及作用机制不再赘述。

为了验证H3,引入融资约束与机构投资者持股的交乘变量,检验机构投资者持股是否对融资约束与非效率投资之间的关系产生影响。表5的回归结果显示,将机构投资者持股作为调节变量,引入融资约束与投资效率的关系中,融资约束与机构投资者持股的交乘项(SA*Ins)的回归系数显著,可见机构投资者持股效率在融资约束与投资效率的关系中发挥着显著的调节效应。其中,融资约束与机构投资者持股的交乘项(SA*Ins)与过度投资在1%的水平下显著负相关,与融资约束和过度投资的关系保持一致,说明机构投资者持股正向调节了融资约束与过度投资的关系,即机构投资者持股在一定程度上增强了融资约束对过度投资的抑制作用;融资约束与机构投资者持股的交乘项(SA*Ins)与投资不足在1%的水平下显著负相关,与融资约束和投资不足的关系相反,说明机构投资者持股负向调节了融资约束与投资不足的关系,即在融资约束引起企业投资不足的情况中,机构投资持股可能起到了更强的调节作用,原因可能是随着我国企业机构投资者持股比例的增加,对企业非效率投资的监督效果更强,进而降低了投资不足情况的发生率,H3得到充分验证。88FC1879-83E7-43F5-8934-B5810FDB5406

3.3 不同企业性质下融资约束与机构投资者持股对投资效率的影响

根据企业性质,进一步区分国有企业与民营企业,研究结果表明,上述作用机制在民营企业表现得更明显,因为民营企业面临的竞争环境更激烈,更容易受到机构投资者关注,管理层的行为也更易受到相关内外部因素的影响。具体数据如表6所示。

4 结论

本文的研究样本是我国沪深A股上市公司2015-2019年的数据,通过实证分析研究融资约束和机构投资者持股两个因素分别对投资效率产生的影响,以及机构投资者持股这一因素的调节作用。研究结果表明,融资约束一方面抑制过度投资,一方面加剧投资不足;机构投资者持股对投资效率具有明显的促进作用,既能抑制过度投资又能减少投资不足;机构投资者持股能在一定程度上缓解融资约束,进而有效减少融资约束导致的投资不足,但削弱了融资约束对过度投资的抑制作用。进一步区分企业的产权性质,发现上述作用机制在民营企业中体现得更明显。

研究表明,我国上市公司存在普遍的过度投资和投资不足现象,而融资约束是导致这种非效率投资的重要因素之一,融资约束越高的企业,企业面临更严重的资金紧缺,投资-现金流的敏感性越高,因此更容易导致投资不足,而过度投资得到有效抑制。为了降低融资约束导致的投资不足,诸多内外部因素起到了重要作用,本文引入资本市场上的一个重要角色——机构投资者,发现机构投资者确实能起到监督治理作用,在一定程度上提高了投资效率,但是在融资约束与非效率投资的关系中,并不仅仅是降低融资约束导致的投资不足,反而通过缓解融资约束,使得企业的过度投资增加。可见,机构投资者等外部因素对投资效率的影响并非简单的提高或降低关系,还会受到企业内部及所处环境诸多因素影响。这一结论对于融资约束较高的企业如何提高投资效率具有重要的借鉴意义。

本文贡献在于:第一,将企业自身面临的融资约束和外部资本市场机构投资者两个因素相结合,探讨两者的交互作用对投资效率的影响,丰富了有关投资效率影响因素的研究;第二,研究了机构投资者持股对上市公司融资约束及投资效率的影响,加深了对机构投资者持股经济后果的理解,为当前有关机构投资者持股作用的争论提供了实证证据;第三,资本市场上相关因素的影响效果并非绝对的,很大程度上受到企业内部因素和外部环境的影响,同时,对于各企业来说,非效率投资持续存在,因此对于找到抑制非效率投资的切入点具有实践意义。

[参考文献]

[1] Jensen Michael C.,Meckling William H.. Theory of the firm: Managerial behavior, agency costs and ownership structure[J]. North-Holland,1976,3(4):305-360.

[2] LaPorta, R., F. Lopez-de-Silanes, A. Shleifer and R. Vishny, Law and finance [J].Journal of Political Economy , 1998, 106(6) : 1113-1155.

[3] Fazzari S M,Hubbard R G,Pertersen B C.Financing constraints and corporate investment [J].Brooking Papers on Economic Activity,1988(1):141-206.

[4] Myers S, Majluf N. Corporate Investment and Financing Decisions When Firms have Information that Investors do not have [J]. Journal of Financial Economies,1984,13(2):187-221.

[5] John Pound.Proxy contests and the efficiency of shareholder oversight[J].Journal of Financial Economics,1988,20(1):237-265.

[6] 李向前.機构投资者、公司治理与资本市场稳定研究[J].南开经济研究,2002(2):69-73.

[7] 李朋林,程钰.异质性机构投资者、公司治理与信息披露[J].会计之友,2020(12):96-105.

[8] 杨海燕,韦德洪,孙健. 机构投资者持股能提高上市公司会计信息质量吗[J].会计研究,2012(9):16-23.

[9] 杜亚飞,杨广青,汪泽镕.管理层股权激励、机构投资者持股与经营分部盈余质量[J].现代财经(天津财经大学学报),2020,40(12):33-49.

[10] 杨嘉琳,王满仓,任晓燕,等.境外机构投资者持股周期与公司治理绩效关系的实证研究[J].运筹与管理,2018,27(7):152-160.

[11] 刘孟晖,韩姗姗.机构投资者、决策权配置与过度投资[J].财会通讯,2020(24):46-49.

[12] 武雪婷,魏遥,朱龙,等.产融结合、融资约束与企业创新——基于制造业上市公司持股金融机构的经验证据[J].廊坊师范学院学报(自然科学版),2020,20(4):66-72+78.

[13] 甄红线,王谨乐.机构投资者能够缓解融资约束吗——基于现金价值的视角[J].会计研究,2016(12):51-57.

[14] 徐爱玲,陈金龙.机构投资者持股能抑制过度投资吗——基于自由现金流中介效应的检验[J].财会月刊,2017(18):3-10.

[15] Brav A , Geczy C , Gompers P A . Is the Abnormal Return Following Equity Issuances Anomalous[J]. Journal of Financial Economics, 2000, 56(2):209-249.

[16] Richardson S. Over-investment of free cash flow[J]. Review of Accounting Studies, 2006, 11(2-3):159-189.88FC1879-83E7-43F5-8934-B5810FDB5406