金融开放与委托贷款供给

白俊 董颖颖 罗玮婷

摘 要:如何缓解我国金融资源错配引发的信贷配置效率低下问题是相关决策部门以及社会各界关注的重点。本文基于外资银行进入视角,研究金融开放对委托贷款供给的影响及作用机理。以2006—2020年A股上市公司数据进行实证检验,研究发现:在外资银行进入后,企业委托贷款供给显著降低;机制检验表明,外资银行进入通过竞争效应和技术溢出效应抑制委托贷款供给;进一步研究显示,外资银行进入对委托贷款供给的抑制程度在货币政策紧缩时期以及在国有企业中更加显著;拓展性检验发现,外资银行进入抑制了委托贷款的发展空间,进而降低了其所引发的金融风险,维护了金融稳定。研究结论为新时期如何把握金融开放带来的机遇、促进中国金融体系的优化升级以及防范委托贷款所带来的金融风险提供了经验证据。

关键词:外资银行进入;委托贷款供给;金融资源错配;信贷配置效率

中图分类号:F832 文献标识码:A 文章编号:1674-2265(2023)02-0016-08

DOI:10.19647/j.cnki.37-1462/f.2023.02.002

一、引言

鉴于金融资源的稀缺性和重要性,我国在经济赶超过程中,采用利率管理、信贷配给等金融压抑政策为赶超战略配置资金(卢峰和姚洋,2004)[1]。金融压抑政策的推行致使一些信贷资金主要向国有或大型企业倾斜,而一些具有发展前景的民营或中小企业却难以获得资金(郑曙光,2012)[2],使得实体经济投资机会和信贷供给相偏离(于泽等,2017)[3],造成金融资源的错配。在此背景下,委托贷款应运而生,即具有融资优势的国有或大型企业通过金融机构将自身资金发放给面临融资约束的民营或中小企业。由于能满足借贷双方的利益诉求,委托贷款发展迅速,中国人民银行披露的数据显示,委托贷款的存量规模由2002年的175亿元增长至2020年的11.45万亿元,已经成为非正规金融的重要组成部分。但委托贷款自身所蕴含的风险也是不容忽视的,无论借贷双方的任何一方资金链断裂,都会产生交叉感染,波及金融系统,威胁金融稳定(方先明和谢雨菲,2016)[4]。因此,在我国全面健全金融监管体系、深化金融体制改革以及防范系统性金融风险的新时代背景下,探究影响委托贷款供给的因素、抑制其所带来的风险,已然成为重要的研究命题。

金融开放会对我国的金融市场及金融资源配置产生一定影响,银行是我国金融体系的核心机构,银行业的开放为进一步厘清我国金融开放与金融资源配置之间的关系提供了新的视角。2020年3月,《中共中央 国务院关于构建更加完善的要素市场化配置体制机制的意见》提出“放宽金融服务业市场准入”和“逐步放宽外资金融机构准入条件,推进境内金融机构参与国际金融市场交易”。金融开放是金融压抑的对立面,外资银行进入属于金融开放的一大里程碑,也是经济全球化的必然趋势。那么,外资银行进入能否缓解金融压抑,抑制委托贷款发展及其引发的金融风险呢?这将是本文重点研究的问题。

基于此,本文以2006—2020年我国沪深A股上市公司的数据作为研究样本,深入考察外资银行进入与委托贷款供给之间的内在关联。本文具有以下三方面的贡献:第一,本文拓展了委托贷款影响因素的研究。现有研究已经从微观和宏观两个角度全面探究委托贷款供给的影响因素,但鲜有研究从委托贷款的起因方面来考虑,即如何造成金融压抑,进而影响委托贷款供给。故本文从金融压抑的对立面——金融开放的角度出发,探讨其对委托贷款供给的影响,有利于更深刻地理解委托贷款激增现象的本质。第二,丰富了外资银行进入的经济后果研究。本文立足于非正规金融快速发展的背景,选择具有中国特色的金融创新工具——委托贷款,探究外资银行进入对我国非正规金融的影响,这不仅帮助我们全面揭示外资银行进入的一系列经济后果,也为我们更好地挖掘和发挥外资银行的积极作用提供了理论参考。第三,本文的研究结论具有一定的政策优化意义。一方面,要想从根本上引导委托贷款的健康发展,应提高我国信贷配置效率,缓解金融资源的错配。因此,要持续推进金融市场化改革,构建长期有效的金融体系,以维持我国金融稳定。另一方面,外资银行进入为我国银行的发展注入了新的活力,提高了本土银行的经营效率和服务质量以及整体资源配置效率,因此,可以在现有外资银行准入政策的基础上,进一步加大银行业对外开放的力度。

二、理论分析与研究假说

外资银行进入作为我国金融市场开放的一个重要表现,会对我国金融资源的配置效率产生影响,可能通过竞争效应和技术溢出效应影响委托贷款供给。

一是竞争效应。外资银行进入后不可避免地与本土银行争夺客户,加剧本土银行业市场竞争程度。一方面,这会倒逼本土银行提高自身的经营效率与服务质量(Benefratello等,2008)[5],促使其通过降低贷款门槛、降低贷款利率、放宽贷款抵押品要求、开展新业务等方式吸引潜在的客户(杨兴全等,2017;Claessens等,2001;张金清和吴有红,2010)[6-8],使得中小企业相较于之前更容易从银行获得资金,提高中小企业的信贷可得性,缓解其由于金融压抑而面临的融资约束,进而减少对委托贷款的需求。由于委托贷款市场是供需均衡的,故需求的减少会使其供给下降。另一方面,也会倒逼本土银行部门转型升级,提升资金配置效率和风险管理能力,这有助于打破传统金融的边界约束(唐松等,2020)[9],减少信贷资金主要向国有或大型企业倾斜的现象,使资金合理分配到大型企业和中小型企业,缓解金融资源的错配,进而压缩委托贷款发展空间。

二是技术溢出效应。一方面,外资银行在识别低风险、高利润项目上具有专业化的经验,其进入后,本土银行会学习这些先进的经验并应用于项目选择,从而降低自身面临的风险(杨振宇等,2021)[10]。本土银行通过学习能够识别到一些利润高、成長性高和发展前景好的大型企业和中小企业,而不单单只是对大型企业进行信贷资金的配给,从而会缓解金融错配程度,降低委托贷款供给。另一方面,外资银行在技术、管理、产品开发等方面具有一定的优势,本土银行通过学习可以提高自身的产品开发能力与金融服务水平(Xu,2011)[11],也会降低其在收集信息、处理信息以及业务操作方面的成本,这促使银行不再仅以“硬信息”来发放贷款,也会关注企业的“软信息”,有利于缓解信贷歧视程度,实现资本配置优化,进而降低中小企业对委托贷款的需求,由于委托贷款市场是供需均衡的,故需求的减少会使其供给下降。

综上所述,无论是竞争效应还是技术溢出效应,外资银行进入均会提高信贷配置效率,进而缓解我国金融市场上的“金融错配”和“信贷歧视”现象,降低中小企业对于委托贷款的需求,最终降低委托贷款供给。基于此,提出本文的假设:

H1:外资银行进入会降低委托贷款供给。

三、研究设计

(一)样本选取与数据来源

我国在2006年之后全面向外资银行开放人民币业务,因此,本文选取2006—2020年A股上市公司的数据作为初选样本,并通过以下方式对数据进行筛选:首先,剔除金融、保险和房地产行业上市公司的样本数据;其次,剔除相关变量数据残缺且无法补齐的样本数据;最后,为消除极端值的影响,对本文全部的连续变量进行了上下1%的缩尾处理。经上述处理后,共获得34142个样本观测值。外资银行的数据来自历年《中国区域金融运行报告》,委托贷款的数据根据巨潮资讯网站上披露的委托贷款公告整理得到,样本企业的财务数据均来源于国泰安数据库。

(二)变量定义

首先,参考杨兴全等(2017)[6]、姚耀军等(2015)[12]的做法,用各省外资银行的资产规模、营业网点数、从业人员数与本省全部银行业的上述相应三个指标的比值作为外资银行进入的衡量方式,共获得Fbank、Fbank1和Fbank2三个指标。其次,借鉴钱雪松等(2018)[13]和 Allen等(2019)[14]的研究方法构建委托贷款变量(Enloan),若企业发放委托贷款则取值为1,否则为0。最后,关于控制变量的选取,本文参照彭俞超等(2018)[15]、白俊等(2020)[16]的研究,选取一些能够影响委托贷款供给的公司特征变量。具体的变量定义与说明如表1所示。

(三)模型设定

为了考察外资银行进入是否影响委托贷款供给,本文构建模型(1):

[Enloan=?0+?1Fbank+?2Control+Year+Ind+ε](1)

四、实证结果

(一)描述性统计

表2报告了主要变量的描述性统计情况。其中,Fbank、Fbank1和Fbank2的均值分别为2%、1%和2%,最大值分别为16%、37%和30%,这说明各省外资银行的规模存在较大的差异。通过与以往研究的数据相比,可以发现,我国对外资银行开放的程度正逐年上升。Enloan的均值为0.07,说明样本企业发放委托贷款的比例为7%。

(二)基准回归分析

表3为外资银行进入和委托贷款供给的回归结果。其中,Fbank、Fbank1和Fbank2的系数分别为-0.3431、-0.2996和-0.1928,均在1%的水平上显著。这一结果验证了H1,即外资银行进入会降低委托贷款供给。

(三)外资银行进入与委托贷款规模、笔数

外资银行进入会降低委托贷款供给,那么是否还会影响委托贷款的其他特征?本文选取委托贷款的规模与笔数两个基本特征,探究外资银行进入对其产生的影响。其中,委托贷款规模(Enloan-size)为企业当年累计发放委托贷款金额的对数,委托贷款笔数(Enloan-num)为企业当年累计发放委托贷款的笔数。本文借鉴钱雪松等(2018)[13]的研究方法,采用Tobit模型进一步探究外资银行进入与委托贷款规模、笔数之间的关系。表4的第(1)—(3)列列示了外资银行进入对委托贷款规模的回归结果,外资银行进入的系数均显著为负;第(4)—(6)列列示了外资银行进入对委托贷款笔数的回归结果,外资银行进入的系数均显著为负。这进一步表明,随着外资银行进入,金融资源错配的现象得以缓解,抑制了委托贷款的快速发展。

(四)影响机制的讨论

为进一步验证外资银行进入影响委托贷款供给的机制,本文借鉴司登奎等(2021)[17]的中介效应检验方法,分两步验证外资银行是否通过竞争效应和技术溢出效应来降低委托贷款供给。第一步,设立模型(2)和模型(3)检验外资银行进入带来的竞争效应和技术溢出效应。模型(2)中的HHI代表银行的竞争程度,参考司登奎等(2022)[18]使用银行业赫芬达尔指数进行衡量。模型(3)中的Loan-rate代表我国银行业的贷款利率,参考陈刚和翁卫国(2013)[19]的研究,用其来衡量外资银行的技术溢出效应,若我国银行业贷款利率降低,则代表外资银行进入提高了我国银行业的效率。如果外资银行进入提高本土银行的竞争程度以及降低我国银行业贷款利率,则初步支持本文理论分析的逻辑。第二步,使用银行的竞争程度和我国银行业贷款利率的中位数分组并进行实证检验,进一步明晰外资银行如何影响委托贷款供给。

[HHI=?0+?1fbank+?2Control+Year+Ind+ε] (2)

[Loan-rate=?0+?1fbank+?2Control+Year+Ind+ε]

(3)

表5和表6分别显示了外资银行通过竞争效应和技术溢出效应影响委托贷款供给的机制检验结果。由两表的第(1)、(4)、(7)列回归结果可知,外资银行进入提高了本土银行的竞争程度、降低了我国银行业的贷款利率,初步支持了本文的推断。进一步地,本文分别以本土银行竞争程度和我国银行业贷款利率的中位数對样本进行分组,由表5和表6的第(2)、(5)、(8)列结果可知,在竞争程度高组和贷款利率低组,外资银行进入与委托贷款供给的回归系数为负,且均在1%的水平下显著。而根据表5和表6的第(3)、(6)、(9)列,在竞争程度低组和贷款利率高组,外资银行进入与委托贷款供给的回归系数均不显著。上述两步法的检验结果总体证实了竞争效应和技术溢出效应路径的成立,即外资银行进入通过竞争效应和技术溢出效应,提高信贷配置效率,缓解资源错配,进而抑制委托贷款供给。

(五)稳健性检验

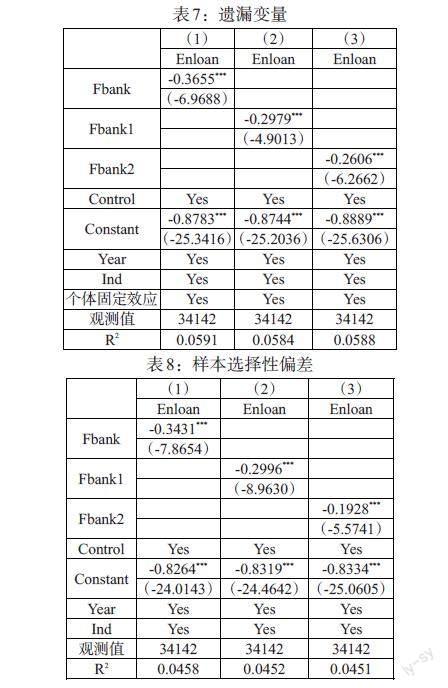

1. 遗漏变量。为解决遗漏变量所产生的内生性问题,本文参考李井林等(2021)[20]的研究,采用个体固定效应模型,对本文的H1重新进行检验,回归结果如表7所示,研究结果与上文基准回归结果一致。

2. 样本选择性偏差。为了缓解可能存在的样本选择性偏差,本文参考李青原和章尹赛楠(2021)[21]的研究方法,用Bootstrap方法对本文所有的样本进行重复随机抽样,具体方式如下:首先,设置总体样本抽取量为10000个;其次,将其进行重复随机抽取500次;最后,进行回归。回归结果如表8所示,结果与基准回归结果一致,证明结论具有稳健性。

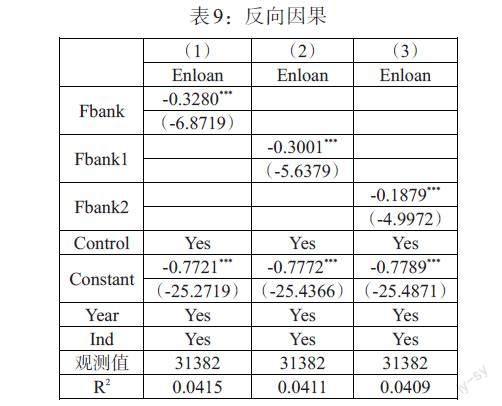

3. 反向因果。外资银行进入会对委托贷款供给产生影响,但发放委托贷款的公司之间也可能存在一定的差异,使得当地外资银行进入的程度发生变化,即存在反向因果带来的内生性问题。因此,本文参照杨兴全等(2017)[6]的研究,将Fbank、Fbank1、Fbank2滞后一期后再与委托贷款供给变量重新进行回归。回归结果如表9所示,与基准回归结果一致。

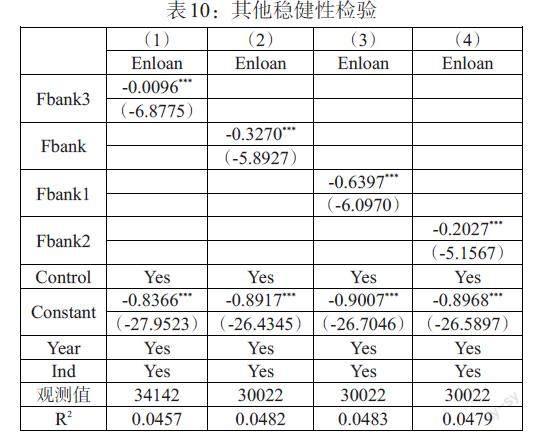

4. 其他稳健性检验。第一,替换解释变量。借鉴陈刚和翁卫国(2013)[19]的研究,将上述衡量外资银行进入程度的三个指标采用主成分分析法进行加权,以加权后的指标综合衡量外资银行规模(Fbank3),并与委托贷款供给变量重新进行回归,回归结果如表10第(1)列所示,结果与基准回归结果一致,说明结论具有稳健性。第二,改变样本期间。2008年全球金融危机减缓了外资银行进入中国的进程,因此,将本文的样本更改为2010—2020年,以消除金融危機对回归结果的影响。样本更改之后,回归结果如表10的第(2)—(4)列所示,研究结论依旧稳健。

五、进一步分析

(一)货币政策、外资银行进入与委托贷款供给

银行的信贷决策常常会受到货币政策的影响,因此,外资银行进入对委托贷款供给的影响,可能会因处在不同的货币政策时期而不同。具体来说,在货币政策紧缩时期,银行在做出信贷决策时会更加关注企业的“硬信息”,因此,“硬信息”较足的企业可以更容易地获得银行贷款(李志军和王善平,2011)[22];“硬信息”不足的企业从银行获得贷款的难度较大(叶康涛和祝继高,2009;饶品贵和姜国华,2013)[23,24]。这会进一步加深资源错配,降低信贷资金配置效率,所以本文认为在货币政策紧缩时期,外资银行进入更能降低委托贷款供给。借鉴饶品贵和姜国华(2013)[24]的研究方法,根据中国人民银行网站公布的各年度《中国货币政策执行报告》来定义货币政策紧缩年度,将2004年、2006年、2007年、2010年、2014年、2016年和2017年认定为货币政策紧缩时期,货币政策紧缩变量(MP)取值为1,其余年度MP取值为0。在模型中加入货币政策紧缩变量与外资银行进入的交乘项并重新回归,回归结果如表11所示,Fbank×MP、Fbank1×MP和Fbank2×MP的系数均在1%的水平上显著为负,与本文的预期一致,即在货币政策紧缩时期,外资银行进入更能够促使本土银行提高信贷资金配置效率,进而降低委托贷款供给。

(二)产权性质、外资银行进入与委托贷款供给

在金融压抑的背景下,信贷资金出现系统性偏离,通常将金融资源配置到政府优先发展的大型项目和国有企业。同时,在信息不对称的条件下,银行贷款业务面临着逆向选择(Stiglit和Weiss,1981)[25]和道德风险(Holmstrom和Tirole,1997)[26],为了避免信贷风险,银行会倚重于各种诸如担保、抵押、财务与信用评级等定量化、可验证的“硬信息”去选择借款方。在这种情况下,“硬信息”充分的国有企业具备融资便利,可以获得超出正常生产经营所需的银行借款,而“硬信息”不足的民营或中小企业则受到金融排斥,面临融资约束。因此,委托贷款供给方更可能是信贷资源较为丰富的国有企业,那么当外资银行进入后,更可能抑制国有企业发放委托贷款。本文设定产权性质变量SOE,当企业为国有企业时赋值为1,当企业为非国有企业时赋值为0。在模型中加入产权性质变量与外资银行进入的交乘项并重新回归,回归结果如表12所示,Fbank×SOE、Fbank1×SOE和Fbank2×SOE的系数均在1%的水平下显著为负,说明外资银行进入对委托贷款供给的抑制程度在国有企业中更明显。

六、拓展性检验

中央经济工作会议多次指出,不仅要维护金融业的稳定发展,也要防范系统性金融风险。而委托贷款作为游离于正规金融监管体系之外的非正规金融,缺乏有效的监督,其风险一旦暴发势必传导到正规金融体系,影响经济发展乃至社会运转,因此,防范委托贷款所带来的风险是至关重要的。前文已经证明外资银行进入抑制了委托贷款供给,那么,外资银行进入能否降低委托贷款风险呢?一方面,外资银行进入降低了委托贷款的发展空间,抑制了其风险的积聚。另一方面,外资银行进入的技术溢出效应促使本土银行提高工作效率和工作质量,本土银行能够严格审批贷款对象,高效登记委托贷款的资金来源、投向、期限、利率等相关信息,确保该项业务信息完整、连续、准确和可追溯,从而降低了委托贷款带来的风险。为进一步检验外资银行进入是否降低委托贷款所导致的金融风险,本文定义金融风险变量Risk,若委托贷款发生展期、逾期,Risk取值为1,否则为0,进行实证回归。表13列示了回归结果,Fbank、Fbank1、Fbank2的系数至少在10%的水平上显著为负,可以证明外资银行进入降低了委托贷款带来的金融风险。

七、结论

本文探究了外资银行进入对委托贷款供给的影响,通过理论分析与实证检验,得出以下结论:第一,外资银行进入抑制了委托贷款供给,也降低了委托贷款的规模和笔数。第二,从作用渠道来看,外资银行进入后带来了竞争效应和技术溢出效应,通过提高信贷配置效率、缓解金融错配,进而降低委托贷款供给。第三,进一步分析发现,外资银行进入更能降低货币政策紧缩期以及国有企业的委托贷款供给。第四,拓展性检验发现,外资银行进入降低了委托贷款带来的风险,维护了我国的金融稳定。

本文具有如下三个方面的启示。第一,近年来监管部门针对委托贷款的监管陆续出台了一些政策,这在一定程度上抑制了委托贷款的发展。但是,通过本文的研究发现,要想从根本上规范委托贷款的发展,应提高我国信贷配置效率、缓解金融资源的错配。因此,要在长期内持续推进金融市场化改革,构建长期有效的金融体系,以维持我国的金融稳定。第二,高质量的信息是信贷资源有效配置的基础,企业的信息质量越高,资源配置过程中出现的偏差就越少。因此,企业可以努力完善自身的“硬”信息,以降低与银行之间的信息不对称,这不仅有助于银行更好地甄别企业的信息进而缩短银行的信贷周期,而且能提高我國的资源配置效率。第三,外资银行进入后,打破了我国银行业原有的竞争格局,倒逼我国银行转型升级,有利于降低资源错配程度,提高资源的配置效率,促进我国金融体系的转型升级。因此,为逐步提高我国资源配置效率,可以在现有银行业开放政策的基础上,进一步加大对外资银行开放的力度,合理有序地减少外资银行进入我国的限制。

参考文献:

[1]卢峰,姚洋.金融压抑下的法治、金融发展和经济增长 [J].中国社会科学,2004,(01).

[2]郑曙光.民营中小企业融资新政:金融创新的制度基础与法制化路径 [J].中国软科学,2012,(06).

[3]于泽,钱智俊,方庆,罗瑜.数量管制、流动性错配和企业高额现金持有——来自上市公司的证据 [J].管理世界,2017,(02).

[4]方先明,谢雨菲.影子银行及其交叉传染风险 [J].经济学家,2016,(03).

[5]Benefratello L,Schiantarelli F,Sembenelli A. 2008. Banks and innovation:Microeconometric evidence on Italian firms [J]. Journal of Financial Economics,90(02).

[6]杨兴全,申艳艳,尹兴强.外资银行进入与公司投资效率:缓解融资约束抑或抑制代理冲突?[J].财经研究,2017,43(02).

[7]S Claessens,A Demirguc-Kunt,H Huizinga. 2001. How Does Foreign Entry Affect Domestic Banking Markets? [J].Journal of Banking and Finance,Vol.25,No.891.

[8]张金清,吴有红.外资并购对我国经济安全的潜在威胁分析 [J].复旦学报(社会科学版),2010,(02).

[9]唐松,伍旭川,祝佳.数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异 [J].管理世界,2020,36(05).

[10]杨振宇,李富有,张中岩.外资银行进入对我国信贷资本配置效率的影响——基于面板门限模型的实证分析 [J].当代经济科学,2021,43(02).

[11]Xu Y. 2011. Towards a More Accurate Measure of Foreign Bank Entry and Its Impact on Domestic Banking Performance:The Case of China [J].Journal of Banking & Finance,Vol.35,No.4.

[12]姚耀军,吴文倩,王玲丽.外资银行是缓解中国企业融资约束的“白衣骑士”吗?——基于企业异质性视角的经验研究 [J].财经研究,2015,41(10).

[13]钱雪松,徐建利,杜立.中国委托贷款弥补了正规信贷不足吗? [J].金融研究,2018,(05).

[14]Allen F,Qian Y,Guoqian T,Frank Y. 2019. Entrusted loans: A Close Look at China's Shadow Banking System [J].Journal of Financial Economics,Vol. 133,No. 1.

[15]彭俞超,倪骁然,沈吉.企业“脱实向虚”与金融市场稳定——基于股价崩盘风险的视角 [J].经济研究,2018,53(10).

[16]白俊,孙云云,刘倩.经济政策不确定性与委托贷款供给:“明哲保身”还是“行崄侥幸”[J].金融经济学研究,2020,35(06).

[17]司登奎,李小林,赵仲匡.非金融企业影子银行化与股价崩盘风险 [J].中国工业经济,2021,(06).

[18]司登奎,李颖佳,李小林.中国银行业竞争与非金融企业影子银行化 [J].金融研究,2022,(08).

[19]陈刚,翁卫国.外资银行降低信贷融资成本的实证研究——基于中国工业企业的数据 [J].产业经济研究,2013,(06).

[20]李井林,阳镇,陈劲,崔文清.ESG促进企业绩效的机制研究——基于企业创新的视角 [J].科学学与科学技术管理,2021,42(09).

[21]李青原,章尹赛楠.金融开放与资源配置效率——来自外资银行进入中国的证据 [J].中国工业经济,2021,(05).

[22]李志军,王善平.货币政策、信息披露质量与公司债务融资 [J].会计研究,2011,(10).

[23]叶康涛,祝继高.银根紧缩与信贷资源配置 [J].管理世界,2009,(01).

[24]饶品贵,姜国华.货币政策对银行信贷与商业信用互动关系影响研究 [J].经济研究,2013,48(01).

[25]Stiglitz J E,A Weiss. 1981. Crdit Rationing in Markets with Imperfect Information [J].The American Economic Review,71(01).

[26]Holmstrom B,J.Tirole 1997. Financial Intermediation,Loanable Funds,and The Real Sector. The Quarterly [J].Journal of Economics,112(3).