上市公司资本结构与经营业绩相关性研究

——以中部地区工业类上市公司为例*

董 玲,郭凯华

(太原理工大学 经济管理学院,山西 太原 030024)

一、引言

自Modigliani和Miller提出MM理论以来,国内外财务学者对上市公司资本结构问题的研究从未停止。随着我国资本市场的不断发展和日臻完善,越来越多的上市公司开始关注资本结构的问题,如何借鉴国外资本结构理论,调节和优化资本结构,合理利用财务杠杆提升经营业绩已经成为上市公司关注的焦点。目前,由于各地区对外开放程度、政策导向、发展先后顺序,以及在国民经济布局上重点的不同,导致了中部与东西部地区在资本市场建设和发展程度上出现了很大差异。中部地区工业类上市公司资本结构整体上表现出主要依靠债务融资、股权融资比重偏小,以及债务融资内部构成不合理,在一定程度上阻碍了企业的发展。本文对中部地区工业类上市公司资本结构与经营业绩相关性进行了实证研究,以期为中部地区企业资本结构调整和经营业绩提升提供一些有意义的结论和建议。

二、实证研究设计

(一)基本假设

纵观国内外财务学者对资本结构与经营业绩关系的研究,许多学者都采用线性回归的方法得出资本结构与经营业绩之间呈正相关或者负相关关系。根据现代资本结构理论,近年来,一些学者通过理论研究和实证分析提出了“倒U型”理论,认为企业存在一个最佳的资本结构区间,即经营业绩与资本结构并不是呈简单的线性相关关系,而是呈“倒U型”分布的关系[1]。李义超的研究结果也表明企业存在最优负债区间[2]。根据“倒U型”理论,资本结构与经营业绩之间呈现出“倒U型”分布关系,并且综合国内外实证研究的结果发现,企业负债率在0.5~0.6之间可能是上市公司的最佳资本结构区间。根据笔者汇总的数据资料可以得出中部地区工业类上市公司2010年资产负债率均值为67.16%,长期资本负债率均值为29.11%,因此,笔者提出两个基本假设,假设1:中部地区工业类上市公司资产负债率高于60%,资产负债率与经营业绩之间呈负相关关系,假设2:中部地区工业类上市公司长期资本负债率低于50%,长期资本负债率与经营业绩之间呈正相关关系。

(二)数据来源及样本选取

本文选取了中部地区工业类上市公司披露的2010年1月1日到2010年12月31日的年度财务报告数据,样本主要来自采掘、电力、钢铁、化工和机械设备行业,数据来源于巨潮咨询网和同花顺金融服务网。在上市公司选择上参考国内外研究惯例,同时为了增加研究样本在特征上的统一性,以及消除异常值对于因子分析和回归分析的影响,将该类公司中的轻工类和PT、ST类上市公司剔除,最后共得到70家上市公司的财务数据,并且利用SPSS17.0统计软件和EXCELL软件进行数据整理、分析和验证。

(三)变量设计

资本结构方面,选取了资产负债率和长期资本负债率作为代表变量。国内同类实证研究一般都把资产负债率作为资本结构的代表变量,如徐玉玲[3],和肖作平[4],在研究资本结构与经营业绩关系上把资产负债率作为资本结构的代表指标,但是考虑到资本结构在狭义上定义为各项长期资本的比例关系,本文又增加了长期资本负债率作为资本结构的补充指标。在经营业绩上,主要从盈利能力、偿债能力、营运能力和发展能力四个方面进行指标选择,力图全面反映出企业的经营业绩。盈利能力上选取了每股收益、总资产报酬率、净资产收益率和销售毛利率,偿债能力上选取了流动比率和每股经营现金净流量,营运能力上选取了总资产周转率,发展能力上选取了主营收入同比增长率和净利润同比增长率[5]。

三、实证分析

(一)经营业绩指标因子分析

因子分析的实质就是从所有不相关的原始变量中找出隐藏的具有代表性的因子,将同类特征的元素归类成同一个因子,抓住研究对象的主要信息含量。采用因子分析法可以消除评价指标包涵信息的重叠导致的评价重复性,同时也可以消除人为确定权重对综合评价的影响。为了避免经营业绩各项指标存在相关性问题,本文对所选取的九项经营业绩指标进行了因子分析,最后得到一项综合反映经营业绩的因子。

KMO检验用于研究变量之间的偏相关系数是否过小,一般情况下,当KMO大于0.9时效果最佳,小于0.5时不适宜作因子分析。由表1可以看出,取样足够度的KMO度量为0.675,大于0.5,且Sig的值为0.000,由此否定相关矩阵为单位阵的假设,即认为经营业绩指标之间存在着较为显著的相关性,符合因子分析的条件。本文选取了主成分分析法作为因子提取的方法。

表1 KMO和Bartlett 球形检验结果表

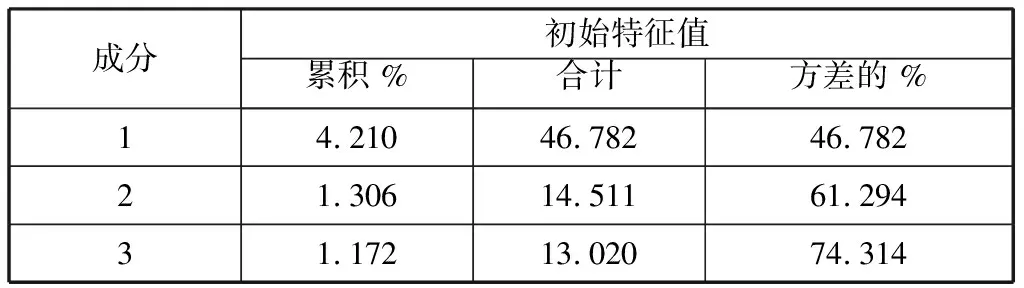

按照Bartlett球形检验原则,选取初始特征值大于1的因子作为主成分。由表2得出:前三个因子的特征值均大于1,且三项累积方差贡献率达到了74.314%,也就是说,这三个因子可以解释原始变量方差的74.314%。结合因子载荷矩阵中经营业绩指标在三项主成分因子中所占权重,最后定义第一主成分F1为盈利因子、第二主成分F2为营运因子和第三主成分F3为发展因子,三个主成分因子从盈利、营运和发展三个角度全面反映了企业的经营业绩。

表2 方差解释表

参照因子得分系数矩阵,建立三个主成分因子得分模型公式:

F1=-0.280×Y1+0.148×Y2+0.176×Y3-0.097×Y4+0.297×Y5-0.169×Y6+0.224×Y7+0.039×Y8+0.083×Y9.

F2=-0.097×Y1+0.122×Y2+0.245×Y3+0.129×Y4-0.187×Y5+0.623×Y6-0.215×Y7+0.139×Y8+0.358×Y9.

F3=-0.106×Y1+0.196×Y2-0.092×Y3+0.640×Y4-0.162×Y5+0.027×Y6+0.236×Y7-0.471×Y8-0.225×Y9.

以盈利因子F1、营运因子F2和发展因子F3为代表变量,将各因子得分的方差贡献率作为权重进行加权汇总,计算中部地区工业类上市公司经营业绩指标的综合因子得分,其公式如下:

Y=(46.782%F1+14.511%F2+13.020%F3)/74.314%.

(二)资本结构与经营业绩的回归分析

1.模型构建

为了进一步确认中部地区工业类上市公司资本结构与经营业绩之间的相关性,本文选取反映经营业绩的综合因子作为被解释变量,资产负债率和长期资本负债率作为解释变量进行回归分析。建立数学模型,模型1:Z=α0+α1X+ε1;模型2:Z=α2+α3Y+ε2。其中:Z为上市公司经营业绩综合因子;X和Y分别为上市公司资产负债率和长期资本负债率;α0和α2为常数项;α1和α3分别为资产负债率和长期资本负债率的回归系数;ε1和ε2为随机误差项。

2.回归结果分析

(1)资产负债率与经营业绩回归结果及分析。由表3可以看出,在给定的显著水平0.05的情况下,拒绝系数为零的原假设,各变量的系数显著均不为零。决定系数R2为0.967,表明模型的拟合情况很好。常数项α0的Sig值为0,具有显著的统计学意义。通过F分布表得出F的临界值为3.95,小于统计结果显示的F值12.392,说明回归方程是显著的。该模型的一次项F检验的统计量F值的伴随概率为0.003,远小于0.05,通过了F检验,也就是说,在显著水平为0.05的情况下,企业的资本结构与经营业绩是存在相关关系的。由此可以做出以下判断:显著水平为0.05时,资产负债率与经营业绩之间存在显著的负相关性关系,回归方程为:Z=-0.770X+7.296。

表3 资产负债率与经营业绩回归分析表

中部地区工业类上市公司资产负债率均值超过了60%,经营业绩与资产负债率呈反向变动趋势关系,说明资产负债率略微偏高,中部地区工业类上市公司过度利用财务的杠杆效应,增加财务风险的同时抵消了税盾价值,降低了经营业绩。Myers & Mujluf[6]的优序融资理论认为,企业内源融资成本低于债务融资和股权融资,只有当内源融资不足以满足企业融资需求时,才应该采用负债融资和股权融资,正确的融资顺序为:内源融资、债务融资、股权融资。中部地区工业类上市公司较多使用债务融资说明了其在内源融资上存在不足,公司的积累性资本偏少,一定程度上反映出中部地区工业类上市公司经营业绩整体上不佳。

(2)长期资本负债率与经营业绩回归结果及分析。由表4可以看出,各变量在5%的显著水平下,拒绝系数为零的原假设,即各变量系数显著均不为零。决定系数R2为0.743,说明模型的拟合情况较好。常数项为1.162,常数项α2的Sig值为0.005,远小于0.05,具有显著的统计学意义。通过F分布表得到F的临界值是3.95,大于统计结果显示的F值2.685,说明回归方程是不显著的。自变量的斜率为0.268,在给定显著性水平为0.05的情况下,T检验分布的临界值小于1.638,没有通过T检验,此时犯错的概率会超过5%,造成这种情况可能是由于受行业因素影响和选择的样本数量较少造成的。但是被解释变量与解释变量之间的相关系数为0.268,因此可以认为长期资本负债率与经营业绩之间存在弱的正相关关系,得到的回归方程为:Z=0.268Y+1.162。

表4 长期资本负债率与经营业绩回归分析表

中部地区工业类上市公司长期资本负债率均值低于50%,长期资本负债率与经营业绩之间存在正向变动趋势关系,说明债务资本在结构上不合理,流动负债偏高,长期负债不足。根据代理理论[7],加大长期负债可以降低由股东和经理之间利益冲突所导致的代理成本,更大限度地发挥长期债务抵税效应,从而提高企业经营业绩。另一方面,信号传递理论[8]表明,只有经营业绩好的企业才能受到债权人青睐,筹集到更多的债务融资,中部地区工业类上市公司长期资本负债率偏低也从一定程度上反映出其经营业绩整体上达不到债权人和投资者的要求。

四、结论及建议

通过实证分析可以得出以下结论:资本结构与经营业绩之间不是简单的线性关系,二者之间呈现出“倒U型”分布关系,即中部地区工业类上市公司资产负债率超过60%时,资产负债率与经营业绩呈显著负相关关系;长期资本负债率低于50%时,长期资本负债率与经营业绩为弱正相关关系,与研究假设基本一致。中部地区工业类上市公司存在资产负债率略微偏高以及负债结构不合理的问题,主要表现为流动债务过剩和长期债务不足。

综上所述,对中部地区工业类上市公司来说,要调整融资方式,从整体上降低资产负债率和调整债务结构,将短期负债融资转化为长期负债融资。在确定适合负债比率区间的同时保持资本结构的弹性,合理运用财务杠杆,实现企业经营业绩最大化的目标。其次,要努力提高股权融资效率,大力发展债券市场,不断完善破产激励机制,为企业经营业绩的提升提供良好的外部环境。

参考文献:

[1] 王云莉,李东霞,樊燕萍.煤炭业上市公司资本结构与业绩的相关性研究[J].会计之友,2011(2):72-75.

[2] 李义超.中国上市公司资本结构研究[M].北京:中国社会科学出版社,2003:148-160.

[3] 徐玉玲.资本结构与经营绩效相关性研究[J].东北财经大学学报,2010(6):14-17.

[4] 肖作平.上市公司资本结构与公司绩效互动关系实证研究[J].管理科学,2005(3):19-22.

[5] 周爱前,张 钦,田 绍.我国煤炭行业上市公司经营业绩的综合评价[J].能源技术与管理,2007(5):45-47.

[6] Myers S C,Majluf N S.Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have [J].Journal of Financial Economics,1984(13):59-63.

[7] 鲁靖文,朱淑芳.上市公司资本结构与公司绩效的实证研究[J].财会通讯,2008(11):6-8.

[8] 陈德刚,罗 勇.资本结构动态调整研究[J].经济问题,2011(3):97-102.