风险厌恶管理者外部权益融资偏好实证分析

李红梅

(邢台学院 工商管理系,河北邢台054001)

一、引言

传统公司金融理论认为,资本市场资源配置的有效性体现在支配公司资源的管理者以股东价值最大化为准则配置资本。Shefrin[1]认为这种基于价值管理的公司金融理论有三个基础:(1)个体理性;(2)资本资产定价模型;(3)有效市场(EMH)。在行为人理性及市场有效的前提下,决策者偏好选择结果确定型方案的行为称为风险厌恶。经典的风险偏好度量是建立在个体理性假设之上的,其对风险厌恶的界定是相对于风险中性而言的,决策者在某一范围是风险偏好者,在某些范围是风险厌恶者[2-4]。

学者们基于风险厌恶假设对管理者的融资行为进行了大量理论与实证研究,Jensen和Meckling[5]指出,管理者避免使用杠杆是为了减小公司破产风险以及随之而来的控制权向债权人的转移,企业的债务政策是一个债务相关成本与相关利益之间的权衡问题。Blazenko[6]认为风险厌恶管理者是偏好股权融资的,只有当投资项目成功率相对高时,风险厌恶的管理者才会选择债务融资。John[7]构建了资本结构与债务代理成本之间的关系模型,并指出,单位销售收入报酬(PPS)越高,管理者向债权转移风险的欲望可能越强,但过高的杠杆可能会削弱管理者与股东之间的利益结盟关系;Ortizmolina的实证研究验证了高杠杆公司的低CEO单位销售收入报酬关系,但未明确指出这种负向关系是否因管理者风险厌恶而产生;Coles等[8]的实证研究发现,债务风险的增加使管理者不可分散的特定公司财富处于更高的风险之中,风险厌恶程度越大的管理者越不愿使用增加融资风险的债务资金,认为杠杆与风险厌恶之间是负向关系。马亚军、刘丽芹[9]指出如果公司绩效影响管理者的财富,管理者的偏好将影响企业的融资决策,在信息对称条件下,管理者将表现出充分的股权融资偏好,信息不对称条件下,如果管理者对公司项目(资产)拥有私人信息,且厌恶风险,管理者将最大限度地使用股权进行融资。

20世纪80年代发展起来的行为金融学,关注两种非理性行为对公司资本配置行为及绩效的影响:资本市场投资者及分析家非理性和公司管理者非理性。在行为公司金融的研究视角下,企业的财务决策不仅与影响风险和控制的特征因素有关,管理者的非完全理性也有着重要的影响。行为金融理论认为管理者存在过度自信、风险厌恶等非理性行为,管理者风险厌恶是损失厌恶行为偏差的一种体现。损失厌恶是指个体对他的福利水平的减少比增加更为敏感的倾向。Kahneman和Tversky[10]的前景理论指出,人们在决策过程中,其内心赋予“避害”因素的权重远大于“趋利”因素,即表现出“损失厌恶”的行为特征。本文以前景理论相对参考点的财富变动为风险厌恶的分析依据,构建一个“风险厌恶指数”的量度指标,并据此分析风险厌恶管理者的融资行为。

本文的研究,首先假定某些管理者存在风险厌恶的非理性行为,这种非理性行为在形成企业的融资决策时会导致不同的偏好和判断,进而影响企业的资本结构;然后,本文基于前景理论决策者相对参考点财富变动的所表现出的不同损益权重,构建风险厌恶管理者的融资决策模型;第三,对2006年10月的道琼斯中国88指数企业样本,采用“风险厌恶指数”的风险厌恶度量指标,利用多元线性回归和Logistic回归方法考察风险厌恶管理者的融资行为特征;最后是本文的研究结论。

二、理论模型与假设

假定管理者以现有股东利益最大化为经营目标,管理者的报酬与原有股东权益价值密切相关,即管理者持有所任职企业的股票。在一个简单的双期分析框架下,t=0时点企业既有资产为A,A=D+E,D为资产中的债务融资额,E为资产中的权益融资额(N股),期初企业欲投资一项目,项目成功的概率为p,投资额为K,项目投资在t=1实现净现金流量f(K),单期贴现率设为0,项目投资失败收益设定为0,则期间内企业可能实现收益现值(净现值NPV)为pf(K)-K。若企业项目全部以权益融资,则需发行股票融资e=K,在市场理性的假设下,股票定价公正,原有股东认为其每股价值为(A+pf(K)-K)/N,新股定价等同于原有股东每股价值,发行新股后,原有股东权益价值为=A+f(K)-K;若发行债务融资d,理性的市场对债务的定价为pd+(1-p)E=K,即项目成功,债权人收回债务面值d,失败以企业净资产偿还,此时原有股东权益价值为[A+pf(K)-K]+K-[pd+(1-p)E]=A+pf(K)-K。上述分析表明,在市场理性前提下,原有股东的价值函数与融资方式无关,均为A+pf(K)-K。

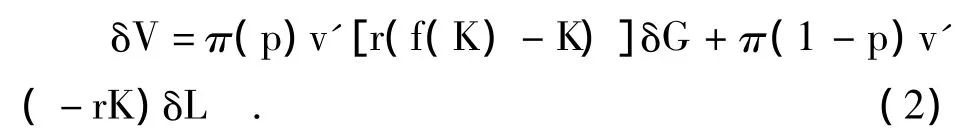

在完全风险厌恶的情况下,管理者总是偏好权益融资的,因为如果项目成功,使用债务融资会提升原有股东的价值,如果项目失败,则造成原有股东价值损失,债务融资增加了企业收益的波动性,风险厌恶则意味着偏好权益融资。在既定净现值前提下,原有股东所占权益比例 r=为常数,若项目成功,企业原有股东获得收益现值为r[f(K)-K],项目失败原有股东损失rK,则依据前景理论构建价值函数如下:

若管理者决定使用债务融资,则当权益资金被债务资金替代带来价值函数的边际收益增加时,管理者以某些债务资金为项目融资是受益的,项目如果成功,债务资金的使用可以增加原有股东的权益价值,如果失败,则债务资金的使用减少了原有股东的权益价值。令δG和δL表示使用债务资金的带来的边际收益和边际损失,则由于债务资金使用的边际价值函数为:

在市场理性的前提下,新进投资者和债权人对公司价值评价公正,因此,产生边际收益δG的概率为p,发生边际损失δL的概率为(1-p),且满足:

以式(3)中的δL替换式(2)中的δL,得到

Viswanathan Srinivsan[11]的研究指出,对既定的投资额K,确定的净现值NPV,投资现金净流量f(K)与概率p的组合表示为pf(K)=(K+NPV)是一个常量,在两种特定情况下,值的符号可能为正,一种是在0.02<p<0.1的小概率区间上的大额收益前景,一种是p=0.8的大概率时的小额收益前景。

在传统风险厌恶模型中,管理者的风险态度是关于项目成功概率的一个常量,只有在项目成功概率更高时,完全风险厌恶的管理者才会使用债务为项目融资。在前景理论的分析框架下,管理者在低概率区间是风险偏好的,在高概率区间是风险厌恶的,当局部区域以债务资金替代权益资金增加前景理论价值时,存在管理者在局部区间使用债务融资的可能。

依据上述理论分析,本文拟利用实证研究方法检验如下假设:

H1:管理者风险厌恶程度与企业杠杆水平之间呈负向相关关系,管理者风险厌恶程度越高,越不愿使用债务资金。

H2:管理者风险厌恶程度越大,使用债务融资的可能性越小,越偏好使用股票融资。

三、样本选择与变量描述

假定企业的融资决策是管理层做出的,基于非理性的管理者和理性投资者的研究视角,本文考察风险厌恶量度指标与企业财务杠杆之间的相关关系,进而分析风险厌恶管理者的融资行为特征。本文研究以2006年9月的DJChina88中国蓝筹指数股为样本,剔出金融类上市公司样本以及1999年12月31日之后上市公司,分析期间为2000~2004,每个年度分析样本企业53家,样本企业的面板数据资料均来自中证网上市公司数据库,使用软件为SPSS11.5。

关于风险厌恶的量度,Katharina Lewellen[12]用“管理者财产确定等价物=管理者持有的股票+选择权+投资于国库券”引起杠杆的变化来计量风险厌恶,杠杆的变化以净债务除以总资产这个指标来界定。Kahneman和Tversky前景理论中指出,管理者在面对收益时是风险厌恶的,面对损失时是风险偏好的。因此,本文定义对特定企业而言,个人财产存在相对收益而选择低杠杆水平的管理者为风险厌恶的管理者,采用管理者财产(持股+薪金)的变动指数来表述管理者财富的相对损益,参考点为前一年度财产值,若分析年度管理者财产/前一年度管理者财产大于1,管理者相对前一年度财产这个参考点是获得收益;债务融资变动率以分析期间企业净债务融资额(期末负债总额-期初债务总额)对期末总资产的比率来量度。若管理者财产变动指数值越大,同时债务融资变动率越小,则定义管理者的风险厌恶程度越高,反之,管理者风险厌恶程度越小。管理者财产变动率和企业债务融资变动率两个指标的组合构成一个管理者决策风险厌恶程度的替代指标——风险厌恶指数(RAI),对于分析年度的每一个样本企业,赋予一个相应的管理者财产变动率指标的排序值,对N个样本而言,财产变动率值最大,赋值n,值最小,赋值1;一个债务融资变动率指标排序值,值最大,赋值1,值最小,赋值n,以此构建计算风险厌恶指数(RAI),计算方式见表1。RAI指标值越大,管理者风险厌恶程度越高,反之越小,本文将考察该指标与企业杠杆水平选择之间的相关关系。

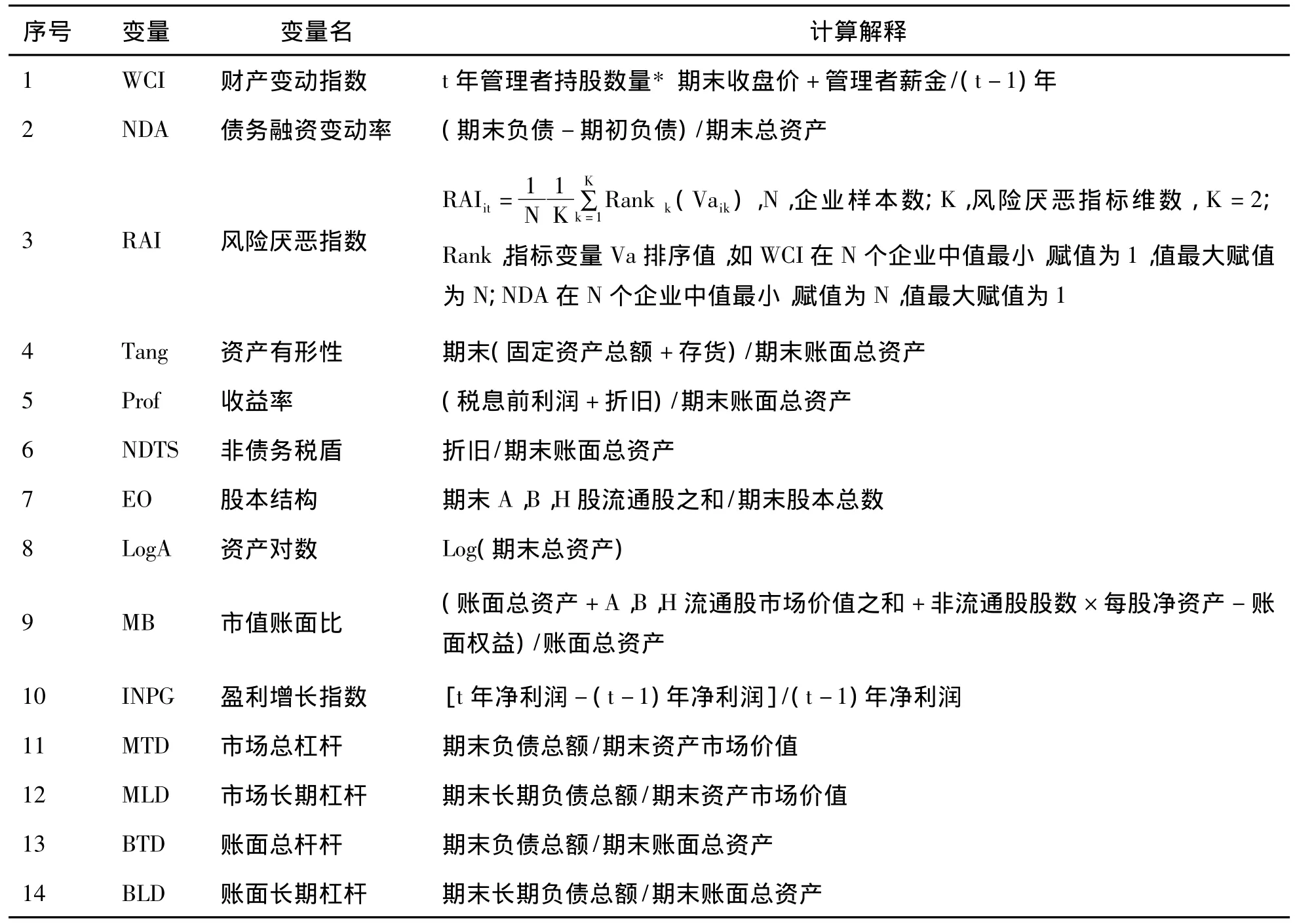

参照 Huang、Song[13]以及 Chen[14]对中国上市公司资本结构影响因素的研究,选取资产有形性、收益率、非债务税盾、盈利增长指数、股权结构、市场账面比、资产对数为控制变量,用多元回归方法考察风险厌恶指数与企业资本结构的相关关系。为了考察企业资本结构及其变动的全貌,采用四种杠杆比率的量度指标,分别是:市场总杠杆(MTD)、市场长期杠杆(MLD)、账面总杠杆(BTD)、账面长期杠杆(BLD),相关变量解释见表1。

四、回归分析

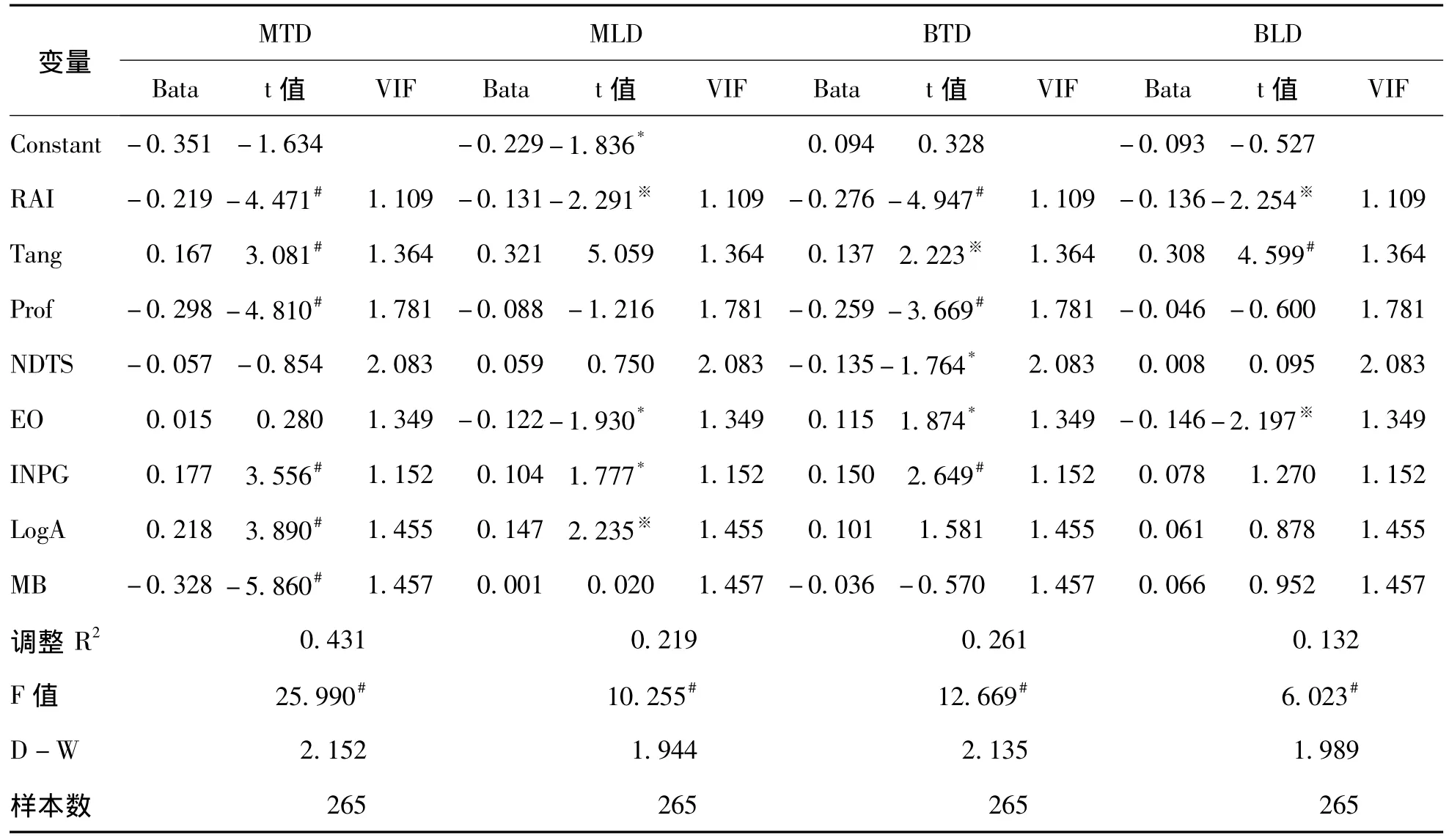

为分析风险厌恶与企业资本结构的相关性,本文以风险厌恶指数(RAI)为基准变量,其他变量为控制变量,使用SPSS11.5软件对企业四种杠杆量度进行回归检验,杠杆回归模型见模型(5),回归结果见表2。

表1 变量解释说明

表2的回归结果表明,风险厌恶指数对四种杠杆均显示出显著的负向影响,其他变量保持不变时,风险厌恶指数每增加1个标准差单位,MTD、MLD、BTD、BLD 分别减少 0.219、0.131、0.276、0.136个标准差单位,其中,对总杠杆的影响在1%的水平上显著,对长期杠杆的影响在5%的水平上显著,验证了本文的假设1,即管理者越厌恶自身财产相对参考点的变动风险,越不愿选择可能损害自身财富水平的债务融资。

资产有形性对四种杠杆均表现出显著的(1%的水平)正向影响,符合代理理论和权衡理论的假设,具有更多有形资产的企业有能力使用更多地债务资金;收益率对两种总杠杆表现出显著的(1%的水平)负向影响,验证了融资择序理论和权衡理论的预期,企业盈利能力越强,对债务资金的依赖性越弱,未表现出对长期杠杆水平选择的显著影响,是因为样本企业在分析期间的长期负债水平(均值8.42%)很低;非债务税盾只对账面总杆杆表现出10%水平上的显著负向影响,说明权衡理论所指出的折旧的避税考虑并不是企业选择资本结构水平考虑的重要因素;股本结构对市场长期杠杆(10%的水平)、账面长期杠杆(5%的水平上)具有显著的负向影响,而对账面总杠杆在10%的显著水平上表现出正向影响,表明出于委托代理问题的考虑,股本结构是企业选择长期资金筹措方式的重要影响因素;盈利增长指数在1%的显著水平上对总杠杆具有正向影响,表明企业盈利的增长性越好,内源融资的能力越强,营运资金需求对短期债务资金的依赖性越弱;资产规模对市场杠杆具有显著的(5%的水平)正向影响,表明上市公司的资产规模越大,市场对企业价值的认可程度越高,抗风险能力越强,因而具有更强的举债能力;市账比只对市场总杠杆表现出显著的(1%的水平)负向影响,表明成长性或市场时机理论对样本企业融资方式选择的解释力不强。

有效性检验:市场总杠杆、市场长期杠杆、账面总杠杆、账面长期杠杆四个模型横截面面板数据的回归调整 R2分别为 0.448、0.243、0.284、0.158,模型的拟合优度较好;F值分别为25.990、10.255、12.699、6.023,模型在 1% 的水平上回归显著;D.W.值分别为 2.152、1.944、2.135、1.989,均接近于2,模型符合无自相关性要求;解释变量VIF值均小于10,符合无多重共线性的要求。

五、稳健性检验

为考察风险厌恶与企业债务融资的负向关系的稳健性,本文将用二值Logistic回归进行检验,SPSS软件变量进入使用Enter法,回归模型为

表2 风险厌恶与企业资本结构

当净权益变动额(ΔNE)/资产总额(TA)≥3%,企业选择了外部权益融资,净债务变动额(ΔND)/资产总额(TA)≥3%时,企业选择了债务融资。Logistic回归的定类变量定义,发生权益融资,y=0,发生债务融资,y=1,统计结果见表3。

表3的回归结果表明,当管理者风险厌恶指数增加一个单位时,债务融资的发生比(OR)减少13.478个单位,Wald检验值为19.641,该变量的解释力在1%的水平上显著,验证了本文假设2。对企业选择债务融资可能性具有显著解释力的其他变量中,收益率的分析结果与线性回归一致,收益率越高,企业选择债务融资的可能越小;市账比的回归结果验证了企业权益融资的市场时机假设,资产规模的分析结果与线性回归相反,但符合信息不对称理论的观点,即公司规模表述管理层与投资者之间的信息不对称程度。模型的Cox&SnellR2和 NagelkerkeR2分别为 0.626和0.841,拟合优度较好,Hosmer and Lemeshow Test检验卡方值也验证了模型拟合的有效性。

六、研究结论

在投资者理性,管理者非理性的研究框架下,本文构建了风险厌恶管理者的融资决策模型,根据模型提出假设,风险厌恶的管理者偏好外部权益融资。本文利用管理者财产变化指数和净债务变动率两个指标构建的风险厌恶指数(RAI)的替代指标,采用多元线性回归和Logistic回归分析方法,对2000~2004年间的道琼斯中国88蓝筹股面板数据进行实证检验。研究发现,在控制其他变量的前提下,风险厌恶指数与企业杠杆水平呈显著的负向关系,管理者风险厌恶程度越大,选择债务融资的可能性越小,风险厌恶管理者偏好选择外部权益融资。研究还发现,影响资本结构的某一因素在某一杠杆量度模型中显示了较强的解释力,而在另一杠杆量度中则缺乏解释力,这表明,无论是权衡理论,融资择序理论还是委托代理理论都无法给予中国上市公司的资本结构选择以普遍适用的解释,它们只能从某个角度,对中国上市公司融资的某种特征给予特定背景下的解释,要更全面的理解中国上市公司融资行为,尚需从多个视角,采用新的理论与方法进行深入研究,包括管理者非理性这一全新的研究范式。

表3 二值Logistic回归

[1]Hersh Shefrin.Behavioral corporate finance[J].Journal of applied corporate finance,2001,(3):1 -17.

[2]Shavell S.Risk sharing and incentives in the principal and agent relationship[J].Journal of Economics,1979,(3):55 -73.

[3]Leland H,D Pyle.Information Asymmetries,Financial Structure,and Financial Leverage [J].Journal of Finance,1977,(32):371-387.

[4]Williams J.Perquisites,risk,and capital structure[J].Journal of Finance 1987,(42):29 -48.

[5]Jensen,Michael C,William Meckling.Theory of Firm:Managerial Behaviour,Agency Cost,and Ownership Structure[J].Journal of Financial Economics,1976,(3):326 -258.

[6]Blazenko G.Managerial preference,asymmetric information,and fiancial structure[J].Journal of fianance,1987,(42):839 -862.

[7]John T A,K Jokn.Top management compensation and capital structure[J].Journal of Finance 1993,(48):949 -974.

[8]Coles J L,N D Daniel,L Naveen.Executive compensation and managerial risk - taking[J].Journal of Financial Economics,2006,(79):431-468.

[9]马亚军,刘丽芹.信息不对称,管理者内生偏好与上市公司股权融资偏好[J].中国软科学,2004,(3):32-36.

[10]Kahneman D,Tversky A.Prospect theory:an analysis of decision making under risk[J].Econometrica,1979,(2):263-291.

[11]Viswanathan,Srinivasan.Application of prospect theory to the analysis of risk in finance[D].Arlington:The University of Texas at Arlington,1994.

[12]Katharina Lewellen.Financing decisions when Managers Are Risk Averse[J].Journal of Financial Economics,2006,(3):551-589.

[13]Samuel G H Huang,Frank M Song.The determinants of capital structure:evidence from China[J].China Economic Review,2006,(1):14-36.

[14]Jean JChen.Determinants of capital structure of Chinese - listed companies[J].Journal of business research,2004,(57):1341-1351.