小贷公司资产证券化模式之初探

杨博俊

一、小贷公司再融资上海交大安泰经济与管理学院的背景

众所周知,小贷公司的资金来源渠道按规定只有两种:一是来自股东的注册资本金,二是来自不超过两家银行的贷款,且贷款金额不能超过注册资本金的50%。在成立之初,小贷公司的客户群体并不大,其融资问题并不十分急迫。

对于中小企业和个体工商户而言,找小贷公司贷款手续简单,放款迅速。随着民营公司通过银行获得贷款的难度不断增加,小贷公司的客户群体随之不断壮大,小贷公司的业务量也就越做越大,从而出现了资金不足的情况。面临再无资金可贷时,小贷公司急需再融资,这也是小贷公司持续发展的最大“瓶颈”。

二、案例分析

(一)类资产证券化

重庆金融资产交易所成立于2010年12月29日,是一个以从事信贷资产、信托资产登记、转让以及组合金融工具应用、综合金融业务创新的金融资产交易市场。主要功能定位于提供金融资产交易信息、实现金融资产价格发现,为金融机构资产流动机构资产流动提供承载平台,进一步集约和优化区域间信贷类金融要素资源配置。

重庆金融资产交易所的小贷公司主要是通过小额贷款收益权凭证这一“类资产证券化”的方式进行再融资的。产品结构如图所示:

在资产流方向,首先,借款人与发行人(即小贷公司)形成债权,然后选择合格的承销商、律师以及会计师按照一定的标准将这一债权资产打包。重庆金融办作为政府主管部门对小贷公司从事资产转让实行准入审核,只有符合资质的小贷公司才允许以锁定并实施了资产增信措施(引入担保人对该资产包进行担保)的资产包为基础在重庆金融资产交易所发行收益权凭证。投资者通过交易所的平台购买收益权凭证,持有至到期或者在做市商的引导下进行交易从而获得收益。

在凭证兑付现金流方向,小贷公司的借款人还本付息至小贷公司,然后小贷公司再将这部分现金流按照合同归集至交易所平台,购买了收益权凭证的投资者在到期日获得本息收入。如果小贷公司无法还本付息时,担保公司就将承担赔付的义务,从而保障了投资者的利益。

但是,这一模式却无法称之为资产证券化。因为对于资产证券化来说,资产被原始权益人打包卖给SPV(特殊目的载体)之后,该资产就实现了风险隔离,也就是说,资产已经移出了原始权益人的资产负债表。日后该资产上现金流所出现的任何问题都已经和原始权益人无关。然而,在重庆金融资产交易所上发行的收益权凭证,却有着结构上的“先天不足”。如果小贷资产现金流出现了违约,担保公司会进行赔付,但是由于目前在金融资产交易所上进行再融资的小贷公司都会对担保公司进行反担保,所以,其回购该项资产的义务并没有被免除,也就是说,风险依然保留在小贷公司,而无法“出表”。所以笔者将这一模式称之为“类资产证券化模式”。

据笔者了解,目前在重庆金融资产交易所上进行过再融资的小贷公司的综合利率为9.5%~12%,但是如果再考虑到承销商等中介机构费用以及担保费用,小贷公司的融资成本最多可以达到15%。

(二)单SPV下的资产支持专项计划

2013年2月,证监会发布了《证券公司资产证券化业务管理规定(征求意见稿)》,并向社会公开征求意见。该文件在券商从事资产证券化业务的形式、基础资产范围、审核制度、转入条件以及信息披露等方面做出了进一步的解释和规定。这也给小贷公司借助证券公司进行资产证券化指出了一条路。

2013年年底,东证资管联合阿里小贷发行了业内首个小贷公司的资产支持专项计划,获得了比较好的反响。从2015年开始,中国国际金融股份有限公司(以下简称“中金公司”)替代东证资管与阿里小贷合作,截至2015年底,中金-蚂蚁小贷系列资产支持专项计划共发行7期,合计募集金额55亿。本文以中金-蚂蚁小贷2015年第七期小额贷款资产支持专项计划为例,主要原因在于这一期在产品结构上取消了商诚融资担保有限公司提供的担保,比较明显的降低了小贷公司的成本。有比较好的研究意义。

该专项计划的基础资产是在阿里小贷日常经营活动中基于阿里巴巴、淘宝、天猫平台向借款人提供小额贷款融资服务,从而向借款人实际发放的人民币贷款而合法享有的债权及附属担保权益等从权利。

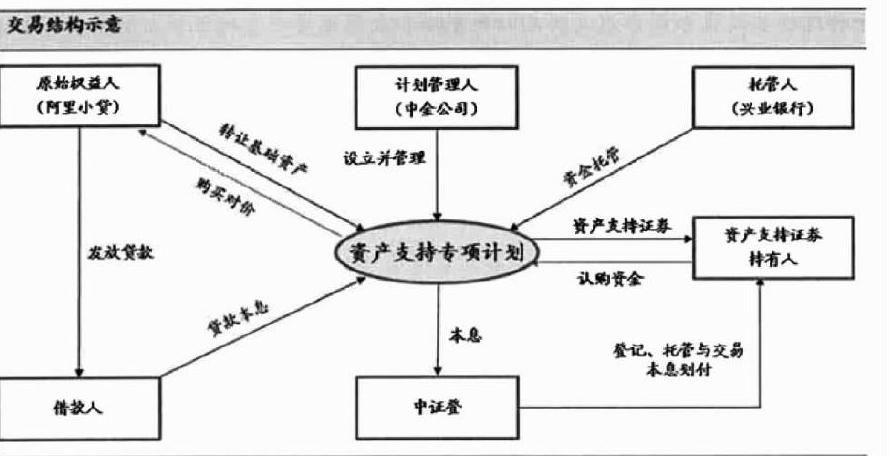

本专项计划以基础资产产生现金流循环购买新的符合合格标准的基础资产的方式构成动态资产池。交易结构如下图:

在资产流方向,借款人与阿里小贷形成债务债权关系,由此产生了基础资产。阿里小贷作为原始权益人将基础资产转让给计划管理人(中金公司)设立的SPV,然后在SPV上通过多种内部增信措施(优先/次优先/次级安排、超额利差以及信用触发机制)将该基础资产进行分层,信用评级机构针对不同层级的资产进行信用评价,给出评级。最后计划管理人借助深圳证券交易所的平台将该资产支持专项计划中不同层级的资产以不同的利率价格出售给不同的认购投资者。

而在现金流方向,阿里小贷通过前期转让基础资产给SPV时就已经回收了该笔债权的账面值。后期阿里小贷作为资产服务机构将专项计划中的债权资产所产生的现金流(即本息)过手摊还至该资产支持专项计划的托管账户,然后由计划管理人向托管银行下发支付指令,将根据计划说明书约定的每期本息划至中证登账户。最后由中证登在每期的权益分配日将这部分本息现金流划至各个投资者的账户,投资者从而获得收益。

将该模式与重庆金融资产交易所的收益权凭证模式进行对比,中金-蚂蚁小贷模式有其领先的设计:首先,原始权益人通过将基础资产转让给真正意义上的由券商设立的SPV,在第一步就实现了基础资产的“出表”目的,在一定程度上完成了风险隔离;其次,通过内部的增信措施在SPV层面上对基础资产进行了分级,从而满足了不同风险喜好的投资者的需求;最后,该产品在深交所进行上市转让,赋予该产品二级市场的流动性,增加了固定收益产品的种类以及能够更好地吸引投资者,降低小贷公司的融资成本。

但是,该模式依旧不是真正意义上的资产证券化,主要原因在于计划管理人仅出售了在SPV层面所做的内部分级中的优先级和次优级,次级产品没有被评级并且由原始权益人——阿里小贷全额认购。这就将基础资产的部分风险又转移回了原始权益人。其次,即使在法理上做到了基础资产与原始权益人的破产隔离,但这不代表SPV不再承担来自原始权益人方面的风险,因为原始权益人往往兼任资产服务机构,在这种情况下,SPV项下资产还要承担来自原始权益人的道德风险和操作风险,也就是说破产隔离不代表风险隔离。这就为会计上是否能够认定资产“出表”带来了一定的讨论空间。

在成本方面,中金-蚂蚁小贷第七期除去10%的次级部分的综合利率为5.1%。加上承销费、管理费和托管费等中介费用,综合成本为6%左右。相比在重庆金融资产交易中心平台上交易的收益权凭证的成本降低了50%以上。由此可以看到,由券商牵头,并且经过改进的SPV风险隔离后的小贷公司资产支持专项计划不仅能够帮助小贷公司获得再融资,也进一步降低了再融资的成本,从而使得小贷公司获得更好的发展。