内部控制对会计信息质量的作用路径分析*

——基于关联交易的视角

北京财贸职业学院 杜海霞

内部控制对会计信息质量的作用路径分析*

——基于关联交易的视角

北京财贸职业学院杜海霞

摘要:本文首次提出了内部控制—公司行为—会计信息质量的作用路径,并分别就内部控制对当期关联交易行为的影响效应、会计信息质量对下期关联交易行为的预测效应进行了实证检验。研究表明,会计信息与内部控制的作用机制具备异质性。本文亦为内部控制信息的强制披露提供了实证检验证据。

关键词:内部控制会计信息关联交易

一、引言

内部控制对于提高会计信息质量的监督与促进作用已众所周知。但是,内部控制对会计信息质量的作用机理尚未得以剖析,从而无法明晰内部控制与会计信息质量对于投资者保护的异质性。研究二者异质性的最重要意义在于,如果二者不具备异质性,则由于会计信息已具备成熟的信息披露体系,内部控制可以通过会计信息披露体现其自身质量水平,从而额外的内部控制信息披露只会徒增成本,而不具备信息增量,从而强制内部控制信息披露没有任何意义。换言之,只有内部控制与会计信息质量对于投资者保护具有异质性后果时,强制披露才具备现实价值及意义。本文的研究意义在于:第一,尽管关于内部控制与会计信息质量的研究成果相对丰富,但现有研究却未能分析内部控制对会计信息质量的作用路径。本文首次提出内部控制—公司行为—会计信息质量的研究路径。内部控制通过影响公司行为(尤其是控股股东行为)作用于会计信息质量,会计信息质量可以在一定程度上预测下一期的行为。第二,有别于国内将内部控制自我评价报告披露信息作为内部控制质量水平的简单评价标准,本文首次利用外部证券监管机制构的数据,评价内部控制质量水平。增加了内部控制质量水平评价的可靠性与客观性。第三,本文首次基于契约视角,将内部控制缺陷分类为公司层面缺陷与业务层面缺陷,并对其与关联交易的相关关系进行了实证检验;第四,本文首次从关联交易的视角,实证检验与比较了内部控制与会计信息质量对于投资者保护的异质性,从而为我国内部控制信息的强制披露提供了实证检验证据。本文的主要安排如下:在回顾内部控制与会计信息质量相关文献的基础上,基于契约的角度识别与认定内部控制缺陷,在此基础上实证检验会计信息质量与内部控制分别对交联交易的影响效应,从而深入剖析内部控制对会计信息质量的作用机制。

二、文献综述

关于内部控制经济后果的文献可以分为两类:一类是内部控制对信息质量的影响;一类是内部控制对管理行为的影响效果。在内部控制对信息质量影响的文献中,会计信息由于是企业对外信息披露中的重要组成部分,内部控制与会计信息质量之间的相关关系研究成果已较为丰富。普遍认为,内部控。制是对财务报告质量的合理保证。所以,内部控制缺陷的存在会影响财务报告质量,缺陷的更正会改善财务报告的质量。同时,内部控制缺陷的迅速改进向市场传递了公司致力于完善报表的信号。所以,Doyle et al.将应计项目质量较低的主要原因归结于内部控制问题的存在,并且认为内部控制确实是影响会计信息质量的最根本要素。内部控制对行为的影响亦已受到诸多学者的关注。内部控制之所以能够影响公司行为,是因为公司(人员)行为是由其所拥有的权力决定的。内部控制主要功能就是权力的配置这一观点已得到学者广泛认可。从投资者保护的视角来看,内部控制可以抑制大股东掏空行为亦已得到实证研究的证实。例如,杨德明等证实了内部控制质量的提高有助于抑制大股东的掏空行为。

内部控制对会计信息质量的影响效应已取得丰富研究成果,但是内部控制、管理行为及信息质量的关系亦不明确,内部控制的作用机制与机理尚不清晰,仍然存在以下两点有待进一步研究:(1)内部控制究竟是如何影响与作用于会计信息质量,路径尚不明确;(2)本期的会计信息质量是否对下期的行为是否具有预测效应,尚无足够研究。

三、理论分析与研究假设

本文认为内部控制作用于公司行为,公司行为决定了会计信息质量的作用路径,即:内部控制→公司行为(控股股东行为)→会计信息质量→下期公司行为。就公司未来行为而言,会计信息质量有一定的预测功能。这种事前的预测作用,因为有可能被投资者识别,就会转化为对公司的监督,进而约束内部人的机会主义,抑制控股股东的侵占行为。由此,本文得出如下假设:

假设1:内部控制存在缺陷时,当期关联交易的持续性相对较差

假设1-1:相比于业务层面缺陷,内部控制存在公司层面的缺陷时,当期关联交易的持续性更差

就公司未来行为而言,会计信息质量有一定的预测功能。这种事前的预测作用,因为有可能被投资者识别,就会转化为对公司的监督,进而约束内部人的机会主义,抑制控股股东的侵占行为。由此,本文得出假设2:

假设2:会计信息质量越好,下期关联交易的持续性越好

本文主要从关联交易(公司行为)的视角审视内部控制对会计信息质量的作用效应。由于公司作为财务报告编制主体,公司行为对会计信息质量的影响是不言而喻的,所以,本文只对内部控制对公司行为的影响效应、会计信息质量对下期行为的预测效应进行实证检验。此外,需要注意的是,内部控制质量与会计信息质量都不避免地内生于股权结构对其的影响。控股股东持股比例不同,控股股东追求控制权私有收益的偏好也会有所不同。内部控制和会计信息质量对侵占动机及大股东掏空的抑制作用程度也会有所不同。当控股股东持股在50%及以下时,追求控制权私有收益是控股股东最重要的目的,而当持股比例超过50%时,控制权共享收益则成为控股股东所追求的目标。当控股股东追求控制权共享收益时,盈余质量变好,其对未来掏空的预测作用就会减弱。所以在之后的实证研究中,本文将第一大股东的持股比例区分为50%以上和50%以下分别进行了进一步的实证检验和研究。

四、研究设计

(一)样本选取与数据来源截至2009年度12月31日沪市和深市上市A股公司共计1725家,本文剔除了金融业公司32家,中小板上市公司327家,无法取得相关数据公司465家,最后得到样本公司920家。本文数据取自公司年报与CSMAR数据库、WIND数据库,处理数据所用软件为SAS8.2。

(二)变量定义本文采用多元回归法考察内部控制缺陷和会计信息质量对关联交易的影响。本文涉及的变量定义如表1所示。

表1 变量定义及说明

本文采用基本的Jones模型来测度上市公司的盈余管理程度。采用截面Jones模型,分行业估计应计质量,得到操纵性应计利润:EM。在本文模型内部控制缺陷的认定与大股东的掏空行为变量定义与测度如下:

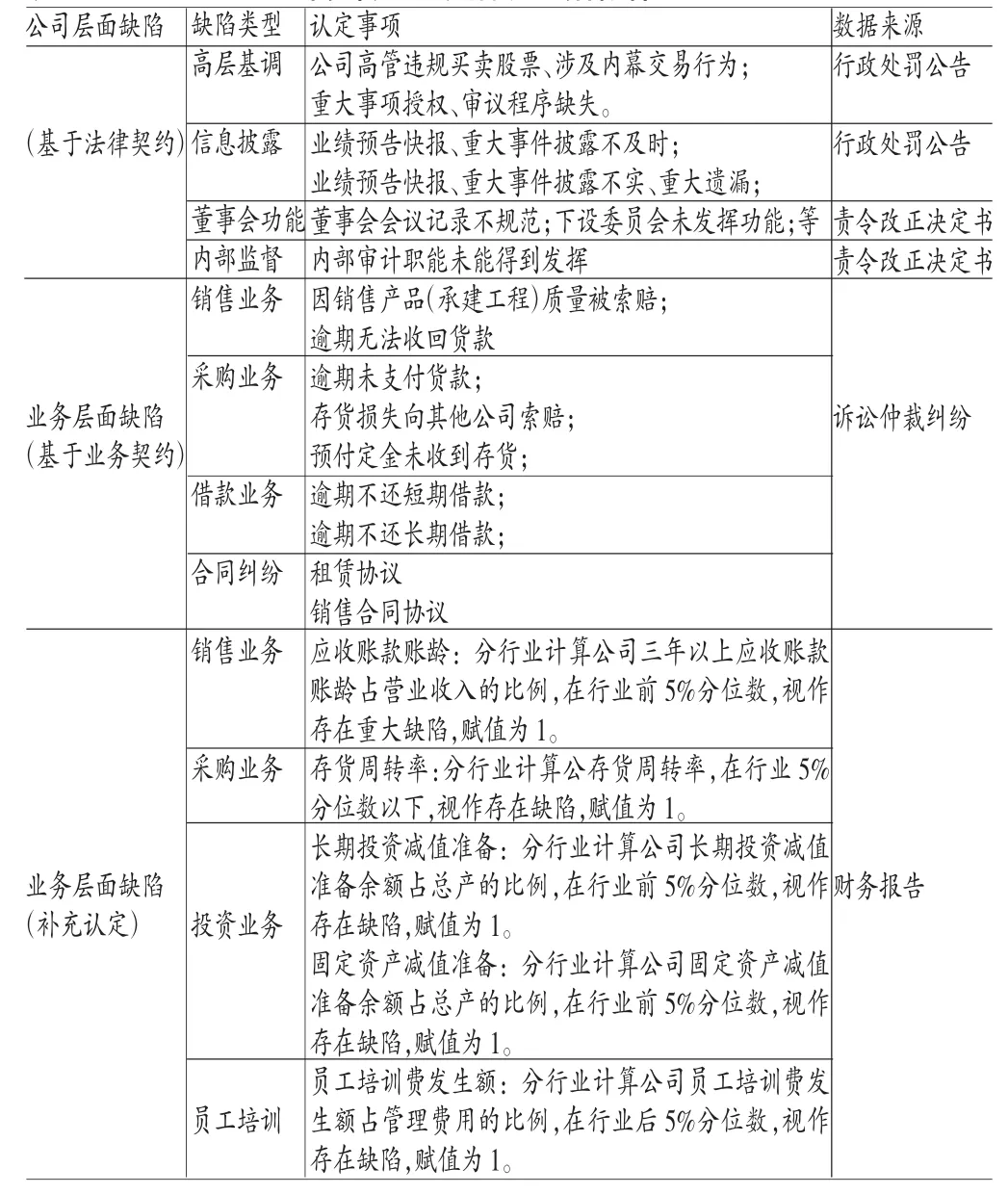

(1)内部控制缺陷识别。现有研究多以内部控制信息披露作为评判内部控制质量水平高低的标准。但是,这是值得怀疑的。在自愿披露的制度环境下,管理层倾向于披露内部控制的存在性,而非有效性。而且,管理者可以有选择地不去披露坏消息(如内部控制缺陷等)。管理层自愿披露内部控制缺陷的动机严重不足。我国的诸多的研究也证实目前内部控制信息自愿披露多流于形式,并无实质性的内容,所以基于契约视角内部控制缺陷认定数据的取得是自愿披露背景下的最优选择。基于内部控制的内生性及权变性,内部控制的强制披露机制仍然存在固有的局限。一方面,内部控制的内生性决定了内部控制天然是有局限性的,这种局限性不可能依靠内部控制机制自身披露出来,即使法律强制披露也不能克服这一缺陷。试想,假定公司董事会存在重大缺陷,当董事会作为披露的责任主体时,如何保证其如实披露?即使可以对内部控制进行审计,但研究亦证明了内部控制公司层面缺陷的不可审计性。另一方面,内部控制的权变性决定了内部控制缺陷判断与披露的复杂性。即使法规强制披露,由于内部控制的权变性,披露仍然存在两个重要缺陷,一方面我们是不能确定是否公司实际有需要披露的内部控制缺陷,但在审计委员会或注册会计师的帮助下不去披露它。另一方面,即使公司管理层主观上不想刻意隐瞒需要强制披露的内容,但评价缺陷的复杂性和主观性使得实际对外披露的内容在一定程度上不再具备客观性与可靠性。本文基于契约的视角对内部控制缺陷进行了认定。因为公司是一系列契约的集合,除了投资者外,供应商、顾客、债权人均是企业契约的相关缔约方,如图1所示。内部控制是对公共领域产权属性进行配置,弥补契约不完备性,保障契约有效履行的机制。所以,如果内部控制存在缺陷,契约履行过程就可能出现问题。在此基础上,本文基于公司的法律契约认定公司层面缺陷(违法行为),基于公司与客户之间的契约行为(销售契约、采购契约、筹资契约等)等认定业务层面缺陷。从本质而言,业务层面缺陷的认定建立在对风险的识别与分析基础之上。但是,诉讼仲裁纠纷的滞后性决定了有可能遗漏部分内部控制缺陷。所以,需要对业务层面缺陷进行补充认定。具体认定指标体系如表2所示。

“责令改正决定书”来自于巨潮资讯网站,截止至2012 年1月22日,共检索取得“责令改正决定书”26份,并详细阅读了责令改正决定书提出的改正意见,进行分类整理。公司违法违规行为取自WIND数据库,并手工翻阅了公司违法违规行为处罚决定书,时间以违法违规发生的时间为准,如果同一行为持续若干年,则以该行为最后终止的时间为准。因为内部控制的持续性和相对稳定性,有理由相信2008年的被惩处的违法违规行为,其背后的内部控制可能无法即时更正,会对2009年度的内部控制产生影响,而2010年的违法违规行为可能会因为2009年度的内部控制缺陷引起,在违法行为受到处罚是相对滞后的情况下尤为如此。所以,本文认为违法行为2008-2010年的公司,在2009年度都会存在内部控制缺陷。结合“责令改正决定书”和违规行为,本文共得到存在公司层面缺陷的公司样本146家。这也是本文选取2009年数据进行实证检验的重要原因之一,本文可以较分充分地考虑数据选取可能存在的滞后效应。公司诉讼仲裁纠纷数据、应收账款账龄、存货周转率取自WIND数据库,长期资产减值准备、固定资产减值准备数据系从年报中手工收集。基于业务层面缺陷(补充认定)可以得到2009年存在缺陷样本合计219家。最后,在剔除中小板上市公司和金融类公司后,本文得到存在公司层面缺陷样本家95家,业务层面缺陷样本公司219家,有27家公司同时存在公司层面缺陷与业务层面缺陷,最后得到内部控制缺陷样本287家。

表2 内部控制缺陷认定指标体系

(2)掏空性质关联交易认定。一方面,关联交易被视做大股东掏空的手段,会损害公司价值。另一方面,正常公正的关联交易可以优化资源配置、降低交易风险,从而关联交易又可以降低交易成本,提高效率。所以,关联交易的动机至关重要。但是,如何去判断关联交易的动机呢?目前判断非正常关联交易的方法有主要有三种:一是根据关联交易的比重判断。当关联交易规模较小时,视作正常的决策安排,而当关联交易规模比重较大时,则被视作非正常的关联交易。二是基于内部和外部市场均衡的原则,当关联交易增长额超过非关联交易时被视作非正常的关联交易。三是,基于关联交易性质,把公司的关联交易划分为侵占型关联交易和支持型关联交易两种类型,侵占型关联交易主要包括商品交易、除商品外的资产交易、劳务交易、抵押和担保以及股权交易。但是由于我国资本市场的特殊性,很多上市公司都是由集团公司剥离设置,所以上市公司的采购与销售等均与母公司等有非常紧密的联系,关联交易比例过高或增长超过非关联交易的增长都不足以说明关联交易的公正性。所以,第三种测度关联交易方法,关联交易的持续性被应用于相关实证研究中。如果公司的关联交易是出于“利益侵占”动机,由于其发生的情境具备特定性,所以持续性较低。但是,如果关联交易是出于“节约交易成本”动机,则关联交易属于稳定良好的关系性契约,因而持续性水平相对较高。所以可以通过对关联交易的持续性水平来度量其关联交易的动机。例如,洪剑峭和薛皓既考虑了关联交易规模,又考虑了企业关联销售的持续性,而且他们认为股权制衡能够显著提高关联销售持续性。本文采用关联销售的持续性来度量关联交易的质量。关联销售持续性计算如模型1所示,关联交易持续性越好,则近几年关联交易在销售中所占比例应该波动不大。之所以选择关联销售,而非其他关联交易,是因为大股东越来越倾向于通过关联销售粉饰财务报告,其盈余管理方式也相对更为隐秘。

在模型(1)中,SALE表示销售额;RPSALE表示关联销售额;NONRPSALE表示非关联销售额;AEET表示资产总额。RPSALE和NONRPSALE的系数a0和a1分别代表了关联销售额与非关联销售额的持续水平。

(三)模型构建本文通过构建数学模型2完成假设1 和1-1的检验。

SALERt=a0+a1ASSETt+a2RPSALERt-1+a3NONRPSALERt-1+a4NPIt-1+a5RPIt-1+e(2)

其中,NPIt-1=NONRPSALERT-1×内部控制缺陷(ICD,ICDENT,ICDACC)

RPIT-1= RPSALERt-1×内部控制缺陷(ICD,ICDENT,ICDACC)

在模型2中,如果内部控制存在缺陷,大股东通过关联交易侵占中小股东利益的行为可能性就会增加,则关联交易的持续性就会降低,即RPI的系数应该显著为负。如果公司层面缺陷对关联交易持续性的影响更大,则其系数应该更高。

通过构建模型3完成假设2的检验。

SALERt+1=a0+a1ASSETt+a2RPSALERt+a3NONRPSALERt+a4NPIt+a5RPIt-1+e(3)

其中,NPEt=NONRPSALERT×EMT;RPET=RPSALERt×EMT

在数学模型3中,如果盈余质量能够预测或抑制大股东通过关联交易侵占中小股东利益的行为,则其一定能够显著提高关联交易的持续性。操纵性应计项目EM作为盈余质量的反向指标,与关联交易的持续性一定显著负向关,即RPE的系数应该显著为负。

五、实证分析

(一)描述性统计各变量的描述性统计表如表3所示,从表3中可以看到NONRPSALER09的平均值显著大于RPSALER09的平均值,关联销售整体水平均低。其他数值由于只有回归检验的系数变量有意义,所以在这里不再进行分析。

表3 描述性统计

(二)内部控制质量与关联交易的回归检验采用OLS方法对模型2回归,当将内部控制缺陷与关联销售、非关联销售的交叉项纳入模型中时,回归结果如表4所示。从表4中可以看出,在不区分大股东持股比例时,内部控制缺陷与关联销售的交叉项RPICD系数为负,并且在10%的水平通过显著性检验。当大股东持股比例超过50%时,RPICD系数为负,并且在5%的水平通过显著性检验。这意味着内部控制缺陷的存在,降低了关联销售的持续性。但是当大股东持股比例小于50%时,虽然系数仍然为负,但并不显著。这可能是因为内部控制内生于股权结构,其本身可能会受到大股东的控制。当持股比例低于50%时,大股东更加注重控制权私有收益,而非公司的整体利益,所以,内部控制并不能从根本抑制大股东通过非正常关联交易追求控制权私利的行为。采用OLS方法对模型2回归,当将内部控制缺陷区分为公司层面缺陷、业务层面缺陷,并将其与关联销售、非关联销售的交叉项纳入模型中时,回归结果如表5所示。从表5中可以看出,当把内部控制缺陷分类为公司层面缺陷和业务层面缺陷后,在不区分大股东持股时,RPICDENT08和RPICDACC08的系数为负,且在10%的水平通过显著性检验,这意味着整体而言,内部控制缺陷的存在会影响关联交易的持续性,但是当按第一大股东持股比例分组后,当第一大股东比例小于50%时,二者系数仍然为负,但并不显著,这可能是由于内部控制的内生性导致的。当第一大股东持股比例大于50%时,二者的系数为负,但只有RPICDENT08的系数通过了显著性检验,这意味着公司层面内部控制缺陷对关联交易持续性的影响更加重要。

(三)会计信息质量与关联交易持续性的回归检验采用OLS方法对模型3回归,结果如表6所示。从表6中可以看出,在不区分第一大股东持股比例时,RPE09的系数显著为负,并在1%的水平上显著,这意味着2009年度盈余质量对2010年度关联销售有显著影响。2009年度盈余质量水平越高(即EM09越小),则关联交易的持续性水平越高。当第一大股东比例低于50%时,可以看到RPE09的系数仍然显著为负。而且其绝对值为1.61222,大于不区分持股比例时RPE09的系数1.50669。当第一股东持股比例超过50%时,尽管RPE09的系数仍然为负,但并不显著。这主要是因为当大股东持股比例超过50%时,会更加注重控制权共有收益,从而导致会计盈余质量对未来关联交易的预测水平降低。同时我们可以看到,无论是否区分第一大股东持股比例,RPSALER09的系数都大于NONRPSALER09的系数,这意味着在我国上市公司中关联销售占有相对多的比重,这与我国上市公司主要由原来集团公司分拆上市有关。但是应该看到的是,当第一大股东持股比例超过50%时,其关联销售RPSALER09的系数是三组样本中最低的,这意味着尽管关联销售中大部分是正常销售,但仍有部分销售是非公允的销售。

表4 内部控制缺陷与关联交易持续性实证结果分析

表5 内部控制缺陷分类与关联交易持续性实证结果分析

六、结论

通过上述实证研究,本文得出如下结论:第一,内部控制与会计信息都有助于抑制掏空性质的关联交易,保护投资者利益。内部控制质量水平越高,越有助于投资者保护目标的实现。内部控制质量水平越高,就越有助于抑制掏空性质的关联交易。当内部控制缺陷被划分为公司层面缺陷和业务层面缺陷时,本文发现,相比于业务层面缺陷,公司层面缺陷与掏空性质的关联交易的正向关系更加显著。种种证据表明,公司层面缺陷对于公司的影响更加严重。会计信息质量水平越高,越有助于投资者保护目标的实现。会计信息质量对于大股东的掏空性质的关联交易行为有显著的预测作用。会计信息质量越好,大股东的掏空行为也相对越不严重。内部控制对公司当期行为(关联交易)的影响、会计信息质量对公司下期行为(关联交易)的影响,二者的实证结果结合起来,证明了内部控制通过公司行为作用于会计信息质量的路径。

第二,内部控制与会计信息在抑制掏空性质的关联交易行为的实现途径上具有异质性。内部控制对投资者保护主要是过程保护,而会计信息是结果保护。内部控制的过程保护主要体现为内部控制会直接抑制当期大股东对中小投资者掏空性质的关联交易行为。而会计信息对投资者保护的作用更多地体现为反映与预测。因为会计信息是经营活动及结果的记录,当会计信息被记录时,经济行为已经发生。会计信息不能改变当期的行为,只能反映当期的行为,并且可以帮助投资者预测下一期的行为。所以,内部控制好,投资者保护好(基于抑制掏空性质的关联交易行为)已得到实证检验的证实;但是,会计信息只是预测与抑制了下一年度抑制掏空性质的关联交易行为。因为内部控制对于抑制掏空性质的关联交易更具直接性,所以,会计信息并不能反映内部控制信息的全部价值,因而,内部控制信息披露具有一定信息含量,强制披露内部控制信息是有意义和价值的。

表6 会计信息质量与关联交易持续性实证结果分析

*本文受北京市教委“科研基地-科技创新平台-会计与投资者保护研究基地”(项目编号:PXM_014213_0000 31)、北京市属高等学校青年拔尖人才培育计划(项目编号:CIT&TCD201404013)资助。

参考文献:

[1]杨雄胜:《内部控制理论研究新视野》,《会计研究》2005年第7期。

[2]李志斌:《内部控制的规则属性及其执行机制研究》,《会计研究》2009年第2期。

[3]谢志华:《内部控制:本质与结构》,《会计研究》2009年第12期。

[4]杜海霞:《基于产权理论的内部控制本质研究》,《商业研究》2012年第1期。

[5]杨德明、林斌、王彦超:《内部控制、审计质量与大股东资金占用》,《审计研究》2009年第5期。

[6]王跃堂、涂建明:《集团公司与上市公司:掏空、支持,抑或是价值最大化?》,《中国会计评论》2006年第4期。

[7]高雷、宋顺林、薛云奎:《关联交易、企业价值与公司特征》,《中国会计与财务研究》2007年第9期。

[8]吕怀立、李婉丽:《股权制衡与控股股东关联交易型“掏空”》,《山西财经大学学报》2010年第6期。

[9]洪剑峭、薛皓:《股权制衡对关联交易和关联销售的持续性影响》,《南开管理评论》2008年第1期。

[10]佟岩、王化成:《关联交易、控制权收益与盈余质量》,《会计研究》2007年第4期。

[11]卢闯、李小燕、孙健:《盈余质量对控股股东掏空的影响》,《中国软科学》2010年第2期。

[12]Ashbaugh-Skaife,H.,D. Collins,W. Kinney,R.,LaFond. The effect of SOX Internal Control Deficiencies and Their Remediation on Accruals Quality.The Accounting Review,2008.

[13]Doyle,J.,Ge,W.,McVay,S..Determinants of Weaknesses in Internal Control over Financial Reporting.Journal of Accounting and Economics,2007.

[14]GOH,B.W.. Audit Committees,Boards of Directors,and Remediation of Material Weaknesses in Internal Control. Contemporary Accounting Research,2009.

[15]Bronson,S.N.,Carcello,J.V.,Raghunandan,K..Firm Characteristics and Voluntary Management Reports on Internal Control.Auditing:A Journal of Practice & Theory,2006.

[16]Deumes,R.,Knechel,W.R..Economic Incentives for Voluntary Reporting on Internal Risk Management and Control Systems.Auditing:A Journal of Practice & Theory,2008.

[17]Hoitash,U.,Hoitash,R.,Bedard,G. C.. Corporate Governance and Internal Control over Financial Reporting:A Comparison of Regulatory Regimes.The Accounting Review,2008.

[18]Naiker,V.,Sharma,D.S.. Former Audit Partners on the Audit Committee and Internal Control Deficiencies.The Accounting Review,2009.

[19]Wolfe,C.J.,Mauldin,E. G.,Diaz,M.C.. Concede or Deny:Do Management Persuasion Tactics Affect Auditor Evaluation of Internal Control Deviations?.The Accounting Review,2009.

(编辑文博)