国际金融体系中主权财富基金管理经验及其意义

滕旭

摘要:主权财富基金作为由政府持有并运作的公共投资基金,旨在避免财政收入及国际收支过度波动对国内经济造成的冲击,其主要资金来源为外汇储备。当前,主权财富基金已成为跨境资本流动和配置的主要构成部分,在可控的风险范围内获得较高的投资收益是其主要运作目标。据此,对全球主权财富基金的起源和发展过程进行概述,以中国主权财富基金——中国投资有限责任公司为例,总结其投资及风险管理活动,并分析其在国际金融体系中的作用和意义。

关键词:主权财富基金;外汇储备;国际金融;汇率风险;风险管理

中图分类号:F83文献标识码:Adoi:10.19311/j.cnki.16723198.2017.04.044

0引言

2016年11月,第七届主权财富基金国际论坛(International Forum of Sovereign Wealth Funds,IFSWF)年会在奥克兰举办。在此前的第六届多哈会议上,论坛成员通过《多哈协议》制定了三年战略发展规划,明确将继续遵照圣地亚哥原则,促进全球资本流动及金融发展。截至2016年底,包含1个准成员在内的30个论坛成员涵盖了全球主权财富基金总数的三分之一,管理着全球主权财富基金总资产的80%。主权财富基金作为国际金融体系中重要组成部分,伴随21世纪经济全球化进程实现了迅速发展。我国主权财富基金——中国投资有限责任公司则是中国政府开展外汇储备积极管理迈出的重要一步。

1主权财富基金相关概念

主权财富(Sovereign Wealth)指一国政府积累的公共财富,来源包括财政盈余、社会养老金和国际收支盈余等,通常以外币形式持有。而当前各界对主权财富基金(Sovereign Wealth Funds,SWFs)的理解不尽相同。Razanov(2005)认为主权财富基金设立的目的包括避免经济遭受财政收入过度波动影响、帮助货币当局冲销过剩流动性、积累财富、促进本国经济和社会发展等。Fotak等(2008)认为,主权财富基金是由政府拥有或管理、由国内外资产构成的共同基金,旨在实现积累和管理储备资产、稳定宏观经济和代际间财富转移等经济和金融目标。Gugler和Chaisse(2009)认为其是由一国政府或央行控制并投资于海外的投资基金。国际货币基金组织指出,主权财富基金是由政府出于中长期宏观经济和金融目标而持有、管理及运作的公共投资基金,往往投资于国外金融资产;经济合作与发展组织则认为外汇储备是其主要资金来源。

主权财富基金作为一国政府投资载体,主要被投资于国际资本市场,最初旨在缓冲一国政府面临的财政收入过度波动,在国际化背景下协助货币当局稳定宏观经济。而随着贸易及金融全球化发展,外汇储备在主权财富中的重要程度日益增加。因此,规避汇率波动及国际市场变动对一国国际收支所造成的影响,成为主权财富基金运作的重要目标之一;而一国主权财富基金的运作与其外汇政策的相关性毋庸置疑。

2全球主权财富基金发展

主权财富基金的发展可追溯到20世纪中期。1953年,科威特设立投资委员会运作石油出口的盈余收入;随后成立的投资局进一步面向全球市场开展投资。20世纪70年代成立的新加坡淡马锡公司和阿布扎比投资局是较早一批兴起的主权财富基金;20世纪末随即出现了包括伊朗成立石油稳定基金和外汇储备基金、卡塔尔投资局等在内的第二批主权财富基金。

主权财富基金自进入21世纪后迅速兴起。1990年其全球规模尚不足5000亿美元;2008年则达到2-3萬亿美元,达到同时期全球官方外汇储备规模近半数。Lyons则曾于2007年预测其规模有望在2017年达到13.4万亿美元。

随着全球主权财富基金数量及规模的增加,主权财富基金国际论坛(The International Forum of Sovereign Wealth Funds,IFSWF)应运而生。论坛前身——主权财富基金国际工作组(IWG)于2008年4月成立;2009年4月6日,由全球23个国有国际投资者代表组成的国际工作组在科威特召开会议,遵照《科威特宣言》成立主权财富基金国际论坛以取代此前的国际工作小组。该论坛作为全球主权财富基金自愿性非盈利组织,旨在通过对话、研究及自我评估,实现成员间共同合作及强化。当前论坛成员包括来自全球28个国家的30只成员基金,涵盖了全球主权财富基金管理总资产的近70%。成员自愿遵照执行的24项公认原则作为该组织运作的基石,被称为“圣地亚哥原则”,构成主权财富基金机构性治理及风险管理框架,旨在提升管理效果、完善问责制、提高透明度以及强化投资谨慎性,同时鼓励构建更加开放的国际对话环境,深化成员对主权财富基金活动的了解。而随着成员数量增加,其各自运作目标及所处发展阶段日渐差异化,论坛的目标及关注点在圣地亚哥原则的基础上亦经历了变革与完善。除了继续推进圣地亚哥准则的执行,论坛也开展多领域研究活动,并且通过研讨会等形式强化成员的投资及风险控制能力。

3我国主权财富基金——中国投资有限责任公司

3.1中投公司成立背景

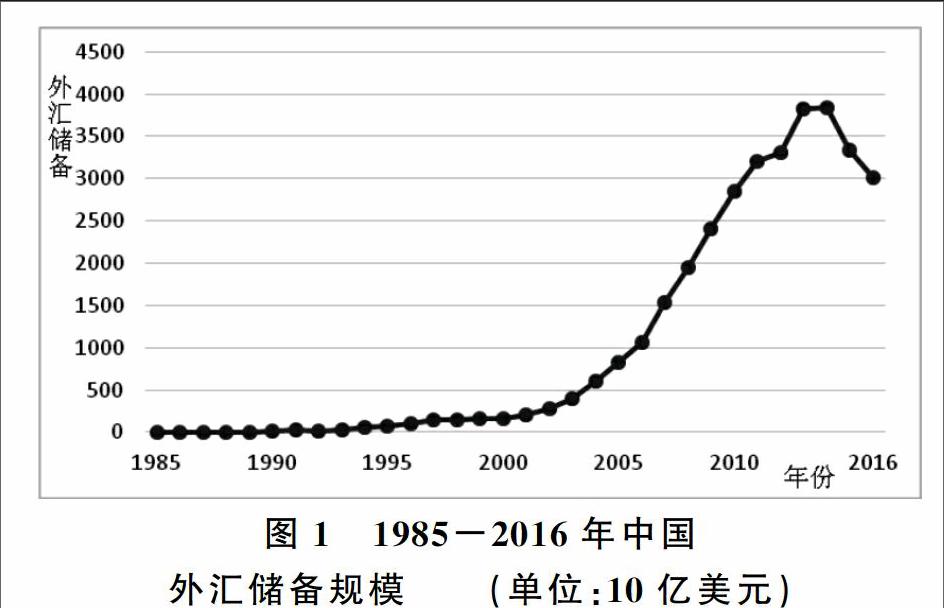

中国外汇储备在建国初期增势较缓,进入21世纪大幅攀升(图1)。尽管自2014年后有所缩减,其规模仍居世界第一。一直以来,我国外汇储备依照安全性和流动性原则,主要被投资于美国国债等资产。而伴随外汇储备规模膨胀与美元波动,如何在安全性基础上提高投资收益逐渐成为我国国际金融政策目标之一。

中国主权财富基金——中国投资有限责任公司于2007年成立,旨在实现我国外汇资金的多元化投资,在可控风险范围内实现股东权益最大化,同时服务国家经济和金融政策。中投下设中投国际、中投海外和中央汇金三个子公司,分别承担境外投资、境外管理业务及对国有金融企业的股权投资等,以期实现对外投资收益最大化及国有金融资产的保值增值。

3.2中投公司投资概况

中投公司根据同业市场经验,在2015年引入由公开市场股票和固定收益构成的参考组合,明确其风险中性的业绩基准,将资产配置框架调整为“参考组合—三年政策组合—年度政策组合—实际组合”模式,在全球开展投资。截至2015年底其境外投资情况如图2所示。

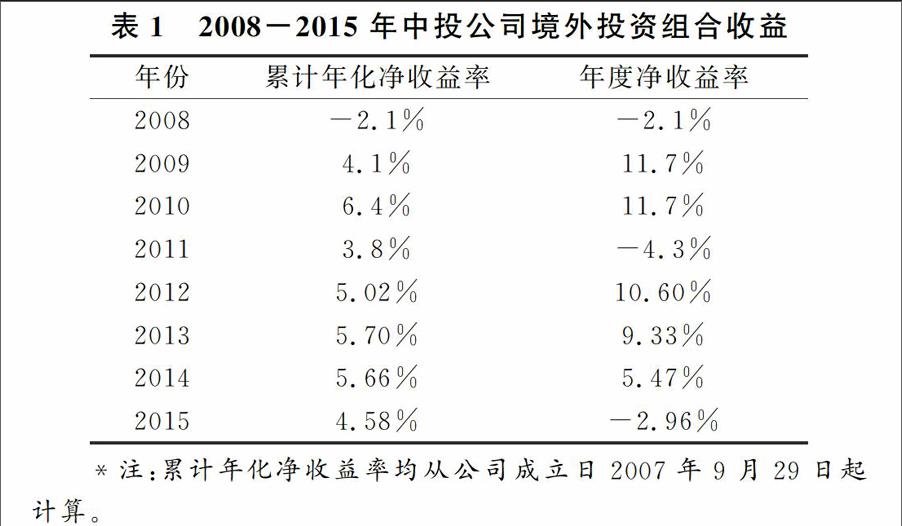

2015年,受国际金融市场波动及美元升值导致汇兑损失等因素影响,中投公司境外投资净收益率为-2.96%,自公司成立以来境外投资的累计年化净收益率为4.58%。其近年来投资组合业绩概况如表1所示。

3.3中投公司风险管理经验及意义

中投公司为了实现在可控风险范围内的收益最大化,针对投资活动中的市场风险、信用风险及操作风险等因素建立了较为全面的风险管理组织体系,包括三层次制度体系、三级管理流程体系以及三道风控防线组织结构等。其中,中投通过运用风险业绩系统,同时引入门槛收益率等指标,有效识别国家、行业及货币风险点,并针对不同风险特征下的项目进行收益基准定位及风险控制。

中投公司此前曾对黑石集团、中铁H股及JC·弗劳尔斯等开展数次标志性投资活动,在此过程中面临着投资成本偏高、收益保证条款缺乏、投资领域较单一、对决策主动权重视不足、投资项目风险偏高且缺乏相应避险措施等问题。以其投资的摩根士丹利可转债为例,在转换前可得到类似无风险收益,而股权转换时其实际股价已下跌41.52%,使得中投预期保值收益目标大幅缩水。因此,中投公司应明确自身定位与战略规划,实现投资行业及品种的多样化,同时完善自身风险评估及预测制度,合理运用套期保值等避险机制,将组合风险控制在预期范围内。

主权财富基金作为一国公共投资基金,主要来源于外汇储备,并投资于外币资产。我国作为对外贸易大国,外汇储备规模多年居世界第一,国际商务活动趋向活跃,使得我国经济发展与国际市场环境因素关联更为紧密。从微观层面看,国际金融市场波动将影响企业绩效与发展;从宏观层面看,国际收支及汇率变动将显著影响我国外汇储备规模,进而影响货币当局宏观调控能力及人民币地位。中投公司2015年年报指出,其年度净收益率出现下降甚至达到负值,即主要受到美元升值导致的汇兑损失影响。由此可见,主权财富基金通过合理途径有效规避汇率风险,从微观及宏观层面均具有积极意义。

相较于传统国内企业,开展国际商务活动的企业更应对其面临的外汇风险加以重视,因其将直接影响企业现金流价值,进而影响企业的实际收益水平。随着我国境内银行间外汇市场的扩张,及人民币市场逐步放开,利用外汇衍生品进行风险管理的现实意义日益增强。而主权财富基金以其规模之大,且往往投资于国际市场,从而面临更高的汇兑损失风险。因此,构建完善的风险预测评估体系,合理运用外汇衍生品进行避险,有利于实现主权财富基金在安全性基础上的保值增值。

4主权财富基金在国际金融体系中的作用及意义

4.1设立主权财富基金的目的及作用

国际货币基金组织认为主权财富基金已逐渐成为跨境资本流动和配置的主要构成部分。尽管各国对外贸易状况、外汇储备特征、主权财富构成、外汇政策及其所面临的风险均有所不同,因而设立主权财富基金的目的及作用也不尽相同。但总体看来,主权财富基金在国际金融体系中发挥的作用主要包括以下几点:

4.1.1跨期稳定

主权财富基金最初的建立即用以缓冲价格过度波动对国内经济所造成的影响,从而实现平滑经济周期等目的。科威特、阿联酋、沙特等国家正是为了缓冲资源性商品国际市场价格下跌所导致的国内经济波动,从而成立了较早一批主权财富基金。当石油等资源价格上涨时,为其出口国带来的外汇盈余并非全部用于财政扩张,而是投放至资金池中加以集中管理运作;当其价格下跌时,该部分资金即可投放用于增加市场流动性,弥补外汇储备短缺,缓冲国内经济所面临的冲击。

4.1.2风险分散

随着贸易全球化进程和国际金融体系的完善,外汇储备在各国主权财富构成中所占比重有所增加,相应地,对外贸易环境及全球资本市场变动带来的风险日益复杂。一方面,贸易顺差下累积的外汇储备带来本币升值压力,削弱一国出口优势;同时,美元主导的外汇储备面临着更为集中的汇率风险,而主权财富基金往往被多元化投资于国际资本市场,在一定程度上实现了风险的分散与规避。

4.1.3收益实现

传统外汇储备投资标的相对单一,通常以追求低风险为首要目标。以我国为例,2016年上半年持有美国国债1.82万亿美元,约占外汇储备规模45%,其投资回报极低,且抑制了我国货币政策独立性及国际金融政策主动性。而主權财富基金往往会在一定风险程度下投资于收益相对较高的资产,且形式更为多样,因而能更为有效地在分散风险的同时获得收益。

此外,各国主权财富基金的建立还可能出于将不可再生资源资产转化为国际金融资产用以保证本国后代发展、支付养老金以及偿还政府或有负债等诸多方面的原因。

4.2主权财富基金对国际金融体系的影响

由于国际金融体系的复杂性,主权财富基金的兴起所造成的影响既有其积极的一面,也势必会给各国经济带来新的挑战,主要体现在以下几方面:

4.2.1增加国际金融市场复杂性

近年来,权财富基金的投资策略更为积极,其投资组合所选取的标的已扩展到风险较高的股票、房地产和私人股权等领域,以期追求更高回报。而随着新兴国家金融体系逐步健全以及金融环境放开,全球资本加速流动,其逐利性得到更为充分的发挥,且由于主权财富基金规模巨大,其在国际金融中市场造成的影响将更为明显。

4.2.2影响国际资产价格

摩根士丹利英国首席经济学家大卫·迈尔斯通过定量研究,认为主权财富基金规模的扩大将提高国际金融市场的风险容忍度,从而提升高风险高收益资产的吸引力,相应减少对国债等低风险资产的投资。其预测2007年起的未来10年中,美国国债利息将提高30-40个基点,风险资产贴水将降低80-110个基点。

4.2.3削弱美元霸主地位

一直以来,美元及美国国债的发行在国际资本市场举足轻重,而主权财富基金的兴起增加了各国外汇投资的途径,降低了美元作为国际储备的吸引力,动摇了美元的霸主地位,相应地对美元汇率稳定性亦将产生一定影响。

4.2.4加剧新兴市场泡沫

主权财富基金的目标之一即获得更高的收益,因而相较于传统外汇储备投资方式,其逐利性和主动性更为明显。随着新兴市场国家经济快速增长,其投资回报率相对较高,可能将吸引大量国际资本涌入,导致本币升值压力,并可能加剧其市场泡沫。

4.2.5加剧金融保护主义带来的挑战

主权财富基金作为一国公共投资基金,不可避免地带有政策性倾向,同时亦被国际金融环境加以政治性考量;新兴国家的加入更是加剧了发达国家的警惕。因此,各国为了维护本国经济与金融环境所可能采取的措施,将为主权财富基金的国际投资行为带来更多潜在的风险与挑战。

4.2.6改变全球经济秩序

最初,那些依赖出口顺差发展本国经济的国家摸索出公共基金的形式,以规避国际市场带来的冲击;而主权财富基金的兴起体现出发展中国家资本积累水平的显著提升,动摇了发达国家占据多数全球资本的格局,从而将形成新的全球市场经济秩序。

参考文献

[1]A. Razanov.Who Holds The Wealth of Nations[J].Stat Street Global Advisor,2005,15(4).

[2]V. Fotak,W.Megginson.The Financial Impact of Sovereign Wealth Fund Investments in Listed Companies[N].The University of Oklahoma Working Paper,2008.

[3]P.Gugler,J.Chaisse.Sovereign Wealth Funds in the European Union General Trust DespiteConcerns[N]. CCR Working Paper,2009.

[4]张明.主权财富基金与中投公司[J].经济社会体制比较,2008,(02):93100.

[5]Lyons,Gerald. State Capitalism:The Rise of Sovereign Wealth Fund[J].Thought Leadership,Standard Chartered,15 October,2007.

[6]王晉斌,刘玮.国家主权财富基金的投资特点及其对国际货币体系与金融市场的影响[J].安徽大学学报(哲学社会科学版),2011,(02):143149.

[7]李俊江,范硕.论主权财富基金的兴起及其对国际金融体系的影响[J].当代亚太,2008,(04):8295.

[8]David Miles.Sovereign Wealth Funds and Bond and Equity Prices[J].Morgan Stanley Research Global,June 1,2007.