CAPM模型在上证A股市场的实证分析

[摘要]文章随机选取上证A股市场100只股票,旨在利用CAPM模型对这些样本股票2012年至2017年的月数据进行实证分析。同时借助Eviews及Excel软件对100只样本股票的数据进行回归分析,计算出各只股票的贝塔系数和可决系数,进而考察CAPM模型的适用性、估测上证A股市场的整体行情。最后得出结论:其一,CAPM模型对我国上证A股市场并不完全适用,因为系统风险不能很好地解释收益变动情况,而非系统风險因素在股票收益中有着不可忽视的作用。但其在我国的适应性在不断增强,可以加以借鉴和运用。其二,上证A股市场整体来说适合于风险偏好性投资者,大多数股票对由于市场波动带来的风险较为敏感,股价受大盘影响较大。市场中仍存在部分投机性较强的公司股票。

[关键词]上证A股市场;CAPM模型;回归分析;β系数;R2可决系数

[DOI]1013939/jcnkizgsc201720075

1引言

CAPM模型(Capital Asset Pricing Model)是一种可以进行计量检验的金融资产定价模型。该模型解释了证券报酬的内部结构,分析了资本资产的预期收益与市场风险之间的关系。CAPM模型阐述了在投资者都采用马科维茨理论进行投资管理的条件下市场均衡状态的形成,认为一个资产的预期收益率与衡量该资产风险的一个尺度——β系数之间存在正相关关系。这不仅大大简化了投资组合选择的运算过程,也使得证券理论从以往的定性分析转入定量分析,从规范性转入实证性,进而对证券投资进行理论研究和实际操作。随着我国证券市场的发展,20世纪90年代以来,中国学者开始利用此模型对上证A股市场进行实证分析,但许多研究表明CAPM模型不适用于上证A股市场,仍需加以改进以增强其适应性。近年来,中国证券市场发展迅速,因此我们需要对其现状进行实证分析,以便更好地将CAPM模型应用于上证A股市场。

2CAPM模型及贝塔系数介绍

21前提假设

第一,投资者都遵守主宰原则(Dominance Rule),即同一风险水平下,选择收益率较高的证券;同一收益率水平下,选择风险较低的证券。第二,资本市场上资产数量给定,所有资产可以完全细分,资产是充分流动、可销售、可分散的。第三,影响投资决策的主要因素为期望收益率和风险两项。第四,所有投资者对证券收益率概率分布的看法一致,因此市场上的效率边界只有一条。第五,所有投资者可以及时免费获得充分的市场信息。他们对预期收益率、标准差和证券之间的协方差具有相同的预期值。第六,不存在通货膨胀,且折现率不变,且买卖证券时没有税收及交易成本。

22资本资产定价模型内容

投资者对单项资产所要求的收益率应等于市场对无风险投资所要求的收益率加上该资产的风险溢价。

其中,rf(Risk Free Rate),是无风险回报率;βa是证券a的β系数;r—m是市场期望回报率(Expected Market Return);(r—m-r—f)是股票市场溢价(Equity Market Premium)。

23贝塔(β)系数

β系数是一种评估证券系统性风险的工具,用来衡量单个证券收益率对于市场组合收益率变动的反应程度的指标。因此,在计算β系数时,应用Excel软件、运用模型:Ra=αa+βaRM+ξj,对证券与市场收益率的样本数据进行线性回归估计,从而计算β系数。

因此投资者在做决策时要把β系数当成重要的衡量指标:例如当有很大把握预测到大盘某个大涨阶段的到来时,应该选择那些高贝塔系数的证券,它将成倍地放大市场收益率,带来高额的收益;相反当大盘某个下跌阶段到来时,选择那些低贝塔系数的证券,以抵御市场风险,减小损失。

3数据处理与模型检验

本文选取的样本研究对象为2012年3月至2017年3月在上海证劵交易所交易的100只A股股票。样本的选择是随机的,包括制药、化工、房地产、银行、航空科技等多个行业,从而避免单一性,充分地反映整体股市的性质。本文统计了每个样本共5年的月数据,以此来保证足够的数据量,从而提高模型研究的精确度。

其中,Rmt代表第m种股票在第t月的收益率;Pmt代表第m种股票在第t月的收盘价;Pmt-1代表第m种股票在第t-1月的收盘价。

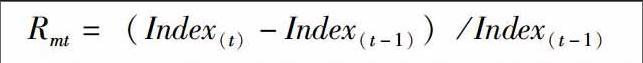

32市场指数的选择以及市场收益率的计算

本文选择上证综合指数作为市场指数,作为一种价值加权型指数,它能够比较准确地反映整体行情的变化和股票市场的整体发展趋势。

其中,Rmt代表市场组合在第t月的收益率;Index(t)代表市场组合在第t月的收盘价;Index(t-1)代表市场组合在第t-1月的收盘价。

4实证结果

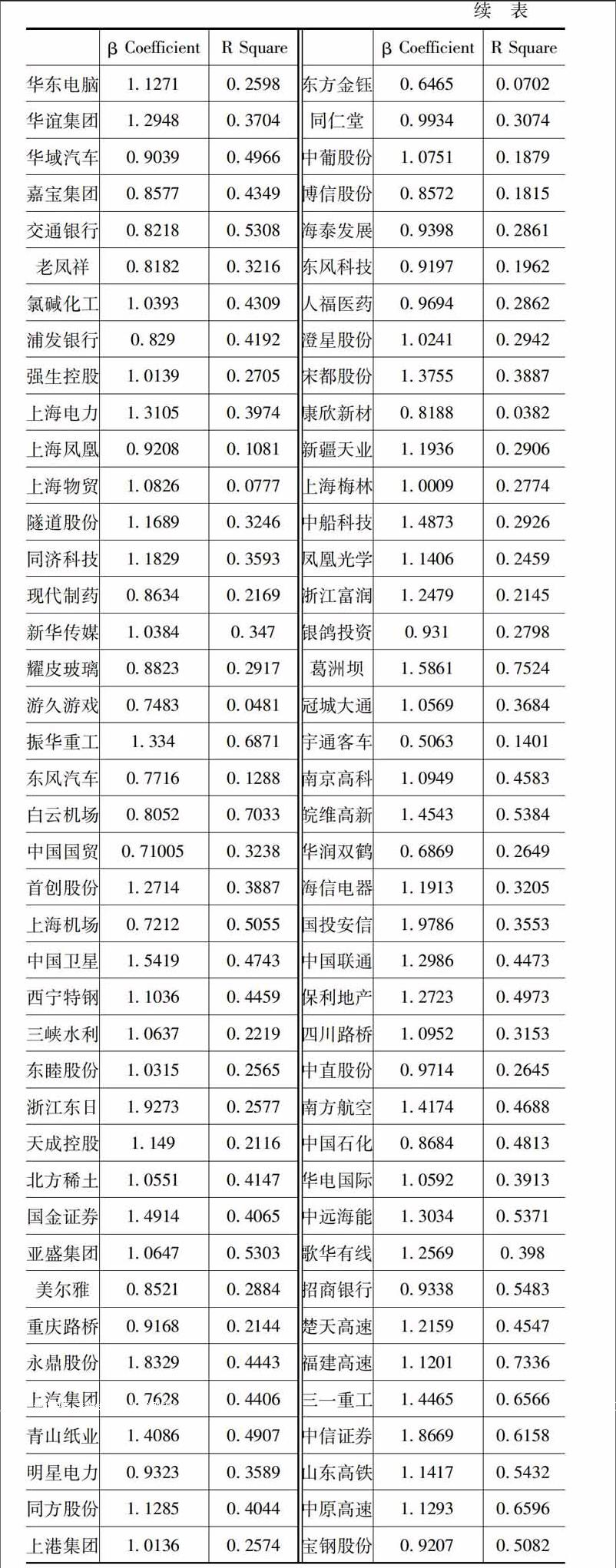

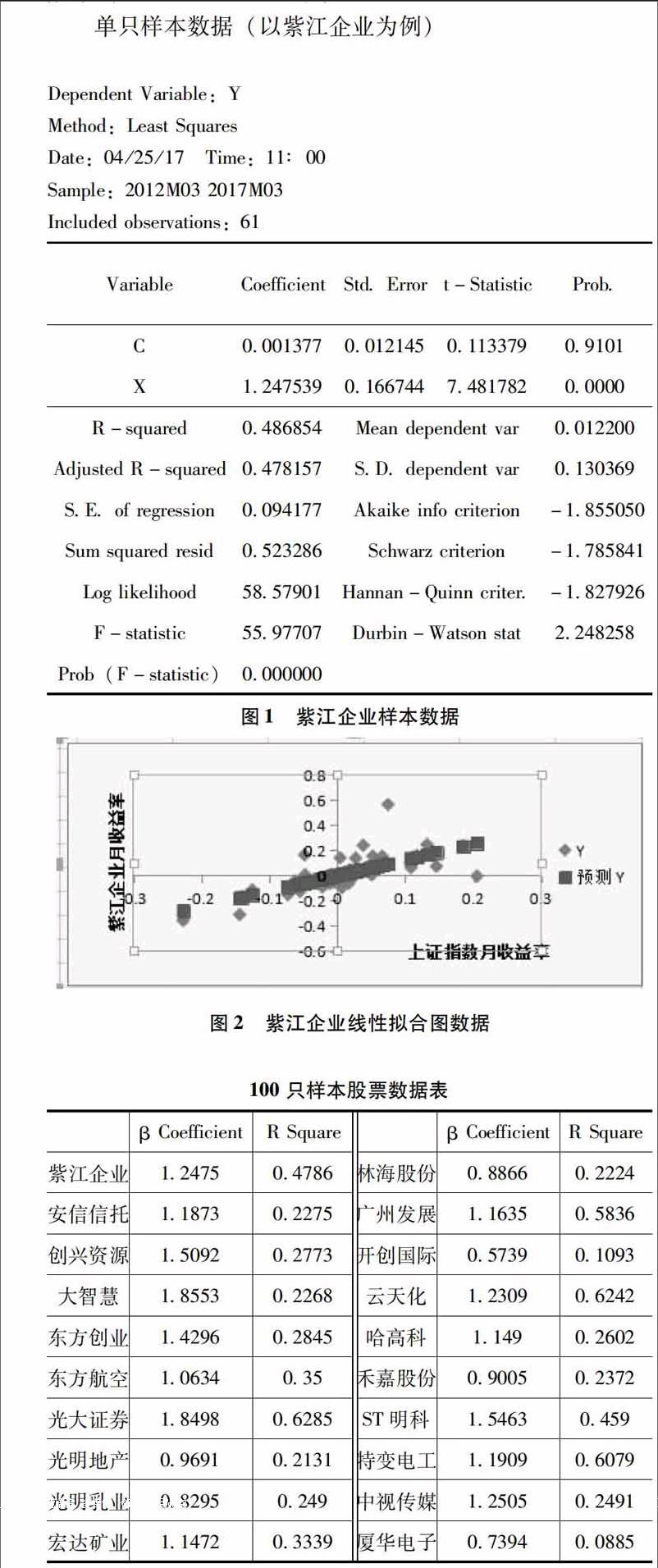

本文通过对各只样本股票月收益率及市场收益率进行计算分析,用Eviews及Excel软件进行回归分析,得出了下列数据(见图1、图2和下表)。

41对系统风险β值进行分析:

理论上分析,β值反应单个股票对由于市场波动带来风险的敏感程度,市场风险数值确定为1。当某只股票β值大于1时,将该股票定义为进攻型股票,其价格波动幅度大于市场波动,适合于风险偏好性投资者;β值等于1时,该股票成为中性股票,即价格波动与市场波动表现一致,适合于风险中性投资者;β值小于1时,该股票为防御性股票,其价格波动小于市场波动,适合于风险规避者。

在随机选取的这100只股票中,β值都显著大于0,这说明这些股票与上证综合指数存在线性关系,根据线性拟合图也可以证实。用Excel软件进行数据分析:有64家公司股票β值大于1,其中国投安信的贝塔系数达到了19786。有36家公司股票β值小于1,而宇通客车股票的价格波动最小,β值达到了05063。其中有54家股票的贝塔系数都在08~12之间,这表明所选公司股价波动情况超过半数与市场相符,仍有部分公司股票的贝塔值偏离1的程度较大,说明市场中仍存在投机性较强的公司股票。

42对可决系数R2的分析

可决系数即为一元线性回归平方和(SSR)在总变差(SST)中所占的比重,是一种综合度量回归模型对样本观测值拟合优度的度量指标。可决系数越大,说明在总变差中由模型做出解释的部分占的比重越大,模型的拟合优度越好。在计算股票收益率时,R2衡量了系统风险在总风险中所占的比例,即个股价格的波动中有多少是由市场波动引起的。表格中数据显示,100家样本股票中只有18家公司股票的可决系数大于05,最高为葛洲坝股票,达到了 07524,这几家公司股票价格的波动大部分是由市场波动引起的;大多数公司(82家)股票的可决系数小于05,最低为康欣新材公司的股票,达到了00382,这些公司股价波动主要是由于公司经营情况的自身因素引起的。由此可见,系统风险不能很好地解释收益变动情况,而非系统风险因素在股票收益中有着不可忽视的作用。但是,这次结果与90年代我国学者研究所得数据存在显著差异。其中1996年施东晖的观点被多次引用,在当时比较具有代表性:他对上市的50家A股进行研究后发现49只股票的系统风险大于50%,其中更有42家公司股票的系统风险超过70%。而本文研究所得数值中,只有3家公司系统风险的数值超过70%,其余股票系统风险值普遍有所下降。这说明,经过近年来的发展,投资者投资行为趋于理性,股票市场逐渐发展成熟。

5结论

第一,CAPM模型并不能完全适用于我国股票市场。因为虽然超过半数的样本股票的贝塔系数介于08~12,公司股价波动情况与市场相符,即贝塔系数基本稳定,但是,根据对可决系数的分析,绝大部分股票的可决系数小于50%,这说明系统风险不能很好地解释收益变动情况,而非系统风险因素在股票收益中有着不可忽视的作用。但与之前研究数据相比,可以看出投资者投资行为趋于理性,股票市场逐渐发展成熟,CAPM模型在我国的适用性不断增强。

第二,在我国股票市场上进行CAPM实证检验时,结论与数据样本的选取有很大的联系,不同的样本得出结论差异较大。这说明上证A股市场,价格波动性较大。其中大多数股票为进攻型股票,对于市场波动带来的风险较为敏感,它们的价格波动幅度大于市场波动,整体来说适合于风险偏好性投资者。另外,上证A股市场大部分股票可决系数不高,拟合效果并不好。即使在拟合度较好的公司中,除了较稳定的银行业以外的其他行业股票大多为高风险高收益的进攻型股票,其系统风险所占比例依旧很高,非系统性风险较低,股价受大盘影响很大,风险较大。

资本资产定价模型一直是金融界学者研究的核心领域,其研究一直是建立在对股市数据的实证分析基础之上。只有满足相关的严格假设,CAPM模型才可能呈现显著的线性关系,因此可以说明我国的资本市场已经满足偏好及流动性等假设,初步成為较为完善的资本市场。随着我国证券市场的日趋成熟,CAPM模型对我国的适用性会越来越强,将会具有更令人期待的实用价值。因此我们有必要针对不同时段的中国股票市场,不断进行实证数据分析,并在此基础上加以修改和完善,从而对我国股市风险进行更全面准确的预测,帮助投资者进行资产组合管理、定价分类,做出更好的决策。

参考文献:

[1]姚海鑫财务管理[M].北京:清华大学出版社,2013:113-115

[2]姜婕CAPM模型在上证A股运输板块的实证检验[J].当代经济,2016(14):116

[3]魏江华,杨善朝以市场指数为投资组合对沪市CAPM模型的风险分析与实证检验[D].桂林:广西师范大学,2016

[4]施东晖上海股票市场风险性实证研究[J].经济研究,1996(10):44-48

[作者简介] 张佳璇(1996—),女,满族,辽宁凌海人,辽宁大学新华国际商学院会计学(国际会计方向)。