“金三”税务风险管理路径

文/张强 谢彩

通过税务信息系统很大程度上可以帮助企业节省票、税、账上的人工成本,也可以帮助集团企业统一税务处理的方式和口径,趋向政策合规。

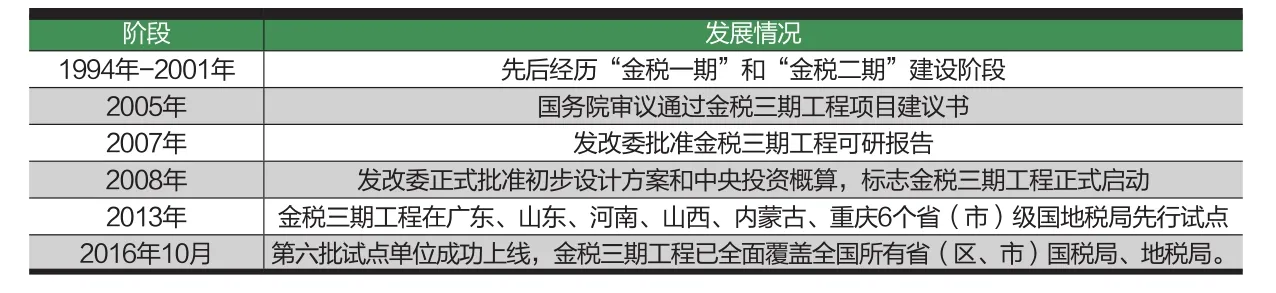

金税工程是经国务院批准的国家级电子政务工程,是国家电子政务“十二金”工程之一,是税收管理信息系统工程的总称。随着2016年10月第六批试点单位成功上线,金税三期工程已全面覆盖全国所有省(区、市)国税局、地税局,这个作为国家电子政务“十二金”之一的大工程,终于圆满“竣工”。

金税三期工程融合税收征管变革和技术创新,统一国税、地税征管信息系统,实现了全国税收数据大集中,成为规范税收执法、优化纳税服务、管控税收风险、加强信息共享的“主引擎”、“大平台”、“信息池”和“安全阀”。

金税三期对企业税务管控模式的变化

1、由“事前事中监管”逐步变为“全过程监管”

随着金税三期的全面推广,税务机关对于企业的税务管控模式由“事中监管”逐步变为“事前事中事后全过程监管”。

(1)金税三期对发票的全过程监管。在金税三期之前,税务机关对企业的发票管理只能是事后管理,且无法对事后发票的合规合法性进行判断。金税三期之后,通过五证合一实现对于企业的唯一身份识别和编码管理,类似居民的个人身份证,唯一且不重复,并有自己的规则体系。同时,金税三期系统中的税收分类编码系统能够将纳税人开具发票时票面上的商品应与税务总局核定的税收编码进行关联,按分类编码上注明的税率和征收率开具发票,也能使税务机关统计、筛选、分析、比对数据等。这样一旦企业在发票开具阶段出现不合规和错误,系统能够自动识别、预警和反馈,实现对于企业发票相关事项的全过程监管。

表1 金税三期发展历程盘点

(2)金税三期对企业纳税事务的全过程监管。金税三期之前,税务机关对于企业的纳税事务的监管主要在于纳税申报事项进行监管,主要是“事中”监管。对于企业发票开具和纳税完成后的“事前”和“事后”监管力度较弱。金税三期之后,税务机关能够对企业的税务事项实现发票开具、纳税申报、申报完成后全阶段监管。

2、由“人工手动稽查”变为“系统自动稽查”

每天“金税三期”系统产生几千万条海量涉税信息,靠人工逐条甄别风险显然是“杯水车薪”。通过金税三期智能化管理平台,实现1200个风险指标自动过滤,通过分析系统数据,筛选可疑风险业务。同时,平台引入排队理念,推送任务工单实行动态“双随机”,调查核实岗根本不知道调查核实哪户纳税人,纳税人也不知道谁与自己见面,推动了从“管户”向“管事”转变,达到“人人有事做,事事有人做”。通过金税三期平台自动筛选推送任务,明确了税源管理指向,又推动了公正执法和廉政建设。

3、由“抽样稽查监管”变为“全样本监控”

金税三期上线之后,税务机关对于企业税务事项的监管,通过大数据平台实现由“抽样稽查监管”到“全样本监控”的转变。以前税务机关对于企业的稽查主要采取抽查的方式,抽查的对象多为纳税大户,但金税三期之后,税务机关对于企业的稽查和监管变为“全样本监控”,所有的纳税主体都成为税务局大数据平台的监控对象,一旦企业出现发票错误、纳税申报异常或纳税数据异常等系统报警事项,系统将自动预警,并通过系统实现稽查人员自动派单。这样就不再是部门样本抽查,而是对全部纳税主体进行监管。

金税三期下的税务风险管理路径

金税三期上线运营给纳税人和税收征管工作带来巨大变化。通过“互联网+税务”的模式,纳税人可以享受多元化的办税渠道和服务。但同时,通过整合从数字渠道获得的所有纳税人数据,中国国家税务总局提升了其大数据分析能力和水平。国地税之间,税务系统与其他部门之间的信息交换可以使税务机关充分利用税收大数据进行对比分析,达到对重点税源和高风险进行预警,自动筛选案源,企业将面临更加具有挑战性的税收征管环境。在金税三期大数据严监管背景下,企业需要加强税务风险管理,建议企业从以下几个方面着手:

1、加强学习深入了解金税三期及对企业的影响

随着金税三期的全面推广,企业的财务人员已经切身感受到部分变化,但还未能对金税三期的监管逻辑、运行流程以及大数据全面监管背景下的风险有比较全面的认识和了解。企业老板、高管、财务人员等人员需要深入学习和了解金税三期相关内容,从而做到有的放矢,不因为对政策和系统不了解,而出现一些不必要的违规和风险。

2、建立完整规范的企业内控体系

金税三期全面监管背景下,企业需要建立规范且完整的企业内控体系,首先从企业的自身运营上,加强流程管理和内部规范,降低运营风险;其次在财务制度建设上,需要具有全面性、前瞻性、针对性,根据企业所在行业以及企业自身的特点,进行内部控制制度建设,从而从财务管控上降低风险;最后需要建立全面的监督、管理、反馈和调整机制,逐步完善企业的内控体系,使内控体系真正做到为企业服务并为企业创造价值。

3、借助于技术和系统,实现对自身企业的税务风险管控

在国家金税三期工程圆满竣工并成功运行一年多之后,企业对于金税三期的系统越来越熟悉,对其认识也越来越深入,但通过人员和制度来管控企业税务风险还是存在一定的难度和盲点,企业需要借助与企业自身相匹配的税务信息系统来化解企业面临的税务风险。

通过税务信息系统很大程度上可以帮助企业节省票、税、账上的人工成本,一定程度上也可以帮助集团企业统一税务处理的方式和口径,趋向政策合规;同时通过加强对于增强对于企业进项发票和销项发票的管控,还能够为企业带来降低企业成本的外溢经济效益,为企业进行价值创造。比如,华财会计为大中型企业提供的税务共享解决方案,基本上可以涵盖本土增值税的全部流程,包括进项流程、销项流程、纳税申报等等,做到了绝大部分税务基础工作的自动化和智能化。

综上所述,建议企业结合自身经营情况、行业及自身税务风险特征,和已有的内部风险控制体系及管理体系相结合,建立与“金税三期”改革相对应的税务风险管理制度,并通过税务信息系统固化一切可以标准化的操作和流程,以指导实际税务操作确保企业合规纳税,维护纳税信用及在“金税三期”管理下的信用评级,控制经营中的税务风险。