正反馈交易文献综述

相广平+张岩

摘要:正反馈交易的研究近几年增长迅速,文章提供一个正反馈交易的经验和理论研究成果,尤其是与Sentana和Wadhwani(1992)模型相关的文章。文章提出正反馈交易的短期研究展望和研究潜力,现有的研究发现在股指、股指期货、债券市场、外汇市场和个股被证明存在正反馈,文章认为还有许多亟待研究的问题,例如,正反馈交易可能是一个更长的过去收益的滞后项;同样的,在市场上升和下降过程中,不对称行为更像是原则而非例外;更重要的是,这些模型需要允许正反馈和负反馈以及对于个体资产有效。此外,文章还指出了理论和实证研究的局限。

关键词:异质投资者;正反馈交易;股指期货;长性记忆

一、 引言

Fisher Black假设资产价格反映了信息充分的投资者,同时,噪音交易者也认为噪音是信息(Black,1986)。噪音的存在使得市场流动性和波动性更大。因为风险更大,信息交易者可能不能完全消除噪音交易者的影响。Thaler(1999)认为资产价格是是被噪音和非理性交易影响的。挑战了过去对于代表性群体,也就是代表性经济人的假设,认为基于最大效用理论和理性预期的假设是不成立的。Thaler认为行为金融学在五个角度挑战了传统经济学假设,分别是交易量、波动性、分红、股权溢价之谜和可预测性。传统经济假设资产市场不会有很高的交易量,因为市场的价格比较容易达成共识,但是现实中,人们具有流动性问题和资产组合调整的需求。理性世界,价格只在信息出现的时候才产生变化,Robert Shiller(1981)认为现实中的价格波动,远超内在价值的变动幅度。关于分红,理论上说回购比分红对投资者更有利,但是现实中为什么大公司倾向于现金分红和股价在分红之后会增长,这两个问题没有被解释。股权溢价之谜,源于股价的增长远超债券的增长幅度。可预测性,是关于传统经济学无法解释未来收益不能通过现在的情况来预测。Robert Shiller(1984,1989,1990)认为资产价格的波动不能通过基础资产、盈余和分红解释。收益是无法预测的,类似的,DeLong(1990a)认为噪音交易者使资产价格偏离基础价格。更糟糕的是,不能通过风险厌恶来解释套利行为,因为风险在增加。更奇怪的是,噪音交易者可以获得更高的预期收益,因为承受非常高的风险。通过构建戴蒙德隔代理论,非理性的噪音交易者通过错误的随机的交易获得了更高的收益并影响价格。噪音交易者的无法预期的行为造成了套利者的风险,并无法与之对赌。噪音交易者使得价格偏离基础价值,通过造成巨大的风险,噪音交易者获得更多的收益。为金融异象提供了研究思路,包括价值过度波动、股票收益反转、封闭式共同基金折价问题以及股权溢价之谜。

噪音交易者种类不多。一般分为流动性交易,通过比较流行的模型,通过技术进行交易。噪声交易只有在噪音交易的策略之间存在非常高的相关性。在噪音交易者出现羊群效应的时候比较容易发生。主流观点认为机构投资者通过羊群效应打破价格平衡。Lakonishok(1992)认为机构投资者与其他交易者相关交流经验,通过相同的指标,他们相互评估对方。通过测试涵盖大量机构投资者的羊群效应。他们认为小股票有羊群效应,大股票却没有羊群效应。重点研究羊群效应和正反馈交易两类交易。这两类交易证明了机构交易能够影响股价变化。Black(1986)也认为噪音交易和错误定价在小股票更为明显。

噪音交易的一个典型的反例就是正反馈交易,表示价格上涨的时候买入、价格降低的时候卖出。Delong(1990b)这策略可能源于行为的偏差,例如外推性预期、技术分析、止损交易者和资产池保险。正反馈交易对于理性的投机者跟随潮流操作是完美的。反馈交易者和理性投机者的互动使得在短期内使得价格偏离基础价格。最终,投机者退出,价格逐渐回归基本价值。Shiller(1990)、Culter等(1990)和Shiller(1984)认为大部分研究认为正反馈交易等同于正自相关。隐含的假设是投资者平均的跟从正反馈交易策略。认为投机性的资产波动性比简单的市场有效性模型高,并且该价格可以被部分预测,因为会回归“均值”。认为反馈交易者基于他们的历史收益和信息作出决定,而不是根据基于基本面的预期。获利的投机资本也能够稳定资本市场。然而,股票收益的低自相关和最不重要的自相关表明正反馈交易模型与传统的鞅定价方法。奇怪的是,Shiller(1989)认为正反馈交易导致可忽略甚至负的自相关。有些研究认为自相关比现在的理解更复杂。LeBaron(1992)认为明显的非线性关系存在于自相关性和波动率之间。股价的自相关在平静时期高,而在波动时期低。序列相关性随时间变动,并且与波动性相关。Campbell等(1993)认为交易规模和股票收益的自相关性与美国股价负相关。有意思的是,在交易量高的时候自相关变为负值。股票交易量与收益率具有相关性,股指期货和大公司股票来说,收益率会随着交易量降低。这是因为风险厌恶的“市场操纵者”,会基于“变现交易者”和“无信息交易者”的行為做出买或者卖的行为。股票预期收益的改变成为市场操纵者的福利,因此获得收益。Sentanat和Wadhwani(1992)提供了正相关交易的证据,通过美国股市的指数收益率,他们认为在低波动率的情况下,收益是正自相关的。在高波动率时期,自相关变为负数,他们增加了波动率的量级。这种自相关的反转与投资者秉持正反馈交易的策略有关。他们认为有的投资者秉持效用最大化原则,有的投资者秉持正反馈交易策略。这两组人的互动导致了波动于自相关之间的反转。

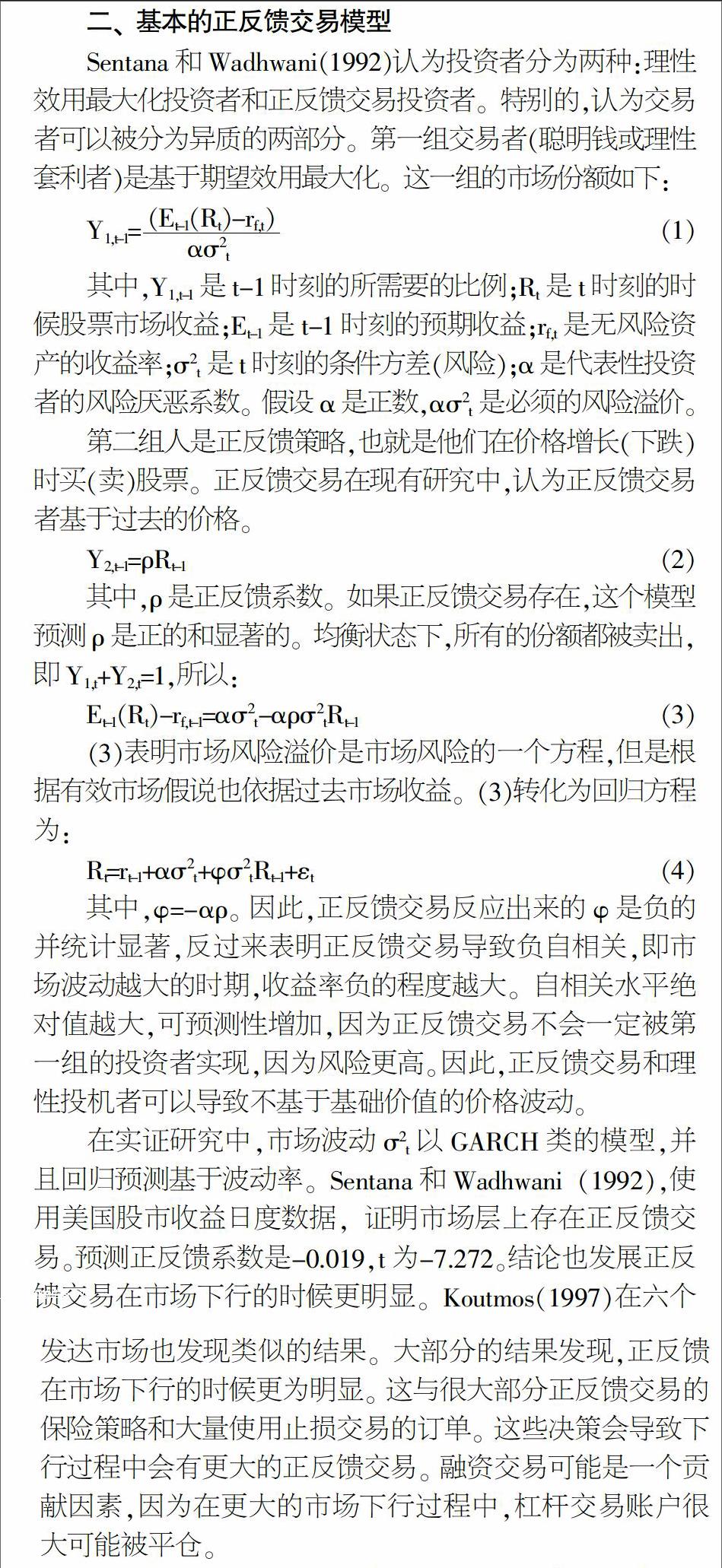

正反馈交易是非常宽泛和多样,本文基于Sentana和Wadhwani(1992)模型和变体,重点关注将投资者分为正反馈交易者和效用最大化交易者。本文基于以下结构,第二部分回顾正反馈模型并且标准正反馈经验研究结果。第三部分谈及期货市场及对于正反馈的影响。第四部分谈及正反馈模型和一些估计这些模型的计量经济问题。第一部分总结了基本的原型。

Koutmos和Saidi(2001)模型发现非对称的正反馈在市场上行和市场下行过程中都存在。有趣的是,他们发现在六个新兴市场,正反馈交易在市场下行的时候最明显,但是在市场上行的时候不明显。Dean和Faff(2008)用正反馈交易模型结合马尔科夫模型验证澳大利亚的债券和股权市场。Bohl等(2013)测试了卖空限制的效果,发现大部分的限制加大了正反馈交易、并降低了市场稳定性。Laopodis(2005)证明了外汇市场存在正反馈交易,Cohen和Shin(2002)证明美国国债市场存在正反馈交易。

国内对于反馈交易的文章也是近几年来的热点。胡昌生(2012)提出情绪冲击对于资产价格的长期影响模型。反馈交易对交易诱导效应和认知偏差效应有长期影响,认知偏差效应随正反馈交易系数递增。认为异常波动由情绪冲击效应、交易诱导效应和认知偏差效应组成。胡昌生(2017)认为情绪反馈和交易诱导会对资产价格行为产生显著影响。通过构建投机者对反馈交易的非理性投资者进行信息腿短和交易诱导的情绪反应模型。将投资者分为非理性投资者、高明的投机者和基本面交易者。发现投机者同事具备投机和套利两种需求,市场噪音不足情况下,投机者会主动制造噪音,诱导非理性投资者。这种诱导可能导致价格过度波动。基本面交易者具有稳定市场的作用。

三、 期货市场和正反馈交易

期货交易对于市场稳定性的影响是学术热点。主流研究聚焦股票市场的波动和衍生品交易的关系,尤其是股指期货。有观点认为股指期货鼓励投机破坏现货市场的稳定。所谓的扰乱稳定认为导致现货市场的波动率高。股票市场1987年的危机、1989年的小型危机和一些比较新的文章认为衍生品认为衍生品威胁国际金融市场稳定性(例如Kuprianov,1995)。大量的研究都没有得出总结性的结论。Kawaller等(1987)以及Stoll和Whaley(1990)认为股指期货市场领先现货市场。然而,这种领先滞后关系是源于股指期货对于市场的反应速度快,而不是源于不稳定。类似的,Schwert(1990)认为股指期货和股票期权没有导致更高的市场波动性。同时,股票市场的波动性与宏观指标的波动性也有关系。Fortune(1989)以及Pericli和Koutmos(1997)也发现类似的结论。发现股票收益率自相关与交易量负相关。

现有的研究没有得出一个确定的结论发现期货市场是如何影响现货市场波动性。一个可以达成的共识是,衍生品市场,尤其是期货市场使得市场流动性变高,因为会使更多投资者到現金市场。更高的流动性可以降低现金市场的波动性。或者,Ross(1989);Antoniou和Holmes(1995)如果他们增加了经济系统的信息量,股指期货交易可以增加波动性。鞅分析分析信息影响价格变化的速度,这对研究信息影响价格波动很有效。Black(1986)认为更高信息效率导致的高波动率可能导致一个正的发展,除非大部分期货交易的信息来源于噪音。这也引申出期货市场吸引噪音交易者。基于低交易成本和低保证金,因为期货市场相对便宜,所以不稳定的潜力是确实存在的。对股指期货的批评像是表示股指期货市场容易吸引噪音交易者,尤其正反馈交易者,进而首先在股指期货市场增加了波动性。随后波动性通过期货套利机制被转移到现金市场。

最近的研究重点集中在期货市场通过正反馈交易影响现货市场的可能性。Antoniou等(2005)研究六个发达市场的前股指期货阶段和后股指期货阶段的行为,发现正反馈交易在前股指期货时期明显,但是在引入股指期货后不存在正反馈交易。同时,正反馈交易者迁移到期货市场的假设被拒绝。相反的,Salm和Schuppli(2010)认为正反馈交易在新兴市场和成熟市场均存在。不同可能因为不同的数据和不同的方法。在累计层面,有可能不能检测到正反馈交易。但是在个股层次可能显著。Chau等(2008)调查了期货市场对于个股的影响,叫做“万能的股票期货”。发现“万能的股票期货”有限的反馈交易。虽然波动性不对称性在期货加入后更明显,发现该现象不是与期货相关。

四、 计量经济学问题,正反馈交易模型的延伸和有可能的期货研究

几乎所有的研究假定有两种投资者,正反馈交易者和效用最大化投资者。Koutmos(2012)扩大了模型引进了基本面交易者,其预期以基本面为基础。他们倾向于在基本面低于市场价格的时候增加份额,反之亦然。基于月度数据,研究没有发现正反馈交易,但是证明了基本面交易者的存在。作者总结说:“虽然正反馈交易者可能短期控制价格的变动,因为在高频交易数据中发现正反馈交易的存在,长期上,基本面交易者可能以促使价格回归基本面的角色存在。”

CAPM一直是正反馈交易者的唯一选择,该方法最为方便。Dean和Faff使用国际资本资产定价模型(ICAPM)研究了配对的股票和债券的投资存在的反馈交易。发现与Koutmos(1997)关于资本市场类似的结论。有意思的是,他们在债券市场也发现明显的正反馈交易。

现有研究的一个限制是正反馈交易的描述。更明确的说,正反馈交易者的策略基于上次的收益。也就是说正反馈交易机制中只有一阶滞后。也可以估计正反馈交易有更多阶的之后,一般认为技术分析通常认为正反馈交易基于长期的移动平均。Antoniou等(2011)允许正反馈交易者是过去收益的滞后项的方程,发现正反馈交易与过去股指期货的期货市场存在长期记忆。

我们上到提到过,正反馈交易的影响导致波动和自相关存在负相关。这样的关系与LeBaron(1992)和Campbell等(1993)所用的模型相似。为了能辨别出不同的关系,Koutmos等(2006)通过结合竞争性的假设到正反馈模型里。可能研究最认真的限制是:不能说明负反馈交易;不能将个券的反馈交易和资产池的反馈交易总结到一起。第一个问题,反馈交易的系数其实是正反馈交易和负反馈交易的结合。第二个问题,Sentana和Wadhwani(1992)模型基于市场资产池。基于个股的模型遵循的同样的过程,但不是理论上正确。例如,对于个体资产池,风险溢价的不是条件方差方程,而是与市场资产池的条件协方差矩阵。Koutmos(2014)做出了初级工作。特别的,他的模型是Sentana和Wadhwani(1992)的通用版本。同样重要的是,理性投资者需要的市场资产池和个体资产是相同的。有趣的是,在这模型里,个体资产的自相关是与市场资产池的协方差相反的。主要的证据证明在中小型资本化的资产池存在正反馈和负反馈交易。

五、 结论

正反馈作为市场异象的一种比较突出的行为,是行为金融学的研究热点,这对于研究现实中的金融行为具有非常大的意义,对研究价格、波动率等因素的影响机制具有至关重要的作用。正反馈交易的文章最近几年增长比较迅速。现在对于累计股票市场指数、股指期货、外汇和个股均有正反馈交易。现有的研究认为波动和自相关之间存在负相关关系。国外的研究已经比较多,但是众多观点不统一,观点众说纷纭。我国融资融券机制已经运行几年时间,现在数据充足,对于研究融资融券机制中的反馈交易,以及卖空机制存在情况下,股票市場中的反馈交易,是恰在好处的。同时,进一步的研究可能挖掘融资融券对于金融去杠杆的作用,以及维护市场稳定的作用。

仍然有需要内容可以未来进行深挖掘。正反馈交易可能是过去更多阶滞后的结果。同样的,市场上行和下行,不对称的行为可能是种规则,而不是特例。其中原因可能需要继续研究。更重要的是,模型需要使得正负反馈交易都能在个股层面更普遍,而不是仅仅在市场累计的层面。

参考文献:

[1] Sentana E, Wadhwani S.Feedback Traders and Stock Return Autocorrelations:Evidence from a Century of Daily Data[J].Economic Journal,1992,102(411):415-425.

[2] Kahraman B, Tookes H E.Trader Leverage and Liquidity[J].Journal of Finance,2017,72(4).

[3] Thaler, R.H.The end of behavioral finance, Financial Analysts Journal,1999,55(6):12-17.

[4] 胡昌生,彭桢,池阳春.反馈交易、交易诱导与资产价格行为[J].经济研究,2017,(5).

基金项目:教育部人文社会科学重点研究基地中国人民大学中国财政金融政策研究中心重大项目“我国金融风险管理和监管问题研究”(项目号:11JJD790009)。

作者简介:相广平(1960-),男,汉族,天津市人,中国人民大学国际学院教授、博士生导师,研究方向为资产定价和风险度量;张岩(1989-),男,汉族,山东省济南市人,中国人民大学国际学院博士生,研究方向为金融学。

收稿日期:2017-11-08。