上市公司非流动资产处置的价值相关性研究

吴大然 张子豪 王雪冰

一、引言

财政部于2017 年12 月25 日发布了“财会[2017]30 号”《关于修订印发一般企业财务报表格式的通知》,在利润表中新增了“资产处置损益”项目。新准则规定,“资产处置损益”科目核算企业出售划分为持有待售的非流动资产(金融工具、长期股权投资和投资性房地产除外)或处置组时确认的处置利得或损失,以及处置未划分为持有待售的固定资产、在建工程、生产性生物资产及无形资产而产生的处置利得或损失。从“资产处置损益”科目在利润表中列报的位置可以看出,会计准则规定的相关资产处置净损益由原来计入营业外收支,只影响“利润总额”项目,变为直接影响“营业利润”项目。可见,资产处置损益对于企业营业利润的影响得到进一步重视。那么对于资产处置损益中的一个类别——非流动资产处置损益,也就对企业营业利润有较大影响。

所以,通过对非流动资产处置损益的价值相关性进行研究,对于非经常性损益,尤其是资产处置损益的价值相关性和盈余管理手段有重要意义。

二、理论分析与研究假设

非流动资产处置损益与股票异常收益率

对于股票短期异常收益的相关理论有代表性之一的就是动量效应。动量效应是指在不考虑基本面的情况下,股票向上或者向下运动趋势具有延续性,除非被某种力量打破,否则会一直持续下去。

由于动量效应,股票收益率会出现异常。已有文献表明,非经常性损益是中国上市公司用以进行盈余操纵的重要手段之一,而非流动资产处置损益则直接影响企业当期非经常性损益总额。这会影响市场对企业未来现金流量的预期,这种预期则会直接反应在公司股价与价格收益率上。非流动资产处置损益的扩大,将会向资本市场传递未来现金流入信号,导致股票异常收益率也会上升。在此基础上,本文提出如下假设:

非流动资产处置损益显著影响上市公司的股价变动,导致股票异常收益率上升。在其他条件不变的情况下,非流动资产处置损益越大,同期股票异常收益率越大。

三、研究设计

(一)样本选取及数据来源

为了直观的研究非流动资产处置对企业股价变动影响,本研究小组选择了2015-2017 年沪深A 股制造业中发生了非流动资产处置的上市公司作为研究样本。共得到收益率模型8332 个观测值。

(二)变量选择及变量定义

表1 变量定义表

(三)模型设定

借鉴崔海红(2015)与王福胜(2016)的研究成果,为检验假设,本文运用如下模型进行实证检验:

上述模型中,相关变量定义见表1,β1-β7为回归系数,ε 为残差。

四、实证结果及分析

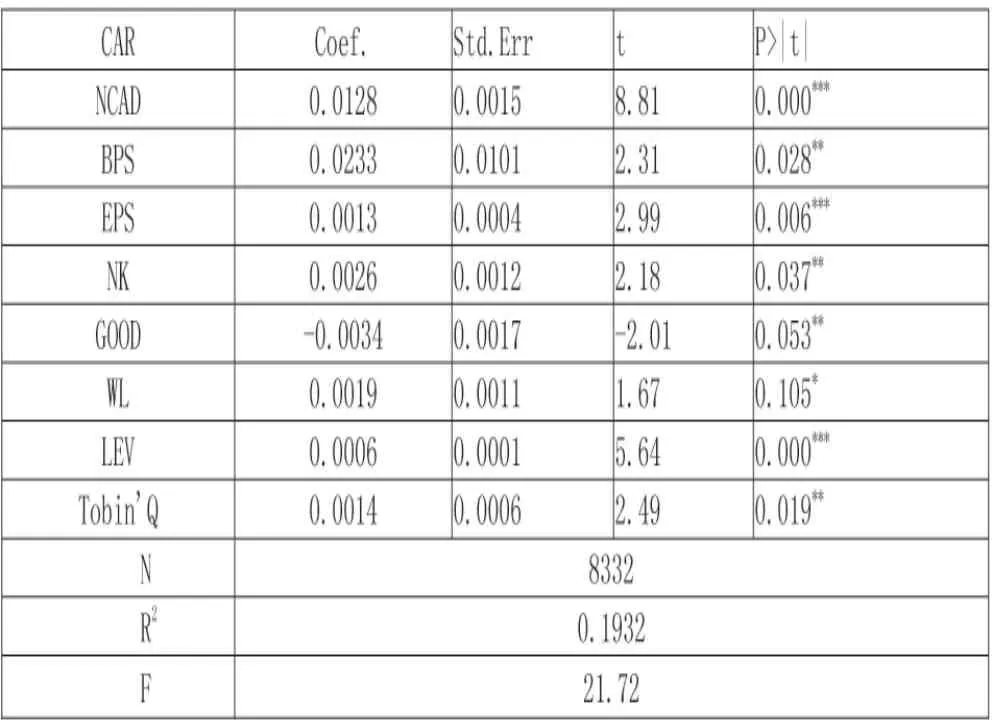

如表2 所示,回归结果中非流动资产处置损益总额t值为8.81,在1%的水平上统计显著,说明非流动资产处置损益与股票异常收益率具有显著的价值相关性。非流动资产处置损益越大,股票异常收益率越高。由此,假设成立。

列示模型回归结果:

表2 模型回归结果

五、研究结论及对策建议

本文以2015-2017 年A 股沪市上市公司制造业为研究对象,实证检验了非流动资产处置损益与企业价值之间的关系,结果表明上市公司非流动资产处置损益信息会影响企业价值,进而影响会计信息使用者做出合理决策。本文认为,上市公司非流动资产处置损益信息主要通过股票收益率影响企业价值,非流动资产处置收益越大,公司利用非经常性损益影响企业利润的能力越强,根据动量效应,在一定窗口期内,这种趋势依旧保持,导致股票异常收益率越高。

本文同时发现,高盈利企业存在通过非流动资产处置调低收益的动机,以规避税收或政治成本,而微利公司以及有扭亏动机公司同样存在利用非流动资产处置损益来虚夸利润的动机,引起股票异常收益率的变动。对此,市场监管部门应将非经常性损益的影响进一步引入风险警示制度和暂停上市制度中。外部审计师应将大额的非流动资产处置损益列入重点审计目标,加强对亏损公司审计,及时发现公司的盈余管理行为,降低审计风险。