绿色信贷对商业银行经营绩效的影响

摘 要:在绿色经济和碳金融的背景下,绿色信贷规模不断扩大,对商业银行的经营绩效产生较大影响。本文基于2010年-2020年间12家不同规模的商业银行的数据,首先通过因子分析法得出商业银行经营绩效的评价;然后使用面板数据模型,运用实证分析了绿色信贷对银行经营绩效的影响。在短期,绿色信贷通过成本机制对银行经营绩效产生负面影响,但在长期绿色信贷的风险机制和声誉机制对经营绩效产生正面影响,其短期内效果不显著。

关键词:绿色信贷;经营绩效;因子分析法;面板数据模型

一、引言

在绿色经济和碳金融的背景下,绿色信贷业务快速发展,一系列国家政策的出台也为其提供了支持作用。2007年,中国环保部、中国人民银行和原银监会联合推动了国家绿色信贷政策的出台,共同发布了《关于落实环境保护政策法规防范信贷风险的意见》。2016年,《关于构建绿色金融体系的指导意见》的印发标志着中国绿色金融政策体系不断完善。

为了探究绿色信贷与商业银行经营绩效的关系,本文将从文献综述、商业银行经营绩效评价体系、绿色信贷对商业银行的经营绩效的影响机制及实证分析展开研究,并结合实证结果给出对策建议。

二、文献综述

国内对商业银行经营绩效评价的研究起步较晚,赵红梅(2004)针对国内银行存在的弊端,引入平衡计分卡方法,并认为不同银行建立的BSC在形式和内容上都不会完全相同;韩明和谢赤(2009)概括了國内外商业银行绩效评价的发展经历,并分析了目前国内商业银行经营绩效评价的不足之处。虞茜(2011)运用主成分分析法研究了我国17家银行的经营绩效。

在国内,绿色信贷对商业银行经营绩效影响的研究在2007年及其之后开始增多。何凌云和吴晨(2017)提出绿色信贷内外政策的实施都有利于增强银行竞争力,且两种政策综合作用大于单一政策。孙光林等(2017)得出在经济转型和产能过剩的大背景下,发展绿色信贷能够降低商业银行信贷风险。唐亚兰(2019)认为绿色信贷在短期内不利于提高盈利水平,但长期会促进银行发展。龚玉霞(2018)、张宇(2020)、孙红梅(2021)等学者也从多角度探讨了绿色信贷和商业银行经营绩效的关系。

首先,在研究对象上,现有文献较多地分析了股份制银行和国有银行,缺乏对城市商业银行的研究。其次,在研究方法上,由于选择变量和方法的不同,定性研究所得的结果不一致。最后,在指标选取上,经营绩效是对商业银行多方面的评价,实证分析的文章中大多使用“ROA”代替经营绩效,指标选取不全面。

三、我国商业银行经营绩效评价体系

1.样本选取与数据来源

目前我国共有44家上市银行,由于部分商业银行对绿色信贷的披露不完全且业务开始时间较晚,因此本文从上市银行中挑选了数据披露较完全的12家商业银行作为研究对象。本文所有数据均来自Wind数据库以及各银行社会责任报告的手工整理。

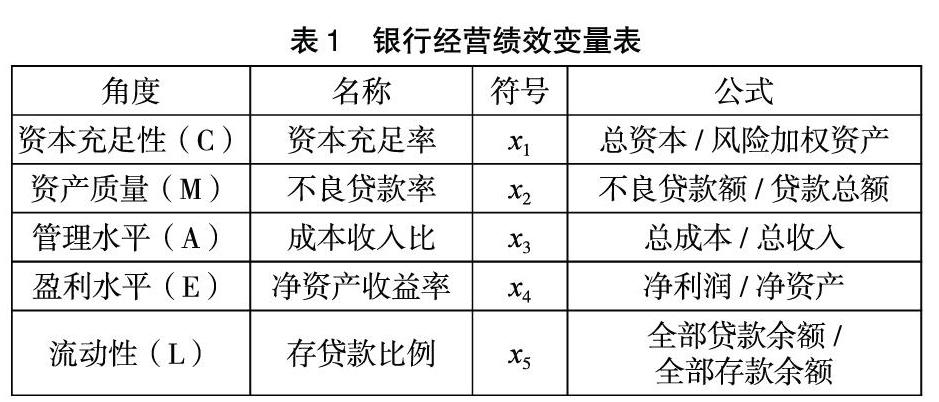

2.指标选取

骆驼评价体系涉及方面广泛,可以全面客观地反映商业银行经营状况。

3.建立经营绩效评价模型

(1) 数据预处理

为了保证数据的完整性,本文通过线性拟合来填充数据缺失部分。

(2) 有效性检验

采用 KMO 和 Bartlett检验方法对数据的有效性进行检验,以观察该分析的适应性。Bartlett统计量的值为0.001,其小于临界值0.01;KMO取值范围为0-1之间,数值越大越适合做因子分析,KMO值为0.637,其大于0.5,因此该组数据可以进行因子分析。

(3) 解释的总方差及旋转因子载荷矩阵

由于要求特征值大于1,所以模型中可以提取两个公共因子,它们共同解释了77.582%的原始变量信息。其中,第一个公共因子和第二个公共因子分别解释了52.4%和25.182%的原始变量信息。旋转后,累计方差解释不变,仍旧为77.582%。旋转后的因子载荷表明,x1、x3和x5在第一个公因子上的载荷绝对值最高,因此第一个公因子包含x1、x3和x5,记作“F1”;x2和x4在第二个公因子的载荷绝对值最高,因此第二个公因子包含x2和x4,记作“F2”。

(4) 成分得分系数矩阵

基于成分得分系数矩阵,计算得出各公共因子得分的系数表达式:

F1=0.294x1+0.108x2-0.318x3+0.257x4+0.074x5

F2=0.021x1+0.537x2-0.141x3-0.101x4+0.499x5

由旋转后的解释方差表对各个公共因子进行赋值权重,计算得出商业银行经营绩效的最终表达式:

F=0.587F1+0.413F2

四、绿色信贷对商业银行经营绩效的影响机制

1.成本机制

银行增加绿色信贷余额,会增加项目审核成本、人才培养成本和资金转移成本。首先,银行开展绿色信贷业务,需要对企业的贷款项目进行审核,由于信息披露不完全,各银行和政府部门之间在信息分享上有鸿沟,银行在对项目进行环境风险审核时可能遇到障碍,审核成本较高。其次,与一般贷款相比,绿色信贷有特别之处,在前期审核、中期放贷、后期管理中,需要环境与金融交叉型人才来实施业务,人才雇佣和培养成本高。最后,为了发展绿色信贷,银行需要把贷款资金从污染企业项目转移到环保企业项目,贷款转移成本较高,贷款衔接不当容易出现资金限制和浪费现象。综上所述,绿色信贷会增加银行的经营成本,减少利息收入,降低其净资产收益率。

2.风险机制

在发展绿色金融和促进经济结构调整的大背景下,银行开展绿色信贷业务,对环保企业实施优惠性的低利率,对污染企业实施惩罚性的高利率,正向引导了社会资金的流向,促进产业结构调整和升级。同时,产业结构调整也会反向优化银行贷款结构,享受绿色信贷优惠的大多是环境友好型的企业或项目,其符合国家发展规划,具有较好的发展前景,贷款违约风险较低,所以放贷给环保企业间接地降低了银行的不良贷款率,使得其远低于其他贷款。因此,银行开展绿色信贷业务可以降低信贷风险,优化贷款结构。

3.声誉机制

发展绿色信贷,保护生态环境,是商业银行积极承担社会责任的体现。此举有利于树立银行良好的社会形象,形成品牌效应,提升银行的竞争力。声誉作为银行一项重要的无形资产,会直接影响客户对银行的态度。一个拥有良好声誉的银行,客户往往对其有较高的信心,其业务规模和市场范围也会随之扩大,发生挤兑风险的可能性也减小;同时,社会公众会提高对该银行的好感度,有利于該银行股票流通速度增快、市场价值提高。因此,绿色信贷业务使得银行具有较好的名誉,竞争力不断增强。

五、绿色信贷对商业银行经营绩效的实证分析

1.变量选取

2.构建面板数据模型

(1) 数据预处理

在构建的指标体系中存在着数值型指标,无法与比率类指标直接进行比较。因此,本文对指标体系中的绿色信贷余额、存款总额和贷款总额三个数值型指标进行取对数的预处理。

(2) 单位根检验

在对面板数据进行建模分析之前,首先要进行单位根检验。结合指标数据的情况,决定采用 LLC与 ADF 这两种检验方法对各个变量进行检验。经营绩效指标、绿色信贷余额等 6个指标的P值均小于0.05,即为平稳序列,因而该估计具有有效性。

(3) 模型选择

为了确定面板数据模型,我们使用F统计量和豪斯曼统计量进行检验。豪斯曼检验P值为0.0037,小于0.05,故接受备择假设,选择固定效应影响类面板数据模型。在F检验中,F=6.8410 > F(7,115),拒绝原假设,应选择个体固定效应面板数据模型。

综上所述,本文将选取个体固定效应面板数据模型进行回归分析。个体固定效应面板数据模型如下:

BPit=αi+β1GCQit+β2PCit+β3TDit+β4TLit+β5NIIit+μit

(4) 回归结果

由回归结果可以看出:所有变量的P值大多都小于0.05,R2为0.82,模型回归效果较好,且具有较高的拟合度。在95%的置信水平下银行经营绩效与绿色信贷、拨备覆盖率、贷款总量和存款总量呈负相关,与非利息收入占比呈正相关。绿色信贷的系数为-0.058426,表明每增加一单位的绿色信贷,银行的经营绩效将会减少0.058426单位。虽然两者呈负相关,但是系数绝对值较小,影响效果不是很显著。

回归结果的具体分析如下:首先,银行开展绿色信贷业务成本较高,对企业项目进行环境风险审核程序繁琐,且需要相关专业人才,开支大;其次,绿色信贷利率相较于一般贷款,利率较低,银行直接收益较少;而且大多数银行目前在发放绿色信贷时,为了响应国家政策,承担社会责任,较少考虑效率问题,所以导致绿色信贷板块收益较低;最后,风险机制和声誉机制在长期可发挥产业结构调整和银行声誉提高的效果,但是绿色信贷业务开始时间较晚,近几年贷款量才逐渐增多,所以从短期来看风险机制和声誉机制对商业银行经营绩效影响不显著。

六、对策建议

为激励我国商业银行积极开展绿色信贷业务,促进绿色金融快速发展,提出以下建议:

政府角度:(1) 政府应该加强对绿色信贷的支持力度,给予开展绿色信贷业务的银行税收优惠,实施相关业务的贴息政策,降低银行贷款资金成本,提高银行利润率。(2) 中央银行可以给予商业银行相关激励,比如规定绿色信贷为再贷款的合格抵押品,提高对绿色信贷的承认度,增加商业银行可贷资金量,鼓励商业银行发放绿色信贷。(3) 政府应完善绿色信贷信息披露制定,缩减银行风险审核成本;信息不对称是造成银行成本提高的一个重要原因,政府应加强相关企业的绿色项目的信息披露,减少银行搜集信息的阻碍,进而减低银行成本。

商业银行角度:(1) 银行需要改变观念,在承担社会责任的同时,追求经营效率;进行情景分析,建立贷款审查和监督机制,降低绿色信贷风险。(2) 银行需要丰富绿色信贷产品,仔细分析现有产品的特征与质量,针对不同的市场及客户对已有产品的质量加以改善,在现有产品的基础上,不断开发具有吸引力的新产品。(3) 银行需要培养环境与金融交叉型人才,随着绿色金融的发展,绿色信贷规模不断增大将是未来银行业的一个发展趋势,银行需要抓住时机,提前做好人才储备。

参考文献:

[1]丁宁,任亦侬,左颖.绿色信贷政策得不偿失还是得偿所愿?——基于资源配置视角的PSM-DID成本效率分析[J].金融研究,2020(04):112-130.

[2]何凌云,吴晨,钟章奇,祝婧然.绿色信贷、内外部政策及商业银行竞争力——基于9家上市商业银行的实证研究[J].金融经济学研究,2018,33(01):91-103.

[3]高晓燕,高歌.绿色信贷规模与商业银行竞争力的关系探究[J].经济问题,2018(07):15-21.

[4]张文中,窦瑞.绿色信贷对中国商业银行效率的影响研究——基于SBM-GMM模型[J].投资研究,2020,39(11):17-28.

[5]李苏,贾妍妍,达潭枫.绿色信贷对商业银行绩效与风险的影响——基于16家上市商业银行面板数据分析[J].金融发展研究,2017(09):72-77.

[6]王建琼,董可.绿色信贷对商业银行经营绩效的影响——基于中国商业银行的实证分析[J].南京审计大学学报,2019,16(04):52-60.

[7]龚玉霞,张新,王茹.绿色信贷对商业银行经营绩效的影响——基于动态面板系统GMM的研究[J].会计之友,2018(09):18-22.

[8]李潇.绿色信贷业务对我国上市商业银行经营绩效的影响研究[D].内蒙古财经大学,2019.

[9]张新.基于BP神经网络的商业银行绿色信贷风险评价研究[D].天津科技大学,2017.

作者简介:白杨杨(1980- ),女,汉族,河北邯郸人,河北大学经济学院