我国银行间双边风险传染效应研究

——基于出口需求波动冲击视角

钱水土,王莉莉

(浙江工商大学金融学院,浙江杭州310018)

我国银行间双边风险传染效应研究

——基于出口需求波动冲击视角

钱水土,王莉莉

(浙江工商大学金融学院,浙江杭州310018)

以具体化风险源为研究出发点,从贸易出口额下降冲击角度预测和识别我国银行业的系统性风险诱导因子。在此基础上应用20家银行2008年至2012年数据,估算了在不同损失率下资产负债表关联的银行间市场双边风险传染效应。结果显示,规模较小的银行更易受外部冲击的影响;诱导因素与其他银行关联度越密切,破产门槛越低,系统越不稳定。

出口冲击;风险传染;系统性风险;银行间市场

一、引言

2007年次贷危机爆发以来,金融业系统性风险测度与管理问题越来越成为各国和地区在维持金融体系稳定和促进经济持续健康发展时所需关注的焦点。政府监管部门和国内外学者已深刻意识到巴塞尔协议Ⅱ所重视和推崇的维持个体金融机构良好运营的监管理念和做法并不能确保整个金融体系的稳健运行。与个体金融机构破产事件不同,金融业系统性危机表现出来的最大特点是危机过程常伴随着风险的溢出效应和传染效应,并由此给社会带来巨大的外部成本。或许正是基于对系统性风险认识的不断深入,巴塞尔协议Ⅲ才得以快速出台。在经济全球化背景下,我国金融体系不可避免地受到这次金融危机带来的负面影响,虽然没有因此出现倒闭风潮,但在抗风险能力和资产风险管理等方面存在的诸多问题仍然不容忽视。监管当局应清醒地认识到加强宏观审慎监管、防范系统性风险的重要性。2013年以来,我国银行业频繁爆发的“钱荒”在一定程度上也反映了当前金融体系的脆弱性。随着利率市场化的继续推进和银行存款保险制度的预期推出,我国银行业的竞争将更为激烈,商业银行将不可避免地面临着优胜劣汰的风险。在全球经济复苏仍存在巨大的不确定性和我国金融体制改革继续深化的背景下,一些抗风险能力差的商业银行无疑更加容易遭遇宏观经济波动所带来的冲击,由此可能产生银行间的风险传染效应和引发金融系统的不稳定。在全球经济衰退背景下,出口需求波动冲击对银行业有什么负面影响?银行间是否会发生风险传染以及传染路径是什么?我国银行业抵御风险的能力如何?这些都是值得研究的问题。

二、系统性风险传染问题分析

国内外学者关于银行系统性风险传染问题有大量的研究,主要集中在对风险的起因、风险的传染以及风险的防范等领域。

首先,风险的起因研究。早在1983年,戴梦德(Diamond)和戴伯维格(Dybvig)开发出DD模型,他们认为银行很容易遭受挤兑风险。一些随机事件或者负面信息可能引发储户的恐慌情绪和过度挤兑,从而导致危机的出现[1]。科夫曼(Kaufman,1996)认为,银行业系统性风险是指由于银行系统的一个参与者不能履约引起其他参与者违约,引发连锁反应,从而导致大范围金融机构经营失败[2]。在托尼(Toni,2011)的研究中银行同业拆借交易、金融机构持有相同或者类似的资产、信息溢出效应这三种方式会引起系统性风险的爆发[3]。银行信息不对称和负外部性的共同作用是形成银行系统性风险的原因(汤凌霄,2003)[4]。包全永(2005)从直接原因与间接原因两个层面对系统性风险产生的原因进行了分析,并认为狭义系统性风险指个别单位受到其他不利冲击,其损失会给系统中的其他机构带来负外部性,当这种负外部性累积到一定程度时,整个系统的基本功能因此逐渐丧失[5]。麦强胜(2011)以信用冲击、资金冲击为风险激发点,测量了我国主要商业银行的系统关联度,并从金融理论、金融关联和金融危机三个视角阐述系统性风险的复杂成因[6]。

其次,风险传染的渠道理论。艾伦(Allen,2000)比较系统地研究了风险传染与银行间市场结构的关系,认为在完全信息的假设条件下,银行风险传染的可能性与银行间市场结构高度相关[7]。Blavarg(2002)考察了瑞典银行体系的系统性风险,发现银行最大外汇风险敞口带来的全部损失,要大于债权带来的负面冲击[8]。厄珀(Upper,2002)运用矩阵估计,对德国银行间市场活动作了详细的描述,文章通过对每家银行进行破产模拟,发现大部分银行的破产能够引起其他银行倒闭的连锁反应[9]。范小云(2006)将已有的系统性危机传导机制分为资产组合调整机制、信贷渠道、企业信贷循环、内生金融周期、资产负债表渠道和支付系统传导渠道[10]。

再次,风险的防范研究。刘易斯和马修(Lewis, Matthew,2011)用网络法测算了银行系统性风险,通过改变银行系统结构实现有效地防范风险,分别从增加银行的规模、改变银行同业网络结构、增加传染破产的成本等方面,实证结果良好[11]。翟金林(2001)通过对银行安全网的作用及有效性等的分析,提出了消除或减少道德风险以防范银行系统性风险[12]。巴曙松(2010)等在分析了宏观审慎监管理论的基础上,认为监管当局提供一系列宏观审慎监管工具可以有效防止系统性风险的生成,如逆周期调节、流动性调节和贷款价值比率调节等[13]。

在国内已有的文献中,对银行间双边风险传染的研究主要基于厄珀(Upper)对每家银行进行破产模拟的方法,但此方法有局限性。因规模、资产质量、管理体制优劣等存在差异,部分优质银行不可能成为风险诱导因素,房地产泡沫破裂、出口需求下降、汇率大幅波动等具体的外部冲击会带来巨大的负面效应,并据此预测识别出风险诱导因素,这类定量上的研究较为缺乏。同时,现有关于银行间双边风险传染的研究多为横截面数据研究,笔者在此基础上纳入时间因素,将危机爆发后的2008—2012年作为时间区间,比较各年份之间风险传染程度差异以及各银行的抗风险能力。本文的主要贡献在于引入出口需求下滑这个外部冲击因素并加以数量化,在对我国银行业潜在的风险诱导因素加以识别的基础上研究系统性风险传染问题有较大的创新性。

三、出口需求波动冲击的影响效应

(一)风险因子的选择

我国的经济增长主要依靠出口需求拉动,依赖于国际市场经济状况,一旦国际市场需求不足,会给我国经济带来极大的负面影响。在后危机时代,中国经济正面临出口大幅下滑、内需持续低迷和实体经济恶化等一系列问题,加上产业技术含量不高,长远发展动力不足,经济增长前景令人担忧。

长久以来,我国的制造业在出口贸易额中占绝对比重,据世界银行统计,中国制造业出口占比从2003年的90.6%攀升到2011年的93.3%。同时,通过对各银行贷款数据进行分析可以发现,制造业贷款占比平均超过20%,构成了银行资产的主要部分。因此,一旦面临出口需求下降冲击,制造业企业首当其冲,因业务往来增加银行不良贷款,若损失超过本身可供还债的资本,则银行将面临破产风险。这里将出口需求下降假定为市场冲击因子,制造业贷款为银行风险暴露,银行机构失败则为冲击结果。

(二)系统性风险冲击的影响机制分析

外部冲击作用于银行主要在于影响其偿债能力。一次全球经济衰退,会以贸易项目的下降或其他方式对一国财富带来不利冲击,进而影响银行贷款人的盈利能力。一旦银行发现其贷款者无力支付银行债务利息,前瞻性原则迫使银行将原先的优质贷款客户转为不良贷款,资产质量大幅下降,情况严峻则银行面临淘汰风险。

在以上假定基础上,用y来表示的银行共同风险暴露(制造业贷款),系统内银行数量为N,贷款损失率用ρ来表示,取值区间为0到1,且假设对每个银行而言,资产损失率相同,银行资本用C来表示,在本文中C为N×1矩阵,各元素为ci,i∈[1,N]。共同冲击发生后,各银行发生不良贷款和资产损失,清算后的新资本矩阵为C′,其中,若ci<0,则表示第i家银行因冲击损失而资不抵债倒闭。简化压力测试法中“门槛法”操作方法,通过不断调整贷款损失率ρ得到不同冲击结果,并找出冲击门槛值。我们将冲击后破产银行数量m作为评判标准,若m≥2,则相应的贷款损失率ρ为冲击阀值。

四、银行业系统性风险传染模型

(一)银行双边风险敞口矩阵估计

研究银行风险传染的核心在于确定传染的渠道。基于银行间实际业务联系的系统性风险传染主要有两个渠道:银行间市场和支付系统渠道(马君潞等,2007)[14]。目前以银行同业市场的相互债权债务关系为研究传染渠道在数据可得性方面有绝对的优势,而这种网络结构可以用双边风险敞口矩阵来表示。由于监管当局不对外公布银行同业交易的详细数据,只能从财务报表中获取各银行在拆借市场上的总同业资产和负债数据。借鉴近年来较为前沿的研究方法——矩阵法得到具体拆借分布概率,并假定我国银行业同业市场为完全的市场结构,来测算最小的、最可能的系统性风险传染概率。

本文参考Blien和Graef(1991)提出的RAS算法解决最优化问题,利用lingo软件求解上式,得到银行间双边风险敞口矩阵[15]。

(二)外部冲击后的银行间市场风险传染途径

当遭受出口冲击的时候,假定银行无充足时间变卖长期资产,迫使银行间市场进行债权债务清算。损失发生后,如果银行a在现有的清偿能力下,能够支付关联银行破产清算时带来的损失,那么银行a不倒闭;反之银行破产,成为新一轮的风险传染源。

本文利用出口冲击后引起的破产银行数量和资产损失额来度量风险传染的程度。银行风险传染路径估测借鉴了Elsinger和Lehar(2006)的模型和思路,考察多诱导因素组下的风险,以两个银行诱导因素为例[16]。传染的理论过程为:诱导因素银行i和银行j因冲击倒闭后,第一轮传染开始,当θxki+θxkj≻时,银行i和银行j的破产引发银行k的破产,θ为损失率,θ∈[0,1]是银行k清算后的剩余资本。第一轮中所有与银行i和银行j都有关联的银行都会发生损失,只要满足θxki+θxkj≻均会发生倒闭;反之,未倒闭银行g的剩余资本为。第二轮传染开始,第一轮中所有倒闭的银行会继续对剩余银行产生负面影响,若累加的损失总额超过单个银行的剩余资本总额,该银行在第二轮传染中倒闭。公式满足θ(xgk1+xgk2+…)≻,表示银行g在第二轮传染中倒闭,银行k1、k2…分别为第一轮中倒闭的银行,也就是说第二轮倒闭是在累积了第一轮损失的基础上发生的。多米诺骨牌效应依次传递,直至某一轮次无新增倒闭银行或系统内所有银行均已破产,则风险传染过程结束。事实上,随着传染轮次的推进,倒闭银行的数量和资产损失规模逐步累加,不论银行资产是否优质,都会面临倒闭的风险。每一轮传染的发生取决于未倒闭银行的当期剩余资本和损失率的大小。银行倒闭的损失率,主要取决于当期宏观经济环境、银行的信贷质量、抵押品的可抵押性以及破产成本等因素,不同银行的破产处置时间不同,损失率一般存在差异,不存在一个标准值(范小云,2007)[14]。在对结果进行分析时,主要采用Furfine(2003)的方法,利用不同的θ值估计传染发生的可能性[17]。为方便起见,假定各个银行的损失率θ相同且在不同的传染轮次内无差异,避免了把θ作为在随后轮次中的内生变量。

本文将冲击后部分银行倒闭作为我国银行业系统性风险爆发的诱导因素。m值大小等同于诱导因素的数量。冲击发生后,未倒闭银行抗风险能力减弱,在已有的资产损失基础上,受倒闭银行传染损失累加,偿债能力进一步减弱,累计破产银行数量进一步增加,风险升级。

五、银行间市场传染风险仿真模拟结果

(一)样本选择和数据的选取

我国的银行体系由中央银行、政策性银行、股份制商业银行、城市商业银行、邮政储蓄机构、农村合作银行和外资银行组成。在这些机构中,中央银行和政策性银行的经营目的带有浓烈的政策性,不存在破产倒闭的风险;而农村合作银行一般不参与银行间同业市场拆借,因此不予以纳入。本文选取了20家①20家银行为工商、农业、建设、中国、交通、华夏、中信、招商、浦发、广发、深发展、兴业、民生、光大、杭州、北京、南京、宁波、浙商、江苏银行。商业银行为样本,数据来源为各银行2008—2012年度报告。

在数据处理上,同业市场中资本对应于资产负债表中存放同业款和拆出资金两项之和,负债对应于同业存放款项与拆入资金项之和。部分银行财务数据有集团和单独之分,因本文已剔除其他小微型金融机构,为更好地体现银行间同业市场业务状况,故选取集团数据。偿债能力依据流动性大小用一级资本来描述。

(二)出口贸易额大幅下降对我国银行业的冲击效应

本文以2008—2012年为研究时间段,不同于以往的截面数据研究,将时间因素考虑在内,更好地比较危机后我国面临的系统性风险年度差异。本文利用Matlab等软件,通过变动贷款损失率ρ,模拟并得到各个年份冲击阈值,结果如表1所示:

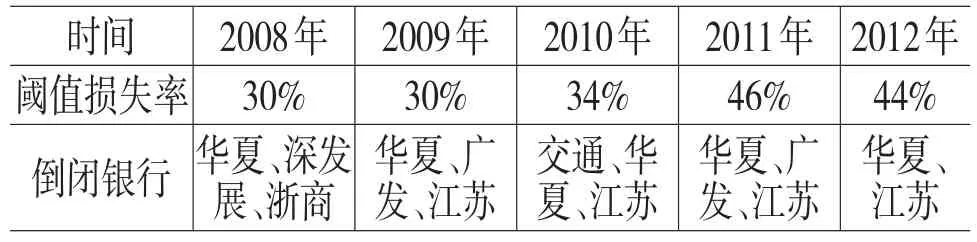

表12008 —2012年出口需求大幅下降对我国银行业的模拟冲击结果

表2 模拟冲击下破产的银行

模拟结果可以归结为以下几个方面:

首先,为了全面考察各种可能的损失率,本文以0.02为间隔模拟了贷款损失率ρ在[0,0.5]之间的各种情况。2008年到2012年损失率冲击阈值分别为0.3、0.3、0.34、0.46、0.44。

其次,在一个年份里,随着贷款损失率ρ的不断增加,外部冲击后银行倒闭的数量不断增加,且增加速度较为平稳。除了2008年,ρ从0.34增加至0.36时,破产速度迅速提高,从某种程度上可以认为2008年的银行体系相对其他年份更为脆弱。而在同一损失率水平上,随着年份的增加,破产银行数量m有下降的趋势,也意味着国内监管机构及银行机构对监管的重视。

再次,2011年和2012年的冲击阈值损失率较之前3个年份都有大幅的提升,我们可以简单以2011年为界限,发现2011年之后银行的抵御冲击能力明显强于2008年、2009年、2010年度。2010年巴塞尔协议Ⅲ提高对核心资本充足率的要求对金融机构的抗冲击能力有正面的影响。

最后,规模较小的银行如华夏银行和江苏银行,在5个年份都显示出较弱的抗冲击能力。原因可能在于制造业企业的贷款金额较大,面临国外市场萎缩冲击时,不良贷款金额大幅上升,损失短时间内激增,在流动性下降的情况下没有足够的资本金抵御风险。

(三)银行系统性风险双边传染估计结果

运用上述方法得到我国银行间双边风险敞口矩阵后,以出口冲击后破产的银行作为诱导因素,利用模型对传染性的定义,模拟并得到银行系统可能的传染结果。测算损失率θ,以0.05为间隔模拟了损失率θ在[0,1]之间的各种情况。

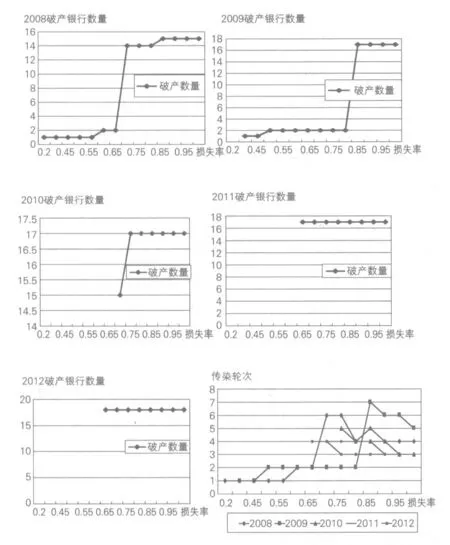

(1)图1给出了各个年份风险传染后银行系统的破产数量以及传染轮次。前五幅图表明随着损失率θ不断地增加,因风险传染银行系统内倒闭数量的变化情况。其中2008年的初始损失率为0.2,2009年为0.4,剩余三个年份较为接近分别为0.65、0.7、0.7,2008年、2009年处于比较低的水平,系统相对不稳定,而2010年、2011年、2012年三个年份相对接近,损失率水平处于较高数值时才有可能触动传染性风险。

(2)就破产数目变化趋势而言,在2008年与2009年,当θ值处于较低水平时对银行破产数目影响不大;当θ达到某一区域后会变得极其敏感,随后又保持平稳状态。如2008年当θ值达到0.7时,破产数量由2个激增至14个;2009年,θ值在0.85时破产数量有跳跃性地增加,由2个增加至17个,曲线出现拐角,斜率变大。此时触动了商业银行的大规模倒闭风险风暴,也就意味着全系统因此受传染面临大面积银行破产危机,此时不论银行资产是否优质,均有可能受传染发生严重的资产损失。2010年在初始损失率时破产银行为15家,除了建设银行和南京银行,一旦θ值增加至0.75,系统所有银行都面临倒闭危机。2011年和2012年的传染结果比较相似,初始损失率均为0.7,而且系统传染性极强,一旦传染开始,全部银行受损,也就是说2010年以后的资本监管只降低了银行系统在低损失率发生传染的危机。

图1 2008—2012年银行系统双边传染的破产数目和传染轮次变化

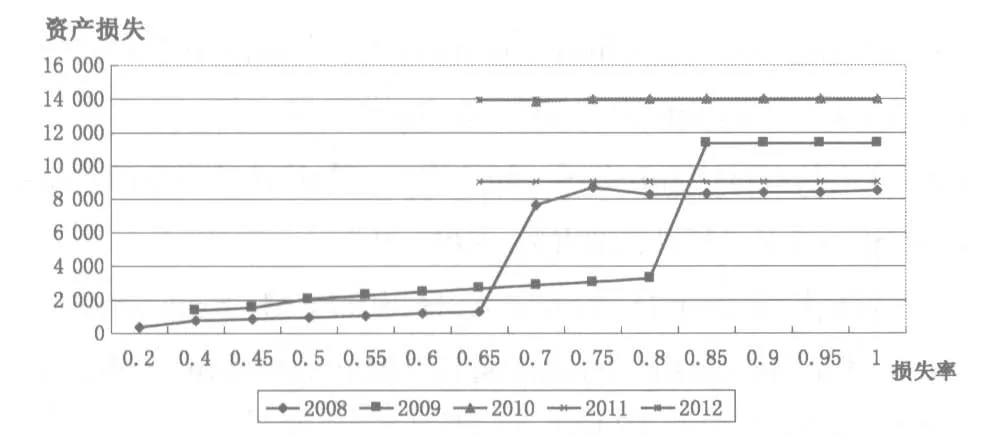

图2 2008—2012年银行系统双边传染导致银行资产损失的变动(单位:亿元)

(3)本文各个年份的风险传染次数趋势与银行破产数量大致保持一致。2008年与2009年相对接近,均为随着θ的变化,传染次数先保持平稳上升,到某一阶段急剧上升,再平稳下降。2010年以后,因为初始损失率相对较高,传染轮次随着θ的增加而下降,但是变动幅度较小。原因在于2010年之后的三个年度,银行间市场管理不到位,同业传染风险实质上并未下降。在这种情况下,随着损失率θ的上升,资产相对优质的银行,同样会面临倒闭的风险,只是遭受更大资产损失时间相对靠后。

(4)银行双边传染风险所导致不同损失率下银行系统资本损失变动情况,各年份之间差异类似。2008年在θ值为0.7时出现大规模向上变动,2009年在0.85时有突发性变动,曲线的大幅跳跃则代表有若干资产数额较大的商业银行倒闭,原因在于率先在传染过程中率先倒闭的商业银行累加的资本损失使众多规模较小的银行出现大规模倒闭,导致整个银行体系面临破产危机。2010年、2011年和2012年份一开始倒闭的银行影响力则相对较大,传染性较强,在较短时间内使得整个银行体系的崩溃。所以,对于后三个年份的监管,控制损失率是至关重要的,对政府干预银行危机更具借鉴意义。政府可以通过调节破产成本、干预破产程序等方式,调节银行的损失率,降低银行危机的损失。

六、研究结论与政策建议

本文以我国20家商业银行2008—2012年的财务数据为基础,模拟了完全市场结构下的银行间风险头寸矩阵,并从流动性角度对银行系统在出口冲击下引发的传染效应和资本损失进行估测,分析了不同损失率下的风险传染程度。

(一)主要结论

(1)出口下滑增加银行破产概率。在一定的假设条件下,出口下滑冲击首先影响的是实体经济,尤其是制造业企业,再通过贷款联系传染至银行,给银行带来大量的不良贷款,进而影响各银行的偿债能力,增加银行破产概率。银行同业资产越高,遭受传染时资产损失越大。所以银行由于受到风险传染而破产的可能性主要取决于该行在同业拆借市场中的债权水平,也就是说银行同业拆借资产越高,越容易受到其他银行的影响。

(2)银行的风险传染性与关联度有着极大的联系。若与网络中其他银行有着密切的拆借往来,与之关联的银行均面临资产损失,则将导致整个系统的极度不稳定。如2010年,交通银行在面临冲击时因制造业贷款比率较大,成为冲击下第一批倒闭的银行。由于大型商业银行处于银行间市场的核心环节,其影响规模和深度远大于其他银行,这些银行率先破产会降低系统性危机发生的门槛,提高系统性风险发生的概率。

(3)我国银行业具有较高的冲击阈值和传染破产阈值。自2008年金融危机后,监管部门重视银行资本金管理,我国银行偿债能力逐年提升,使银行业风险冲击阈值和传染破产阈值的相应提高。同样,损失率的大小是决定传染是否发生以及危害程度的一个重要变量。

(4)部分规模相对较小的股份制商业银行和城市商业银行在外部冲击下抗压能力较小,监管机构应对其实时监控与系统内健康银行的业务往来,出现不良信号时尽可能切断与其他银行的关联度。

(二)政策建议

从监管者角度出发,在实施监管时需要对不同规模银行区别对待,分清风险源银行和易感染银行,注重个性化监管。在监管时,不仅要关注外部冲击带来的负面影响,还需要关注各银行在同业拆借市场中的交易状态。在应对外部冲击时,监管机构可以通过建立银行偿债能力对应于不同冲击的敏感系数指标,实现实时监管。加强银行资本金、资产负债管理,提高优质资产占比,增强银行的抗风险能力,尤其是风险源银行;在银行间风险传染过程中,降低风险诱导因素与其他银行的关联度,一定程度上降低传染的可能性,提高破产阈值。此外,在冲击发生后,监管者应在θ值扩大之前保证剩余银行有充足的流动性,切断风险传染,防止损失扩大。

从银行自身管理出发,应当加强资产管理,注重优质贷款客户甄选,提高资产质量。短期资产具有良好的变现能力,协调好短期资产与长期资产的占比,保障银行在损失发生时能以较快的速度回笼资金应对危机。银行在内部控制管理中,提高识别出系统内高风险银行的能力,降低与系统内高风险银行的债务往来,隔绝风险来源,实现对交易金额和交易对象的监督。同时应加强系统性风险危害教育,提高风险警惕性以及在突发事件中的应变能力。

[1]Diamond D W,Dybvig P H.Bank Runs,Deposit Insurance,and Liquidity[J].The Journal of Political Economy,1983:401-419.

[2]Kaufman G G.Bank Failures,Systemic Risk, and Bank Regulation[J].Cato J,1996,16:17.

[3]Ahnert T,Georg C P.Systemic Interaction Risk [J].Available at SSRN 1773915,2011.

[4]汤凌霄.跨国银行业系统性风险监管研究[D].厦门大学博士学位论文,2003.

[5]包全永.银行系统性风险的传染模型研究[J].金融研究,2005,(8):72-84.

[6]麦强胜.基于宏观审慎监管的银行业系统性风险研究[D].暨南大学博士学位论文,2011.

[7]Allen,Gale.Financial Contagion[J].Journal of Political Economy,2000,108(1):1-33.

[8]Bla°vargM,Nimander P.Interbank Exposures and Systemic risk[C].This volume contains papers presented and papers based on presentations at the Third Joint Central Bank Research Conference on Risk Measurement and Systemic Risk held at the BIS in March 2002.The views expressed in this volume are those of the authors and do not necessarily reflect the views of the BIS or the central banks represented at the conference.Authors retain the copyright for their individual papers.2002:287.

[9]Upper C,Worms A.Estimating Bilateral Exposures in the German Interbank Market:Is there a danger of contagion?[J].European Economic Review, 2004,48(4):827-849.

[10]范小云.繁荣的背后:金融系统性风险的本质,测度与管理[M].北京:中国金融出版社,2006.

[11]Webber L,Willison M.Systemic Capital Requirements[J].BIS Papers,2011:44.

[12]翟金林.银行系统性风险研究[D].南开大学博士学位论文,2001.

[13]巴曙松,王璟怡,杜婧.从微观审慎到宏观审慎:危机下的银行监管启示[J].国际金融研究,2010,(5):83-89.

[14]马君潞,范小云,曹元涛.中国银行间市场双边传染的风险估测及其系统性特征分析[J].经济研究,2007,(1):68-78.

[15]Blien U,Graef F.Entropieoptimierungsverfahren in der empirischen Wirtschaftsforschung.Die Ermittlung von Tabellen aus unvollständigen Informativeness,dargestellt am Beispiel der Input-Output-Analyse[J].Jahrbücher für Nationalökonomie und Statistik,1991,208(4):399-413.

[16]Elsinger H,Lehar A,Summer M.Risk assessment for banking systems[J].Management science, 2006,52(9):1301-1314.

[17]Furfine C H.Interbank Exposures:Quantifying the risk of contagion[J].Journal of Money,Credit and Banking,2003:111-128.

(责任编辑:王淑云)

Innovative points of this paper are making the sure sources of risk.We find the banking systemic risk factor of China from the perspective of the decrease of export trade.We use balance sheet information from the year 2008 to 2012 to estimate bilateral credit relationships for china banking system, and test whether the breakdown of inducing factors can lead to contagion at different loss ratios.The research finds that smaller Banks are more easily affected by external shocks.The closer between the inducing factors and other bank,the more easily lead to system risk.So the regulator should not only pay to the effect of interbank market,but also the debt paying ability of those closer bank under the external shock.

export shock;risk contagion;systemic risk;interbank market

1003-4625(2014)05-0023-06

F832.33

A

2014-03-18

国家自然科学基金“农村中小金融机构系统性风险生成、测度及控制机制研究”(71273239)、教育部新世纪优秀人才支持计划(NCET100978)和教育部人文社会科学规划基金(11YJA790119)的资助。

钱水土(1965-),男,浙江杭州人,教授,博士生导师,研究方向:区域金融理论;王莉莉(1988-),女,浙江温州人,硕士,研究方向:货币理论。