分税制、地区竞争与地方政府债务扩张

艾非 王文甫

摘要: 近年来,中国地方政府债务持续扩张引起政府、社会和学界的高度关注。通过构建一个包含地区增长目标、分税制和地方政府博弈的动态随机一般均衡模型,从税制视角对地方债扩张这一现象加以解释。研究表明,在地方政府追求经济增长的背景下,当前的税收制度扩大了地方政府发生短视或者经济出现不利冲击时政府债务扩张的程度。渠道分析发现,地方政府发生短视时,顺周期的增值税放松了地方财政约束并降低了地方政府债务扩张程度,转移支付降低了地方借贷成本并提高了债务扩张程度;负向生产率冲击发生时,顺周期的税收收入加剧了财政压力并放大了地方政府债务的扩张。此外,地区竞争放大了税制产生作用的强度。由此,可以通过增加财产税等直接税的比重、规范转移支付的获取和促进地区协作等方式限制地方政府债务扩张。

关键词: 分税制; 财政制度; 地方经济增长; 地区竞争; 地方政府债务; 动态随机一般均衡模型

文献标识码: A 文章编号: 1002

一、问题的提出

2009年以来,中国地方政府债务持续且迅速增长,地方债成为地方政府刺激经济发展的重要资金来源。根据中华人民共和国审计署公布的数据,截至2013年6月底,全口径地方政府债务为17.89万亿元,相较于2010年末增长了66.93%[1]。此后,中国地方政府债务又经历了一轮快速增长。截至2017年年末,中国地方政府负债总额在35万亿元左右①,这一数值相较于2013年增长了约95%;截至2020年12月,中国地方政府负债预计超过40万亿元②。地方融资平台频繁披露的违约问题,更说明地方公共债务持续增长已经成为中国经济发展面临的重大风险之一[2]。理清地方政府债务扩张的逻辑,对降低地方政府债务、促进经济高质量发展具有重要意义。

一种观点认为,经济下行和普遍实施的扩张性财政政策是导致地方政府债务扩张的关键因素。然而,虽然2009—2010年的财政政策刺激导致了地方政府债务的最初扩张,但在刺激结束后地方政府债务依旧保持高速增长[1]。地方政府债务的扩张可能不仅仅是财力不足导致的,分析过程中还需要考察中国制度特征的影响。中国地方政府激励制度的特征可以总结为区域分散的经济管理和集中的干部管理[3],导致地方政府面临晋升激励、竞争激励和财政激励。官员晋升激励和地区间竞争导致地方政府的投资冲动,而投资冲动带来的支出扩张是导致地方政府债务水平上涨的主要原因之一[4]。同时,分税制的制度设计影响了地方政府的收入来源,也对地方政府的债务扩张起到额外刺激作用[2,5]。

然而,现有讨论分税制对地方政府债务扩张影响的研究主要基于实证检验,理论研究较少且大都没有考虑更加符合中国实际的GDP考核和地区之间的竞争“十四五”规划中不再设定明确的增长目标,但会在各年度“视情提出”GDP增长预期目标,例如2021年GDP增长预期目标设定为6%以上。。本文构建了一个包含政府增长目标、地区间博弈和分税制的动态随机一般均衡模型(DSGE),分析税制结构和地区竞争对地方政府债务扩张的影响。相较于已有研究,本文的创新点如下:第一,在研究内容上,一些实证研究考察了分税制对地方政府行为的影响[6],理论研究则更关注相关制度设计对市场的影响,但忽略了其对地方政府行为的激励效果。本文考察地方政府增長目标和分税制各组成部分在中央和地方及地区间策略互动下对地方政府债务扩张的影响。第二,在方法上,现有动态模型的研究中政府部门行为大多外生给定,少量文章基于Ramsey优化或者博弈分析讨论了最优政策的问题[7-8],但并未使用更符合中国现实情况的经济增长目标。本文将地方政府博弈(Nash均衡)纳入一般均衡模型中,考察不同目标下地方政府的博弈和合作行为。这是在DSGE分析框架中研究政府行为的一个重要拓展。

本文剩余部分安排如下:第二部分对相关文献进行述评,第三部分介绍模型设定,第四部分讨论参数的校准,第五部分分析总体脉冲响应的结果,第六部分分析税制中不同组成部分对地方政府债务扩张的影响,第七部分为稳健性检验,第八部分为本文结论。当代经济科学 2021年6期 http:∥jjkx.xjtu.edu.cn艾非,王文甫 分税制、地区竞争与地方政府债务扩张二、文献述评

根据已有研究,地方政府债务扩张受到晋升激励、地区竞争、财政压力和财政分权等因素的影响[9-10]。这里仅分析与本文密切相关的讨论分税制影响的文献。

税收分成和转移支付制度会对地方政府债务发行产生影响。税制首先通过影响地方政府收入引起政府债务水平的变化。税制结构决定了经济发生波动时地方政府收入变动的方向,影响地方自由财力的水平。在经济下行时,地方政府需要实施逆经济周期的财政政策,税收收入的顺周期性[11]会加剧地方财政压力,并进一步影响地方政府的支出和借贷行为[12]。此外,当前税制中不同税种的相对重要程度还影响地方政府的征税努力程度和地方产业发展的偏好[6,13],这也放大了税收制度对地方财力和地方政府收支、借贷行为的影响。

分析分税制对地方债务扩张影响的另一种思路主要基于预算软约束展开。预算软约束的核心思想是,一个想要社会福利最大化的中央政府会对陷入债务危机的地方政府进行救助[14]。在这种预期下,地方政府寄希望于通过“公共池”分担举债成本和谋求事后救助,就有动力进行过度借款和扩大财政支出[9,15]。在中国的制度环境下,预算软约束被赋予更多的含义。第一,对于需要配套的专项转移支付,其配套资金大多由省级财政承担,专项转移支付可能导致地方政府债务水平上涨[16]。第二,分税制导致地方对土地相关收入的依赖,土地融资也是导致地方政府债务上涨的重要原因[17]。第三,税收分成比例的提高增强了地方政府扩大债务规模的能力和动机,在弱金融约束下,刺激地方政府债务扩张[2]。总的来看,制度设计影响了地方政府发债的边际成本和收益,预算软约束导致的借贷成本下降和借贷收益上涨是地方政府债务扩张的一个重要原因。

综上所述,分税制对地方政府债务扩张的影响主要来源于其对地方政府财力水平的影响和对借贷边际成本的影响,后文的分析也主要基于这两种思路展开。然而,已有研究从实证和静态模型[16]的角度分析了分税制对地方政府支出和债务扩张的影响。在动态模型的研究中,政府的行为大多为外生给定,这不利于分析不同制度设计对地方政府行为的激励一些研究在讨论政府决策方面进行了有益的尝试,但并没有真正纳入政府决策过程[18-19];另一些研究基于Ramsey优化或博弈分析了最优政策的问题[7-8,20],并未探讨地方政府增长目标和地方政府激励问题。王文甫等[21]基于多种地方政府目标分析了地方政府债务监管的问题,但并未涉及当前税制的影响。。在一个包含了地方政府优化目标和分税制的动态模型中分析地方政府行为,对理论探讨和机制设计具有重要的意义。

根据已有文献的分析,税制设计和转移支付制度都会对地方政府债务扩张产生影响。本文将重点关注税制中4种主要税收(增值税、个人所得税、消费税和企业所得税)和转移支付制度(税收返还、专项转移支付和一般转移支付)对地方政府债务的影响。模型的构建、分析与讨论也主要基于上述要素展开。三、模型设定

本文主要参考Bodenstein等[20,22]的模型和方法,构建一个包含地方政府博弈的动态一般均衡模型考察分税制对地方政府债务扩张的影响。本文主要做了如下三点拓展:第一,在模型中加入了地方政府的目标和优化行为;第二,加入了多种主要税收(增值税、个人所得税、消费税和企业所得税);第三,在模型中加入了转移支付规则。这里主要展示本地各部门的设定,外地具有相似的结构,不再赘述后文中所有加的变量为对应的外地变量。。(一)家庭部门

其中,εg,t表示地方政府跨期偏好冲击,*y表示是否存在政府间标尺竞争,Tt和T*t表示地方政府的总税收收入,则有Tt=αpTpt+αqTqt+αwTwt+αcTct+Trt;T*t=αpTp*t+αqTq*t+αwTw*t+αcTc*t+Tr*t。

地方政府也会关注经济发展的平稳性,有b,t=-φb[(bg,t-g)/g]2-φy[(yt-yt-1)/]2。其中,φb和φy代表政府效用对于债券和产出波动的反应系数,地方政府会因本地政府债务水平的上涨和产出的波动产生额外的负效用[25]。式(4)—(7)体现了地方政府目标的增长性动机和稳定性动机。

政府投资性支出形成公共资本kg,t,有kg,t=(1-δg)kg,t-1+(1-acgkt)gk,t。其中,acgkt=(ψg/2)(gk,t/gk,t-1-1)2表示地方政府投资的调整成本,ψg表示地方政府投资调整成本系数。

地方政府在式(4)—(7)的约束下决定自身投资性支出(gk,t)的水平。在地方政府优化过程中,所有方程(包括居民、厂商和中央政府的相关方程)都会成为地方政府的约束方程。两个地区的地方政府在观察整个经济运行的基础上进行博弈并产生Nash均衡的结果。具体处理办法参照Bodenstein等[20]的相关讨论。(四)中央银行

假设中央银行遵守以下利率规则:rt/r=(rt-1/r)dr{(πtπ*t)0.5×dπ[(yt+y*t)/(+*)]dy}1-dr。其中,和*分别表示本地和外地的稳态产出水平,dr、dπ和dy分别表示利率对上期利率、通胀和产出的反应系数。(五)中央政府部门

中央政府满足如下形式的预算约束:Tcen+T*cen+(1-αp)Tpt+(1-αq)Tqt+(1-αw)Twt+Tct-Trt+(1-αp)Tp*t+(1-αq)Tq*t+(1-αw)Tw*t+Tc*t-Tr*t=gcen,t。其中,Tcen表示中央政府获得的一次性税收,gcen,t表示中央政府支出。中央政府通过税收分成获取收入并同时对两个地区进行转移支付。转移支付满足:Trt=(Trt-1)φtr{Tr(Yt/)φtry(Bt/)φtrb[(Tpt+Tct)/(p+c)]φtrT}1-φtr。其中,Tr为稳态的转移支付水平,φtry、φtrb和φtrT分别表示转移支付对地方产出、债务和两税(增值税、消费税)以及债务增长的反应系数。(六)市场出清

劳动力市场和实物资本市场的均衡意味着:lt=∫10lt(ω)dω=∫10∫10nt(j,ω)djdω=Υwtnt;kst=∫10kst(ω)dω=∫10zt(j)kt-1(j)dj=ztkt-1。其中,Υwt=∫10[wt(j)/wt]-θwtdj表示工资的离散程度。

总的生产函数可以表示为Υptyt=εa,t(ztkt-1)ι(Υwtnt)1-ι。其中,Υpt=∫10[ph,t(ω)/ph,t]-θptdω表示生產者价格的离散指数。

产品市场的均衡满足yt=(1-α)(ph,t/pt)-μ(ct+it+acztkt-1)+gt+gcen,t/2+α(p*h,t/p*t)-μ(c*t+i*t+acz*tk*t-1)。外地出清条件与本地相似,不再赘述。(七)外生冲击

本地政府短期偏好上涨冲击可以表示为lnεg,t=ρglnεg,t-1+eg;技术冲击可以表示为lnεa,t=ρalnεa,t-1+ea。其中,ρg和ρa分别表示冲击一阶自回归系数,eg和ea表示冲击的方差。四、参数校准

本文参考已有文献或现实数据对模型中的参数进行校准。参照朱军等[18-19]的设定,将劳动的跨期替代弹性ψ设定为1,将居民效用贴现参数β设定为0.99,将消费的跨期替代弹性σc设定为2。将消费习惯参数设定为0.55[26]。假定每一期有75%的厂商和工资制定者不能自由调整价格,那么Calvo交错价格设定中的不能调整价格的概率ηw和ηp为0.75[19]。将价格指数化参数γw和γp设定为0。参照Auray等[22]的研究,将稳态工资溢价和稳态价格溢价设定为0.5,资本使用率成本参数z设定为0.175,不同地区商品的替代弹性μ设定为1.5。参照朱军等[27]将投资调整成本参数i设定为2。货币政策方面,依照惯例将相关参数R、γΠ和γy的值分别设定为0.7、1.35和0.25。

根据《中国统计年鉴》的数据,1999—2017年劳动者报酬占GDP比重的均值为0.548,故将ι设定为0.452。公共资本的产出弹性ιg参照刘凯[28]的研究设定为0.2。资本折旧率δ和δg设定为0.025,即假定资本使用年限为10年。居民对外地商品的偏好程度α设定为0.3。φ*y在模型中取1,即不同地区之间存在标尺竞争。税收努力程度变动系数bg设定为0.07,即地方财政压力的增大会导致地方政府更高的征税努力。跨地区投资的额外成本系数b设定为0.000 7。政府偏好相关参数中,设定φy=1,φb=0.1。本文将所有冲击的自相关系数设定为0.9,将冲击的方差设定为0.1。模型相关参数设定见表1。

税收相关参数参照现实数据和法规确定。2000—2017年,中国增值税加营业税总额占GDP比重的平均值约为7.6%。考虑到增值税法定税率约为13%我国增值税的税率进行了多次调整:1994—2018年4月中国主要商品的增值税的税率为17%;2018年税务总局发布财税〔2018〕32号文件,将中国主要商品的增值税税率调整为16%;2019年4月财政部、税务总局和海关总署发布2019年第39号公告,将中国主要商品的增值税税率调整为13%。,将增值税税率τp设定为较为保守的10%。全国2000—2017年营业盈余占GDP比重平均为23.4%,全国企业所得税占GDP比重约为3.6%,故取τq为0.15。2000—2018年全国个人所得税占GDP的平均比重约为0.012,结合个人劳动所得占总产出的比重为54.8%,取τw为0.022。2002—2018年中国消费税总额与社会消费品零售总额的比重平均值为0.030,设定τc为0.030。由实际数据计算的税收分成比例基本与税法规定相一致,本文将地方增值税分成αp设定为0.5,企业所得税分成αq和个人所得税分成αw设定为0.4,地方消费税占比αc设定为0。

转移支付的稳态金额通过现实数据进行校准。根据财政部的数据,2002—2018年中国央地转移支付和税收返还占GDP比重的平均值为7.4%,取atr=0.074。转移支付(尤其是一般性转移支付)原则上应向财力较弱的地区进行倾斜[29],总体来看φtry的取值应当为负。但考虑到对try正向和负向影响的因素都较多,φtry取较为保守的0.1。参数φtrb反映了央地转移支付对地方债券水平的反应。中央的专项转移支付可能对地方有“配套政策”的要求,地方政府希望通过“公共池”分担举债成本和谋求事后救助,这些因素会加强转移支付和地方政府债务之间的正向关系。钟辉勇等[5]发现中央政府人均财政专项转移支付每增加1元会导致城投债人均增加0.312元。这里将φtrb设定为0.3。根据相关规定,两税返还的增长率为消费税和增值税复合增长率的0.3倍。考虑到税收返还的额度大概占到转移支付总额的10%,设定φtrT为0.05(略大于0.3/10)。税制相关参数设定结果见表2。

部分参数需要借助数据比例或外生设定进行计算,结果见表3。将劳动供给时间的稳态值设定为1,通过模型计算可以得到εn为0.539。2002—2018年,中央财政支出占GDP比重的平均值为4.1%,模型内计算Tcen和T*cen为0.158;

地方财政支出占GDP比重的平均值为17.35%,故设定αg为0.17。参照已有文献,将αgc设定为1/3[28]。对于政府债务目标的设定,现有研究大多指出地方债务存在一个最优规模。若以平均偿债期限1年计算,大多数文献认为政府的最优债务总额约为GDP的70%[31-32],基于此计算得到tax和tax*为0.249。五、税制影响地方政府债务发行的总体结果本节在地方政府考核目标和地区竞争的背景下,讨论分税制对地方政府债务扩张的总体影响,主要展示政府跨期偏好冲击和不利生产率冲击下整体税制的影响。

(一)地方政府短视的影响

地方政府跨期偏好冲击反映了地方政府因晋升激励等因素产生的对短期经济增长的偏好。如图1所示,在所有目标下地方政府短期偏好上涨都导致地方政府债务的扩张。政府短期偏好上涨时,地方政府会采用积极的财政政策刺激本地经济,扩张性的财政政策带来地方政府债务水平的上涨。不同目标下,地方政府债务扩张的程度存在差异,其中产出目标和投资目标下地方政府债务扩张程度较大,消费和收入目标下扩张程度较小。

本文重点关注分税制如何影响地方政府的债务扩张程度。图1展示了包含分税制和不包含分税制时地方政府债务扩张水平的差别。对比各条曲线可以发现,分税制提高了地方政府债务扩张的水平;在反事实情形下,地方政府的债务扩张程度比包含實际税制的情况更低。考虑到分税制中包含了较多的要素,本文将在以下部分考察分税制中不同组成部分的作用并具体分析其产生作用的原因。

如图1所示,虽然地方政府支出和债务的扩张是其基于自身目标函数对支出和借贷优化的结果,但居民效用水平却出现了更大程度的下降。在当前的激励目标下,由于地方政府短期偏好增强导致的地方政府行为的变化并不能让居民享受到更高的福利,地方政府目标和居民效用目标出现了不一致的情况,当前分税制的制度设定放大了这种目标的不一致性。(二)不利经济冲击的影响

为了更加全面地展示税制对地方政府债务的影响,本文还考察了0.1个单位的负向技术冲击对地方政府债券和地方政府支出水平的影响。负向技术冲击反映了经济面临的不利冲击,当不利经济冲击发生时,地方政府需要通过相机抉择的扩张性财政政策刺激经济,这也导致地方政府财政压力被动上涨。

负向技术冲击的结果如图2所示。可以发现,在不利经济冲击下,包含税制时地方政府的债务水平高于无税制的情况。同时,虽然在包含税制时地方政府债务扩张程度更高,但政府投资水平却更低。这是由地方政府收入波动导致的。影响地方政府收入水平的因素主要包括地区通胀水平、地方政府税收收入和转移支付收入,其中税收收入和转移支付收入直接影响地方政府获得的资金,地区通胀水平影响债券偿付压力和债务净收入。包含税制的情况下,经济下滑导致地方政府收入明显下降,加剧了地方政府的财政压力并提升了地方政府债务规模。收入变动是造成各情形下地方政府债券和支出水平不同的主要原因。

上述结果反映了中国现行税制中的一个重要问题,即中国地方政府收入中各主要税种大多表现出强顺周期性。根据2019年的数据,中国现行税制中增值税占比约为41%,个人所得税和企业所得税占比约为10%。增值税和企业所得税与企业生产状况密切相关,两类税收均与经济状况和产出水平高度正相关。理想的税制体系应当发挥逆周期调节的作用。中国现行税制以流转税为主体,个人所得税和财产税等直接税比重很低,导致税制逆经济周期调节能力较差,同时也加剧了经济下行时地方政府的财政压力并增大了地方债务扩张的水平。提高税制中的财产税比重(如房地产税)是增强税制逆经济周期调节能力的一个重要方向。

(三)稅制对债务扩张的影响

综上所述,税制构成主要通过影响地方政府收入对地方政府债务产生影响。在地方政府短视和经济发生不利冲击的情况下,当前税制都会对地方政府债务扩张起到放大作用。两类冲击下,地方政府的收入波动方向相反,但地方政府债务规模都出现了更大程度的扩张。是什么导致了两种冲击下收入波动方向和债务波动方向的差异?一个直观的判断是,分税制中的不同组成成分在地方政府债务扩张过程中起到了相反的作用,不同冲击之下,起到关键作用的部分是不同的。

本节展示了当前税收制度的总体影响,但并不能确定税制中每一部分起到的作用,无法确切展示税制影响的具体渠道。本文的下一部分将着重讨论政府不同收入分项带来的影响,并具体分析相关因素导致上述结果的原因。限于篇幅,后文的分析将主要基于政府跨期偏好冲击展开,当明确了分税制中各组成部分的作用之后,也同样可以得到负向生产率冲击产生作用的具体渠道。六、税制影响的渠道分析

分税制通过两个方面对地方政府的借贷水平产生影响。一方面,税制设计直接影响地方政府收入并对地方政府债务扩张产生影响。另一方面,由于不同地方政府之间存在竞争关系,地方政府间的标尺竞争和对税源的争夺等会对地方政府收入产生影响,进一步影响税制作用的发挥。(一)税制中不同部分的直接收入渠道

本节主要分析不同的地方政府收入来源(四种税收收入和转移支付)对地方政府债务扩张产生的影响。首先观察在地方政府收入中剔除某项具体的收入类型之后地方政府债务扩张的差异,并分析不同收入部分的影响,然后具体讨论转移支付参数变化的影响并确定转移支付中各部分的作用。1.地方政府单项收入的影响

下文将从整体税制当中剔除某个具体的收入类型以确定这项收入的影响。这里剔除的收入分别包括个人所得税、企业所得税、消费税、增值税以及中央对地方的转移支付。具体做法为,在考察某项收入的作用时,设定其相关参数(税率或反应系数)为0。此时,由于一次性总额税的作用,中央和地方的总体财力占比在稳态时并未发生变化,但单项收入的影响被剔除。

各项收入主要产生两方面的影响。一方面,税收制度影响不同情形下政府的收入波动和财政压力并进一步影响地方政府债务扩张。另一方面,地方政府的税收和支出政策影响居民的消费行为和厂商的生产行为,居民和厂商的行为反过来也影响地方政府的政策选择。由于本文考察的是一个波动的模型,第二个方面的影响较小,后文主要基于第一方面展开。分析过程中需要着重关注两个结果:第一,从税制中剔除某项收入之后,地方政府债务的波动程度和基准结果的差异,这反映了影响的强度;第二,剔除不同种类的收入对地方政府总收入产生的影响,这体现了影响的渠道。

当前税制中的增值税和转移支付对地方政府债务扩张产生的影响较大其他三种政府收入(个人所得税、消费税和企业所得税)未导致地方政府债务明显变化,相关冲击结果备索。。如图3所示,在三种目标下,增值税均在不同程度上降低了地方政府债务扩张的程度。究其原因,增值税收入的强顺周期性是其对地方政府债务扩张产生影响的主要原因。增值税根据产品生产地对产品的增值额进行征税,导致增值税的波动水平和地方产出水平密切相关,也造成中国地方政府税收收入的强顺周期性。在政府跨期偏好冲击下,政府投资规模的扩大带来地区税收的增长,缓解了地方财政压力并降低了地方政府的债务扩张程度。同理,在不利经济冲击下,产出水平出现下滑,顺周期的增值税收入也出现下降,加剧了地方财政压力和地方政府的债务扩张程度。在不同情形下,增值税的强顺周期性是导致上述结果最主要的原因,两类冲击下分析的逻辑是一致的。

2.转移支付参数的作用

结合前文的分析可以发现,转移支付扩大了地方政府跨期偏好冲击下地方政府债务规模扩张的程度,下面主要讨论转移支付中各个部分起到的作用。由于转移支付对地方产出和对“两税”波动的反应系数(φtry和φtrT)对结果的影响不大,这里仅展示转移支付对地方债务的反应系数φtrb的影响,如图5所示。

地方政府会同时关注两个地区的产出增长水平和债务水平,并通过选择各自的投资性支出水平最大化两地区共同的效用。博弈模式下,地方政府的目标函数设定与前文相同,但为了便于和合作模式进行对比,此处设定地方政府跨期偏好冲击同时发生于两个地区。

政府跨期偏好冲击的结果如图6和图7所示。图6对比了博弈模式和合作模式下地方政府短期偏好上涨对地方政府债务扩张水平的影响。可以发现,政府间博弈放大了地方政府债务的扩张程度,同时还导致地方政府债务更迅速的扩张。地方政府之间的博弈和竞争对地方债务的扩张起到了促进作用。

本文所要关注的另一个重要问题是,地方政府之间的博弈是否影响了分税制中不同因素的作用效果。图7对比了博弈和合作模式的差别。增值税和转移支付对地方政府债务扩张的影响方向在两种模式下是相同的,但合作模式下税制的影响程度更低。在博弈模式下,地方政府债券的峰值出现在第4期,在峰值位置增值税和转移支付对债务扩张的影响分别为-15.6%和19.1%。在合作模式下,地方政府债务的峰值出现在第10期,峰值位置增值税和转移支付的影响分别为-7.6%和17.3%在博弈模式下,增值税的影响为(0.0282-0.0326)/0.0282=-15.6%,转移支付的影响为(0.0282-0.0228)/0.0282=19.1%;在合作模式下,增值税的影响为(0.0185-0.0199)/0.0185=-7.6%,转移支付的影响为(0.0185-0.0153)/0.0185=17.3%。。

综上所述,地区竞争和博弈对地方政府的债务扩张起到了放大作用。相比合作模式,在博弈模式下,地方政府的债务扩张更加迅速且峰值更高。增值税和转移支付制度对地方政府债务扩张的影响也会被地区竞争和博弈放大,税制和地区竞争存在交互作用。七、稳健性检验

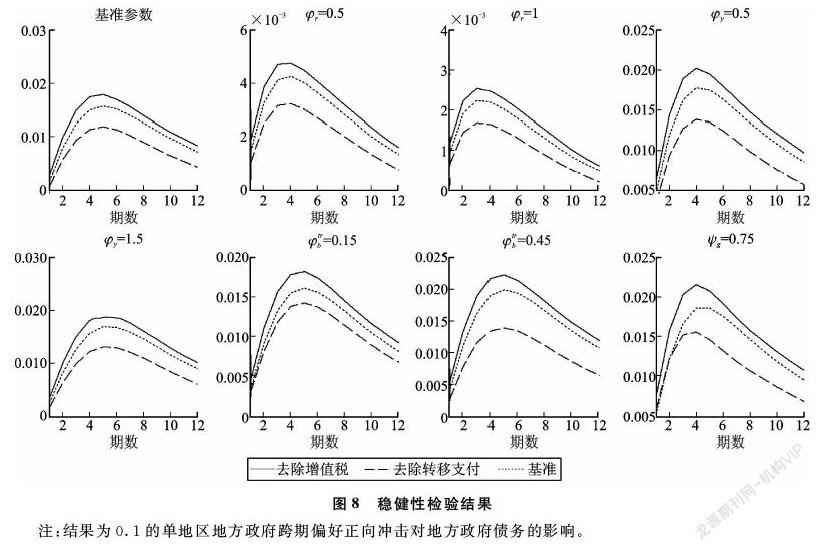

下文对部分关键参数进行稳健性检验,主要讨论以下三类参数:第一,政府偏好类参数(φb和φy);第二,转移支付参数(φtrb);第三,公共资本调整成本(ψg)。这三类参数无法通过已有文献或数据进行准确校准,这里通过改变相关参数确定其对结果的影响。具体的数值调整如图8所示。可以發现,在所有情况下,地方政府短期偏好上涨都导致地方政府债务上涨,增值税和转移支付的作用在所有情况下均与前文相似。本文的研究结果在各种参数取值下都是稳健的。

八、结论

在“赋予地方更多的自主权并充分调动和发挥其积极性、主动性”的政策背景下,研究如何通过财政制度设计限制地方政府的债务扩张具有重要的理论和现实意义。本文构建了一个包含分税制和地方政府博弈的DSGE模型,从分税制的视角解释了地方政府债务扩张的行为。主要研究结论如下:

第一,在地方政府短期偏好上涨和经济面临不利冲击时,地方政府短期债务水平会上涨。当前税制增大了两种冲击下地方政府债务的扩大程度。但不利经济冲击会导致政府短期收入下降,地方政府短期偏好上涨会导致政府短期收入上涨,两种冲击下税制发挥作用的机理存在差异。

第二,渠道分析发现,地方政府短期偏好上涨时,顺周期的增值税降低了债务扩张水平,与地方财政缺口和债务水平相关的转移支付增大了地方政府债务扩张程度。二者都通过影响地方政府收入水平对其债务产生影响,但作用机制和方向存在差异。增值税直接增加了地方政府的收入水平,并缓解了地方财政压力;转移支付降低了地方政府债务发行的边际成本,并增强了地方政府对债务发行的偏好。在经济不利冲击发生时,顺周期的增值税作用比转移支付更强,由此带来的财政收入的下降加剧了地方政府债务扩张的程度。

第三,地方政府竞争会增大地方政府债务扩张程度,同时还会放大税制的影响。相比合作的情形,地方政府竞争时,债务扩张程度更高,扩张速度更快;在竞争情形下,增值税和转移支付对地方政府债务扩张的影响也更大。

在化解中国地方债务风险中,应重视通过制度和规则规范政府官员行为。调整地方政府收入制度的激励效果是渐进式改革中一个可行的思路。增加财产税等直接税的比重、规范转移支付的获取、加强地区协作等方式可以有效降低地方政府债务扩张程度。参考文献:

[1] 曹婧, 毛捷, 薛熠. 城投债为何持续增长: 基于新口径的实证分析 [J]. 财贸经济, 2019(5): 5-22.

[2] 毛捷, 刘潘, 吕冰洋. 地方公共债务增长的制度基础: 兼顾财政和金融的视角 [J]. 中国社会科学, 2019(9): 45-67.

[3] XU C G. The fundamental institutions of Chinas reforms and development [J]. Journal of Economic Literature, 2011, 49(4): 1076-1151.

[4] LI H B, ZHOU L A. Political turnover and economic performance: the incentive role of personnel control in China [J]. Journal of Public Economics, 2005, 89(9/10): 1743-1762.

[5] 钟辉勇, 陆铭. 财政转移支付如何影响了地方政府债务? [J]. 金融研究, 2015(9): 1-16.

[6] 吕冰洋, 马光荣, 毛捷. 分税与税率: 从政府到企业 [J]. 经济研究, 2016(7): 13-28.

[7] 赵扶扬, 王忏, 龚六堂. 土地财政与中国经济波动 [J]. 经济研究, 2017(12): 46-61.

[8] 朱军, 李建强, 张淑翠. 一种策略博弈式DSGE模型的设计及其应用 [J]. 数量经济技术经济研究, 2019(9): 117-131.

[9] 龚强, 王俊, 贾珅. 财政分权视角下的地方政府债务研究: 一个综述 [J]. 经济研究, 2011(7): 144-156.

[10] 郭玉清, 毛捷. 新中国70年地方政府债务治理: 回顾与展望 [J]. 财贸经济, 2019(9): 51-64.

[11] 石绍宾, 尹振东, 汤玉刚. 财政分权、融资约束与税收政策周期性 [J]. 经济研究, 2019(9): 90-105.

[12] 刁伟涛. 纵向博弈、横向竞争与地方政府举债融资及其治理 [J]. 当代经济科学, 2017(5): 87-94.

[13] HAN L, KUNG J K S. Fiscal incentives and policy choices of local governments: evidence from China [J]. Journal of Development Economics, 2015, 116: 89-104.

[14] PLEKHANOV A, SINGH R. How should subnational government borrowing be regulated? Some cross-country empirical evidence [J]. IMF Staff Papers, 2006, 53(3): 426-452.

[15] DOVIS A, KIRPALANI R. Fiscal rules, bailouts, and reputation in federal governments [J]. American Economic Review, 2020, 110(3): 860-888.

[16] 贾俊雪, 张晓颖, 宁静. 多维晋升激励对地方政府举债行为的影响 [J]. 中国工业经济, 2017(7): 5-23.

[17] 张莉, 年永威, 刘京军. 土地市场波动与地方债: 以城投债为例 [J]. 经济学(季刊), 2018(3): 1103-1126.

[18] 朱军, 许志伟. 财政分权、地区间竞争与中国经济波动 [J]. 经济研究, 2018(1): 21-34.

[19] 梅冬州, 崔小勇, 吴娱. 房价变动、土地财政与中国经济波动 [J]. 经济研究, 2018(1): 35-49.

[20] BODENSTEIN M, GUERRIERI L, LABRIOLA J. Macroeconomic policy games [J]. Journal of Monetary Economics, 2019, 101: 64-81.

[21] 王文甫, 艾非. 投资冲动、债务扩张与地方政府激励目标 [J]. 财贸研究, 2021(1): 52-68.

[22] AURAY S, EYQUEM A. Welfare reversals in a monetary union [J]. American Economic Journal: Macroeconomics, 2014, 6(4): 246-290.

[23] CHEN Y, LI H B, ZHOU L A. Relative performance evaluation and the turnover of provincial leaders in China [J]. Economics Letters, 2005, 88(3): 421-425.

[24] 吴敏, 周黎安. 晋升激励与城市建设: 公共品可视性的视角 [J]. 经济研究, 2018(12): 97-111.

[25] 黄昱然, 卢志强, 李志斌. 地方政府债务与区域金融差异的经济增长效应研究: 基于非线性面板平滑转换回归PSTR模型 [J]. 当代经济科学, 2018(3): 1-12.

[26] 吕朝凤, 黄梅波. 习惯形成、借贷约束与中国经济周期特征: 基于RBC模型的实证分析 [J]. 金融研究, 2011(9): 1-13.

[27] 朱军, 姚军. 中国公共资本存量的再估计及其应用: 动态一般均衡的视角 [J]. 经济学(季刊), 2017(4): 1367-1398.

[28] 刘凯. 中国特色的土地制度如何影响中国经济增长: 基于多部门动态一般均衡框架的分析 [J]. 中国工业经济, 2018(10): 80-98.

[29] 王瑞民, 陶然. 中国财政转移支付的均等化效应: 基于县级数据的评估 [J]. 世界经济, 2017(12): 119-140.

[30] 吴敏, 刘畅, 范子英. 转移支付与地方政府支出规模膨胀: 基于中国预算制度的一个实证解释 [J]. 金融研究, 2019(3): 74-91.

[31] 吕健. 地方债务对经济增长的影响分析: 基于流动性的视角 [J]. 中国工业经济, 2015(11): 16-31.

[32] 缪小林, 赵一心. 地方债对地区全要素生产率增长的影响: 基于不同财政独立性的分组考察 [J]. 财贸经济, 2019(12): 50-64.

[本刊相关文献链接]

[1] 江三良, 赵梦婵. 支持与选择: 央地产能政策的行动逻辑与空间适用 [J]. 当代经济科学, 2021(5): 59-70.

[2] 孟浩, 张美莎. 环境污染、技术创新强度与产业结构转型升级 [J]. 当代经济科学, 2021(4): 65-76.

[3] 李恺, 上官绪明. 稅收竞争、环境治理与经济高质量发展——基于空间Durbin模型的实证分析 [J]. 当代经济科学, 2021(3): 118-128.

[4] 刘斐然, 胡立君, 石军伟. 区域经济差距、短期目标导向与市场分割 [J]. 当代经济科学, 2021(4): 119-130.

[5] 肖叶, 刘小兵. 财政支出偏向是否促进了土地出让规模扩张 [J]. 当代经济科学, 2021(3): 107-117.

[6] 李富有, 王运良. 地方政府债务对地区产能过剩的影响及其作用机制 [J]. 当代经济科学, 2020(4): 29-38.

[7] 王文甫, 王召卿, 郭柃沂. 转移支付宏观经济效应的区域差异性研究 [J]. 当代经济科学, 2020(6): 38-49.

[8] 卢真, 莫松奇. 财政透明度的提升能抑制“土地财政”的规模吗? [J]. 当代经济科学, 2020(1): 25-36.

[9] 寇恩惠, 戴敏. 中国式分权与地方政府创新补贴偏向 [J]. 当代经济科学, 2019(6): 25-36.

[10] 唐晓华, 景文治. 多级政府框架下信号激励行为与地区经济增长 [J]. 当代经济科学, 2019(6): 13-24.

编辑: 郑雅妮、高原

Abstract: In recent years, the continuous expansion of local government debt in China has drawn great attention from the government, society and academic circles. This paper constructs a dynamic stochastic general equilibrium model which contains the goal of regional growth, tax sharing and local government games, and explains the expansion of local debt from the perspective of tax sharing. Research shows that under the background of local governments pursuit of growth, the current tax system expands the extent of government debt expansion when local governments are short-sighted and the economy suffers adverse shocks. The analysis of specific channels shows that when the local government is short-sighted, the pro-cyclical value-added tax relaxes the local financial constraints and reduces the extent of local government debt expansion, and the transfer payment reduces the local borrowing costs and increases the extent of debt expansion; when a negative productivity shock occurs, pro-cyclical tax revenues increase fiscal pressure and magnify the expansion of local government debt. In addition, regional competition amplifies the intensity of the tax system. The expansion of local government debt can be reduced by increasing the proportion of direct taxes such as property taxes, standardizing the acquisition of transfer payments and promoting regional cooperation.

Keywords: tax sharing system; fiscal institution; local economic growth; regional competition; local government debt; dynamic stochastic general equilibrium model