注册制背景下信息披露重大性标准探究

马志健

【摘要】证券发行注册制以信息披露为基础构建, 重大性判断标准是信息披露的核心所在。 目前“投资决策标准”和“证券价格标准”同时作为判断重大性的原则规范不符合我国的法律实践, 证券发行市场及交易市场的割裂导致重大性呈现“投资决策标准”向“证券价格标准”异化的趋势, 两个市场信息披露要求的差异进一步造成重大性选择标准的不统一。 为完善相关规制, 我国可构建以“理性投资人”为核心的投资决策判断标准, 并按照“一般—特殊”的法律适用原则确立重大性判断规则。

【关键词】注册制;信息披露;重大性;投资决策标准;证券价格标准

【中图分类号】F272 【文献标识码】A 【文章编号】1004-0994(2022)08-0147-7

2019年修订的《证券法》正式确立了证券发行注册制, 相比核准制, 注册制最大的不同之处不仅在于审核理念的差异, 更在于信息披露架构的不同。 注册制下的信息披露要求更加严格, 无论是上市审核、上市后持续监管, 还是再融资、并购重组均要求公司向投资者披露实际情况, 披露信息应真实、准确、完整且符合重大性要求。 可以说, 注册制代表市场主导力量的回归, 信息披露被拔高到前所未有的高度。 在众多信息披露标准中, 重大性是证券信息披露的核心标准, 许多国家和地区都以重大性作为评判信息是否可以披露的准则。 这是因为, 重大性标准可以很好地平衡投资者需求与上市公司披露成本, 防止信息过载。 以此为前提展开, 本文主要讨论注册制下信息披露重大性标准的功能定位、类型及发展, 进而探究我国重大性判断标准存在的现实问题, 并对应提出重大性判断标准改进建议。

一、注册制背景下信息披露重大性标准的功能定位、类型及发展

(一)重大性标准的功能定位

重大性(materiality)的经典定义来自于1976年美国联邦最高法院的论述。 美国联邦最高法院认为, 理性投资人认为遗漏事项对投资决策具有实质影响, 换言之, 被遗漏的事实的披露很可能会被理性的投资者视为显著改变了全部信息的整体组合(total mix), 那么遗漏事项即重大事项。 美国联邦最高法院在TSC案件中认为重大性既是法律问题, 也是事实问题, 只有在遗漏信息对于理性投资人顯著重要且在此问题上不会有分歧时才涉及法律层面。 案件确立的重大性标准备受推崇并影响深远。 此后, 美国重大性标准经由一系列经典案例确立起来[1] , 在实践中广泛采纳了定性与定量分析相结合的方法判断是否构成重大性, “投资决策标准”与“证券价格标准”形成了并驾齐驱的局面。

美国证券交易委员会于2000年发布SAB-99, 对重大性的定性与定量分析方法进行了系统性阐述。 然而, 重大性的定性与定量分析是如此困难, 即使定量分析方法也仅仅是经验法则(rules of thumb)的重述, 早在1988年美国法院即申明不可能将重大性限定在一个刚性公式上, 美国无意也无可能以一个周延的概念来界定重大性。 不得不说, 因不同投资者存在个体差异、不同行业关注的重大事项不同、不同规模公司对于重要程度理解不一, 重大性标准始终以一种混沌的形式存在, 不同法例似乎都在试图追求完美的重大性标准, 避免适用过程中的混淆不清。 虽然如此, 如果试图以概念法学之方法探寻重大性的意义, 则往往产生南辕北辙的效果, 美国海量法院判例不断拓展重大性内涵即其适例。

一般认为, 投资者希望上市公司披露的信息多多益善, 而上市公司则希望尽量少地披露信息, 重大性的存在主要用于平衡两者之间的差异。 但是, 越来越多的证据显示, 立法及司法为上市公司创设了潜在的披露全部信息的一般义务, 若不考虑成本—收益或者效率因素, 上市公司应向其投资者毫无保留地披露全部信息。 尽管如此, 嘈杂无用的信息仍然受到普遍厌弃, 此时重大性作为筛选标准可以有效协助投资者挑选用于投资决策的信息并防止上市公司利用无效信息掩盖真实目的。 重大性标准旨在使上市公司进行有限度的披露, 防止信息过量披露, 这对投资者而言至关重要[2] 。 重大性标准的存在有利于真正将证券实质审核导向转变为披露导向, 推动证券发行注册制的发展完善。 重大性不仅是信息披露制度的核心, 也是证券诉讼的核心, 但限于篇幅, 本文仅讨论证券监管领域信息披露重大性的判定标准及规范路径。

(二)重大性判断标准的类型划分

确定何为重大性判断标准是重要而关键的问题, 我国注册制实施时日尚短, 加之我国作为大陆法系国家, 法院没有造法的传统, 重大性标准的构造多依赖继受各国先进经验, 理论研究也未摆脱既有框架, 均是在“投资决策标准”及“证券价格标准”之间选择。 “投资决策标准”即以投资者为视角判定对其投资决策有重大影响的信息为重大信息, “证券价格标准”即以股票交易价格产生较大影响作为重大事件。 围绕这两种判断标准, 形成了不同的理论观点, 较为普遍的有一元理论、二元理论以及新二元理论等。

1. 一元理论。 所谓一元理论, 主要支持采取“投资决策标准”(又称“投资者决策测试标准”)[3] 。 该观点主要认为, “投资决策标准”要比“证券价格标准”更加周全, “证券价格标准”体现的“买者自慎”原则没有保护证券市场上的中小投资者。 如证监会行政处罚决定书[2019]46号中认为“班班通项目对资产评估值实现的重大性影响足以说明评估值严重虚增、披露的重大资产重组文件存在重大误导性陈述的违法事实”。 证监会在运用重大性标准判断是否存在违法事实时会积极从影响投资者价值判断以及投资决策的视角出发, 这也证明了“投资决策标准”在法律实践中的价值, 只是该标准高度模糊, 需要结合具体案件进行分析。

2. 二元理论。 一元理论尽管列举了“投资决策标准”的种种优势, 但因无视我国立法及司法中大量以“证券价格标准”(又称“价格敏感测试标准”)进行重大性判断的事实使得应者寥寥。 较为占优的观点是认可两种判断标准的二元理论, 认为只要符合任一标准即构成重大性。 黄立新等[4] 主张以首次公开发行为界, 在完成首次公开发行前, 由于证券不存在市场价格, 因此适用“投资者决策测试标准”; 当进入证券交易的二级市场后, 则适用“价格敏感测试标准”。 如证监会行政处罚决定书[2021]43号中认定“孟庆山、申请人操控信息发布节奏、推动股票价格上涨、精准减持上市公司股票的行为相互匹配, 与其避免相关信托计划亏损以及承担担保责任的动机充分印证, 认定孟庆山、申请人共同操纵梅花生物, 并无不当”。

二元理论认识到二级交易市场重大信息通常与证券价格紧密相关, 证监会查处相关违法案件往往围绕对证券市场价格的扰乱进行, “证券价格标准”在证券交易市场存在重大价值。 从市场有效角度分析, 我国证券市场正处于向弱式有效市场转变的状态, 证券价格所反映的信息更多是历史的和过去的信息, 并不能反映证券的未来价值。

3. 新二元理论。 二元理论首先区分发行市场及交易市场, 再对应不同信息披露标准配给重大性判断标准的做法遭到新二元理论的批判, 其认为在首发上市和持续交易阶段均可适用“价格敏感测试标准”和“投资者决策测试标准”, 公开发行前重大事项也会影响价格, 而发行后上市公司重大事项则不一定影响价格。 基于两类测试的特点, 新二元理论主张适用“价格敏感测试标准”和“投资者决策测试标准”具有优先级差异。 从事后监管执法和司法审判的角度看, “价格敏感测试标准”属于操作性更强的“规则性规范”(rule), 应当优先适用。 “投资者决策测试标准”属于宏观性的“原则性规范”(principle), 以“投资者决策测试标准”的定性分析兜底[5] 。

(三)我国重大性标准的实践发展

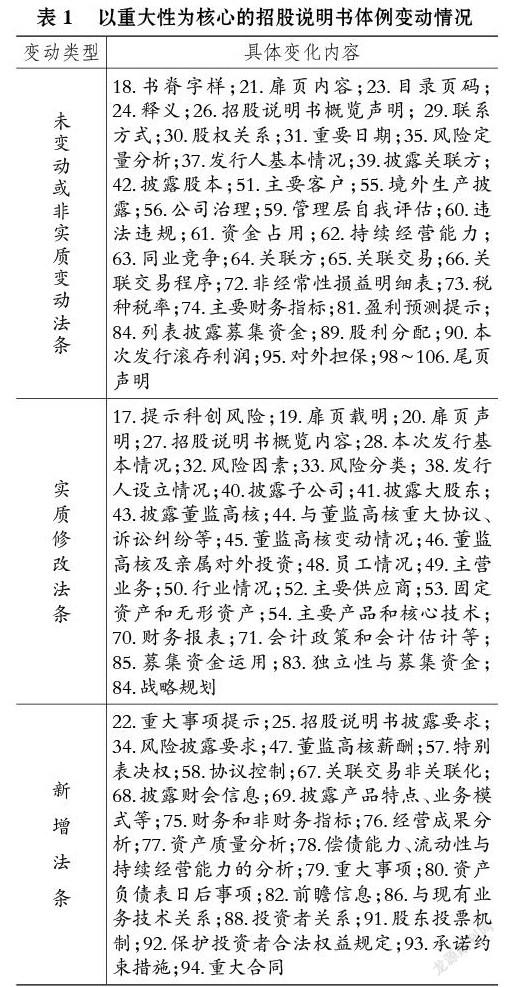

我国重大性标准的实践发展源起于核准制向注册制的变化。 信息披露导向(投资者需求导向)和实质性审核受制于完全不同的监管理念, 审核制下重大性标准实际并未发挥其价值而存在发行和交易阶段迎合监管需求的倾向, 注册制以投资者需求导向为核心要素, 为重大性标准的使用奠定了基础。 以IPO首发必备的信息披露文件招股说明书为例进行分析说明, 如表1所示。

注册制下的《证券法》明确了招股说明书应当披露投资者作出价值判断和投资决策所必需的信息, 重大性判断标准和其项下内容的合规性、形式美观的要求也得以在成文法中确立。 形式美观的要求可能受到美国“简明英语运动”(Plain English Movement)[6] 的影响, 其立法旨在克服申请文件冗长晦涩的缺点, 提倡语言简明清晰、通俗易懂, 以帮助投资者快速有效地获取重大性信息。 早期美国证券法规强调信息披露, 并未关注信息的简明及可理解性。 因此, 上市公司为满足证券法规信息全部披露的要求, 向投资者提供海量信息(信息过载), 重大信息淹没其中[7] 。 由于文字冗长复杂、晦涩难懂, 充斥着大量行业术语和法律术语, 投资者通常难以理解甚至弃之不看。 核准制向注册制的转变在一定程度上意味着招股说明书受众从核准机关向投资者的转变, 招股说明书应易于阅读且便于阅读。 在我国, 重大性标准与注册制相得益彰, 由于核准制是以实质审核为主, 发行人招股说明书的使用人与其说是投资人, 不如说是发行审批部门(证监会), 重大性标准并未得到很好的贯彻。

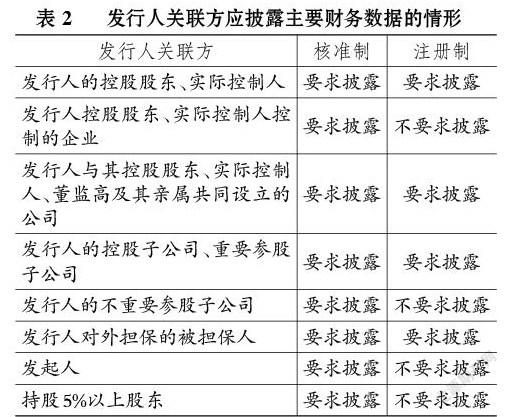

与核准制下招股说明书相比较, 科创板公司招股说明书虽然编排体例变化不大, 但重大性标准的痕迹随处可见。 例如关于关联方财务数据披露, 注册制以重大性为标准进行重新塑造(见表2)。

在重大性标准立法取向下, 内容合规系理性投资人认为可影响其作出价值判断和投资决策所必需的信息(即重大信息)应真实、准确、完整地披露并契合发行及上市条件, 简言之发行上市条件原则上应作为重大事项理解。 尽管如此, 发行上市条件作为重大事项按照统一标准把握从成本效率角度来讲毫无必要。 证券服务机构及其相关执业人员应當对与本专业相关的业务事项履行特别注意义务。 通常而言, 标准越明确具体, 注意义务越低; 标准越原则模糊, 注意义务越高①。

二、我国重大性判断标准存在的问题

(一)理论缺陷: 一元区分的不足与二元区分的谬误

客观来说, 一元理论观点的可取之处在于认识到投资者决策标准的独特价值, 提出了“投资决策标准”更为科学, 而“证券价格标准”范围过窄, 且与投资决策没有必然的因果联系的观点。 但是一元理论忽略“证券价格标准”的价值所在, 在法律适用上无视我国法规中大量以证券价格作为判断重大性的现实。 二元理论因应了我国继受美国以不同规则判断重大性的实际, 甚至认识到发行市场与交易市场对于信息披露要求存在的不同, 试图通过区分不同标准赋予重大性不同的评判尺度, 呼应信息披露的差异。 新二元理论进一步分析了两种重大性判断标准的不同特质, 创造性地提出了以价格标准定量分析优先适用并结合投资决策定性分析作为兜底的法律适用思路, 两种判断标准并行适用。 笔者认为, 二元区分理论仍存在值得商榷之处。

重大性的判断标准可以分为原则性规范和规则性规范[8] 。 美国最高法院建立了重大性判断原则性规范, 但申明拒绝提供判断重大性的规范性标准。 尽管如此, 巡回法院的司法判例仍然在涉及“规则10b-5”(Rule10b-5)的案件中演化出针对“显著改变现有信息整体”要件进行的“价格敏感测试”。 美国二元重大性判断标准是经由判例发展完善的产物, 具有典型的实用功能倾向, 我国立法多有借鉴。 二元理论实际更多地关注两者不同的禀赋, 未充分挖掘两者之间的内在联系。

事实上, 从重大性的历史形成进程来看, 重大性标准的确立离不开理性投资人概念的引入, 与公开、公平、公正的三公原则息息相关, 有利于切实保障证券市场投资者的合法权益。 但重大性标准的概念是如此难以界定, 适用标准是如此难以统一, 增加了上市公司合规成本及寻法成本, 也增加了行政执法成本。 此时, “证券价格标准”所进行的定量分析能够得出相对确定且说服力较强的结论, 具有显著优势。 “证券价格标准”是有效资本市场的完美诠释, 一个完全有效的证券市场能够完全反映所有的重大信息, 证券市场发生的事项能完美体现于证券价格。 然而, 市场并不总是有效的, 充斥着与上市公司基本面及资产无关的“噪音”[9] , 证券市场总是以一种失灵的状态存在, 这也是信息强制披露的理论基础, 此时, 证券价格并未反映投资者的真实需求。 更为重要的是, 影响证券价格的因素如此之多, 价格变动只能作为信息披露的原因, 不构成信息本身, 信息与市场价格不存在正相关关系。 故此, 毋宁说“证券价格标准”是一种独立的判断标准, 不如说是一种便于操作、易于使用的手段, 是根据投资决策标准拟制的一种最典型形态, 以易于掌握的方式直接规定, 投资决策才是判断重大性标准的起点。 二元理论的谬误在于忽略两种判断标准之间的有机联系, 两者本质上是一般与特殊的关系, 重大性离不开以理性投资人视角进行判断。

(二)实践缺陷: “投资决策”向“证券价格”异化

1. 两个市场的割裂。 “投资决策”向“证券价格”异化表现为证券发行与交易市场对信息披露不同的要求引发两个市场重大性判断标准的不统一, 根源在于证券发行与交易市场的割裂。 在2019年修订的《证券法》实施之前, “证券价格标准”是《证券法》唯一认可的重大性判断标准, 如2014年《证券法》第67条对“重大事件”的界定, 第75条对“内幕信息”的定义以及第77条对“操纵市场”的定义, 均采用了“影响证券价格”的表述。 随着注册制的到来, “投资决策标准”得以引入《证券法》及相关规范文件, 法律法规层面出现了两种认定标准并行的局面, 即影响投资决策和影响证券价格的标准(见表3)。

2019年《证券法》于证券发行章节规定了“投资决策标准”(第19条), 于信息披露章节规定了“证券价格标准”(第80条), 第19条规定发行人报送的证券发行申请文件, 应当充分披露投資者作出价值判断和投资决策所必需的信息, 内容应当真实、准确、完整。 而第80条规定若发生可能对上市公司、股票在国务院批准的其他全国性证券交易场所交易的公司的股票交易价格产生较大影响的重大事件, 在投资者尚未得知时, 上市公司应当立即将有关该重大事件的情况向证监部门和证券交易场所报送临时报告, 并予公告。 结合公司股票发行及交易相关规章, 似乎可以得出这样的结论: 重大性在发行阶段适用的仅仅是“投资决策标准”, 而交易阶段持续督导环节适用两个标准。

上市公司在二级市场披露影响其证券价格的信息前, 无须披露与投资者作出价值判断和投资决策有关的信息。 事实上, 发行人于申请发行上市环节仅有发行价格, 缺少公开交易价格, 因此法规多不规定证券价格作为评判信息是否重大的依据。 据此是否认为发行阶段信息披露义务更轻呢? 恰恰相反, 发行人作为首次公开发行股票的上市公司, 立法机关以投资者需求为导向制定了大量规定, 就公司财务、合规及行业提出了全面信息披露要求, 特别是施行注册制后, 证券发行审核程序发生重大变化, 信息披露受到前所未有的重视, 重大性标准的模糊性及法规规定的广泛性为发行人创设了近乎全面披露的一般义务, 如创业板IPO中要求发行人以投资者需求为导向, 充分披露自身的创新、创造、创意特征, 还需充分披露可能产生重大不利影响的各种风险因素②。 公司信息披露质量在一定程度上会影响发行价格, 但以证券价格来判断信息是否具有重大性缺少法规依据和实际意义, 证券交易价格主要应用于上市后信息披露环节, 且作为“投资决策标准”下法定特殊形态存在, 仅在无法通过其检验的情况下, 才会寻求“投资决策标准”。 发行市场发行人信息披露要求如此宽泛, 重大性标准较低; 交易市场上市公司信息披露要求有所放松, 重大性标准较高。 由此引发立法及司法实践中的两个缺陷: 第一, 重大性标准因信息披露要求不同, 在两个不同的证券市场被人为割裂并不同一; 第二, 从证券发行到证券交易重大性评判标准由“投资决策标准”异化为“证券价格标准”。

笔者尝试以科创板上市公司在证券发行和交易阶段针对重大诉讼仲裁的信息披露差异说明如下(见表4)。

根据《公开发行证券的公司信息披露内容与格式准则第41号——科创板公司招股说明书》第96条和《上海证券交易所科创板股票上市规则》第9.3.1条的规定, 发行人在证券发行阶段有关重大诉讼范围高度概括, 且对管理层诉讼情况有特别规定, 据此发行人的明智举措乃披露报告期内所有相关诉讼, 除非显著不重大, 此时发行人信息披露并无适用“证券价格标准”或者定量分析的可能。 于发行人上市后证券交易场合, 诉讼及仲裁是否达到重大性标准可分解出四项按序排列的请求权基础或检验方法: 首先, 计算涉案金额是否满足数量及比例要求, 若未满足则不符合重大性标准, 继续检验; 其次, 是否存在法定的两会决议无效情形, 若不存在则不符合重大性标准, 继续检验; 再次, 董事会考察是否存在影响股票价格及投资决策的事项, 若不存在则不符合重大性标准, 继续检验; 最后, 依照《证券法》第84条自愿披露。 据此, 上市公司明智举措乃披露通过前两步检验的重大诉讼仲裁, 其他由于缺少量化标准并无强制披露的可能, 除非显著重大。 综上, 证券发行与交易场合对于重大性的判断标准并不统一, 证券交易价格标准中的定量指标存在逐渐掏空“投资决策标准”进行重大性判断的嫌疑, 二级市场上“投资决策标准”逐渐异化为“证券价格标准”。

2. 两个漏洞的产生。 确立重大性适用标准的目的不只在于学理思辨, 也在于启发实践。 本文考察证券发行与交易市场中重大性适用标准运用具有重要的现实意义。 简言之, 目前立法及实践的不足在于重大性法理与法律实践的不统一。 此外, 法典化的追求倾向在一定程度上不可避免地会产生法律漏洞, “漏洞概念与追求广泛的、整体法秩序的法典化密切相关”[10] 。 重大性标准存在漏洞的原因在于概念的模糊以及列举的有限, 甚至是相同事项适用重大性筛选标准的不一致。 二元理论或新二元理论的谬误在于忽略两种判断机制的有机联系, 两者本质上是一般与特殊的法律关系, 可适用一般与特殊的法理, 依特别规定优先的法律适用原则, 至重大性未通过检验的, 再考察是否符合一般规定, 以此达到填补漏洞的效果。 重大性标准存在的漏洞可进一步概括为两点: 其一, 主张“投资决策标准”和“证券价格标准”并行选择适用在实践中可能产生混乱, 特别是在证券交易领域, 以“证券价格标准”为代表的定量分析往往会侵占“投资决策标准”的适用空间, 在缺少指导判例的情形下, 重大性标准停留于混沌的概念分析上, 异化为量化指标或缺乏理论依据的定性分析。 其二, 重大性标准法律义务分布不同一, 对于同一事物评价不一致, 原因在于我国证券发行审核阶段对信息披露的要求异常严格, 而二级市场交易阶段对信息披露要求有所放松, 重点关注股票价格变动, 结果导致发行阶段发行人披露海量信息, 招股说明书动辄三五百页起, 而上市后仅按照证券价格和其他强制定量标准披露。

三、重大性判断标准改进建议

(一)填补重大性标准的漏洞

针对重大性标准的第一个漏洞(“证券价格标准”的定量分析对“投资决策标准”适用空间的挤压), 笔者认为可建立“一般—特殊”的重大性适用标准, 具体而言: 首先, 满足定量分析的“证券价格标准”作为影响投资决策的特殊标准优先适用, 若不满足该定量分析标准, 则继续进行检验; 其次, 考察是否属于法律所明确规定的重大事项, 如管理层财务分析及讨论(ESG), 仍不满足该条件则继续进行检验; 再次, 以投资者需要导向的“投资决策标准”作为一般规则, 检验是否符合重大标准, 若不满足, 则继续进行检验; 最后, 信息披露义务人可依照《证券法》第84条规定自愿披露非重大信息, 如部分预测性信息。 综合证券发行及交易市场情况, 我国以“投资决策标准”为重大性判断一般标准, 并以证券市场价格及其他法定情形作为特殊标准。

有疑问的是, 在“证券价格标准”所列举的情形不足以涵盖所有价格变动情况时, 应以“证券价格标准”还是“投资决策标准”进行漏洞填补? 事实上, 作为漏洞填补的方式, 优先以价格标准弥补漏洞与适用“投资决策标准”一般原则其实并无太大差异, 漏洞填补的过程, 也是结合一般原则续造法律的过程。 优先弥补价格敏感的漏洞具有相当之实务难度, 但可以作为影响投资决策之重要因素加以考虑。

针对重大性标准的第二个漏洞(证券发行及交易市场的重大性标准不统一), 笔者建议证券交易所及证监部门可在证券交易市场加强对企业的问询并加大执法力度, 填补企业上市后信息披露要求下降的漏洞, 增加重二级市场违规成本。 此外, 可分行业、分公司规模(板块)制定不同标准的详细指引, 提高重大性标准的可及性。 目前, 我国证券信息披露执法实践包括对发行过程的全流程监管及上市后的持续监管。 对发行过程的监管体现在对招股说明书等公开发行申请文件的审核反馈上, 对上市公司的持续监管主要体现为定期报告或临时报告反馈问询, 对不履行披露义务、内幕交易、操作市场等违法行为的处罚③。 分析处罚案例情况可知, 违法案例主要集中于内幕交易的认定, 重大性并未得到详细论述和有效彰显, 注册制下未来执法实践对于重大性标准的发展值得期待。 未来立法也可借鉴日本内幕交易中的内幕信息认定做法, 大量采用列举方式, 便于定量方法的适用, 减少寻法成本[9] 。

(二)完善以理性投资人为核心的重大性标准

与重大性标准相伴而生的概念是理性投资人(Reasonable Investor), 重大性的判断应以一个理性投资人有理由认为该信息在其投资决策过程中是重要的且应知悉的为标准。 投资者个体的差异因素遭到抛弃, 理性人应是抽象的、客观的、拟制的人。 受到传统金融学理性经济人假设的影响, 理性投资人应该是这样一种形象: 其一, 投资决策总是追求利益最大化; 其二, 能够利用现有信息做出最优的投资决策。 以重大性为导向的标准, 也是以理性投资人为导向的标准。 就信息披露而言, 重大性标准越高, 理性投资人要求越低, 披露的内容越少; 重大性标准越低, 理性投资人要求越高, 披露的内容越多。 确定重大性及理性投资人标准有赖于判例、立法及理论研究的良性互动[11] , 是投资者权益保护及证券市场效率平衡的艰难抉择。 以科创板为例, 理性投资人的内涵可置于如下两种情境中理解, 其一是科创板的市场定位, 即投资人所处的市场环境; 其二是投资人的法定范围。 具体而言, 科创板上市公司具有科创属性和高风险(允许亏损企业上市)的特点, 突出体现国家重大战略、核心技术引领。 对于投资者而言, 无论是机构投资者还是个人投资者, 除要求具备相当之财力外, 一定的投资理财经验及金融相关履历也是必不可少的, 投资者并非无门槛的普通大众投资者。 结合上市公司所处板块、行业特征及规模理解理性投资人的具体投资决策, 不啻为一种好的方式。

此外, 有研究认为, 投资者最为关注的均为财务数据、重要提示、诉讼仲裁、大额合同等重要事项、股份变动及利润分配情况; 最不关注的均为董监高和员工情况、内部控制等[4] 。 此观点增强了抽象标准的可操作性, 可以通过列举的方式将理性投资人标准具体化。 例如, 美国法院通过司法实践中判例的完善确定理性人标准, 法院认为理性投资人应了解一般的经济运行规律, 应了解分散投资的原则, 了解货币的时间价值, 理解保证金账户, 亦需对证券行业内的薪酬结构有所了解[12] 。 立法部门可以会同证监会、法院等机构, 结合域内域外经验以及国内市场的情况, 对理性投资人的具体标准予以列举。

四、结论

将投资决策和证券价格同时作为判断重大性的原则规范不符合我國的法律实践, 无论是一元理论还是二元理论的观点都存在与我国法律实践相龃龉的问题。 一元理论忽视了价格标准在重大性判断中的价值, 二元理论过分拔高了证券价格标准的适用性, 这不仅是理论认知的差异, 更是核准制向注册制过渡的副作用。 证券发行与交易市场互不兼容引发重大性判断标准漏洞的产生, 表现为从一级市场到二级市场重大性呈现“投资决策标准”向“证券价格标准”异化的趋势, 二级市场在一定程度上挤压了以投资者标准挑选重大性的适用空间, 两个市场信息披露的差异进一步造成重大性判断标准的不统一。 重大性标准的漏洞来源于概念的模糊和列举的有限, 以及相同事项信息披露要求的不一致。 作为漏洞填补规则, 应明确以理性投资人为核心的重大性判断标准, 可适用一般与特殊的法理, 依特别规定优先的法律适用原则, 至重大性未通过检验的, 再考察是否符合一般规则。 构造重大性标准核心的理性投资人可结合上市公司所处板块、行业特征及规模大小理解理性投资人的具体投资决策, 为增强抽象标准的可操作性, 未来可以通过列举的方式将理性投资人标准具体化。

【 注 释 】

① 参见《科创板首次公开发行股票注册管理办法(试行)》第10 ~ 13条、《上海证券交易所科创板股票发行上市审核问答》《上海证券交易所科创板股票发行上市审核问答(二)》。

② 参见《创业板首次公开发行股票注册管理办法(试行)》第38条、第39条。

③ 参见行政处罚决定书[2018]16号、[2019]22号、[2019]46号、[2019]49号、[2019]127号、[2020]18号、[2020]57号等。

【 主 要 参 考 文 献 】

[1] Patrick J. Jr., O'Connor. Disclosure of Regulatory Violations Under the Federal Securities Laws: Establishing the Limits of Materiality[ J].American University Law Review,1980(1):225 ~ 279.

[2] 乔治·吉奥吉夫著.吴紫君,邹莹译.大而不能披露:证券监管中的公司规模和重大性盲区[ J].证券法苑,2020(30):165 ~ 244.

[3] 齐斌.证券市场信息披露法律监管[M].北京:法律出版社,2000.

[4] 黄立新,陈宇,吴姬君,刘灿辉.构建基于投资者需求的信息披露制度探讨[ J].证券市场导报,2014(7):4 ~ 14.

[5] 徐文鸣.新《证券法》视域下信息披露“重大性”标准研究[ J].证券市场导报,2020(9):70 ~ 78.

[6] George Hathaway, Kathleen Gibson. The Word from the Securities and Exchange Commission: Put It in Plain English[ J].Michigan Bar Journal,1996(75):1314 ~ 1362.

[7] Michael S. Friman. Plain English Statutes: Long Over Due or Underdone?[ J].Loyola Consumer Law Review,1995(1):7 ~ 88.

[8] Park J. J.. Rules, Principles, and the Competition to Enforce the Securities Laws[ J].California Law Review,2012(1):115 ~ 181.

[9] 赵威,孟翔.证券信息披露标准比较研究——以“重大性”为主要视角[M].北京:中国政法大学出版社,2013.

[10] 卡尔·拉伦茨著.陈爱娥译.法学方法论[M].北京:商务印书馆,2003.

[11] Wendy Gerwick Couture. Materiality and a Theory of Legal Circularity[ J].University of Pennsylvania Journal of Business Law,2015(2):453 ~ 499.

[12] Barbara Black. Behavioral Economics and Investor Protection: Reasonable Investors, Efficient Markets[ J].Loyola University Chicago Law Journal,2013(44):1493 ~ 1528.

(責任编辑·校对: 黄艳晶 许春玲)