基于财政脆弱性的财政风险及其影响因素研究

汪玉兵 廖信林 吴友群, 2

(1.安徽财经大学,安徽蚌埠233030;2.中央财经大学,北京100081)

基于财政脆弱性的财政风险及其影响因素研究

汪玉兵1廖信林1吴友群1, 2

(1.安徽财经大学,安徽蚌埠233030;2.中央财经大学,北京100081)

摘要:结合公共债务动态模型,在区分结构性成分和周期性成分基础上,构建财政脆弱性指标评估财政风险,并分析财政脆弱性的影响因素。结果发现:从变化趋势来看,我国财政脆弱性程度总体呈现上升趋势,且具有明显的阶段性特征,分别是1986—1996年、1997—2007年以及2008年—至今三个时间段。影响因素分析表明经济增长率、出口增长率和名义利率对财政脆弱性程度起到抑制作用,而债务比例结构、通货膨胀率和失业率与财政脆弱性程度存在正相关关系。

关键词:财政风险;结构性赤字缺口;财政脆弱性;影响因素

一、引言

2008年金融危机以来,中国政府债务,特别是地方政府债务规模越来越大,隐含着极高的财政风险。财政风险评估是财政风险控制与缓释的条件和依据。衡量财政风险主要有负债率、赤字率,债务依存度、偿债率四个直接或者间接评价指标,随着研究的不断深入,关于政府公共债务的可持续性研究逐渐成为判断财政风险的潮流,但是仅把财政风险理解为财政可持续性有失偏颇。因为若使用可持续性表象思想(如财政收支平衡、举借债务能力以及偿还债务能力等)分析我国地方政府财政,得出的结论是在金融或经济风险爆发之前,债务将一直保持可持续性,这种表象可能使地方政府债务不断堆积,甚至导致中央政府债务的积累。政府债务资金堆积造成的风险并不会先发生在政府内部,这是因为政府行政权力的存在。但是会首先出现在金融或经济运行中,再通过“倒逼”模式引发财政系统性风险发生。随着政府债务数量的大量增加,政府财政发生风险的可能性将越大,从而导致我国整体经济遭受风险的可能性越来越大。因此,对于政府而言防范债务危机的出现,关键在于掌握政府财政脆弱性程度。

关于财政脆弱性研究文献较少,Allen、Rial and Vicente指出,当存在流动性或偿付能力风险时,财政是脆弱的[1-2]。Frankel and Saravelos指出,当一个国家经历产出大幅下降、股市暴跌、货币走软、外汇大量流失或者需要获得国际货币基金组织的财政援助时,说明该国财政十分脆弱[3]。Hemming and Petrie and Hemming,Kell and Schimmelpfennig结合政府的宏观经济目标,更加全面定义了财政脆弱性内涵,即为保证短期宏观经济稳定和长期财政可持续性,应避免过多财政赤字和公共债务[4-5]。Ciarlone and Trebeschi指出,为弥补财政赤字或偿还以往拖欠本金,政府会发行更多的债券,而这可能危及政府的流动性和偿债能力[6]。因此,就流动性或偿债能力风险意义而言,财政政策在全球会遭遇越来越多的挑战,使其容易变得脆弱。

但是政府如何判断财政政策是否进入脆弱状态?大规模的财政赤字和公共债务在一定程度上意味着财政政策变得脆弱。但巨大的财政赤字可能是偶然性事件而且并不一定意味着流动性或偿付能力风险。例如,Chuhan认为公共债务可能给出一些关于政府偿债能力的有用信息,但不能提供有关支出问题全部详细信息。在这种情况下,财政脆弱性评估就显得尤为迫切[7]。

现有少量文献关注财政脆弱性的评估方法。Hemming and Petrie提出可用于衡量财政脆弱性的各项指标,如财政状况指标、短期财政风险指标、长期可持续发展指标、支出和收入指标、财政管理指标和政府效率指标,但没有给出具体的评估方法[4]。Hemming,Kell and Schimmelpfennig使用金融市场指标、风险价值方法以及财政脆弱性来源三个不同的评估方法评估财政脆弱性[5]。Rial and Vicente提出一套量化的脆弱性指标,并且根据决定债务不同的因素评估风险[2]。York and Zhan基于历史数据,使用8个世界石油生产大国基本预算平衡和财政收入的相关指标评估财政脆弱性[8]。

国内财政脆弱性分析深度远远不够,无法对现实政策制定、执行提供有益参考,需要在理解财政脆弱性内涵基础上,深入、系统地构建财政脆弱性的测度指标,并分析其影响因素,以便把握风险容量。因此,本文将在理解财政脆弱性内涵基础上,构建财政脆弱性的测度指标,并就其影响因素展开研究,这有利于把握财政风险容量,为财政风险防控提供针对性指导。

二、我国财政脆弱性内涵及其测度

(一)财政脆弱性内涵

通过研究现有文献,发现财政脆弱性的内涵没有形成统一界定,不同学者对财政脆弱性内涵有不同定义。本文使用较为普遍接受的财政脆弱性的定义,即当财政存在一定的流动性或偿付能力风险,财政政策是脆弱的。流动性是一个短期概念,要求政府资产和可能获得的融资足以应付或者周转到期债务,否则该国出现流动性不足;偿付能力是一个长期概念,要求政府满足现值预算约束,保证政府未来基本预算财政盈余至少与政府债务存量相同。

本文将借鉴Peter Brandner方法,结合动态的公共债务模型,并在分解周期性赤字和结构性赤字基础上①我国目前出现的财政赤字包括两部分:反映经济短期影响的周期性财政赤字和反映经济长期影响的结构性财政赤字(平新乔,1995;Robert Hagamann,1999;刘莉雅,2011)。周期性赤字主要是指实际产出偏离潜在产出而引起财政支出和收入周期性波动,属于财政的自动稳定范畴,是被动出现的,无法反映财政政策的变化。结构性赤字源于政府的相机抉择财政政策(王立勇,2015),由我国经济、社会转型过程中形成的支出压力,在社会改革转型期间为解决重大问题而出现(吕旺实,2007)。从另一个角度来看,我国结构性赤字是政府财政政策扩张的结果,即结构性赤字出现与否及其变化方向是政府财政政策是否扩张的核心标准。由于本文重点研究财政政策的脆弱性问题,故将财政赤字中的周期性赤字排除,使结构性赤字成为真正反映我国财政政策的指标。,估算维持债务稳定所需结构性赤字,将其作为政府应当满足的财政标准,将实际的结构性赤字与所需结构性赤字的差额定义为结构性赤字缺口,用于表示当前财政政策偏离财政标准的尺度[9]。在此基础上,运用资本市场事件研究法,将结构性赤字缺口加总,得到财政政策长期偏离财政标准的累积效应。对于财政标准,“坏”的财政政策有正偏离也有负偏离,对于正的或负的累计差额值,取其平方,得到平方累计结构性赤字缺口,并将其定义为评价财政脆弱性的指标。该指标增大,说明财政进入脆弱状态。递减则表明,政府为恢复结构性赤字而调整的财政政策更接近于财政标准。在此基础上,研究财政脆弱性的影响因素。

(二)模型构建与数据来源说明

1.模型构建。依据上述财政脆弱度的测度原理分析,涉及到潜在产出、实际结构性赤字以及所需结构性赤字等指标。

(1)我国潜在产出及产出缺口估计模型

当前测算潜在产出的方法有很多,并处于不断发展过程。总体可归结为三类:消除趋势法、生产函数法以及多变量结构化分解法。由于生产函数法要求生产函数稳定,对于处于转型经济的中国而言很难满足。而多变量结构化分解法要求奥肯定律曲线成立,由于中国存在大量的劳动力剩余,尚未得到充分利用,测算中国潜在产出存在很大的不确定性。所以结合国情以及经济数据的可得性和质量影响,本文认为HP滤波消除趋势以测算中国的潜在产出最为合适。

时间序列Yt可以分解为趋势成分Gt与周期成分Ct,即:

HP滤波方法从Yt中分解出一个平滑的序列Gt,Gt的解由下列公式给出:

公式(2)中,第一项表示对周期成分的度量,第二项表示对趋势成分的度量,λ表示为平滑参数。

对于HP滤波,周期方式和平滑度取决于平滑参数λ的取值。在利用HP滤波处理季度数据时,大部分学者认为平滑参数λ取1600最为合适。而在处理年度时间序列数据的时候,分歧较大。Cooley and Ohanian认为平滑参数λ取400最为合适,Backus and Kehoe则认为平滑参数λ应该取值100。但Ravn and Uhlig经过时间序列数据频域分析和蒙塔卡罗实验发现,年度数据的平滑参数λ应当取数据频域的4次方。国内现有文献在使用HP滤波方法处理年度数据时大多将平滑参数取为100,但也有部分学者将平滑参数取为6.25[10-12]。综合考虑,本文将平滑参数λ取值6.25。

(2)结构性赤字估计模型

在测算结构性赤字时,已有文献大多数运用两大类方法:一类是间接方式消除趋势法,即通过对实际赤字扣除周期性赤字得到;另一类是直接方式下潜在产出法,即通过估计财政收入和财政支出的反应函数并计算在潜在产出水平出现的财政收入和财政支出获取测算结果。以上两种方法在估算结构性赤字过程中均存在缺点。消除趋势法虽从从现实数据出发,但是估算过程简便,考虑因素较少,没有体现结构性赤字的经济学含义,缺乏理论依据。潜在产出法意味着潜在产出估计结果的准确度很大程度上影响结构性赤字估计结果,且由于财政支出会随就业水平不同而不同,而潜在产出和现实产出的不同决定就业水平不同,从这一角度来看,潜在财政支出与现实财政支出不相等。

基于以上分析,本文选择Robert的方法,测算我国结构性赤字。该方法放松了潜在财政收支和实际财政收支相等的假设。其假定政府财政基本预算余额B表示为:

上式(3)中,R表示为财政收入,G表示为财政支出。分析可知,财政基本预算余额B可以分解为结构性成分BS和周期性成分BC。从财政基本预算余额B减去周期性成分BC即结构性成分BS,则有:

由上式(4)可知,首先必须估计政府预算对于经济周期的敏感性,结合我国财政收支的数据特点,假设实际财政基本预算余额是实际产出的线性函数(两者具有协整关系):

上式(5)中,β表示政策的离散改变,m表示为实际财政基本预算余额对实际产出的边际改变,mg表示财政支出引起的实际产出边际改变,mr表示财政收入引起的实际产出边际改变,则有:b为赤字率,则赤字率对收入自动变化率可由下式表示:建立在每年的赤字变化上,深入分析,则有:其中,e=m/St-1为弹性值。上式右边第二项表示政策对收入和支出的影响;第三项表示赤字对经济增长的反应。对赤字率分解,则有:

从上式(10)中,可看出,收入和支出占GDP的比例受到短期政策干预和已有政策影响。

对Yt进行变换,分解成周期成分和长期成分,则有:

上式(11)第一项表示长期增长,第二项表示周期缺口。则有:

上式(12)中,α为实际产出增长率;r为潜在产出增长率。则有结构基本预算余额公式为:

在上式(13)中,Δβt表示财政变化,m·(rYt-1)为财政拖累,表示赤字率的自动改变,而m· (α-r)·Yt-1为周期性基本预算余额。二三两项之和表示政府相机抉择的变化,结构性基本预算余额为上式右边前三项之和。同样,赤字率的计算公式为:

由上述(14)分析可知,等式的右边前两项表示结构性赤字率。当α=r时,表示周期性赤字为零,此时的基本预算余额即为实际结构性赤字。

(3)所需结构性赤字的估计模型

本文将借鉴Peter Brandner方法,测算所需结构性赤字。分析出发点是债务动态关系:

式(15)可以看出,债务率变化(bt-bt-1)由三个部分组成。上式右边第一项由bt-1表示最后一期债务率与调整的增长利率,调整的增长利率由rt表示的真实利率与由gt表示的经济增长率差额表示。第二项表示基本预算余额pt,第三项表示是铸币税ht,将其定义为强力货币的变化,用占GDP的比率表示。由该式可看出,只要真实利率大于经济增长率,为维持债务稳定所需的赤字p*t为:

运用同样的分析框架,可以得到为维持债务稳定所需的结构性赤字。并将这些变量的趋势成分作为结构性变量。从而上式中的名义利率、经济增长率增长和铸币税由各自变量的趋势成分代替,则有:

由于我国预算覆盖面较窄,货币发行收入不一定纳入财政账户,铸币税ht可以忽略不计。因此,计算所需结构基本预算余额时,本文未考虑铸币税部分。需要说明的是,经济增长率的趋势成分用第一部分测算出的潜在经济增长率表示;当前,我国当前利率存在一定的金融管制和压抑,没有完全市场化,并不能客观反映长期真实利率。加上资金短缺普遍存在于发展中国家,与发达国家相比,发展中国家的长期利率应该较高。按照Dinh和石柱鲜等的处理方式,本文按照10%的利率水平计算我国所需结构性赤字[13]。

式(17)中结合动态公共债务可以得到所需结构性赤字,可以作为政府应当满足的财政标准。通过对所需结构性赤字(pt*(s))和当前结构性赤字pt(s)的比较,可以发现当pt*(s)=pt(s)时,财政可能是“好的”。一般认为如果pt*(s)<pt(s),从长远角度看,财政政策是“好的”并且可持续[14]。为达到研究目的,假设当pt*(s)=pt(s时,财政政策也是“好的”。当pt*(s)>pt(s)时,财政政策则显然是“坏的”。如果政府连续多年实现低于(高于)实际所需的结构基本盈余(赤字),将导致增加以融资目的借贷,使经济遭受流动性或偿付能力风险,即财政脆弱性增加。当pt*(s)<pt(s)时,结构基本预算盈余(赤字)连续多年比实际所需更多(更少)更可能意味着是紧缩性的财政政策,而不是自动稳定产生的,其结果将导致经济增长在长期内可能出现下降。或者,在中期内,较高的盈余(较少的赤字)或许刺激政府增加消费,但可能扩大赤字。一般观点认为,这样的财政政策是好的,有更多收入支撑政府支出,并将减少政府举债。

(4)我国财政脆弱度的估计模型

本文将实际结构性赤字与所需结构性赤字的差额定义为结构性赤字缺口,用于表示当前财政政策偏离财政标准的尺度。

若财政政策未能达到(实现)财政标准,差额则表示财政政策偏离了一个所谓的“好”政策。从中期和长期来看,这些偏离可能会造成更大的预算赤字和公共债务存量。

本研究采用Andreea Stoian评价财政脆弱性的方法,即在上述基础上,运用资本市场事件研究法,将结构性赤字缺口加总,得到财政政策长期偏离财政标准的累积效应[15]。考虑到“坏”的财政政策对于财政标准有正偏离也有负偏离,对于正的或者负的累计差额值,取其平方,得到平方累计结构性赤字缺口,并将其定义为评价财政脆弱性的指标:

预期结果是,增加的sqcgpt(s)说明财政政策进入脆弱状态。递减的sqcgpt(s)表明,政府为恢复结构性赤字而调整的财政政策更接近于财政标准。

2.数据来源与变量说明。我国经济产出以国内生产总值表示。财政收支使用国家财政收支数据,包括中央财政收支和地方财政收支,中央财政收入和地方财政收入均为本级收入,不包括国内外债务收入。由于从2000年起,中央财政支出中包括国内外债务付息支出,与往年数据不可比,但是鉴于无法获得历年公债单独利息支出数据,对2000年及以后的财政支出数据无法修正,是本文在实证研究中的一大缺陷,同时需要指出的是本文没有考虑预算外收支状况。

针对债务率的估算,已有研究中估计债务存量的大多数集中于国债(内、外债)数据,没有将地方债务数据计算在内,使估算的债务率不能真实反映我国实际债务率水平。针对这一问题,本文以国家统计局公布的统计口径为基准,全面考虑中央政府债务和地方政府债务,参照王立勇计算方法,并以国家统计统计数据为基准,估算全口径政府债务存量(中央和地方政府债务存量和),再将其与名义GDP相比,得到全口径债务率[16]。

由于2015年数据尚未公布,所以本文选取1986—2014年数据作为研究的样本②我国在1986年2月28日国家统计局发布《关于1985年国民经济和社会发展的统计公报》中首次公布国内生产总值数据(详见《新中国60年统计大事记》)。。上述指标数据均来自我国历年统计年鉴,并进行相应处理。本文采用GDP平减指数将历年名义GDP转化成以1986年为基期的实际GDP。然而年鉴中没有公布GDP平减指数,因此需要相应的数据整理而得。GDP平减指数反映现价GDP与不变价GDP比值,而不变价GDP则等于基期GDP与GDP指数的乘积,即:

GDP平减指数=现价GDP/(基期GDP×GDP指数)

我国公布的不变价格GDP指数以1978年为基期计算而得,因此基期GDP为1978年GDP数值,通过计算获得GDP平减指数以及以1986年为基期的不变价格事后修正GDP(事后修正实际GDP)。

(三)实证检验与结果分析

1.潜在产出与产出缺口测算结果分析

(1)ADF单位根检验

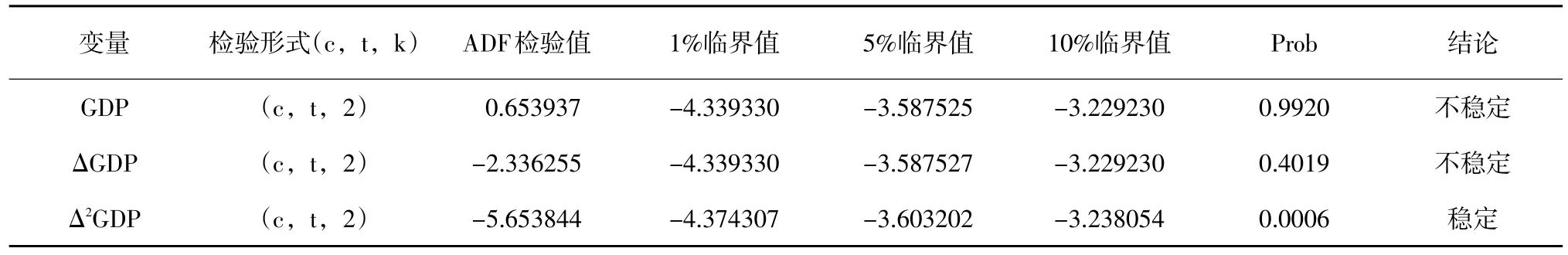

在滤波前需对实际产出进行平稳性检验,因为HP滤波需要明确序列的稳定性。本文采用ADF单位根检验。实际产出ADF单位根检验结果见表1。

表1 实际产出ADF单位根检验

在10%显著性水平下,GDP和ΔGDP的ADF检验值均大于其临界值,两实际产出时间序列和其一阶差分序列非平稳;而Δ2GDP的ADF值小于1%显著水平下的临界值。故实际产出为二阶单整。

(2)模型的估计结果

图1反映的是基于平滑参数6.25的HP滤波法估算出的产出缺口占潜在产出比例,即产出缺口率(偏离率),可看出产出缺口率序列的变化趋势基本上反映了1986—2014年我国现实经济的运行状况,体现了我国的产出缺口率正负交替波动的古典周期情形。1986年至1995年产出缺口率波动比较剧烈而且频繁:在经济繁荣阶段的1987—1988年,产出缺口率达到阶段性正最大值;在现实经济的相对低潮期1991年,产出缺口率达到阶段性负最大值;1995年以前是我国经济体制和市场条件发生剧烈频繁变化时期,产出缺口率由负向正转变;1996年特别是1999年以后,为应对亚洲金融风暴,实施积极财政政策使得实际产出下滑趋势到遏制,到2000年左右基本遏制住经济下滑趋势,这段时期产出缺口率变化较为平缓,波幅也进一步减小;2005—2008年我国实行稳健性财政政策,经济处于高速增长状态,实际产出逐渐接近潜在产出水平,产出缺口率逐渐变小;为应对金融危机,2008年持续至今的扩张性财政政策,虽在一定程度遏制了经济下滑,但实际产出远未达到潜在产出,产出缺口为负。

图1 估算产出缺口率与历史基准经济周期转折点比较

2.实际结构性赤字测算结果比较分析

(1)单位根检验和协整检验

在借鉴Robert的方法估计结构性赤字过程中,先利用ADF单位根检验相关变量的平稳性,以免出现伪回归现象。检验结果见表2。

其中,Δ表示时间序列的一阶差分,Δ2表示时间序列的二阶差分,由上表可知,在5%的显著性水平下,财政收入R、财政支出G以及经济产出GDP皆存在单位根,均为二阶单整过程。且由表3、4的协整结果表明,财政收入R和财政支出G分别与GDP之间存在长期稳定关系。

(2)模型估计结果

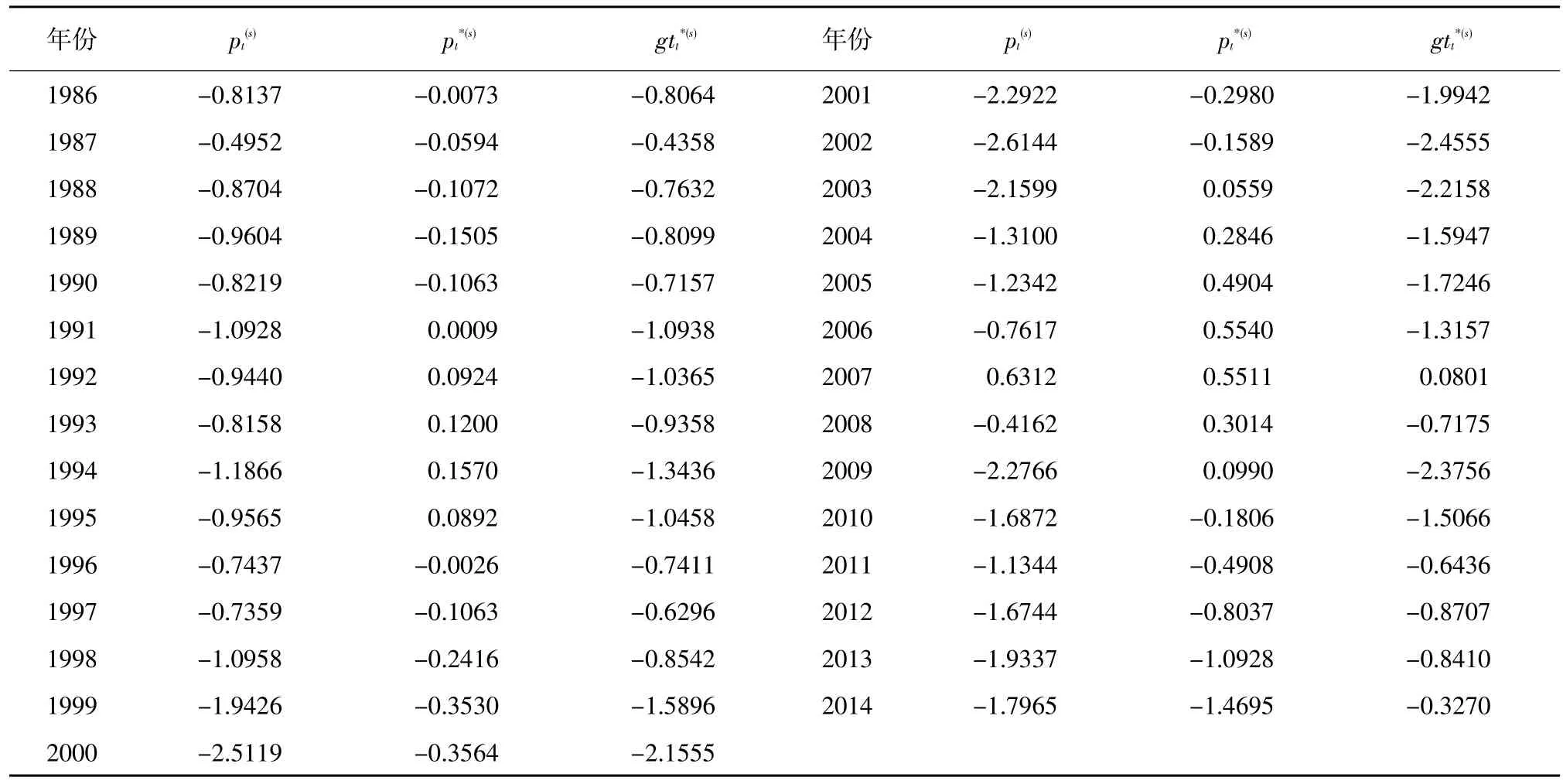

按照上述Robert方法估计我国1986—2014年结构性赤字,本文将实际赤字、结构性赤字均表示成占由HP滤波器测算的潜在产出的百分比。结果见表5。

表2 各变量单位根检验结果

表3 R与GDP之间协整检验结果

表4 G与GDP之间协整检验结果

表5 1986—2014年结构性赤字估计结果(负值表示赤字,正值表示盈余,表示为潜在产出的百分比%)

由图2可知,基于Robert法估算的结构性赤字率均在零以下(除对2007年的估算结果)。1986—1990年,估算结果显示结构性赤字一直处于缓慢的波动式增加趋势,从1986年的-0.814%增长到1990年的-0.822%,表明我国财政态势基本上处于微扩张性,强度基本一致。由于1989年、1990年出现经济衰退现象,由表5可以看出经济增长率分别仅为4.063%和3.839%,所以在1991年我国政府采取了扩张性的财政政策,当年经济增长率达到9.179%,且结构性基本预算余额达到-1.093%。1992年与1993年的经济出现高速增长,经济增长率达到14.241%、13.964%。从结构性基本预算余额的变化来看,这两年现实经济采取的是紧缩性财政政策,但从产出缺口来看,实际产出未达到潜在产出水平,理论上需要实行扩张性财政政策,说明实际已采取的财政政策与理论应采取的财政政策相违背。1994年经济处于繁荣阶段,此时实际产出超过潜在产出,产出缺口转为正值,达到1.132%,且从理论及实际角度均采取扩张性财政政策。1995—1997年,经济处于繁荣阶段,物价水平迅速上涨,经济发展失衡,这段时间采取了适度从紧的财政政策,使得结构性基本预算余额逐渐减少,国民经济成功实现“软着陆”。由于1997年的亚洲金融风暴对我国宏观经济造成了很大影响,并且由于此前实行的“双紧”政策调节力度过大也给国民经济带来持续惯性下滑问题,我国政府在1998年采取了扩张性财政政策,并配合货币政策,以刺激消费、扩大内需。

由图2可看出结构性基本预算余额呈现快速增加趋势,到2000年已由1998年财政盈余变为财政赤字,表明这段时期财政政策呈现很强扩张性。2000—2003年这段时期,我国开始采取措施以减弱财政政策扩张的力度,但这段时期结构性赤字率仍在-2.0%以上。从2003年下半年起,由于社会投资总规模过大,经济出现局部过热现象,货币投放增长也过快。针对经济快速发展中出现的突出矛盾和问题,2004年中央及时果断地做出加强和改善宏观调控的重要决策,提出要实行“稳健的财政政策”,2003—2007年,我国的宏观经济运行无论是处于经济繁荣时期还是经济衰退时期,结构性赤字率呈现逐年递减现象,表明财政政策相对于上一时期趋于“紧缩”。但是从表7的产出缺口来看,该时期实际产出未达到潜在产出水平,所以财政政策不符合宏观经济稳定的理论逻辑。2008年为应对全球金融危机,我国政府适时做出以减税和增支为特点的积极财政政策,年底出台4万亿的经济刺激计划,由此导致结构性赤字率由2007年的0.631%增加到-0.416%,增幅达到1%以上。2009年继续采取扩张性财政政策,经济增长率达到9%以上,结构性赤字率更是增加到这时期的最大值-2.277%。从产出缺口来看,2010—2011年产出缺口由2009年的负值变为正值,说明这两年我国实际产出处于潜在水平之上,经济出现过热现象,我国政府及时采取紧缩性财政政策,使结构性赤字由2009年的-2.277%减少到2011年的-1.134%。但由于国内外有效需求不足,2012-2013年我国经济出现衰退,经济增长率降到7.5%左右,从结构性赤字变化来看,我国采取了扩张性财政政策。2014年我国继续推行积极财政政策,安排赤字1.35万亿以上,经济出现繁荣景象,实际产出处于潜在产出水平之上,经济增长率达到8%以上。

3.我国财政脆弱性测算结果分析

(1)财政脆弱性相对评价指标

由以上分析可知,在过去的29年间,我国财政状况并没有得到显著改善,财政政策面临一定的流动性和偿付能力风险等各种各样的挑战。首先从一些相对评价指标如财政赤字率、债务负担率分析我国财政状况。

财政赤字率是指一国或地区在一定时期内财政支出超过财政收入部分占国内生产总值的比例,是衡量财政风险的重要指标。由于本文在界定财政脆弱性时考量的是国家偿债能力,因此下文中提到的财政基本预算余额是从国家财政收入和财政支出差额角度衡量,并消除了物价因素,详见表6。根据统计数据显示1986至1997年我国财政赤字率基本保持在1%以下,除1991年我国为应对经济衰退采取的强扩张性政策和1994年实行分税制改革,使得财政赤字率分别达到1.09%和1.19%。可见这时期我国财政赤字率趋势相比较之前平稳,没有出现较大幅度波动。1998年至2003年间,为缓解亚洲金融危机对我国经济造成的冲击和解决我国内部经济结构不合理等问题,我国实行了6年的积极财政政策,财政赤字率大幅度增加,平均赤字率达到1.99%,并在2002年达到历史峰值2.62%,接近《马约》规定的3%赤字率。2004年至2007年国家实行稳健性的财政政策,财政赤字规模出现下滑趋势,平均财政赤字仅为374.46亿元,平均赤字率也下降到0.68%,并在2007年首次实现财政盈余,盈余率为0.58%。2008年以来,我国为应对金融危机以及国内有效需求不足,推出新一轮积极财政政策使财政赤字激增,平均财政赤字达到1 757.71亿元,平均赤字率更是达到1.56%,其中有6年均在1.60%以上。从以上分析可以看出,1986年至2014年我国财政赤字率一直处于较低水平,基本上控制在国际警戒线3%以下,如果从该指标判断,我国财政处于比较健康的状态。但同时也应注意到,我国自2008年金融危机爆发以来,一直实行积极的财政政策,财政赤字率处于不断上升中,并逐渐向3%的安全警戒线接近。再加上我国经济进入新常态,人口老龄化问题越来越严重,社会保障支付压力增大,财政支出面临极大压力,可推测未来一段时间内,我国财政赤字率将继续攀升,并且很有可能超过3%警戒线。

债务负担率是指一定时期内,一国或一地区积累的公债数量与国内生产总值的比例,表明该国政府承受的债务负担程度。基于第一部分得到的1986—2014年我国全口径公共债务,可以计算出这段时期内我国公债负担率均未超过国际警戒线60%标准,见表6。虽然公债负担率尚在安全范围之内,但是要清醒地认识到,自1998年我国开始实行积极财政政策以来,公债负担率就进入飞速增长阶段,截至2014年,我国全口径公共债务已达到76 451.55亿元,是1986年的123.88倍,平均每年增长约18.78%,大大高于同期GDP增速,且未来一段时期上升趋势明显。Draksaite认为,债务比率的增加是财政系统脆弱的症状,可能表现为收入渠道较少、税收机制较弱、税收赦免频繁、财政支出刚性,以及次中央级政府的财政安排不够灵活。从国际上看,欧美等西方发达国家在上个世纪,公债负担率就超过60%的警戒线水平,日本更是超过200%,所以与发达国家相比,我国公债负担率处于低水平。但这并不能说明我国财政状态良好,一方面是因为发达国家很多数因漫长的发债历史导致公债负担率较高,而中国1981年才发行国债;另一方面,不能完全依赖公共债务与国内生产总值的比例评估政府的财政政策。例如,相比通过“昂贵”的融资以拥有较低公共债务比率的国家,那些公共债务率较高的国家,借入“便宜”资金的成本低于经济增长,这意味着流动性与偿付能力风险可能会降低,即财政脆弱性处于较低水平。因此,在评价财政状况时,仅分析公共债务负担率可能产生误判。

(2)财政脆弱性绝对评价指标

一些理论认为当政府不能满足所需财政赤字时,可能意味着政府将会提高税收、减少支出或增加未来的公共债务。因此,为保证财政政策实现可持续性,政府应当满足所需的财政赤字。一般认为当前的财政赤字应比所需财政赤字大一些,这样政府就能够产生基本财政盈余用于满足支出需求或至少能减少财政赤字,从而可能减少公共债务需求。由表7可知,要想维持我国债务的稳定性,结构性赤字(pt*(s))至少应在-1.47%至0.55%,但我国实际结构性赤字(pt(s))处于-2.61%至0.63%,结构性赤字缺口明显小于零,显然该时期的财政政策是“坏的”,财政处于不可持续状态。而这必将导致增加以融资为目的的举债,使经济遭受流动性或偿付能力风险,财政脆弱性程度增加。从长远来看,这样的财政政策可能会对经济增长产生负面影响,并引起较大财政失衡。

本文从流动性和偿债能力风险角度评估财政脆弱性。在第三部分介绍的方法基础上,利用我国1986—2014年的年度数据,计算所需结构性赤字,将其作为财政标准,并确定财政脆弱度指标,如图3所示。

由图3可观察到财政政策出现脆弱的时间。增大的sqcgpt(s)说明政府多次未能实现财政标准,并且流动性以及偿付风险较高。降低的sqcgpt(s)说明政府已采取调整行动,重新制定更加接近财政标准的财政政策。sqcgpt(s)也表明财政脆弱性的程度,即流动性与偿付能力风险的减少与较低的sqcgpt(s)值对应,较大的sqcgpt(s)值揭示多年来的累积效应,这可能是推迟财政调整的结果。对于政府而言,增加的sqcgpt(s)可能是财政政策已经进入脆弱状态的第一个标志,意味着政府需要调整财政政策。

表6 1986—2014年我国财政的公债负担率及赤字率一览表

从变化趋势看,我国财政脆弱性程度总体呈现上升趋势,但是有明显的阶段性特征。第一阶段是1986—1996年,该时期我国财政脆弱性增长趋势不明显,反映财政脆弱性的指标均在0.01以下。第二阶段是1997—2007年,我国处于财政脆弱性急剧上升阶段,并在2006年达到峰值0.069。其中,2007年反映财政脆弱性的指标较2006年低,说明政府调整财政行为,将财政政策恢复到“好”的路径上。该时期内,温和顺周期政策出现的年份占总年份的72.7%。从某种意义上来说,温和顺周期政策可以说是“好”政策,但是取决于政府调整财政行为的一致性和相机抉择。第三阶段是2008年至今,由美国次贷危机引致的全球性金融危机对我国经济造成巨大冲击,我国政府适时推出四万亿经济刺激计划,同时通过减税和增支等手段实施一系列积极财政政策,虽然拉动了经济增长、减少了周期波动,但随之而来的是政府债台高筑,财政收支结构矛盾进一步突出,财政脆弱性加剧。

综合分析,我国已不能持续扩张性的财政态势,应进一步控制债务规模总量和赤字规模,避免出现流动性和偿债能力风险。

表7 结构基本预算缺口的计算结果 (%)

图3 1986—2014年我国财政脆弱度变化趋势

三、我国财政脆弱性影响因素分析

由于本文将财政脆弱性定义为当财政存在一定流动性或偿付能力风险时,财政政策是脆弱的,故分析财政脆弱性的影响因素时,应包括影响流动性和偿付能力的因素。大量研究发现,债务结构、出口增长率、通货膨胀率是影响流动性的重要因素,而经济增长率、失业率、名义利率则是影响偿付能力的主要因素[17]。

(一)模型构建与数据说明

1.模型构建。可将上述影响因素分为四类:第一类是债务情况,本文以外债占GDP比率表示债务结构③由于数据可获得性,本文未分析债务期限结构的影响。。第二类是宏观经济状况,包括反映国内宏观因素的经济增长率、通货膨胀率、失业率、名义利率和反映对外宏观经济因素的出口增长率。表8是表示财政脆弱性影响因素分析模型的解释变量、含义、预期符号和理论说明。

财政脆弱性影响因素分析模型回归形式为:

根据上述理论分析和模型假设,系数β2、β5应为正数,系数β1、β6为负数,系数β3、β4正负待定。

2.数据说明。经济增长率是以1986年为基期的实际经济增长率,通货膨胀率为居民消费价格指数,数据源于《中国统计年鉴:1986—2015》;出口增长率为以1986年为基期的实际出口增长率,数据来源于《中国对外经济统计年鉴:1986—2015》;名义利率为居民存款年利率,其中1986—1989年数据为一年期整存整取年利率,1990年后数据为一年期定期存款利率,数据均来自《中国金融年鉴:1986—2015》;由于非农户口人员的失业状况无法掌握,本文失业率以城镇登记失业率替代,数据来源于《中国统计年鉴:1986—2015》;国内外债务数据来源于《中国财政统计年鉴:1986—2015》。

表8 解释变量、含义、预期符号和理论说明

(二)实证分析结果

1. ADF单位根检验。采用STATA12.0软件对上述各变量的单位根进行ADF检验,结果见表9。

在1%显著性水平下,各变量ADF检验值均大于临界值,说明各时间序列非平稳;而各变量一阶差分的ADF值小于1%显著水平下的临界值,故变量均一阶单整。变量的线性组合可能平稳。

2.协整关系分析。因为各变量均满足一阶单整,可用EG两步法检验各变量间协整关系,得到协整回归方程为:R2=0.831,调整后R2=0.783,F=18.011,DW= 1.827,括号为P值。

对上述OLS回归协整检验,本文采用ADF检验对上述模型的残差序列(E)进行单位根检验,结果如下:

由表10可知,残差序列(E)的ADF单位根检验值小于1%水平临界值,表明不存在单位根,为平稳序列。证明上述变量间存在长期稳定均衡关系。

通过实证分析发现,上述各变量间确实存在长期稳定均衡关系。

由式(21)结果表明,经济增长对财政脆弱性程度起到抑制作用(在5%统计水平上显著),即经济每增长一个单位,将使得财政脆弱程度降低0.6486个单位。其一,经济低速增长说明社会有效需求不足,企业从事生产经营的积极性将变弱,居民消费水平也会随可支配收入减少而减少,经济总量下降意味着政府财政税收来源迅速减少;其二,由于经济增长率较低,大量国内资本流出的同时,对于外资的吸引力变得更弱,不利于政府为财政赤字融资,且无助于维持政府债券价格及降低利率。

在式(20)中,外债比率衡量了外债负担程度,式(21)估计结果表明,外债比率与财政脆弱性存在正相关关系(在1%统计水平上显著)。且相比其他因素对财政状况的影响较大,外债比率每一个单位的上升将会导致财政脆弱性程度上升3.6367个单位。这是因为一国外债负担越重,偿债所需外汇收入就越多,而一旦出口贸易增长出现下滑,将不能满足偿债外汇需求,甚至可能产生债务危机。因此,合理安排外债比率,避免出现流动性危机,是保持未来财政健康发展的必要条件。

从外贸出口对财政脆弱性的影响可见,对外出口每下降一个单位,将引起财政脆弱性程度上升0.0148个单位(在5%统计水平上显著)。一方面,一国对外贸易若出现较快增长,将有利于迅速积累外汇储备,能够满足对外偿债外汇需求。另一方面,外贸快速增长扩大了财政税基,增强了政府财政实力。所以如果一国对外贸易若现恶化,则意味该国外汇储备能力减弱,必然使对外偿债能力减弱。

表9 各变量ADF单位根检验

表10 残差序列(E)的ADF单位根检验结果

此外,从式(21)可以看出,我国通货膨胀率与财政脆弱性程度存在正相关关系(在10%统计水平上显著),即通货膨胀率每上升一个单位,将使财政脆弱性程度上升0.1090个单位。说明当前我国通货膨胀率虽然处于低水平,但对财政状况仍以不利影响为主,尤其近年我国经济增长速度变缓,外国资本流入意愿减弱,本国资金流出意愿增强,政府可以依赖的国内资金减少,从而抬高了债务融资成本,使财政状况恶化,财政脆弱性程度上升。

名义利率与财政脆弱性表现为负相关关系(在5%统计水平上显著),即名义利率上升一个单位,将导致财政脆弱性程度下降0.2254个单位。说明当前情况下,名义利率的提高对财政状况的有利影响大于不利影响。

此外,在6个影响因素中,失业率对财政脆弱性的影响最大,式(21)表明失业率每上升一个单位,将导致财政脆弱性程度上升5.0498个单位(在5%统计水平上显著)。失业率对财政状况的影响是多方面的。一般情况下,大量的社会失业对财政状况的改善起到抑制作用。高失业率存在将导致财政收入减少、财政支出增加,财政状况恶化。从以上面分析可见,经济增长率、出口增长率和名义利率对财政脆弱性程度起到抑制作用,而债务比例结构、通货膨胀率和失业率与财政脆弱性程度存在正相关关系。

四、结论

本文结合公共债务动态模型,在区分结构性成分和周期性成分基础上,探索评估财政脆弱性的新方法,为政府把握债务风险容量,防止财政政策偏离长期可持续发展之路提供帮助。在假设“好”的财政政策可以很好满足所需结构性基本预算余额基础上,将实际结构性预算余额与所需结构性基本预算余额的差额定义为结构性基本预算缺口,用于表示当前财政政策偏离财政标准的尺度。并借用资本市场事件研究方法,将差额相加得到累计结构性基本预算缺口,考虑到可能出现负数,取其平方,计算平方后的累计结构性基本预算缺口,并将其作为评价我国财政脆弱性的指标之一。

为减缓财政脆弱性,化解债务危机,本文还对影响财政脆弱性的因素进行研究。结果发现经济增长率、出口增长率和名义利率对财政脆弱性程度起到抑制作用,而债务比例结构、通货膨胀率和失业率与财政脆弱性程度存在正相关关系。因此,为保证我国财政健康可持续发展,降低财政脆弱性程度。一方面,需要保持我国宏观经济稳定发展,国内物价稳定,居民可支配收入和消费持续增加,避免出现存在大量失业局面;另一方面,需要优化债务结构,减少对外债依存度。增加对外出口,增强公共部门和私人部门对外偿债能力,避免出现债务危机。从国内现有的文献来看,对财政脆弱性分析深度不足,大多数财政脆弱性研究停留在理论分析,实证分析国内文献尚处于空白。本文在理解财政脆弱性内涵基础上,深入、系统地构建财政脆弱性的测度指标,并分析其影响因素,以便把握风险容量,为我国财政风险防控提供针对性指导。但是在运用财政脆弱性评估财政风险方面,采用单一指标还是构建指标体系更客观有待后续深入比较研究。受困于数据的可获得性,本文只构建了中央政府层面的时间序列数据,未进行省级层面比较分析。后续研究应关注省级政府财政风险问题。

参考文献:

[1]Allen M. A Balance Sheet Approach to Financial Crisis[Z]. IMF Working Paper WP/02/210, 2002.

[2]Rial I, Vicente L. Fiscal Sustainability and Vulnerability in A Small Open Economy: The Uruguayan Experience in Public Debt[J]. Research Department Public Finance Workshop, 2004(4).

[3]Frankel J, Saravelos G. Are Leading Indicators of Financial Crisis Useful for Assessing Country Vulnerability? Evidence from 2008-09 Global Crisis[Z]. NBER Working Paper No.16047, 2010.

[4]Hemming R, Petrien M. A Framework for Assessing Fiscal Vulnerability[Z]. IMF Working Paper WP/00/52, 2000.

[5]Hemming R, Kell M, Schimmelpfennig A. Fiscal Vulnerability and Financial Crisis in Emerging Market Economies[Z]. IMF Ocasional Paper 218, 2003.

[6]Ciarlone A, Trebeschi G. A Multinominal Approach to Early Warning System for Debt Crisis[J]. Temi Di Discussione Del Servizio Studi, 2006(5).

[7]Chuhan P. Debt and Debt Indicators in the Measurement of Vulnerability, in C. Burnside(Eds.), Fiscal Sustainability in Theory and Practice[J]. The World Bank, 2005(5).

[8]York R, Zhan Z. Fiscal Vulnerability and Sustainability in Oil-Producing Sub-Saharan African Countries[Z]. IMF Working Paper WP/09/174, 2009.

[9]Peter Brandner.Structural Budget Deficits and Sustainability of Fiscal Positions in the European Union[R]. Working Paper, Oesterreichische Nationalbank, 1998.

[10]郭庆旺,贾俊雪.中国潜在产出与产出缺口的估算[J].经济研究, 2004(5).

[11]张耿,胡海鸥.消费波动小于产出波动吗?[J].经济研究, 2006(11).

[12]汤铎铎.三种频率选择滤波及其在中国的应用[J].数量经济技术经济研究, 2007(9).

[13]石柱鲜,王立勇.基于结构基本预算缺口的我国财政政策可持续性检验[J].中国软科学, 2006(9).

[14]Pasinetti L.The Myth(or Folly)of the 3%Deficit/GDP Maastricht ‘Parameter’[J]. Cambridge Journal of Economics, 1998(22).

[15]Fama E, Fisher L, Jensen M, et al. The Adjustment of Stock Prices to New Information[J]. International Economic Review, 1969(6).

[16]王立勇,亓欣,赵洋.基于全口径政府债务率数据的我国最优债务率估算[J].经济理论与经济管理, 2015(2).

[17]戎梅.主权债务可持续性的影响因素——基于特征事实的分析[J].世界经济与政治论坛, 2015(4).

作者简介:汪玉兵(1991-),男,安徽财经大学经济学院硕士研究生,研究方向为宏观经济政策。

基金项目:安徽省自然科学基金青年项目“政府R&D投入对企业R&D投入的影响及其决定因素研究”(1408085QG144);安徽省哲学社会科学基金一般项目“新经济地理学视阈下合肥都市圈城市化进程中的空间交互效应研究”(AHSKY2015D52);安徽省教育厅高校人文社科重点项目“财政政策波动性对居民消费的影响:理论研究与经验分析”(SK2015A217);安徽省哲学社会科学项目“安徽省财政收支不确定性与财政脆弱性研究”(AHSKQ2014D39)

中图分类号:F810

文献标识码:A

文章编号:1672-3805(2016)02-0008-14

收稿日期:2016-03-24